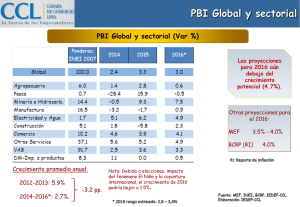

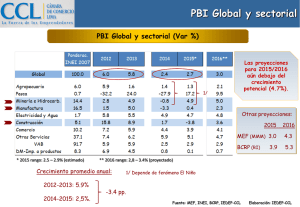

Reporte Económico Mensual

Anuncio