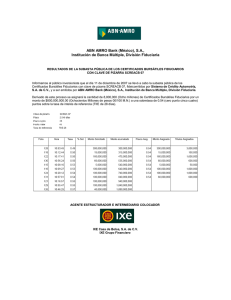

SUPLEMENTO DEFINITIVO. Los valores descritos en este

Anuncio