Descripción resumida del procedimiento de suscripción

Anuncio

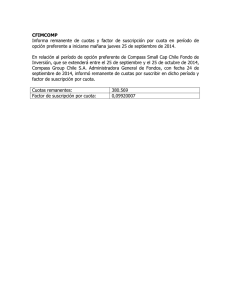

Estimado inversor, tenemos el placer de informarle del procedimiento de suscripción de la próxima ampliación de capital de LA SEDA DE BARCELONA a la que hace referencia el documento “Presentación ampliación para inversores”: Desde el 17 al 31 de Julio de 2010 está abierto el periodo de suscripción preferente de esta ampliación de capital: Si usted es accionista de la Compañía1puede solicitar cuantas acciones desee: • Tendrán derecho a la suscripción preferente de acciones nuevas, en la proporción de 67 acciones nuevas por cada 14 derechos que posea actualmente (a cada acción antigua le corresponde un derecho). • Podrán solicitar la suscripción de acciones nuevas adicionales a las que le corresponden según sus derechos de suscripción preferente para el supuesto de que al término del periodo de suscripción preferente quedaran acciones no suscritas. Para solicitar la suscripción de acciones nuevas adicionales, los accionistas que hayan adquirido derechos de suscripción preferentes de la Compañía deberán haber ejercitado la totalidad de sus derechos de suscripción preferente. En el caso de que el número de acciones nuevas adicionales solicitadas fuera superior a las acciones sobrantes tras el ejercicio del derecho de suscripción preferente, la Entidad Agente practicará un prorrateo conforme a las reglas establecidas en la Nota sobre las Acciones para su asignación. La asignación de las acciones nuevas adicionales se realizará en los días 5 y 6 de agosto. Si usted no es accionista de la Compañía: • Puede adquirir derechos de suscripción en el mercado bursátil durante el citado periodo de suscripción y acudir a la ampliación de capital en la forma descrita anteriormente para los actuales accionistas, solicitando igualmente cuantas acciones desee. También debe saber que en el supuesto que finalizados estos plazos no se completara la ampliación de capital, el Consejo de Administración podrá ofrecer las acciones no suscritas a quien estime conveniente en un plazo adicional de tres días. BA PET BV, Caixa Geral de Depositos y Liquidambar Inversiones Financieras, S.L. han manifestado interés en la ampliación por importe total de 100 millones de euros, siempre que se cumplan determinadas condiciones establecidas. Adicionalmente, las entidades acreditantes del préstamo sindicado suscribirán proporcionalmente acciones hasta 150 millones de euros por compensación de sus créditos, siempre que se cumplan determinadas condiciones establecidas. Para realizar cualquiera de estos procedimientos, deberá ponerse en contacto con su entidad depositaria. Se encuentra a disposición del público un Folleto informativo compuesto por el Resumen, la Nota sobre las Acciones y el Documento de Registro, que ha sido inscrito en los registros oficiales de la Comisión Nacional del Mercado de Valores, relativos a la ampliación de capital y a La Seda de Barcelona S.A. El Folleto puede consultarse en la página web de la Sociedad (www.laseda.es), así como en la página web de la CNMV (www.cnmv.es) y en las Sociedades Rectoras de las Bolsas de Valores de Madrid y Barcelona. Se advierte expresamente que antes de tomar cualquier decisión de comprar o suscribir acciones de la Sociedad, debe leerse detenidamente tanto el Documento de Registro como la Nota sobre las Acciones y, especialmente, las advertencias de la Comisión Nacional del Mercado de Valores y los factores de riesgo contenidos en los mismos. 1 Si no desea acudir a la ampliación de capital, podrá vender sus derechos en el mercado bursátil, la Compañía no puede responsabilizarse de la existencia de oferta o demanda suficiente para completar estas transacciones. En el caso de que el aumento de capital quedara sin efecto, los inversores que, durante el periodo de suscripción preferente, hubiesen adquirido derechos de suscripción preferente, no serán restituidos en los importes pagados a terceros accionistas y titulares de derechos de suscripción preferente que les hubiesen vendido dichos derechos en mercado.