Documentos E3.indd

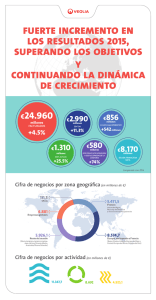

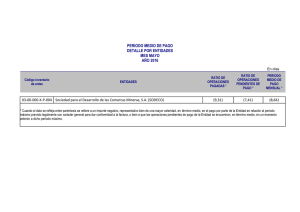

Anuncio