Informe Banco Agrícola - Superintendencia del Sistema Financiero

Anuncio

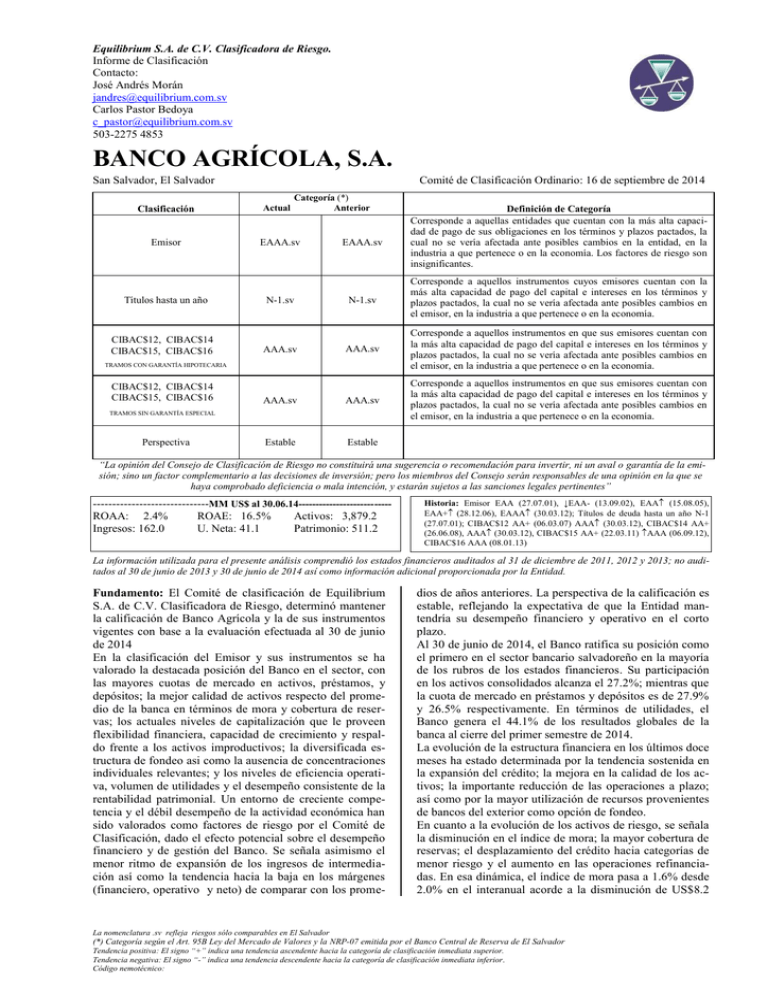

Equilibrium S.A. de C.V. Clasificadora de Riesgo. Informe de Clasificación Contacto: José Andrés Morán jandres@equilibrium.com.sv Carlos Pastor Bedoya c_pastor@equilibrium.com.sv 503-2275 4853 BANCO AGRÍCOLA, S.A. San Salvador, El Salvador Clasificación Emisor Títulos hasta un año CIBAC$12, CIBAC$14 CIBAC$15, CIBAC$16 Comité de Clasificación Ordinario: 16 de septiembre de 2014 Actual Categoría (*) Anterior EAAA.sv EAAA.sv N-1.sv N-1.sv Corresponde a aquellos instrumentos cuyos emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. AAA.sv AAA.sv Corresponde a aquellos instrumentos en que sus emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. AAA.sv AAA.sv Corresponde a aquellos instrumentos en que sus emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Estable Estable TRAMOS CON GARANTÍA HIPOTECARIA CIBAC$12, CIBAC$14 CIBAC$15, CIBAC$16 TRAMOS SIN GARANTÍA ESPECIAL Perspectiva Definición de Categoría Corresponde a aquellas entidades que cuentan con la más alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de riesgo son insignificantes. “La opinión del Consejo de Clasificación de Riesgo no constituirá una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión; sino un factor complementario a las decisiones de inversión; pero los miembros del Consejo serán responsables de una opinión en la que se haya comprobado deficiencia o mala intención, y estarán sujetos a las sanciones legales pertinentes” ------------------------------MM US$ al 30.06.14---------------------- ----ROAA: 2.4% ROAE: 16.5% Activos: 3,879.2 Ingresos: 162.0 U. Neta: 41.1 Patrimonio: 511.2 Historia: Emisor EAA (27.07.01), ↓EAA- (13.09.02), EAA (15.08.05), EAA+ (28.12.06), EAAA (30.03.12); Títulos de deuda hasta un año N-1 (27.07.01); CIBAC$12 AA+ (06.03.07) AAA (30.03.12), CIBAC$14 AA+ (26.06.08), AAA (30.03.12), CIBAC$15 AA+ (22.03.11) AAA (06.09.12), CIBAC$16 AAA (08.01.13) La información utilizada para el presente análisis comprendió los estados financieros auditados al 31 de diciembre de 2011, 2012 y 2013; no auditados al 30 de junio de 2013 y 30 de junio de 2014 así como información adicional proporcionada por la Entidad. Fundamento: El Comité de clasificación de Equilibrium S.A. de C.V. Clasificadora de Riesgo, determinó mantener la calificación de Banco Agrícola y la de sus instrumentos vigentes con base a la evaluación efectuada al 30 de junio de 2014 En la clasificación del Emisor y sus instrumentos se ha valorado la destacada posición del Banco en el sector, con las mayores cuotas de mercado en activos, préstamos, y depósitos; la mejor calidad de activos respecto del promedio de la banca en términos de mora y cobertura de reservas; los actuales niveles de capitalización que le proveen flexibilidad financiera, capacidad de crecimiento y respaldo frente a los activos improductivos; la diversificada estructura de fondeo asi como la ausencia de concentraciones individuales relevantes; y los niveles de eficiencia operativa, volumen de utilidades y el desempeño consistente de la rentabilidad patrimonial. Un entorno de creciente competencia y el débil desempeño de la actividad económica han sido valorados como factores de riesgo por el Comité de Clasificación, dado el efecto potencial sobre el desempeño financiero y de gestión del Banco. Se señala asimismo el menor ritmo de expansión de los ingresos de intermediación así como la tendencia hacia la baja en los márgenes (financiero, operativo y neto) de comparar con los prome- dios de años anteriores. La perspectiva de la calificación es estable, reflejando la expectativa de que la Entidad mantendría su desempeño financiero y operativo en el corto plazo. Al 30 de junio de 2014, el Banco ratifica su posición como el primero en el sector bancario salvadoreño en la mayoría de los rubros de los estados financieros. Su participación en los activos consolidados alcanza el 27.2%; mientras que la cuota de mercado en préstamos y depósitos es de 27.9% y 26.5% respectivamente. En términos de utilidades, el Banco genera el 44.1% de los resultados globales de la banca al cierre del primer semestre de 2014. La evolución de la estructura financiera en los últimos doce meses ha estado determinada por la tendencia sostenida en la expansión del crédito; la mejora en la calidad de los activos; la importante reducción de las operaciones a plazo; así como por la mayor utilización de recursos provenientes de bancos del exterior como opción de fondeo. En cuanto a la evolución de los activos de riesgo, se señala la disminución en el índice de mora; la mayor cobertura de reservas; el desplazamiento del crédito hacia categorías de menor riesgo y el aumento en las operaciones refinanciadas. En esa dinámica, el índice de mora pasa a 1.6% desde 2.0% en el interanual acorde a la disminución de US$8.2 La nomenclatura .sv refleja riesgos sólo comparables en El Salvador (*) Categoría según el Art. 95B Ley del Mercado de Valores y la NRP-07 emitida por el Banco Central de Reserva de El Salvador Tendencia positiva: El signo “+” indica una tendencia ascendente hacia la categoría de clasificación inmediata superior. Tendencia negativa: El signo “-” indica una tendencia descendente hacia la categoría de clasificación inmediata inferior. Código nemotécnico: millones en el saldo de vencidos y a la continua expansión del crédito. A esta misma fecha, el promedio del sector bancario se ubicó en 2.4% (2.7% en junio de 2013). Cabe precisar que la participación conjunta de los créditos vencidos y refinanciados en la cartera total alcanza el 5.9%; manteniéndose relativamente estable respecto del promedio observado en similar período de 2013. Por su parte, las provisiones actuales garantizan un nivel de cobertura de 226.2%; mejorando respecto del promedio registrado en junio de 2013 (199%). Destaca que Banco Agrícola ha impulsado cambios a su política de riesgos en términos de procurar una cobertura del 100% sobre los créditos con atrasos mayores a 30 días, llevando consecuentemente a la constitución de reservas voluntarias. Por otra parte, la ausencia de concentraciones relevantes se pondera favorablemente en el perfil de riesgo de Banco Agrícola, considerando la baja participación de los mayores deudores y grupos económicos en el portafolio total. De igual manera, se valora la nula exposición patrimonial a los activos de baja productividad a pesar del incremento de US$3.2 millones en los activos extraordinarios dado el volumen de provisiones constituidas. En cuanto a los volúmenes de negocio generados, la cartera registra un incremento interanual de 5.2% equivalente en términos monetarios a US$140.8 millones; crecimiento que ha estado sustentado en el financiamiento a destinos tradicionales del segmento banca de personas, principalmente créditos de consumo y sus diferentes productos en línea con el modelo de negocio impulsado por el Banco. Asimismo, se observa una relativa expansión en sectores de banca empresarial aunque éstos crecen a un menor ritmo. En términos comparativos, el crédito registró un mejor desempeño en el primer semestre de 2014 respecto del crecimiento observado en similar período de 2013. En perspectiva, el entorno de creciente competencia y el desempeño de la economía podrían continuar sensibilizando una mayor demanda crediticia para el presente año. Banco Agrícola registra una estructura de fondeo fundamentada en cuentas de ahorro y a plazo; siguiendo en ese orden las operaciones en cuenta corriente, líneas de capital de trabajo y comercio exterior provistas por corresponsales y títulos de emisión propia. La diversificada estructura de fondeo, la relevante participación de las operaciones a la vista, la ausencia de concentraciones individuales relevantes en depósitos y la reducción de las brechas de vencimiento entre activos y pasivos financieros se valoran de forma positiva en el análisis de los pasivos de intermediación. La amplia base de depositantes es de notable importancia cuando se consideran los beneficios en términos de diversificación y menor costo financiero en relación a sus pares de la industria local. En cuanto a su evolución, los recursos provistos por bancos extranjeros han mostrado una tendencia al alza en línea con el desempeño de los activos productivos; destacando el uso de recursos provistos por el BID entre otras líneas. En contraposición, los depósitos e instrumentos financieros tienden a decrecer, determinándose así un aumento neto en los pasivos de in- termediación de US$96.7 millones respecto de junio de 2013. En términos de solvencia, Banco Agrícola registra una relación de fondo patrimonial a activos ponderados de 16.4% (16.9% en junio de 2013) sobre la base de un requerimiento mínimo del 12%; favoreciendo los excedentes de capital una amplia capacidad de crecimiento. En la misma línea, la relación de capitalización pasa a 13.2% desde 13.6% en el lapso de un año; debiendo señalar que ambos índices han mostrado una tendencia decreciente en razón a la continua expansión en activos y al pago de dividendos. En cuanto a la gestión de la liquidez, la participación de los fondos disponibles e inversiones ha mostrado una tendencia hacia la baja en los últimos trimestres acorde a su canalización hacia el pago de pasivos y crecimiento en cartera. Por otra parte, Banco Agrícola registra descalce de plazos en algunas ventanas de tiempo mayores a 30 días; debiendo señalar que los excedentes de liquidez permiten reducir las brechas entre activos y pasivos financieros en los períodos subsecuentes. El menor ritmo de expansión en ingresos; la tendencia al alza en gastos operativos y reservas de saneamiento; y la disminución del aporte de los otros ingresos no operacionales, han determinado de manera conjunta un menor desempeño en términos de generación de utilidades respecto de junio de 2013 (US$41.1 millones versus US$46.8 millones). Se continúa valorando de forma positiva el nivel de eficiencia, volumen de utilidades y grado de rentabilidad patrimonial; mientras que se observan retos en términos de ampliar los ingresos de intermediación así como mejorar la relación utilidad financiera /ingresos (margen financiero); procurando asimismo revertir la tendencia decreciente del margen operativo y neto. Por otra parte, los ingresos de operación registran un incremento del 2.1% equivalente a US$3.4 millones; mostrando un menor desempeño de comparar con el período interanual junio 2012- junio 2013 en el cual los ingresos crecieron en US$10.5 millones. El análisis indica que los intereses de préstamos han presentado una tendencia al alza; mientras que las comisiones tienden a decrecer en razón a la entrada en vigencia de la nueva normativa que regula su cobro; destacando asimismo la menor utilidad en venta de títulos valores. Acorde al mayor volumen de fondeo, los costos de intermediación registran un incremento de US$3.4 millones en el lapso de un año, haciendo notar el mayor pago de intereses sobre préstamos. En virtud a la similar proporción en que crecen los ingresos y costos de operación, la utilidad financiera se mantiene relativamente estable; mientras que el margen financiero pasa a 74.9% desde 76.5%. En línea con el mayor volumen de gastos y reservas, la utilidad de operación decrece en US$5.4 millones; viéndose sensibilizado el resultado antes de impuestos por el menor aporte de los otros ingresos no operacionales. En términos de rentabilidad, el Banco continúa mostrando un desempeño consistente en los últimos períodos, cerrando en 16.7% (2.2% retorno sobre activos); mientras que el índice de eficiencia se ubica en 44.3% (56.9% promedio del sector). 2 Fortalezas 1. Sólido posicionamiento en el Sistema Financiero, siendo el mayor Banco en términos de participación de mercado 2. Diversificada estructura de fondeo, nivel de solvencia y rentabilidad patrimonial 3. Indicadores de eficiencia y calidad de activos que comparan favorablemente con el sector Debilidades 1. Descalce sistémico de plazos Amenazas 1. Ambiente competitivo de la plaza bancaria 2. Entorno económico Oportunidades 1. Desarrollo de nuevos productos y servicios 2. Fortalecimiento de la gestión de riesgo operativo 3 ENTORNO ECONÓMICO En sintonía con lo anterior, en mayo se presentó a la Asamblea un paquete fiscal, donde se incluyó la solicitud de aprobación de emisión de títulos valores en los mercados internacionales por US$1,156 millones, con la finalidad de convertir deuda de corto plazo (principalmente LETES) a deuda de largo plazo, mejorando el perfil de vencimientos y otorgarle liquidez al nuevo gobierno. El Índice de Volumen de Actividad Económica (IVAE) registra un crecimiento de 1.4% al cierre de mayo de 2014, exhibiendo una desaceleración en comparación a la variación presentada en similar periodo del año previo (1.8%). A nivel de sectores, dicha reducción es explicada por la baja dinámica en la industria manufacturera y en el sector agropecuario, junto a la contracción experimentada en la construcción (-3.9%), donde muestra la mayor caída en relación al resto de ramas de la economía. Sin embargo, cabe señalar que los bancos, seguros y otras instituciones financieras reflejan niveles de actividad superiores con un crecimiento en su IVAE de 3.8% al cierre del período señalado. Asimismo, el paquete fiscal integra una serie de reformas tributarias y nuevos impuestos, las cuales se aprobaron el 31 de julio de 2014, dentro de los cuales se mencionan: (i) la reforma a la ley del impuesto sobre la renta para gravar el 1% de los activos de las empresas y derogar la exención de este impuesto a los periódicos; (ii) reformas al Código Tributario para darle un mejor control al fisco sobre las operaciones electrónicas y (iii) la creación del nuevo impuesto que grava con 0.25% las operaciones financieras superiores a los US$1,000 con una serie de exenciones. La proyección de crecimiento de la economía salvadoreña estimada por el BCR se sitúa en 2.2%, destacando que entre los aspectos que pueden impulsar el ritmo de crecimiento está la concesión del Puerto de la Unión, las inversiones que harían empresas en el área de generación fotovoltaica y el suministro de 355 MW de potencia por medio de la instalación de una planta de gas natural en Acajutla. No obstante lo anterior, existen factores de riesgo que pueden mermar dicha proyección, entre los cuales se señalan la falta de acuerdos entre el sector privado y el gobierno; las pérdidas de cosecha en el sector agrícola, como consecuencia de la sequía generalizada en diversas zonas de la región centroamericana; y el debilitamiento en el clima de inversión. ANALISIS DEL SECTOR El menor índice de mora; la mejora en la cobertura de reservas; el bajo impacto de los activos improductivos; y la relativa estabilidad en los créditos refinanciados, determinan de manera conjunta la evolución de los activos de riesgo en los últimos doce meses. No obstante, se señala el incremento en el saldo de vencidos en el primer semestre de 2014; pasando el índice de mora a 2.4% desde 2.3%. Destacan como factores de riesgo el volumen de cartera refinanciada, particularmente en vivienda, así como el nivel de morosidad relativamente alto en el referido sector y en otros destinos; valorándose asimismo la estrecha cobertura de reservas y los elevados índices de mora para algunas instituciones. Por otro lado, las bajas tasas de inflación reportadas desde el segundo semestre de 2012 se han perfilado como una de las principales fortalezas de la economía salvadoreña. En este sentido, la variación en el índice de Precios al Consumidor a junio 2014 alcanza 1.1%, donde el bajo crecimiento en la demanda agregada aunado a la estabilidad en la oferta monetaria se convierten en los principales factores subyacentes de la tasa de inflación. En lo referente al comportamiento de las exportaciones, estas presentan una reducción interanual de 5.5% al cierre del primer semestre de 2014, equivalente en términos monetarios a US$154.4 millones menos que en junio 2013. En base a este declive y con las perspectivas que muestra el sector exportador, se puede estimar que el cierre 2014 sea con un decrecimiento después de reportar tasas de 0.6% y 2.8% para los años 2012 y 2013 respectivamente. A nivel de sectores, las exportaciones de café exhiben la caída más alta en razón a la crisis que está atravesando dicho sector; otros rubros que reportan contracción son el azúcar y la maquila. En cuanto a la evolución del crédito, el sector bancario registra una tasa de expansión interanual de 7.7% equivalente a US$727.1 millones; reflejando un crecimiento robusto aunque menor en términos porcentuales al alcanzado antes de la crisis global. Los volúmenes de negocio provenientes del financiamiento a los sectores consumo (US$397.1 millones) vivienda y servicios fundamentan la dinámica del crédito en los últimos doce meses; mientras que otros destinos del segmento empresarial corporativo han demandado una menor cantidad de recursos a la banca. El sostenimiento o ampliación del ritmo de expansión del crédito continuará sujeto a la evolución de la economía y a las expectativas de inversión de los agentes económicos en el corto plazo. En otro aspecto, los índices de endeudamiento que presenta el gobierno de El Salvador continúan situándose en niveles altos, en razón a las constantes emisiones de valores realizadas en los últimos ocho años para financiar la brecha negativa existente entre los ingresos y gastos estatales. El saldo de deuda que reporta el Sector Público No Financiero (SPNF) al cierre del primer semestre 2014 es de US$11,342 millones; creciendo en 0.5% de comparar con diciembre de 2013. El sector continúa fundamentando su estructura de fondeo en depósitos a plazo, operaciones a la vista y financiamiento provisto por entidades financieras del exterior; complementándose con la emisión de instrumentos financieros en el mercado local y un mínimo aporte de obligaciones subordinadas. Su evolución respecto de junio de 2013 estuvo determinada por la notable expansión en líneas de crédito con bancos extranjeros y depósitos en cuenta corriente en sintonía con la tendencia del crédito. 4 Se señalan como factores de riesgo el descalce de plazos y las concentraciones individuales relevantes (depositantes) en algunas entidades. Sistema Financiero, las cuales prevalecen cuando existen conflictos con las Normas Internacionales de Información Financiera (NIIF). Al 31 de diciembre de 2013, se emitió una opinión sin salvedad sobre los estados financieros auditados del Banco. En términos de solvencia patrimonial, la banca continúa mostrando un elevado índice de adecuación de capital (IAC), favoreciendo la flexibilidad financiera del sector y su capacidad de crecimiento. Así, dicha relación se ubica en 16.5% al 30 de junio de 2014; levemente menor a la de trimestres previos en razón al pago de dividendos realizados por algunos bancos. En perspectiva, la profundización de la tendencia creciente del crédito podría conllevar a una ligera sensibilización del nivel de solvencia (IAC), si la banca no llegara a realizar aportes al capital. Por otra parte, la Plana Gerencial de la Entidad está integrada por: Presidente Ejecutivo: VP Operaciones: VP Banca de Personas: VP Banca de Empresas: VP de Riesgos: Director Control Financiero: Directora de Inversiones: Director Desarrollo Corp.: Directora de G. Humana: Director Legal: Director Auditoría Interna: El sector bancario cierra con una utilidad global de US$93.2 millones al 30 de junio de 2014; reflejando un menor desempeño respecto de junio de 2013. El volumen de reservas y el modesto aporte de los ingresos no operacionales han determinado el desempeño descrito. Al respecto, el sector enfrenta el reto de mejorar su nivel de eficiencia; revertir la tendencia decreciente del margen financiero antes de provisiones (%) y procurar el sostenimiento o ampliación de la rentabilidad patrimonial. GESTION Y ADMINISTRACION DE RIESGO La Administración Integral de Riesgos es un enfoque estratégico de Banco Agrícola, bajo los lineamientos de Bancolombia, basada en los principios definidos por la normatividad nacional y extranjera y la estrategia corporativa. La Administración Integral de Riesgos contempla su identificación, medición, monitoreo y mitigación, y está centrada en un proceso de creación de cultura cuyo objetivo es lograr que cada empleado administre el riesgo inherente a sus actividades. Una condición previa a la evaluación de riesgos es el establecimiento de objetivos enlazados en distintos niveles. En ese sentido, la estrategia corporativa de Banco Agrícola en su visión 20/20 comprende los siguientes focos estratégicos: Promover la sanidad del portafolio de créditos (a través de la continua reducción en la mora, el fortalecimiento de la cobertura de reservas y la disminución de las operaciones refinanciadas); mejorar la eficiencia operativa vía reducción de gastos; sostener o ampliar los volúmenes de negocio; revertir la tendencia decreciente en los márgenes financieros y la generación de un mayor volumen de utilidades, se convierten en los principales desafíos para el sector bancario de El Salvador. Finalmente, la entrada en vigencia de la Ley de Impuesto a las Transacciones Financieras (incluyendo otras reformas tributarias) y su efecto en los resultados de la banca, es un aspecto a considerar en el desempeño para 2014. ANTECEDENTES GENERALES Banco Agrícola es una sociedad salvadoreña de naturaleza anónima que tiene por objeto principal dedicarse a todos los negocios bancarios y financieros permitidos por las leyes de la República de El Salvador. El Banco forma parte del conglomerado financiero, cuya sociedad controladora de finalidad exclusiva es Inversiones Financieras Banco Agrícola S.A. Con fecha 6 de diciembre de 2013, se eligió la nueva Junta Directiva del Banco la cual está integrada por: Presidente: Vicepresidente: Secretario: Director Propietario: Director Suplente: Director Suplente: Director Suplente: Director Suplente: Rafael Barraza Carlos Mauricio Novoa Hernando Suarez Sorzano Ana Cristina Arango Silvia Bruni de Iraheta Ana Beatriz Marín Claudia María López Pablo Arturo Rivas Cecilia Gallardo Franco Jovel Carrillo Fernando Suárez Pineda Personas comprometidas con la Banca más Humana Crecimiento Sostenible El Valor de la Confianza Innovación en la Experiencia La evaluación de riesgos es la identificación y el análisis de los riesgos relevantes para la consecución de los objetivos, constituyendo una base para determinar cómo se deben administrar los riesgos. Como parte de las actividades del negocio, el Banco enfrenta diversos tipos de riesgos los cuales debe administrar de forma adecuada para evitar que estos resulten en pérdidas. A continuación, se detallan los principales riesgos asumidos. Riesgo de Crédito El riesgo de crédito es aquel que surge de la posibilidad de pérdida debido al incumplimiento total o parcial de las obligaciones contractuales por parte de clientes para con el Banco. La administración de este riesgo comprende las políticas y procedimientos mediante los cuales se evalúa, asume, califica, controla y cubre el riesgo crediticio, no sólo desde la perspectiva de respaldo a través de un sistema de provisiones, sino también a través de la administración del proceso de otorgamiento de créditos (incluyendo las herramientas, procesos y sistemas que se utili- Jaime Alberto Velásquez B. Gonzalo de Jesús Toro Bridge Ramón F. Ávila Qüehl Joaquín A. Palomo Déneke Luis Santiago Pérez Moreno Eduardo David Freund W. Juan Carlos Mora Uribe Ricardo Antonio Balzaretti Los estados financieros han sido preparados conforme a las normas contables emitidas por la Superintendencia del 5 zan) y al permanente seguimiento al portafolio de deudores. Existen Políticas, Manuales y Procedimientos para cada segmento y tipo de operación, así como diferentes niveles de delegación en relación a los tipos de riesgo de crédito. Riesgo Reputacional Es la posibilidad de incurrir en pérdidas producto del deterioro de la imagen del Banco, está relacionado con la publicidad o rumores, que afectan de manera negativa la imagen de la Entidad, los cuales pueden originarse en cualquiera de los aspectos de la actividad bancaria, pudiendo ser por las prácticas de negocios, la forma y manejo de las operaciones, la conducta de colaboradores, la atención a clientes, por la no atención a las normativas internas y regulaciones establecidas, así como a instrucciones de los supervisores y consecuentemente podrían incidir en la cartera de clientes existentes y generar costos para el Banco. Riesgos de Mercado El riesgo de mercado se deriva de los movimientos adversos en las condiciones de mercado (tipo de cambio, tasa de interés, etc.) que provocan un deterioro del valor de mercado de los activos que pueden significar pérdidas que afectan directamente los resultados financieros del Banco. Se realizan las siguientes mediciones: Evaluación de las brechas de tasas de Interés: Se efectúa el análisis de sensibilidad de cambio de tasas de interés para los activos y pasivos, luego se establece la brecha de sensibilidad sobre la cual se mide el impacto adverso. La gestión y monitoreo se consigue mediante la observación y cumplimiento a todo nivel del Código de Ética, Código de Buen Gobierno, Políticas y Procedimientos internos, así como a través de herramientas y esfuerzos diversos tendientes a generar una cultura de cumplimiento en todo el Banco, comenzando con los procesos de selección e inducción. Evaluación Portafolio de Inversiones: Se mide el riesgo de mercado mediante el Valor en Riesgo (VaR) tanto para los títulos negociables como los títulos disponibles para la venta, para determinar la pérdida potencial en un horizonte de tiempo establecido, para los cual se establece un límite. GOBIERNO CORPORATIVO De acuerdo a lo establecido en la Norma de Gobierno Corporativo para las Entidades Financieras, el Banco ha implementado un Código de Gobierno Corporativo así como los lineamientos para el funcionamiento del Comité de Riesgos, Comité de Riesgo Operativo y Comité de Riesgo Crediticio. La elaboración de un informe anual de en cumplimiento a lo requerido en la normativa ha sido parte de las prácticas de gobierno corporativo que han sido adoptadas. Para el Grupo Bancolombia, el gobierno corporativo es un conjunto de principios, políticas, prácticas y medidas de dirección, administración y control encaminadas a crear, fomentar, fortalecer, consolidar y preservar una cultura basada en la transparencia empresarial en cada una de las Compañías del Grupo. Los principios y medidas que contempla el Código de Buen Gobierno Corporativo se señalan a continuación: Riesgo de Liquidez Es el riesgo de que el Banco no cuente con la capacidad para hacer frente a las obligaciones financieras, presentes y futuras, como consecuencia de la falta de caja, por las condiciones adversas que provoque que el costo del fondeo sea extremadamente alto. Asimismo es la incapacidad para liquidar activos sin incurrir en pérdidas no soportables debido a problemas en la negociabilidad. El Banco realiza las siguientes mediciones: Evaluación de las brechas de liquidez: Se efectúa el análisis de descalce entre activos y pasivos teniendo en cuenta la estabilidad, la diversificación, los índices de renovación y se establece un límite para el monto de salida máxima de fondos en relación al vencimiento de activos y pasivos en un período establecido. Asimismo se da cumplimiento a los requerimientos establecidos en las normas para determinar las Relaciones de Plazo entre las Operaciones Activas y Pasivas de los Bancos (NPB3-08) y el cumplimiento de la Reserva de Liquidez (NPB3-06). Adicionalmente, se cuenta con un Plan de Contingencia de Liquidez, el cual establece un marco con el cuál determinar acciones apropiadas ante el acontecimiento de una crisis de liquidez. Riesgo Operativo El riesgo operacional es la probabilidad de incurrir en pérdidas ocasionadas por fallas o debilidades en los procesos, en las personas, en los sistemas de información o en eventos externos. El sistema de administración de Riesgo Operativo está compuesto por elementos (políticas, procedimientos, documentación, estructura organizacional, el registro de eventos de riesgo operativo, órganos de control, plataforma tecnológica, divulgación de información y capacitación) mediante los cuales se busca obtener una efectiva administración del riesgo operativo. 6 Principios y medidas relacionadas con accionistas. Principios y medidas de buen gobierno relacionadas con los Administradores y principales ejecutivos y funcionamiento de Junta Directiva. Principios y medidas relacionados con Información y Transparencia. Principios y medidas relacionadas con el Sistema de Control Interno y los Órganos de Control. Principios y medidas relacionados con Inversiones de capital del Grupo en otras sociedades. Principios y medidas relacionados con Operaciones y Acuerdos que realicen las Compañías del Grupo. Principios y medidas relacionados con Conflictos de Interés. Situaciones Prohibitivas para los Administradores y Empleados. Principios y medidas en el manejo de los negocios del Banco con sus accionistas. Principios y medidas de cumplimiento del Código de Buen Gobierno. Los siguientes Comités de Apoyo a la labor de Junta Directiva, constituyen parte de los sistemas de control interno del Banco: Comité Ejecutivo; Comité de Auditoría y Comité de Riesgos Gestión de Negocios En el lapso de un año, la cartera registra un incremento interanual de 5.2% equivalente en términos monetarios a US$140.8 millones; crecimiento que ha estado sustentado en el financiamiento a destinos tradicionales del segmento banca de personas, principalmente créditos de consumo y sus diferentes productos en línea con el modelo de negocio impulsado por el Banco. Asimismo, se observa una relativa expansión en sectores de banca empresarial aunque éstos crecen a un menor ritmo. En esa dinámica, consumo crece en US$52.7 millones, siguiendo en ese orden industria (US$39.2 millones) y vivienda (US$19.3 millones). ANÁLISIS DE RIESGO Al 30 de junio de 2014, Banco Agrícola reporta activos totales por US$3,879.2 millones, consolidándose como el primero en el sector bancario en la mayoría de los rubros de los estados financieros. La evolución de la estructura financiera en los últimos doce meses ha estado determinada por la tendencia sostenida en la expansión del crédito; la mejora en la calidad de los activos; la importante reducción de las operaciones a plazo; así como por la mayor utilización de recursos provenientes de bancos del exterior como opción de fondeo. En términos comparativos, el crédito registró un mejor desempeño en el primer semestre de 2014 respecto del crecimiento observado en similar período de 2013. En perspectiva, el entorno de creciente competencia y el desempeño de la economía podrían continuar sensibilizando una mayor demanda crediticia para el presente año; particularmente en los segmentos de negocio que proveen mayores niveles de rentabilidad para la banca. Activos y Calidad de Activos Banco Agrícola continúa mostrando índices de calidad de activos que comparan favorablemente con el promedio del sector bancario al cierre del período evaluado. En ese contexto, su evolución en los últimos doces meses ha estado determinada por la disminución en el índice de mora; la mayor cobertura de reservas; el desplazamiento del crédito hacia categorías de menor riesgo y el aumento en las operaciones refinanciadas. Por estructura, los créditos de consumo representan el 39.8% del total de cartera, mientras que vivienda se mantiene en un promedio de 15.8% en los últimos dos años. Dentro del segmento de las empresas, el sector más relevante es industria con un 14.0%, siguiendo en ese orden comercio (11.5%). Por otra parte, la cartera muestra leves concentraciones por cliente y grupos económicos. Los 10 principales deudores representan el 12.4% del portafolio total, clasificándose en categoría de riesgo A. En virtud a la disminución de US$8.2 millones en los créditos vencidos y a la continua expansión del crédito, el índice de mora pasa a 1.6% desde 2.0% en el interanual; mientras que en el mismo período la morosidad del sector disminuye a 2.4% desde 2.7%. Cabe señalar que la participación conjunta de los créditos vencidos y refinanciados en la cartera total alcanza el 5.9%; manteniéndose relativamente estable respecto del promedio observado en similar período de 2013. En la misma línea, los créditos otorgados a relacionados se mantienen bajo los límites establecidos en la normativa local. Banco Agrícola ha logrado avances importantes en términos de gestión de la cartera FICAFE, valorándose la significativa recuperación de la cuota en los últimos años respecto del resto de fideicomitentes y las reservas constituidas que cubren más del 60% de la exposición. Cabe señalar que la garantía hipotecaria y el aval de PROGARA permitirán compensar la pérdida potencial de la cartera cedida. Por otra parte, las provisiones actuales garantizan un nivel de cobertura de 226.2%; (199% en junio de 2013); pasando a 60.2% de incorporar en la medición el volumen de refinanciamientos. Destaca que Banco Agrícola ha impulsado cambios a su política de riesgos en términos de procurar una cobertura del 100% sobre los créditos con atrasos mayores a 30 días, llevando consecuentemente a la constitución de reservas voluntarias. Fondeo Banco Agrícola presenta una estructura de fondeo fundamentada en depósitos a la vista (ahorro y corriente); cuentas a plazo; en préstamos de entidades del exterior; así como en instrumentos financieros colocados en el mercado local Dicha estructura combinada con su amplia posición patrimonial y de liquidez, le ha permitido a Banco Agrícola soportar la expansión de activos productivos en los últimos años. Se valora positivamente la diversificada estructura de fondeo; la relevante participación de las operaciones a la vista; la ausencia de concentraciones individuales relevantes en depósitos y la reducción de las brechas de vencimiento entre activos y pasivos de intermediación. En otro aspecto, la ausencia de concentraciones relevantes se pondera favorablemente en el perfil de riesgo de Banco Agrícola, considerando la baja participación de los mayores deudores y grupos económicos en el portafolio total. De igual manera, se valora la nula exposición patrimonial a los activos de baja productividad a pesar del incremento de US$3.2 millones en los activos extraordinarios dado el volumen de provisiones constituidas. En términos de estructura por categoría, se observa una posición favorable en relación al promedio de la industria al representar los créditos C, D y E el 5.6% frente al 6.2% del sector. En cuanto la evolución de las fuentes de fondeo, los recursos provistos por bancos extranjeros han mostrado una 7 tendencia al alza en línea con el desempeño de los activos productivos; destacando el uso de recursos provistos por el BID entre otras líneas. En contraposición, los depósitos e instrumentos financieros tienden a decrecer, determinándose así un aumento neto en los pasivos de intermediación de US$96.7 millones respecto de junio de 2013. e inversiones internacionales diversificadas y con herramientas de monitoreo y control. Finalmente, los descalces entre vencimientos de activos y pasivos, común en la mayoría de bancos locales, se registran en las bandas mayores a 30 días, aunque esto es mitigado en el escenario de considerar la estabilidad histórica que han presentado los depósitos, la calidad de su franquicia en el mercado local, y la existencia de líneas de crédito internacionales vigentes. El análisis indica que los depósitos disminuyen en US$110.8 millones, particularmente en operaciones a plazo en línea con la estrategia de captación impulsada por el Banco. En términos de estructura, la Entidad mantiene su fuerte base de captaciones de clientes en operaciones a la vista (66.9% del total de depósitos); mayor al promedio del sector bancario. Análisis de Resultados Banco Agrícola cierra a junio de 2014 con una utilidad de US$41.1 millones; menor a la obtenida en similar período de 2013. El menor ritmo de expansión en ingresos; la tendencia al alza en gastos operativos y reservas de saneamiento; y la disminución del aporte de los otros ingresos no operacionales, han determinado de manera conjunta el desempeño descrito. Un aspecto a considerar en el desempeño de la Entidad es el efecto de la constitución de provisiones laborales en razón a la entrada en vigencia de la nueva legislación referente al retiro voluntario, en adición a otras reformas en materia tributaria y fiscal. Por otra parte, se destaca la ausencia de concentraciones individuales relevantes en depositantes, lo cual se considera una fortaleza por su diversificación; generando una mayor flexibilidad para la administración de la liquidez. La estructura de fondeo se complementa con los préstamos de otros bancos; recursos que en el lapso de un año crecen en US$255.7 millones, siendo la fuente de fondeo que ha mostrado un mayor dinamismo. En la misma línea, los certificados de inversión decrecen en US$50.3 millones representando el efecto neto de la amortización de los instrumentos CIBAC$11 y CIBAC$13. Se continúa valorando de forma positiva el nivel de eficiencia, volumen de utilidades y grado de rentabilidad patrimonial; mientras que se observan retos en términos de ampliar los ingresos de intermediación así como mejorar la relación utilidad financiera /ingresos (margen financiero); procurando asimismo revertir la tendencia decreciente del margen operativo y neto. Solvencia y Liquidez El índice de adecuación de capital (IAC) se pondera como una de las principales fortalezas del Banco en virtud al soporte para la expansión en activos productivos y el respaldo hacia la cartera vencida y bienes recibidos en pago. Así, Banco Agrícola cierra a junio de 2014 con una relación de fondo patrimonial a activos ponderados de 16.4% sobre la base de un requerimiento mínimo del 12; favoreciendo los excedentes de capital una amplia capacidad de crecimiento. En la misma línea, la relación de capitalización pasa a 13.2% desde 13.6% en el lapso de un año; debiendo señalar que ambos índices han mostrado una tendencia decreciente en razón a la continua expansión en activos y al pago de dividendos. Respecto de junio de 2013, los ingresos de operación registran un incremento del 2.1% equivalente a US$3.4 millones; mostrando un menor desempeño de comparar con el período interanual junio 2012- junio 2013 en el cual los ingresos crecieron en US$10.5 millones. El análisis indica que los intereses de préstamos han presentado una tendencia al alza; mientras que las comisiones tienden a decrecer en razón a la entrada en vigencia de la nueva normativa que regula su cobro; destacando asimismo la menor utilidad en venta de títulos valores. Como hecho relevante, la Junta General Ordinaria de Accionistas de Banco Agrícola, S. A. celebrada con fecha 12 de febrero de 2014, acordó la distribución de dividendos de US$4.94 por acción; el monto total distribuido ascendió a US$86.45 millones; además, acordó trasladar la cantidad de US$11.4 millones a la cuenta de reservas voluntarias de capital correspondientes a los resultados del año 2013. Por otra parte, los costos de intermediación registran un incremento de US$3.4 millones en el lapso de un año, haciendo notar el mayor pago de intereses sobre obligaciones con bancos del exterior en línea con el volumen de fondos recibidos. En virtud a la similar proporción en que crecen los ingresos y costos de operación, la utilidad financiera se mantiene relativamente estable; mientras que el margen financiero pasa a 74.9% desde 76.5%. En cuanto a la gestión de la liquidez, la participación de los fondos disponibles e inversiones ha mostrado una tendencia hacia la baja en los últimos trimestres acorde a su canalización hacia el pago de pasivos y crecimiento en cartera. Es de señalar que Banco Agrícola muestra un holgado coeficiente de liquidez neta, dando cumplimiento de igual manera a la reserva de liquidez en el trimestre. En línea con el mayor volumen de gastos y reservas, la utilidad de operación decrece en US$5.4 millones; viéndose sensibilizado el resultado antes de impuestos por el menor aporte de los otros ingresos no operacionales. En términos de rentabilidad, el Banco continúa mostrando un desempeño consistente en los últimos períodos, cerrando en 16.7% (2.2% retorno sobre activos); mientras que el índice de eficiencia se ubica pasa a 44.3% desde 42.4% en línea con la tendencia al alza en gastos operativos. Por otra parte, el portafolio de inversiones incorpora una importante participación en instrumentos de gobierno (como ocurre en casi todas las instituciones del sistema), 8 BANCO AGRICOLA, S.A. Y SUBSIDIARIAS BALANCES GENERALES CONSOLIDADOS (MILES DE DÓLARES) DIC.11 % DIC.12 % JUN.13 % DIC.13 % JUN.14 % ACTIVOS Caja Bancos Inversiones Financieras Reportos y otras operaciones bursátiles Valores negociables Valores no negociables Préstamos Brutos Vigentes Reestructurados Vencidos Menos: Reserva de saneamiento Préstamos Netos de reservas Bienes recibidos en pago, neto de provisión Inversiones Accionarias Activo fijo neto Otros activos Crédito mercantil TOTAL ACTIVOS PASIVOS Depósitos Depósitos en cuenta corriente Depósitos de ahorro Depósitos a la vista Cuentas a Plazo Depósitos a plazo Total de depósitos BANDESAL Préstamos de otros Bancos Titulos de Emisión Propia Otros pasivos de Intermediación Reportos más otras operaciones bursátiles Otros pasivos Deuda subordinada TOTAL PASIVO Interés Minoritario PATRIMONIO NETO Capital Social Reservas y resultados acumulados Utilidad neta TOTAL PATRIMONIO NETO TOTAL PASIVO Y PATRIMONIO 483,804 14% 583,353 16.3% 6,674 0% 293,711 8% 282,967 8% 2,517,357 70% 2,331,751 65% 116,969 3% 68,637 2% 502,450 13% 615,754 16.3% 2,249 0% 323,117 9% 290,388 8% 2,676,899 71% 2,516,996 67% 105,128 3% 54,775 1% 495,806 13% 583,626 15.5% 14,333 0% 270,709 7% 298,584 8% 2,705,356 72% 2,545,971 68% 106,288 3% 53,096 1% 605,309 15% 569,615 14.4% 4,634 0% 256,885 7% 308,096 8% 2,775,287 70% 2,619,587 66% 111,789 3% 43,911 1% 502,098 13% 537,249 13.8% 4,651 0% 244,707 6% 287,891 7% 2,846,203 73% 2,677,399 69% 123,912 3% 44,892 1% 109,649 2,407,708 13,399 3,584 70,287 13,701 0 106,517 2,570,382 11,208 4,020 61,023 14,992 3% 68% 0% 0% 2% 0% 0% 105,658 2,599,698 9,239 4,089 59,130 16,894 0 3% 69% 0% 0% 2% 0% 0% 101,083 2,674,203 11,883 4,436 57,564 20,213 0 101,559 2,744,645 12,457 4,502 57,650 20,603 0 3,779,829 100% 3,768,481 100% 650,324 1,110,449 1,760,774 973,168 973,168 2,733,941 16,759 126,064 257,701 16,792 0 104,614 0 3,255,871 12 3% 67% 0% 0% 2% 0% 0% 3,575,835 100% 3,879,203 100% 17% 29% 47% 26% 26% 73% 0% 3% 7% 0% 0% 3% 0% 86% 0% 688,525 1,122,022 1,810,546 928,791 928,791 2,739,338 18,152 329,536 204,049 17,803 0 77,852 0 3,386,729 12 17% 28% 46% 24% 24% 69% 0% 8% 5% 0% 0% 2% 0% 86% 0% 654,874 1,100,241 1,755,115 868,004 868,004 2,623,120 18,860 381,793 207,391 30,736 0 106,136 3,368,034 12 17% 28% 45% 22% 22% 68% 0% 10% 5% 1% 0% 3% 0% 87% 0% 297,500 167,983 91,000 556,483 8% 4% 2% 14% 297,500 172,533 41,124 511,157 8% 4% 1% 13% 18% 28% 46% 25% 25% 71% 0% 4% 6% 0% 0% 2% 0% 84% 0% 622,360 1,137,092 1,759,452 868,840 868,840 2,628,292 19,351 243,559 235,904 22,751 0 83,350 3,233,207 0 16% 30% 47% 23% 23% 70% 1% 6% 6% 1% 0% 2% 0% 86% 0% 297,500 158,426 110,427 566,353 8% 4% 3% 16% 297,500 160,006 89,116 546,622 8% 4% 2% 14% 297,500 168,271 46,828 512,599 8% 4% 1% 14% 3,779,829 100% 3,768,481 100% 9 3% 71% 0% 0% 1% 1% 0% 3,943,224 100% 646,351 1,005,449 1,651,800 898,965 898,965 2,550,765 14,095 154,952 204,859 11,055 73,746 0 3,009,471 11 3,575,835 100% 3% 68% 0% 0% 1% 1% 0% 3,943,224 100% 3,879,203 100% BANCO AGRICOLA, S.A. Y SUBSIDIARIAS ESTADOS CONSOLIDADOS DE RESULTADOS (MILES DE DÓLARES) Ingresos de Operación Ingresos de préstamos Comisiones y otros ingresos de préstamos Intereses y otros ingresos de inversiones Reportos y operaciones bursátiles Intereses sobre depósitos Utilidad en venta de títulos valores Operaciones en M.E. Otros servicios y contingencias Costos de Operación Intereses y otros costos de depósitos Intereses sobre emisión de obligaciones Intereses sobre préstamos Pérdida en venta de títulos valores Costo operaciones en M.E. Otros servicios más contingencias UTILIDAD FINANCIERA GASTOS OPERATIVOS Personal Generales Depreciación y amortizacion Reservas de saneamiento UTILIDAD DE OPERACIÓN Otros Ingresos y Gastos no operacionales Dividendos UTILIDAD(PERD.)ANTES IMP. Impuesto sobre la renta Participación del ints minorit en Sub. UTILIDAD (PERDIDA) NETA DIC.11 % 304,973 100% 216,385 71% 34,596 11% 9,342 3% 126 0% 373 0% 1,243 0% 3,905 1% 39,003 13% 58,060 19% 25,210 8% 6,518 2% 4,615 2% 284 0% 15 0% 21,417 7% 246,913 81.0% 139,307 46% 50,196 16% 38,167 13% 7,266 2% 43,678 14% 107,606 35% 35,029 11% 453 0% 143,088 47% 32,659 11% 1 0% 110,427 36% DIC.12 % 301,479 100% 210,653 70% 35,284 12% 10,203 3% 96 0% 304 0% 1,764 1% 700 0% 42,475 14% 63,062 21% 26,118 9% 7,753 3% 5,031 2% 122 0% 22 0% 24,016 8% 238,417 79.1% 144,656 48% 53,822 18% 39,734 13% 8,636 3% 42,464 14% 93,761 31% 31,771 11% 413 0% 125,945 42% 36,828 12% 1 0% 89,116 30% 10 JUN.13 % 158,615 100% 109,969 69% 18,226 11% 5,789 4% 59 0% 131 0% 2,440 2% 389 0% 21,612 14% 37,272 23% 16,771 11% 5,666 4% 2,056 1% 432 0% 12 0% 12,336 8% 121,342 76.5% 67,548 43% 27,298 17% 20,168 13% 3,954 2% 16,129 10% 53,794 34% 12,927 8% 76 0% 66,797 42% 19,969 13% 1 0% 46,828 30% DIC.13 % 321,714 100% 231,194 72% 30,981 10% 10,785 3% 147 0% 272 0% 2,803 1% 915 0% 44,617 14% 76,909 24% 35,221 11% 11,072 3% 5,034 2% 836 0% 37 0% 24,709 8% 244,805 76.1% 145,273 45% 54,998 17% 42,445 13% 8,186 3% 39,643 12% 99,532 31% 28,562 9% 401 0% 128,495 40% 37,495 12% 1 0% 91,000 28% JUN.14 % 161,995 100% 120,688 75% 12,582 8% 5,525 3% 79 0% 83 0% 219 0% 346 0% 22,474 14% 40,645 25% 16,689 10% 5,036 3% 5,478 3% 798 0% 14 0% 12,629 8% 121,350 74.9% 72,998 45% 28,138 17% 21,532 13% 4,136 3% 19,193 12% 48,351 30% 10,227 6% 52 0% 58,630 36% 17,506 11% 1 0% 41,124 25% BANCO AGRICOLA, S.A. Y SUBSIDIARIAS INDICADORES FINANCIEROS Capital Pasivo / Patrimonio Pasivo / Activo Patrimonio / Préstamos brutos Patrimonio/ Vencidos Vencidos / Patrimonio y Rva. saneamiento Patrimonio / Activos Activo Fijo / Patrimonio DIC.11 12 5.31 0.84 22.5% 825% 10.15% 15.84% 12.41% DIC.12 12 5.91 0.86 20.4% 998% 8.39% 14.46% 11.16% JUN.13 6 6.35 0.86 18.9% 965% 8.59% 13.60% 11.54% DIC.13 12 6.09 0.86 20.1% 1267% 6.68% 14.11% 10.34% JUN.14 6 6.59 0.87 18.0% 1139% 7.33% 13.18% 11.28% 0.47 0.30 0.22 0.94 0.47 0.31 0.22 0.98 0.44 0.28 0.20 0.95 0.48 0.31 0.22 0.98 0.43 0.28 0.19 1.05 Rentabilidad ROAE ROAA Margen financiero neto Utilidad neta / Ingresos financieros Gastos operativos / Total activos Componente extraordinario en utilidades Rendimiento de Activos Costo de la deuda Margen de operaciones Eficiencia operativa Gastos operativos / Ingresos de operación 20.06% 3.03% 81.0% 36.2% 2.67% 31.7% 8.40% 1.24% 7.16% 38.73% 31.36% 16.01% 2.42% 79.1% 29.6% 2.70% 35.7% 7.78% 1.24% 6.54% 42.86% 33.90% 17.53% 2.39% 76.5% 29.5% 2.73% 27.6% 8.15% 1.56% 6.59% 42.38% 32.42% 16.50% 2.36% 76.1% 28.3% 2.68% 31.4% 8.16% 1.56% 6.61% 43.15% 32.83% 16.66% 2.23% 74.9% 25.4% 2.77% 24.9% 8.21% 1.68% 6.53% 44.34% 33.21% Calidad de activos Vencidos / Préstamos brutos Reservas / Vencidos Préstamos Brutos / Activos Activos inmovilizados Vencidos + Reestruc. / Préstamos brutos Reservas / Vencidos+Reestructurados 2.73% 159.75% 70.4% -4.88% 7.37% 59.08% 2.05% 194.46% 70.8% -7.42% 5.97% 66.61% 1.96% 198.99% 71.8% -8.45% 5.89% 66.29% 1.58% 230.20% 70.4% -8.14% 5.61% 64.92% 1.58% 226.23% 73.4% -8.65% 5.93% 60.16% Otros indicadores Ingresos de intermediación Costos de intermediación Utilidad actividades de intermediación 227,343 36,627 190,716 222,924 39,024 183,900 118,329 24,925 93,404 245,054 52,163 192,891 126,514 28,002 98,512 Liquidez Caja + val. Neg./ Dep. a la vista Caja + val. Neg./ Dep. totales Caja + val. Neg./ Activo total Préstamos netos/ Dep. totales CIBAS$12 MONTO Y SALDO DE LAS EMISIONES VIGENTES AL 30 DE JUNIO DE 2014 (US$Miles) MONTO MONTO FECHA DE TASA PLAZO GARANTÍA AUTORIZADO VIGENTE COLOCACION $ 100,000 $ 53,642 Julio 30, 2007 4.40% De 2 a 7 años Hipotecaria y Patrimonio CIBAS$14 $ 100,000 $ 51,170 Julio 10, 2009 5.06% De 2 a 7 años CIBAS$15 $ 150,000 $ 42,570 Agosto 01, 2011 4.43% De 2 a 10 años Hipotecaria y Patrimonio CIBAS$16 $ 200,000 $ 60,009 Abril 30, 2013 5.40% TOTAL $ 550,000 $ 207,391 DENOMINACION 11 12 años Hipotecaria y Patrimonio Hipotecaria