¿Cuál es la fiscalidad de los planes y fondos de

Anuncio

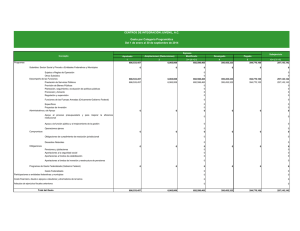

4 ¿Cuál es la fiscalidad de los planes y fondos de pensiones? 4.1. ¿Cuáles son los principios generales? 4.2. ¿Cuál es la fiscalidad del fondo de pensiones? 4.3. ¿Cuál es la fiscalidad del promotor? 4.4. ¿Cuál es la fiscalidad del partícipe? 4.5. ¿Qué novedades fiscales podrían entrar en vigor el primero de enero del 2002? 4.6. ¿Cuál es la fiscalidad del beneficiario? 4. ¿Cuál es la fiscalidad de los planes y fondos de pensiones? 4.1. ¿Cuáles son los principios generales? Los planes y fondos de pensiones son instrumentos de ahorro destinados a cubrir contingencias como la invalidez, la jubilación o el fallecimiento, por lo que, al perseguir un fin social evidente, deben disfrutar de un tratamiento fiscal privilegiado. La Ley 8/1987, que regula la constitución y funcionamiento de los planes y fondos de pensiones, ha sido redactada con la intención de favorecer estos sistemas de ahorro y otorgar un tratamiento privilegiado a las rentas que se inviertan en los mismos. Por estas circunstancias, obtienen ventajas fiscales. 4.2. ¿Cuál es la fiscalidad del fondo de pensiones? Los fondos de pensiones están sujetos al Impuesto de Sociedades a un tipo de gravamen cero. Tienen así derecho a la devolución de las retenciones que se practiquen sobre los rendimientos del capital mobiliario. En la práctica, los fondos disfrutan de exención total por los rendimientos que obtengan. No obstante, están obligados a presentar, como cualquier otra entidad similar, la declaración del Impuesto sobre Sociedades. Los servicios de gestión realizados por las entidades gestora y depositaria de los fondos de pensiones están exentos de IVA. 4.3. ¿Cuál es la fiscalidad del promotor? Este apartado sólo es aplicable a los planes de empleo, los únicos en los que se permite al promotor hacer aportaciones de capital al plan que promueve. En este caso, las aportaciones de los promotores serán reducibles en la base imponible del impuesto que grava su renta (IRPF o Impuesto de Sociedades), aunque se deberá individualizar, es decir imputar a cada partícipe del plan la parte que le corresponda sobre las referidas contribuciones. El Proyecto de Ley de la Ley de Acompañamiento a los Presupuestos del Estado para el 2002 incorpora una deducción en la cuota del Impuesto de Sociedades por el 10 por ciento de las aportaciones realizadas por la empresa – 37 – a favor de sus trabajadores en los planes de empleo. Si se aprueba este proyecto, la deducción entrará en vigor el primero de enero del 2002. 4.4. ¿Cuál es la fiscalidad del partícipe? El partícipe podrá reducir de su base imponible las cantidades aportadas al plan durante el ejercicio por el que declara (ya sea éste individual, de empleo o asociado) y las que le han sido imputadas en su caso por el promotor (en los planes de empleo). La citada reducción tiene un límite, ya que no podrá superar la menor de las siguientes cantidades: –El 25 por ciento de los rendimientos netos del trabajo o actividades económicas. –1.200.000 pesetas anuales o cantidad superior para mayores de 52 años. Estos límites han sido elevados por el Real Decreto 3/2000, de 23 de junio. Anteriormente eran del 20 por ciento y de 1,1 millones de pesetas, respectivamente. Los citados límites cambiarán el primero de enero del 2002 si se aprueba el Proyecto de Ley de Acompañamiento a los Presupuestos del 2002 (véase el punto siguiente). En los casos de tributación individual, cada declarante se aplica su límite. En la tributación conjunta la situación es análoga, ya que el citado límite será aplicado individualmente por cada partícipe integrado en la unidad familiar. Este límite se aplica al conjunto de aportaciones a planes de pensiones y de cantidades abonadas a montepíos laborales y mutualidades que cubran, entre otros riesgos, el de fallecimiento. Conviene subrayar que en los planes de empleo, las aportaciones realizadas por el promotor (empresa) se computan como ingreso en la Declaración del partícipe. Su importe se suma a los ingresos como rendimientos netos del trabajo, aunque posteriormente dicho importe es reducido de la base imponible del partícipe en concepto de aportación al plan de pensiones, con lo que el efecto final para aquél es neutro. El límite general de reducción (25 por ciento de los rendimientos anuales con un tope de 1.200.000 pesetas) se amplía para los partícipes mayores de 52 años. El Real Decreto 1589/99, de 15 de – 38 – octubre, que modificó el Reglamento 1307/88 de Planes y Fondos de Pensiones, permite a estos partícipes realizar aportaciones superiores al límite general de 1.200.000 pesetas, ya que elevó la cantidad máxima de aportación de forma progresiva en función de la edad del partícipe. Para los partícipes mayores de 52 años el límite máximo de aportación y reducción se sitúa en la menor de las siguientes cantidades: el 40 por ciento de los rendimientos anuales o en un tope que estará en función de su edad y que puede elevarse hasta 2,5 millones de pesetas para los que tienen 65 años, según ha fijado el Real Decreto 3/2000. Este texto legislativo establece la siguiente escala de aportación y reducción para el colectivo de partícipes mayores de 52 años: La escala es la siguiente: LIMITES DE LAS APORTACIONES PARA LOS MAYORES DE 52 AÑOS EN EL 2001 Edad Límite de aportación Hasta los 52 53 54 55 56 57 58 59 60 61 62 63 64 65 en adelante 1.200.000 1.300.000 1.400.000 1.500.000 1.600.000 1.700.000 1.800.000 1.900.000 2.000.000 2.100.000 2.200.000 2.300.000 2.400.000 2.500.000 Como se observa, el límite de aportación para los partícipes mayores de 52 años aumenta en 100.000 pesetas por cada año adicional. Así, a partir del límite general de 1,2 millones de pesetas pueden llegar hasta los 2,5 millones de pesetas a los 65 años. Las cantidades aportadas por los partícipes mayores de 52 años – 39 – que superen los 1,2 millones de pesetas y hasta el nuevo límite permitido en función de su edad podrán ser reducidas de la base imponible. El contribuyente cuyo cónyuge, sin rendimientos del trabajo o profesionales, o que éstos sean inferiores a 1,2 millones de pesetas anuales, realice aportaciones a planes de pensiones, podrá reducirse estas aportaciones hasta un límite de 300.000 pesetas anuales. El Reglamento del IRPF (Real Decreto 214/99) dice que las cantidades aportadas a planes de pensiones que no hayan podido ser reducidas en el ejercicio en que se hubieran efectuado por haber superado el límite porcentual de los rendimientos netos del trabajo, se podrán reducir en los cinco años siguientes. Para ello, el partícipe del plan tendrá que solicitarlo en la Declaración de IRPF correspondiente al ejercicio en el que las aportaciones realizadas hayan excedido del límite correspondiente: el 25 por ciento, con carácter general, o el 40 por ciento para los mayores de 52 años. El exceso de aportaciones que no haya podido ser objeto de reducción se imputará al primer ejercicio, dentro de los cinco ejercicios siguientes, en que las aportaciones efectuadas no alcancen los límites cuantitativos establecidos. Cuando concurran aportaciones realizadas en el ejercicio con aportaciones de ejercicios anteriores que no hayan podido ser reducidas por exceder de los límites, se entenderán reducidas, en primer lugar, las aportaciones correspondientes a años anteriores. Estas reducciones podrán solicitarse aun cuando el interesado haya pasado a la situación de beneficiario del plan de pensiones por haberse cumplido cualquiera de las contingencias previstas en el plan. Los derechos consolidados de un partícipe en un plan de pensiones no tributan por el Impuesto sobre el Patrimonio. 4.5. ¿Qué novedades fiscales podrían entrar en vigor el primero de enero del 2002? El Proyecto de la Ley de Acompañamiento a los Presupuestos Generales del Estado del 2001 incorpora una serie de novedades en el régimen de aportaciones y reducciones de los planes de pensiones. Las siguientes son las que afectan a los planes individuales: – 40 – • Se suprimen los límites porcentuales en las aportaciones a planes de pensiones individuales, es decir, el 25 por 100 de la suma de los rendimientos netos del trabajo, actividades económicas y de imputaciones de sociedades transparentes y el 40 por 100 de los mismos rendimientos para los mayores de 52 años. Se mantienen los límites cuantitativos actuales, de 7.212 euros (1.200.000 pesetas) con carácter general. Con ello, se elimina la posibilidad que se producía hasta ahora de que un contribuyente realice aportaciones que superan su límite porcentual. • Para los partícipes de 65 o más años de edad, se aumenta el límite cuantitativo general de 7.212 euros (1.200.000 pesetas) en 1.202 euros (200.000 pesetas) por cada año que exceda el contribuyente de 52 hasta un importe máximo de 22.838 euros (3,8 millones de pesetas). • Se permite que cualquier contribuyente pueda realizar aportaciones a planes de pensiones, con independencia de que las rentas que obtenga sean distintas a rentas del trabajo o de actividades económicas. • Se suprime el límite conjunto de planes individuales y planes de empleo. En consecuencia, una persona podría percibir aportaciones a un plan de empleo, con límite de 7.212 euros (1.200.000 pesetas), y adicionalmente realizar aportaciones a un plan individual con el mismo límite. Todas estas novedades podrían entrar en vigor a partir del primero de enero del 2002 si, tal como parece probable, el trámite parlamentario no modifica el Proyecto de Ley de Acompañamiento presentado por el Gobierno. 4.6. ¿Cuál es la fiscalidad del beneficiario? El partícipe en un plan de pensiones se convierte en beneficiario del mismo cuando pasa a recibir las prestaciones. Estas se integran en la parte general de la base imponible del Impuesto sobre la Renta de las Personas Físicas en concepto de rendimientos del trabajo recibidos por el beneficiario del plan. Cuando el beneficiario cobre la prestación como una percepción única (de una sola vez) en forma de capital, el importe recibido se reduce en un 40 por ciento, siempre que hayan transcurridos más de dos años desde la primera aportación al plan. Este – 41 – plazo de dos años no es exigible en caso de que la prestación sea por invalidez. Cuando la prestación se cobre en forma de renta, ya sea financiera o actuarial, su importe se integrará anualmente, sin aplicar reducción alguna, en la parte general de base imponible del beneficiario como rendimiento de trabajo. Cuando la prestación sea mixta, en caso de combinar prestaciones en forma de renta con un único cobro en forma de capital, la parte percibida como renta no tendrá derecho a ningún tipo de reducción. En cambio, la percibida como capital se reduce en un 40 por ciento, siempre que la primera aportación al plan haya sido efectuada con una antelación superior a los dos años. La consideración de las prestaciones (ya sea en forma de renta o en forma de capital) de un plan de pensiones como rendimientos del trabajo permite que también se beneficien de las reducciones generales aplicadas a este tipo de rendimientos. Estas reducciones están en función de los rendimientos netos de cada contribuyente: • Hasta 1.350.000 pesetas, la reducción es de 500.000. • Entre 1.350.001 y 2.000.000 de pesetas, la reducción es de 500.000 pesetas menos el resultado de multiplicar por 0,1923 la diferencia entre el rendimiento del trabajo y 1.350.001 pesetas anuales. • Para más de 2.000.000 de pesetas (o cuando se tengan rentas distintas a la del trabajo superiores a un millón de pesetas), la reducción es de 375.000 pesetas. Este tratamiento fiscal de las prestaciones supone, de hecho, un diferimiento de impuestos: el suscriptor de un plan de pensiones obtiene ventajas fiscales gracias a las aportaciones que va realizando al producto a lo largo de su vida laboral activa, pero después, cuando le llega la hora de cobrar, la cita con Hacienda es ineludible. En el caso de que la prestación derivada de un plan de pensiones fuera percibida por beneficiarios distintos del partícipe, por fallecimiento de éste, el impuesto aplicable es también el de la Renta de las Personas Físicas, y no el Impuesto de Sucesiones y Donaciones. – 42 –