Situación País Vasco

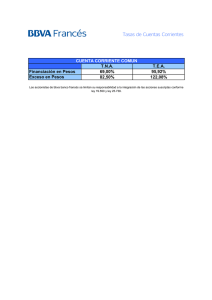

Anuncio