Valoración de Empresas - Biblioteca de la Universidad de La Rioja

Anuncio

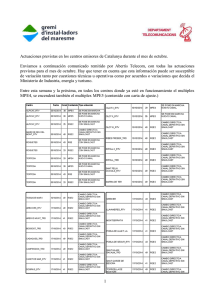

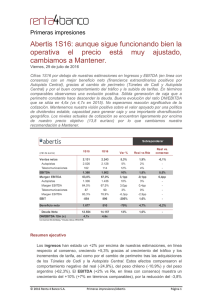

TRABAJO FIN DE GRADO Título Valoración de Empresas Autor/es Álvaro Munilla Sicart Director/es Luis Blanco Pascual Facultad Facultad de Ciencias Empresariales Titulación Grado en Administración y Dirección de Empresas Departamento Curso Académico 2012-2013 Valoración de Empresas, trabajo fin de grado de Álvaro Munilla Sicart, dirigido por Luis Blanco Pascual (publicado por la Universidad de La Rioja), se difunde bajo una Licencia Creative Commons Reconocimiento-NoComercial-SinObraDerivada 3.0 Unported. Permisos que vayan más allá de lo cubierto por esta licencia pueden solicitarse a los titulares del copyright. © © El autor Universidad de La Rioja, Servicio de Publicaciones, 2013 publicaciones.unirioja.es E-mail: publicaciones@unirioja.es UNIVERSIDAD DE LA RIOJA FACULTAD DE CIENCIAS EMPRESARIALES MEMORIA DEL TRABAJO FIN DE GRADO CURSO ACADÉMICO 2012-2013 GRADO EN ADMINISTRACIÓN Y DIRECCIÓN DE EMPRESAS Valoración De Empresas Munilla Sicart, Álvaro. munilla91@gmail.com Luis Blanco Pascual 1 ÍNDICE Página 1. Resumen-Abstract…………………………………………………………………… 3 2. Introducción……………………………………………………………………….…. 4-5 3. Modelos de Valoración………………………………………………………………. 6-16 3.1 Definición, objetivos y clasificación………………………………………... 3.2 Modelo de Descuento de Flujos de Caja…………………………………..... 3.3 Modelo de Descuento de Dividendos………………………………………. 3.4 Modelo de Valoración Relativa…………………………………………….. 6-8 8-13 13-15 15-16 4. Empresa seleccionada………………………………………………………………... 17-20 5. Variables necesarias………………………………………………………………….. 21-28 5.1 Modelo de Descuento de Flujos de Caja…………………………………… 5.2 Modelo de Descuento de Dividendos………………………………………. 5.3 Modelo de Valoración Relativa…………………………………………….. 6. Valoración…………………………………………………………………………….. 21-25 26 27-28 29-33 6.1 Valoración MDFC…………………………………………………………... 6.2 Valoración MDD……………………………………………………………. 6.3 Valoración Relativa………………………………………………………… 6.4 Resumen…………………………………………………………………….. 29-30 30-31 31-32 33 7. Resumen y Conclusiones……………………………………………………………. 34-35 8. Reflexiones…………………………………………………………………………… 36 9. Anexos………………………………………………………………………………... 37 10. Bilbiografía…………………………………………………………………………. 38-39 2 1. RESUMEN Este TFG consiste en la estimación del valor intrínseco de una compañía que cotiza en la bosa española, a través de tres métodos de valoración por fundamentales: el modelo de descuento de flujos de caja libre para la firma (MDFC), el modelo de descuento de dividendos (MDD) y el modelo por múltiplos de empresas comparables (VR). En la primera etapa se extrae información contable de carácter público a través de las cuentas anuales auditadas durante los últimos cuatro años, y en la segunda etapa, ésta se procesa para obtener las variables de interés (flujo de caja libre). Por último se estima su comportamiento en los próximos años. Estas variables junto con otras como la tasa de descuento se integran en los modelos de valoración. Finalmente se identifica la regla de decisión que consiste en comprar o sobreponderar si el valor intrínseco estimado es superior al precio de mercado o en vender o infraponderar si el valor intrínseco estimado es inferior al precio de mercado. The TFG consists of estimating the intrinsic value of a company listed on the Spanish exchange, through three fundamental valuation methods: the Discounted Free Cash Flows to the Firm Method (Discounted FCFF), the Dividend Discount Model (DDM) and the Method of Comparables (The Guideline Companies Method GCM). In the first stage we extract public accounting information through audited annual reports for the last four years, and in the second stage, it is processed to obtain the variables of interest (free cash flow). Then, we estimate its performance in the coming years. These variables along with others such as the discount rate are integrated into the valuation models. Finally we identify the decision rule that involves buying or overweighing if the estimated intrinsic value is higher than the market price or selling or underweighing if the estimated intrinsic value is below the market price. 3 2. INTRODUCCIÓN El proceso de valoración de una empresa es esencial, ya que diversas operaciones o actividades que se deben afrontar durante la vida de la misma, requieren estimar el valor de ésta, ya sean definir un nuevo negocio, un nuevo segmento o línea de actividad, negociar nueva financiación, buscar el éxito de las operaciones de compra-venta u operar en mercado bursátil. Además es imprescindible para evaluar la calidad de gestión y para determinar la creación de valor para el accionista. Podríamos definir la valoración de empresas como el proceso por el cual se intenta cuantificar los elementos de su patrimonio, su actividad, las expectativas y cualquier otra característica susceptible de ser valorada. Se ha decidido dedicar el trabajo fin de grado a la valoración de una empresa del IBEX-35 para examinar si el mercado está asignando un precio justo a dicha entidad, es decir, si éste recoge toda la información públicamente disponible sobre la misma. Por otra parte, otra de las motivaciones es analizar cuál es su valor intrínseco (true value) y como el entorno de crisis económica afecta a la forma en que los mercados perciben a una de las empresas más fuertes de España en estos momentos. En este TFG se va a llevar a cabo la valoración fundamental de una empresa española haciendo uso de los tres métodos más apropiados en función de una serie de parámetros relacionados con ella. Se utilizará información contable de carácter público, por ejemplo, dividendos repartidos históricamente, flujos de caja disponibles para la empresa generados durante el periodo de estudio y cotización, entre otros. A lo largo del estudio se van a emplear dos métodos de valoración absoluta, el modelo de descuento de flujos de caja disponibles para la firma (MDFC) y el modelo de descuento de dividendos (MDD), y un método de valoración relativa, el método por múltiplos de empresas comparables (VR). La entidad objeto de análisis es Abertis, ya que sobre ella existe toda la información necesaria para aplicar los métodos de valoración de forma precisa. Además de esto, es una de las diez compañías con mayor peso en el índice de renta variable española de referencia (IBEX-35). 4 Abertis se dedica a la gestión de infraestructuras a la movilidad y telecomunicaciones a través de tres áreas de negocio: autopistas, infraestructuras en telecomunicaciones y aeropuertos. Estos tres segmentos serán analizados en detalle en adelante. El trabajo está organizado de la siguiente manera. En primer lugar, se exploran los modelos de valoración seleccionados. En segundo lugar, se describe la empresa objeto de estudio, el sector del que forma parte, su posición competitiva, los segmentos en los que opera y su presencia en bolsa. Posteriormente se identifican las variables contables necesarias y se procesan para la obtención de las medidas que alimentan los modelos de valoración. Y para terminar, se determina el valor intrínseco de la compañía y se exponen las conclusiones extraídas del estudio. 5 3. MODELOS DE VALORACIÓN 3.1. Definición, objetivos y clasificación Definición Existe mucha información sobre los modelos de valoración de empresas, pero en todas hay un punto en común básico; el valor de un activo -y por tanto el de una empresa- es igual su valor actual, es decir, descontado de los flujos financieros que el propietario del activo espera obtener en el futuro. Principalmente se utiliza información contable, tema central en la investigación y en el análisis fundamental. En general los aspectos básicos que debe incorporar, aunque de manera diferente, cualquier modelo de valoración son los siguientes: 1. Variables fundamentales conductoras de valor, que determinan a su vez las expectativas de generación de flujos financieros (dividendos, beneficios y flujos de caja). 2. Mecanismos de generación de valor y de predicción de las variables fundamentales. 3. Estimación e integración del riesgo asociado a los flujos financieros. Es conveniente comenzar el desarrollo del trabajo definiendo brevemente los distintos usos del término valor, en relación con las empresas, puesto que van a salir continuamente: El valor contable es la diferencia entre el activo total y el pasivo exigible, es decir, corresponde a la cifra de recursos propios. El valor de liquidación de un activo es el valor que se obtendría en caso de que éste se vendiese de forma independiente. El valor de mercado de una empresa admitida a negociación es su capitalización bursátil, es decir, la cantidad de dinero que los inversores estarían dispuestos a pagar por dicha empresa (depende de la oferta y la demanda). El valor intrínseco es el valor presente de la corriente de flujos financieros que dicha empresa sea capaz de generar en el futuro, descontados a una tasa que recoja el riesgo asociado a dichos flujos. 6 El valor del neto patrimonial es el valor estimado por aplicación de un determinado modelo de valoración perteneciente únicamente a sus propietarios. El valor relativo es el valor estimado de una empresa obtenido por comparación con empresas de similares características en relación con su riesgo, rentabilidad y capacidad de generación de rendimientos futuros. El valor terminal es el valor que se cree tendrá dicha empresa en un momento determinado, a partir del cual resulta complicado seguir haciendo predicciones acerca de la evolución de las variables conductoras de valor. Objetivos En cuanto a los objetivos perseguidos pueden clasificarse según la propuesta de Caballer (1998) en función del interés o utilidad de la valoración: Nacionalizaciones y privatizaciones. Fusiones, escisiones, absorciones y transformación de sociedades. Inversión bursátil. Salidas de la bolsa. Constitución de garantías bancarias, etcétera Ó la clasificación ofrecida por Fernández (2005) señala que los objetivos de una valoración pueden resumirse en: Operaciones de compra-venta Valoraciones de empresas cotizadas: para comparar el valor obtenido con el de mercado y tomar o cerrar posiciones. Salidas a bolsa: fijar precios de salida. Sistemas de remuneración basados en la creación de valor para el accionista: sirve para cuantificar la creación de valor atribuible a los directivos evaluados. Identificación de las variables conductoras de valor (value drivers). Decisiones estratégicas: para valorar la continuidad de la empresa, medir el impacto de determinadas políticas estratégicas, etcétera. Procesos de arbitraje judicial, etcétera. 7 Clasificación La primera distinción que resulta obligado realizar es si el modelo de valoración utilizado facilita una estimación tan sólo del neto patrimonial de una empresa, o bien del valor total de dicha empresa (incluida su deuda financiera neta). Me centraré exclusivamente en los modelos que permiten obtener una estimación del valor total de la empresa. De esta forma podemos dividir los modelos en estáticos, mixtos y dinámicos. Los modelos estáticos determinan el valor de la empresa en función de su situación presente deducida del balance. Considera a la empresa como una simple suma de activos y pasivos y no como un negocio en marcha, por ello se utilizan sobre todo en el proceso de liquidación de ésta. Los modelos mixtos parten de la visión estática añadiendo cierto dinamismo al tratar de cuantificar los activos intangibles de una empresa. Y los modelos dinámicos se basan en expectativas de futuro, sin olvidar el pasado y su situación actual. De estos últimos, me centraré en el modelo de descuento de flujos de caja (MDFC), el modelo de descuento de dividendos (MDD) y el modelo de valoración relativa (VR), explicando detalladamente sus características principales, limitaciones así como la información necesaria para alimentar estos modelos. 3.2. Modelo de descuento de Flujos de Caja El MDFC determina el valor de cualquier activo, como el valor descontado de una serie de flujos de dineros previstos que dicho activo generará en el futuro, descontados a una tasa apropiada, en función del riesgo asociado a dichos flujos. Suele realizarse una proyección detallada de los flujos de dinero generados durante un periodo de tiempo (horizonte temporal). Al final del mismo, se determina el valor terminal de la inversión para así, solucionar el problema de duración indeterminada de flujos de caja, el cual es descontado también hasta el momento inicial, como si de un flujo más se tratase. La expresión analítica general de este modelo es la siguiente: 8 EV= Valor total de la empresa Qi= Flujos Ki= Coste medio ponderado Xi= Beneficios operativos después de impuestos Ii= Pagos netos por inversión Esta fórmula requiere realizar una proyección explícita de todos los flujos de caja que la empresa espera obtener en el futuro, lo cual representa un elevado nivel de dificultad. Por este motivo se han planteado una serie de variantes para solucionar en parte este problema. 1. Modelo de crecimiento constante: Calcula el valor total de la empresa en función del flujo previsto en el próximo periodo (Q1), y de su tasa de crecimiento prevista (g) constante y perpetua: 2. Modelo en dos intervalos: Divide el horizonte temporal en dos intervalos; una etapa inicial (primer término) que determina una expectativa de crecimiento, y una segunda etapa en la que se alcanza un estado estacionario (segundo término), al que se le denomina valor terminal. 3. Modelo en tres intervalos: Divide el horizonte temporal en tres intervalos; una primera etapa de crecimiento y un intervalo de transición entre una etapa de altas (bajas) expectativas respecto a la tasa de crecimiento estable alcanzada en el tercer intervalo (valor terminal). 9 Tras definir el modelo general y sus variantes, voy a explicar cómo calcular los flujos de caja, la tasa de descuento y el valor terminal para la aplicación de las fórmulas anteriores. Métodos de cálculo de los flujos de caja Existen varios métodos de cálculo de los F/C, pero los que cuentan con un mayor respaldo en el ámbito académico son: el método tradicional conocido como flujos de caja libres totales, FCFE, y el método desarrollado por Ruback (2002), conocido como flujos de caja de capital, CCF. La única diferencia entre ellos es el tratamiento de los beneficios fiscales derivados de los intereses de la deuda. Mientras que en el cálculo de los FCFE no se tiene en cuenta el ahorro fiscal que suponen los intereses, en el cálculo de los CCF sí se incorpora dicho efecto. Esto afecta a la tasa de descuento utilizada en el MDFC. Cuando los flujos descontados son los FCFE, el coste de capital es después de impuestos, y cuando se descuentan en los CCF, el coste de capital es antes de impuestos. FCFE: EBITDA ±Capex ±Inv. en CC -t (EBITDA x Amortiz.) donde InvCap e InvCC representan respectivamente la inversión o desinversión en capital y la variación del capital circulante no financiero del periodo, y los impuestos representan el EBITDA menos las amortizaciones por “t” o tipo impositivo del Impuesto de Sociedades. CCF: donde “I” es el gasto contable debido a los intereses de la deuda del periodo. La elección entre uno y otro método de cálculo responde a las características de la empresa valorada y a la información disponible. Pero en el presente trabajo se utilizan los FCFE. 10 Tasa de descuento: Coste medio ponderado del capital. Para obtener el valor total de la empresa, la tasa de descuento apropiada es el coste medio ponderado de capital después de impuestos (WACC). Si los flujos descontados son los FCFE, la expresión analítica para obtenerlo sería: donde EqV y D son la capitalización bursátil de la empresa y la deuda financiera neta respetivamente. El coste de los recursos propios (Ke) puede calcularse a su vez utilizando tres métodos alternativos: 1. El coste de los recursos propios implícito en el modelo de descuento de dividendos: 2. El capital asset pricing model (CAPM), que estima el Ke en función del tipo de interés libre de riesgo (Rf), y de la correlación entre la rentabilidad de mercado (Rm) y la del título valorado, medida por β: 3. El modelo de Fama-French (1992) de tres factores, que incorpora dos variables explicativas más al CAPM, el tamaño de la empresa (Z) y el ratio de valor contable-valor de mercado (B/M): 11 Utilizaré la segunda alternativa por ser la más extendida en la práctica, y la que mejores resultados proporciona. El valor terminal La crítica más importante que recibe el MDFC reside en el cálculo del VT mediante una perpetuidad. Existen a este respecto dos condiciones básicas que es necesario cumplir según Damodaran (2002). En primer lugar, la tasa de crecimiento constante y perpetua, g, no debería exceder a la tasa de crecimiento nominal a largo plazo del PIB. En segundo lugar, incluso en el estado estacionario, es necesario que las empresas inviertan para generar crecimiento perpetuo. El VT calculado de esta manera no asegura el cumplimiento de esta segunda proposición, ya que en el estado estacionario la inversión en inmovilizado debe ser igual al gasto por amortización. Otro problema importante que presenta este método, es el peso que dicho VT tiene en la valoración total, el cual suele ser muy grande, superando incluso en algunos sectores de actividad el 100% del valor total. En general, estimar el valor deseado del VT sugiere una fuerte subjetividad que se intenta paliar con distintas soluciones, como por ejemplo utilizando múltiplos de valoración relativa, es decir usando el VT de empresas comparables. Para calcular el VT mediante múltiplos de valoración relativa (VR), es necesario disponer de la siguiente información: a) Una estimación del valor que toma el conductor de valor utilizado al final del intervalo de proyección. b) El valor estimado que toma el múltiplo extraído del grupo de empresas comparables (GC) al final del intervalo de proyección. Esto también es de gran dificultad. 12 Otro método de estimación del VT sería usar el valor de liquidación, es decir el valor que podría obtenerse si se vendiesen los activos de la empresa en un momento determinado, una vez deducidos los costes de venta y las deudas pendientes sobre dichos activos. Este método resulta idóneo si se prevé que la empresa va a cesar en un momento de tiempo no muy lejano. Su principal limitación es que se basa normalmente en el valor contable de los activos, y no en las expectativas de generación de flujos futuros de dichos activos. 3.3. Modelo de descuento de dividendos El modelo general, asumiendo que Ke (el coste de los recursos propios) es constante durante todo el intervalo de valoración, puede representarse analíticamente de la siguiente manera: donde Di representan los dividendos esperados en el periodo i. Como no puede realizarse una proyección explícita indefinida de los dividendos que una determinada empresa puede llegar a repartir, se han ido proponiendo una serie de soluciones dando lugar a variantes del MDD. La primera de las soluciones parte del supuesto de que la empresa valorada se encuentra en un estado estacionario de crecimiento estable, por lo que el valor de sus acciones puede expresarse en función de los dividendos esperados en el periodo siguiente (D1), el coste de los recursos propios y la tasa de crecimiento constante y perpetua de los dividendos (g): 13 Respecto a esta variante, Damodaran (2002) realiza las dos siguientes consideraciones, que son igualmente aplicables a la mayor parte de las variantes del modelo de DFC: 1. Debido a que se asume que la tasa de crecimiento de los dividendos (g) es constante y perpetua, esta última no puede exceder la tasa de crecimiento nominal esperado a largo plazo del PIB. 2. Se asume también la hipótesis, que el resto de variables de rendimiento de la empresa, por ejemplo, los beneficios, crecen a la misma tasa g, suponiendo constante la política de dividendos. Debido a la rigidez de las dos proposiciones anteriores, la práctica profesional ha ido demandando soluciones más flexibles para poder valorar empresas con expectativas de crecimiento más alto, o para poder representar etapas de crecimiento distintas. Según Damodaran (2006), estos desarrollos del MDD son más bien atribuidos al ámbito profesional que al académico. La variante del MDD más conocida es quizás la que utiliza dos intervalos temporales para representar dos etapas distintas por las que se espera que atraviese el crecimiento de la empresa: una etapa inicial de crecimiento alto de n periodos de duración, hasta llegar a la segunda etapa, de crecimiento constante y perpetuo (VT): Existe otra variante, conocida como el modelo H (Fuller y Hsia, 1984), que contempla también dos intervalos de valoración, pero, a diferencia de la variante anterior, en el intervalo inicial (de duración 2H periodos) la tasa de crecimiento ga va disminuyendo hasta alcanzar el estado estacionario del segundo intervalo: 14 Presenta la ventaja de que la tasa de crecimiento alto prevista en el intervalo inicial no ha de verse reducida drásticamente una vez que ha alcanzado el estado estacionario o estable. No obstante, no está exenta de fuertes limitaciones, ya que no puede aplicarse en empresas con tasas de reparto de dividendos muy bajas o inexistentes. Aplicabilidad práctica del MDD La principal limitación que presenta el MDD se conoce con el nombre de principio de irrelevancia de los dividendos (M&M 1958), que establece la nula relevancia valorativa de los dividendos pasados. Es decir, que los dividendos pasados no incorporan información sobre los precios de mercado de las acciones. Según Damodaran, el MDD cuenta con muchas críticas, pero también posee numerosas aplicaciones, entre otras: 1. Mediante el MDD puede establecerse un valor base para empresas que pueden pagar más dividendos de los que realmente están repartiendo. De esta manera, el MDD obtiene una valoración conservadora bajo la hipótesis de que el resto de flujos disponibles para los accionistas puedan ser malgastados en inversiones poco o nada rentables. 2. Permite obtener valoraciones realistas de empresas que por su madurez, sector, actividad, etc, destinan la mayor parte de los flujos disponibles al pago de dividendos (p.ej. sector energía, telecomunicaciones). 3. Puede aplicarse en aquellas empresas donde resulta difícil o imposible estimar otros F/C distintos a los dividendos (p.ej. empresas financieras). 3.4. Valoración Relativa El objetivo principal de estos métodos es la valoración de un determinado activo basándose en cómo los mercados valoran activos de similar naturaleza. En mi primer lugar ha de elegirse el múltiplo a través del cual obtendremos la estimación del valor (bien del valor total, bien del valor patrimonial) de la empresa o empresas objetivo. 15 La elección de un múltiplo viene condicionada principalmente por el conductor de valor que participa en su cálculo. El indicador o conductor de valor es una magnitud vinculada con el valor de la empresa, seleccionada por el usuario, de entre aquellas más claramente relacionadas con los rendimientos futuros y con la creación de valor. Posteriormente, se identifica el grupo de empresas similares a la objetivo, sobre la base de una serie de características o variables comunes a todas ellas. Utilizando la herramienta estadística más adecuada, se obtiene el múltiplo de referencia del grupo de empresas comparables a partir de los múltiplos individuales de cada empresa integrante, o calculando un múltiplo en términos agregados. Finalmente, basta con multiplicar el múltiplo obtenido por el conductor de valor de la empresa objetivo, para obtener su valor estimado. Por tanto son dos las componentes principales en toda valoración relativa: Los precios deben ser estandarizados, es decir, deben convertirse en múltiplos de beneficios, ventas, flujos, u otros valores contables. Se deben seleccionar o identificar un grupo de empresas comparables. En la práctica no resulta tan sencillo como puede parecer a simple vista. Por ejemplo, la identificación de empresas comparables resulta a menudo una tarea bastante complicada, ya que no existen dos empresas idénticas; incluso empresas pertenecientes al mismo sector de actividad pueden tener expectativas de crecimiento o niveles de riesgo muy diferentes. El múltiplo que más se emplea, a pesar de las pocas recomendaciones que existen, es el price earning ratio (PER). 16 4. EMPRESA SELECCIONADA Abertis es el grupo líder internacional en la gestión de infraestructuras para la movilidad y las telecomunicaciones a través de tres áreas de negocio: autopistas, infraestructuras de telecomunicaciones y aeropuertos. El continuado proceso de internacionalización de sus actividades ha permitido a Abertis estar presente en 14 países de Europa y América: Argentina, Brasil, Canadá, Chile, Colombia, España, Estados Unidos, Francia, Irlanda, Jamaica, México, Puerto Rico, Reino Unido y Suecia. Antecedentes históricos Los orígenes de Abertis se encuentran en la construcción, gestión y explotación de las primeras autopistas de peaje en España. 17 En el año 2000, Acesa y Aumar iniciaron un proceso de expansión, desarrollando su presencia en nuevos mercados. Las sociedades cabeceras de estas dos grandes compañías, Acesa Infraestructuras y Áurea Concesiones de Infraestructuras, se fusionaron después de la adquisición previa de Iberpistaspor parte de Acesa. De este modo nació Abertis en 2003. Desde 2003, Abertis ha seguido una estrategia basada en el crecimiento y la rentabilidad que ha situado a la compañía en la primera línea de la gestión de proyectos de infraestructuras. Así lo demuestra: La adquisición de la británica tbi, que en 2005 marcó el inicio de la apuesta por el negocio aeroportuario. La incorporación al grupo de la concesionaria Sanef, en 2006. La compra, en 2007, de desarrollo de concesiones aeroportuarias (dca), hólding aeroportuario que participa en distintas sociedades que gestionan 15 aeropuertos en Latinoamérica. La adquisición, entre 2008 y 2012, del 40,6% de Hispasat, que sitúa a Abertis como primer accionista del operador de satélites español. En 2009, el refuerzo del negocio de autopistas en España y Chile, tras el cierre de sendas operaciones con ACS y Citi, gracias a las que Abertis pasó a controlar Avasa y las concesionarias chilenas Elqui y Gesa, además de una participación mayoritaria en rutas del pacífico. En 2011, la concesión de las autopistas PR-22 y PR-5, en Puerto Rico, al consorcio metropistas, liderado por Abertis. En 2012, el liderazgo mundial en el sector de las autopistas tras la integración de las autopistas del grupo Arteris en Brasil, así como de otras tres concesiones en Chile, adquiridas al grupo OHL. Brevemente explicaré su situación actual con respecto a sus tres áreas de negocio: Autopistas Abertis gestiona directamente más de 7.300 kilómetros de autopistas y es el líder mundial en este sector. 18 El Grupo es el primer operador de vías de alta capacidad en países como España y Chile, y se sitúa en el tercer puesto por kilómetros gestionados en el ámbito Europeo. Asimismo, tiene una presencia destacada en Brasil y Puerto Rico. Abertis también participa en la gestión de cerca de 2.000 kilómetros más a través de participaciones en Reino Unido, Argentina y Colombia. Telecomunicaciones Abertis telecom está posicionado como el grupo líder en el segmento de las infraestructuras y servicios de telecomunicaciones terrestres en España y en operador de referencia internacional en el sector de la transmisión vía satélite, tras convertirse en socio de referencia del operador Hispasat (40,6%). Abertis telecom cuenta con la primera red de emplazamientos para la difusión y la distribución de señales de radio y televisión en España. Más de 3.200 emplazamientos por todo el territorio español que le permiten dar señal audiovisual a más de 12 millones de hogares. Abertis telecom facilita la incorporación de nuevos servicios en el entorno TDT, como las pruebas de emisiones en Alta Definición. La compañía también contribuye en el sector de la innovación tecnológica al desarrollo de soluciones dirigidas a configurar ciudades inteligentes, las denominadas "Smart Cities". Aeropuertos Abertis Airports ha consolidado su posición en el sector de las infraestructuras aeroportuarias, una actividad que desarrolla en 25 aeropuertos de Europa, estados Unidos y América Latina, que gestionan un tráfico global de más de 85 millones de pasajeros anuales. A través de tbi, Abertis airports gestiona una red internacional de cuatro aeropuertos en Europa y Estados Unidos. También mantiene contratos de gestión por cuenta de gobiernos o autoridades locales en otros cinco aeropuertos de EE.UU. 19 Controla también el desarrollo de concesiones aeroportuarias (dca), hólding de compañías con participaciones en 15 aeropuertos en México, Jamaica, Chile y Colombia. En Colombia, Abertis airports gestiona, a través del operador Codad, las dos pistas del aeropuerto de El Dorado de Bogotá. Presencia en Bolsa Abertis forma parte del Ibex 35 ininterrumpidamente desde el nacimiento del selectivo español, en 1992, y también está presente en los relevantes índices internacionales Standard & Poor’s Europe 350 y FTSEurofirst 300, que incluyen a las principales compañías cotizadas del mundo. Abertis vela por la correcta relación de información y transparencia con la comunidad financiera y, en particular, con sus accionistas, con los que mantiene abiertos diferentes canales de atención e información a través de sus servicios de relaciones con inversores y atención al accionista, y de publicaciones periódicas (como la revista link Abertis), entre otros. Abertis tiene entre sus objetivos esenciales asegurar una retribución sostenible a sus accionistas a través de una gestión eficiente y el rigor en el análisis de las oportunidades para crecer con rentabilidad. La política de retribución de la acción Abertis se basa en la combinación del reparto de dividendo y la ampliación anual de capital liberada. En los últimos cuatro años, la compañía ha destinado un total de 2.706 millones de euros al pago de dividendos (ordinarios y extraordinarios). En los últimos diez años, la rentabilidad acumulada de Abertis asciende al 168%, incluyendo la revalorización en bolsa, las ampliaciones de capital liberadas y la rentabilidad por dividendo, para un accionista que haya comprado a 31 de diciembre de 2002 y no haya vendido sus acciones hasta el 31 de diciembre de 2012. 20 5. VARIABLES NECESARIAS En este apartado se hará referencia a la obtención y estimación de las distintas variables a tener en cuenta en cada modelo de valoración, adjuntando un cuadro resumen de dicha información. 5.1. Modelo de descuento de Flujos de Caja Como se ha comentado en la base teórica (sección 3.2), el MDFC determina el valor de cualquier activo, como el valor descontado de una serie de flujos de dineros previstos, descontados a una tasa apropiada en función del riesgo asociado a dichos flujos. Por ello, se necesitará estimar los flujos de caja reales (Q) que ha generado la empresa Abertis para una previsión de 5 años (tiempo suficiente para ver su tendencia), su crecimiento/decrecimiento (g) y la tasa de descuento aplicada (Kt). Con estos datos se calcula la proyección de los flujos de caja, correspondiente al primer término de la ecuación. El segundo término es el Valor terminal (sección 3.2), el cual depende de la tasa de crecimiento nominal a largo plazo de la economía (g´) y se descuenta de la misma forma que un flujo de caja. Q(1+g)n EV=∑ ttm5(1+g’) x (1+Kt) -5 + (1+Kt) n Kt – g’ Esta información debe de ser trimestral, por segmentos de negocio (autopistas, telecomunicaciones y resto) y en la misma unidad monetaria (millones de euros), de forma que se puedan a acumular en ttm “trailing twelve months”, definido como el intervalo de doce meses antes de un punto fijado en el tiempo. En caso de ser variables flujo (p.ej. ventas) se suman los últimos doce meses, y en caso de ser variables stock (p.ej. deuda financiera neta) se calcula la media aritmética de ese periodo. Para hallar los flujos de caja es necesaria la información correspondiente a ésta fórmula: EBITDA ±Capex ±Inv. en CC -t (EBITDA - Amortiz.) Dicha información, se encuentra en la página web de Abertis (informes trimestrales). La única dificultad que surge, es que Abertis proporciona los datos trimestrales de pérdidas y ganancias a origen, por lo que es necesario extraer los valores (p.ej. valores 2ºsemestre – valores 1ºtrimestre = valores 2ºtrimestre) pertenecientes únicamente al trimestre en cuestión, y acumularlos en ttm. 21 El EBITDA se obtiene por diferencia entre Ventas netas y Gastos de explotación. La única operación hecha sobre estos datos es acumular los trimestres en ttm, de forma que: El primer año ttm (4Qttm2009) se acumularán el EBITDA de los 4 trimestres del año 2009. El segundo año ttm (1Qttm2010) se acumularán el EBITDA de los 3 últimos trimestres del año 2009 y el primero del año 2010. El tercer año ttm (2Qttm2010) se acumularán el EBITDA de los 2 últimos trimestres del año 2009 y los dos primeros de 2010. …y así sucesivamente hasta terminar con el 4Qttm2012, el cuál incluirá el EBITDA de los 4 trimestres de 2012. Estos valores acumulados son con los que se trabajará de aquí en adelante en cualquier método y para realizar cualquier cálculo. El segundo componente de la ecuación es el CAPEX. Brevemente, es la inversión que realiza la empresa en sus activos fijos. En la web de Abertis se le denomina inversión operativa (relacionada con la actividad de la empresa, reformas de carreteras, telecomunicaciones, etc.) e inversión en expansión orgánica e inorgánica (relacionada con la adquisición de activos; carreteras, torres de comunicación, etc.). Por tanto la suma de estas dos inversiones da el capex. El tercer componente se le denomina Inversión en Capital Circulante no financiero. Se llama capital circulante al conjunto de bienes o elementos consumibles en el ciclo de explotación. Se obtiene mediante la diferencia entre el Activo Circulante no financiero (Activo Circulante - Caja y equivalentes) y el Pasivo Circulante no financiero (Pasivo Circulante – Deuda financiera a corto plazo). Toda esta información aparece en los Balances de los informes anuales de Abertis. Tras obtener el Capital Circulante (ttm), se calcula la variación (aumento/disminución) anual, que es la Inversión en Capital Corriente (+/-). 22 El último dato de la ecuación es -t (EBITDA - Amortiz.). El EBITDA está calculado anteriormente. La”t”se refiere al tipo impositivo efectivo en España , el cuál es un 25%. Las amortizaciones se obtienen de los informes trimestrales de la web desglosadas por segmentos. Una forma de comprobar si estos flujos son correctos es sumar los flujos de caja de los segmentos autopistas, telecomunicaciones y aeropuertos (incluido resto de actividades. Si la suma da la misma cantidad que el grupo es que los flujos están bien calculados. Una vez obtenidos los flujos de caja, sólo falta calcular la tasa de crecimiento (g) de dichos flujos, la tasa de descuento (Kt) y el Valor Terminal. La tasa de crecimiento (g) es la media de las tasas de variación de los flujos de caja de cada año. En el caso de Abertis, la tasa obtenida es de -5%. Ésta es muy volátil, pero la tendencia es negativa, puesto que solo se han tenido cuenta los valores más estables, siendo éstos negativos. La tasa de descuento (Kt) es más complicada de obtener. Se calcula mediante el Coste Medio Ponderado de Capital (WACC): 23 Los cocientes son, la parte del patrimonio neto (primer cociente) y de la deuda (segundo cociente) que existe sobre el activo total, El patrimonio neto y el activo total se encuentran en la página web de Abertis, usando los últimos datos del balance del año 2012. De esta forma se halla el primer cociente. El segundo, al ser el resto, se puede hallar mediante diferencia de la unidad y el primer cociente. En cuanto a Kd, se refiere al coste de la deuda. Esta información se halla en el informe anual de 2012: Si no se hubiese publicado esta información, se podría hallar mediante el cociente de los gastos financieros entre la deuda financiera neta, puesto que son datos de obligada publicación. En el caso de Abertis, como se observa en la imagen, el coste de la deuda es de 4.7%, aunque en realidad se utiliza neta de impuestos (1-t). Con respecto al Ke, se calcula mediante el método CAPM, en el cual al tipo de interés libre de riesgo se le suma una prima por riesgo. El tipo de interés sin riesgo elegido ha sido el bono alemán a 30 años por ser el más seguro, que gira en torno a un 2.2%. También se puede elegir otros como el sueco, el suizo y el holandés por la situación en la que se encuentran. En cuanto a la prima por riesgo, se obtiene multiplicando la Beta, que mide el riesgo de mercado o sistemático de Abertis (β=0.71. Fuente: infomercados.com), por la prima de mercado histórica de la renta variable española sobre el activo libre de riesgo (una media de lo que se ha ganado en promedio en la renta variable española por encima del activo libre de riesgo históricamente), la cual se encuentra en torno al 5.5%. 24 De esta forma se obtiene una prima por riesgo de 3.9% aproximadamente, que sumada al tipo de interés libre de riesgo nos da un coste de recursos propios (Ke) de 6.1%. Sustituyendo estos datos en la fórmula del Coste Medio Ponderado de Capital, se obtiene una tasa de descuento Kt de 4.38%: 4.38%= 33% x 6.1% + 67% x (4.7% (1-0.25)) Por último, el Valor Terminal, se calcula a partir de la proyección del flujo de caja libre para la firma del sexto año obtenido multiplicando el flujo de caja libre para la firma del quinto año por una tasa de crecimiento a perpetuidad (g´) del 1% y descontando dicho flujo a la tasa de capitalización Kt-g´. Este Valor Terminal se debe descontar durante cinco años con una tasa Kt para hallar el valor presente. También se puede calcular por múltiplos de valoración con el EBITDA y las ventas. Se está investigando esta forma de calcularlo pero aún no se ha demostrado su validez empíricamente. Ya se empieza a utilizar en la práctica profesional como método auxiliar por comprobar si se aproxima a los demás métodos. A continuación se muestra una tabla resumen con los datos calculados para este modelo: Q= 4Qttm12 g Kt g´ Kd Kd*(1-t) Ke Bono Aleman prima x riesgo V. E de la bolsa PN/AT Resto/AT 1659 -5% 4,38% 1% 4,7% 3,5% 6,1% 2,2% 3,9% 5,5% 33% 67% 25 5.2. Modelo de descuento de Dividendos Este modelo de valoración consiste en estimar el valor actual de los dividendos futuros que pagará la empresa. De forma general se obtiene el valor de las acciones neto de las aportaciones de los socios, a partir de la fórmula siguiente: Q(1+g)i EqV=∑ (1+Ke) i Año5(1+g’) + Ke – g’ x (1+Ke) -5 Para obtener la proyección de dividendos de 5 años (primer término de la ecuación), es necesaria una serie histórica de éstos, su tasa de crecimiento (g) obtenida a partir de la media geométrica de las tasas de variación anuales, y el coste de los recursos propios Ke (sección 5.1) calculado con el modelo CAPM. El Valor Terminal (segundo término de la ecuación) se calcula a partir de la proyección del dividendo esperado para el sexto año obtenido multiplicando el dividendo esperado para el quinto año por una tasa de crecimiento a perpetuidad (g´) del 1% y descontando dicho dividendo a la tasa de capitalización Ke-g´. Este Valor Terminal se debe descontar durante cinco años con una tasa Ke para hallar el valor presente En este caso, se ha utilizado una serie histórica de dividendos pagados desde 1998 hasta 2012, siendo las fuentes de información invertirenbolsa.info y eleconomista.es. Como se muestra en la tabla anterior, la tasa de crecimiento (g) es un 2.85%, y el coste de los recursos propios y la tasa de crecimiento de la economía son respectivamente un 6.1% y un 1%, utilizados anteriormente en el MDFC (sección 5.1). 26 5.3. Método por múltiplos de empresas comparables: Valoración Relativa. Como se ha comentado en la base teórica (sección 3.4), este método consiste en la valoración de un determinado activo en base a cómo los mercados valoran activos de similar naturaleza. En primer lugar ha de elegirse el múltiplo a través del cual se obtiene la estimación del valor (bien del valor total, bien del valor patrimonial) de la empresa o empresas objetivo. En este caso, se trabaja con estos tres múltiplos: Cotización Bursátil Cotización Bursátil Cotización Bursátil Ventas EBITDA Beneficio Neto El siguiente paso es identificar el grupo de empresas comparables a Abertis, sobre la base de una serie de características o variables comunes a todas ellas. Es una tarea difícil, puesto que no existen empresas de infraestructuras totalmente comparables a Abertis, ya que entre sus líneas de negocio tienen algunas no desarrolladas por ésta (medio ambiente, explotación forestal, construcción, etc.). No obstante se ha contactado con el servicio de asistencia al inversor de la compañía (correos en anexo 1), solicitando los nombres de las empresas que pudiesen ser comparables a Abertis: Empresas comparables Atlantia Italia Sias Francia Eiffage Arteris Brasil Ecorodovias Australia Transurban Los datos necesarios para estimar los múltiplos, concretamente el Ebitda, las ventas y el beneficio neto, se obtienen de los informes anuales en las páginas web de cada empresa. En la siguiente tabla se muestra dicha información (en millones de euros), teniendo en cuenta un tipo de cambio 1dólar=0.776269 (fecha 30/05/2013): 27 Con respecto a la capitalización bursátil, surge de multiplicar el número de acciones por el precio por acción en un determinado momento. Estos datos se obtienen de cualquier página web de bolsa, que contenga una base de datos históricos sobre acciones, por ejemplo es.finance.yahoo.com: 28 6. VALORACIÓN En este apartado se estimará el valor intrínseco de la empresa a partir de cada modelo, utilizando los datos obtenidos en el punto 5. 6.1. Valoración MDFC Sustituyendo los datos calculados en la sección 5.1 (tabla resumen) en la fórmula general, se obtiene un Valor Total de la empresa (Enterprise Value) de 37.308 millones de euros: EV=∑ + (1+4.38%) 1659(1-5%)3 1659(1-5%)2 1659(1-5%) + (1+4.38%) 2 1659(1-5%)5 1659(1-5%)4 + (1+4.38%) 3 + (1+4.38%) 4 + (1+4.38%) 5 1659(1-5%)5 (1+1%) x (1+4.38%) -5 = 37.308 M.€ + 4.38% – 1% Sustrayendo el valor de mercado de la deuda financiera neta, se obtiene el valor intrínseco estimado de los fondos propios. Dividiendo esta cifra por el número de acciones a 31/12/2012 se obtiene el valor intrínseco de la acción: EQ=EV – Deuda financiera neta EQ= 37.308 m.€ - 14.130 m.€ = 23.178 M.€ EQ x acción= 23.178 M.€ / 814.789.155 accs.= 28.45 €/acc. Una vez obtenido el precio objetivo (valor intrínseco estimado) se está en disposición de valorar la distancia que existe entre éste y el precio de cotización (perceived mispricing). Cuando la distancia entre ambos supera un rango establecido previamente (por ejemplo, un 10%) se puede asumir que el precio de mercado no recoge toda la información disponible sobre la empresa de manera eficiente y ésto debe dar lugar a la toma de decisiones de inversión o desinversión en este activo. La información necesaria para tal fin se encuentra en la web bolsamadrid.es 29 Tal y como muestra la tabla anterior, el valor estimado de Abertis es un 129% (potencial de revalorización) mayor que el valor de cotización. La recomendación para el inversor sería de compra o sobreponderación del valor en el contexto de su cartera (sobreponderar consiste en incrementar el peso relativo del valor en la cartera). 6.2. Valoración MDD Sustituyendo los datos calculados en la sección 5.2, el precio objetivo (valor intrínseco estimado) por acción es de 14.2 €: EQ=∑ 0.66(1+2.85%) %) + 0.66(1+2.85%)2 %) (1+6.1%) 2 (1+6.1%) + 0.66(1+2.85%)5(1+1%) 0.66(1+2.85%)3 + + (1+6.1%) 3 0.66(1+2.85%)5 0.66(1+2.85%)4 + (1+6.1%) 4 (1+6.1%) 5 x (1+6.1%) -5 = 14.2 €/acción. 6.1% – 1% Aunque no es éste el caso, si la tasa de crecimiento para los cinco primeros años (g=2.85%) fuera muy parecida a la tasa de crecimiento a perpetuidad establecida (g’=1%), no sería necesario aplicar la fórmula en dos etapas, simplemente se podría hallar el precio objetivo por acción a través de una única etapa (single stage growth model): Q(1+g) EqV= Ke-g A continuación el valor intrínseco estimado (14.2€) se compara con el precio de mercado (Fuente: bolsa de Madrid) a 31 de diciembre de 2012 para poder tomar decisiones de inversión. 30 La tabla anterior muestra como el valor intrínseco estimado es un 14% superior al precio de cotización. Ya que el potencial de apreciación supera el 10% establecido como razonable, la recomendación para el inversor sería de compra o sobreponderación del valor en el contexto de su cartera. 6.3. Valoración Relativa Utilizando los datos calculados en la sección 5.3, se estiman los múltiplos de valoración para las empresas comparables. Posteriormente se halla la media aritmética y armónica de cada múltiplo durante el periodo de estudio (2009-2012) para cada comparable y finalmente se hace la media de todas las comparables, tal y como muestran las siguientes tablas: 1) Media aritmética y armónica de los múltiplos de cada empresa en los 4 años: 2) Media aritmética y armónica de los múltiplos entre el total de empresas: Finalmente, basta con multiplicar las medias de los múltiplos obtenidos por los conductores de valor de la empresa Abertis, es decir, por el Ebitda, las ventas y el beneficio neto (4Qttm2012) para obtener sus valores estimados: 31 Con estos resultados se puede concluir que el valor intrínseco de los fondos propios de Abertis se encuentra, según la media aritmética en el intervalo (14674-16322) y según la media armónica en el intervalo (14209-15601). Estas cifras se dividen entre el número de acciones para obtener el valor intrínseco estimado por acción (precio objetivo) y se comparan con el precio de mercado a 31 de diciembre de 2012 para tomar decisiones de inversión: La tabla anterior muestra cómo utilizando la media aritmética, el valor estimado puede ser superior al precio de mercado en un máximo de 61% y en un mínimo de 45%, y utilizando la media armónica, el valor intrínseco estimado va a ser superior al precio de mercado en un máximo de 54% y en un mínimo del 40%. La recomendación para el inversor es de compra o sobreponderación del valor Abertis en su cartera de inversión. 32 6.4. Resumen Esta tabla muestra las principales conclusiones de los distintos modelos de valoración de la empresa Abertis, comentados en las secciones anteriores: Como se puede observar, todos los métodos de valoración sugieren que la recomendación para el inversor es la compra o sobreponderación del valor Abertis en la cartera, ya que su valor estimado es superior al precio de mercado. 33 7. RESUMEN Y CONCLUSIONES Durante todo este trabajo, se han analizado las variables fundamentales de Abertis (variables conductoras de valor) que alimentan los modelos de valoración más utilizados en la práctica: el modelo de descuento de flujos de caja, el modelo de descuento de dividendos, y el modelo de empresas comparables o valoración relativa. El primero, estima los flujos de caja libres disponibles para la firma durante una serie de años fiscales. La duración de este periodo es variable, y depende de muchos factores, entre ellos, la tipología del sector o el modelo de negocio de la empresa. Normalmente el analista proyecta flujos de caja individualmente durante el periodo en que es capaz de hacerlo, por ejemplo porque existen contratos a largo plazo que permiten predecir los mismos con cierta precisión. En este trabajo y dada la disponibilidad de información se ha asumido una tasa de crecimiento interanual fija para los cinco primeros años atendiendo al comportamiento de los flujos de caja más recientes. A partir de ahí, el modelo estima un valor terminal a través de varias técnicas (modelo de crecimiento constante de Gordon, modelos de crecimiento en dos o en tres etapas, etc.) para las cuales es necesario asumir como será el comportamiento de algunas variables (flujos de caja, tipos de interés, prima de riesgo) en el futuro. El segundo consiste en estimar el valor actual de los dividendos futuros que repartirá la empresa. Estos se descuentan al coste de los fondos propios estimado a través de algún modelo de equilibrio como CAPM (Capital Asset Pricing Model) Y el último se basa en estimar el valor de una empresa mediante la comparación de los múltiplos a los que cotizan compañías comparables con los de la propia entidad objeto de estudio. Con estos métodos es posible estimar el valor intrínseco de una empresa. De esta forma se pueden tomar decisiones de inversión comparando este valor con el precio de mercado. Si el valor estimado es superior al precio de mercado se dice que la acción tiene potencial de revalorización (upside), siendo la recomendación de compra o sobreponderación. Cuando el valor estimado es inferior al precio de mercado se dice que la acción está sobrevalorada (downside), siendo la recomendación de venta o infraponderación. En este trabajo se ha evaluado la distancia entre precio de mercado y valor 34 intrínseco estimado considerando que existe error en el precio que asigna el mercado (perceived misspricing) cuando ésta supera un 10% y que el precio de mercado es eficiente (fair price), esto es, se ajusta a la información disponible en caso contrario. En el caso de Abertis, a pesar de que a través de los tres métodos se llega a la misma conclusión, son más relevantes los resultados obtenidos a partir del método de descuento de flujos de caja y del descuento de dividendos. Como se ha comentado en la sección 6.3 y en el anexo 1, el método de valoración relativa no es el adecuado para valorar Abertis, ya que dentro del grupo de comparables, existen entidades que desarrollan paralelamente líneas de negocio no relacionadas, y éstas disminuyen su grado de comparabilidad. Además las compañías en este sector poseen marcos regulatorios y concesiones de perfiles de duración diferentes (e.j. a EBITDA igual, una concesión de 20 años tendrá un valor EV/EBITDA menor que una concesión de 50 años), por tanto no se puede establecer una recomendación en relación al mismo. Por lo tanto, la recomendación para el inversor en función de los resultados obtenidos a partir de los dos métodos de valoración absoluta (MDFC y MDD) es de compra o sobreponderación. 35 8. REFLEXIONES La valoración de empresas está adquiriendo cada vez más importancia en el ámbito económico, puesto que, de esta forma, se pueden justificar tanto la actuación de los inversores en bolsa, como las diversas operaciones que realizan las empresas a lo largo de su actividad (fusiones, absorciones, disoluciones, etc.). Por estas razones, he elegido finalizar mis estudios con este trabajo fin de grado. Me parece un tema bastante interesante, y más en la situación en la que nos encontramos, ya que es un modo de encontrar una explicación al comportamiento de las empresas durante un periodo de tiempo. Este trabajo también me ha servido para tomar una decisión sobre mi futuro; especializarme en estudios y análisis de empresas para: 1. Realizar previsiones de futuro y poder establecer objetivos, estrategias y mejoras que hagan que dichas empresas puedan ser más competentes en el mercado. 2. Aconsejar sobre decisiones de inversión. 36 9. ANEXOS En este anexo aparece el correo enviado a Abertis para obtener las empresas comparables. “Buenos días, Soy Álvaro Munilla Sicart, un estudiante de Administración y Dirección de empresas de la Universidad de La Rioja. Con el fin de finalizar mi carrera, he elegido elaborar el trabajo fin de grado sobre valoración de empresas y he escogido Abertis por ser una de las empresas con más peso del Ibex35 y por su forma de subir los datos a su web (en Excel, claros y concisos, por segmentos...).Me gustaría, a ser posible, que me facilitarais nombres de algunas empresas extranjeras competidoras vuestras, que puedan ser comparables y que coticen en Bolsa, ya que uno de los métodos de valoración es la "Valoración relativa de empresas comparables". He encontrado Autoestrade (Italiana) pero no he logrado encontrar más. Sería una gran ayuda para acabar mi trabajo” Su contestación me sirvió de ayuda para continuar con la valoración por múltiplos (Correo en Anexo): “Hola Álvaro, Antes de nada, muchas gracias por tu interés en Abertis. Más abajo te enviamos una lista de empresas comparables a Abertis en el sentido de que operan en el sector de infraestructuras, aunque no siempre en los mismos segmentos. Asimismo, aprovechamos para comentarte que si bien la valoración por múltiplos puede ser un instrumento adecuado para comparar empresas similares de un mismo sector, en el caso de las infraestructuras, al tratarse de compañías con marcos regulatorios diferentes, y perfiles de duración también diferentes, etc…, la valoración por múltiplos no es la más adecuada (e.j. a EBITDA igual, una concesión de 20 años tendrá un valor EV/EBITDA menor que una concesión de 50 años). En cualquier caso te deseamos suerte con tu trabajo de fin de grado. Comparables: Atlantia – Italia, Eiffage – Francia, Arteris – Brasil, Ecorodovias – Brasil, Transurban –– Australia, SIAS - Italia 37 10. BIBLIOGRAFÍA DAMODARAN, ASWAHT (1984-2006): Damodaran on valuation : security analysis for investment and corporate finance, Ediciones Wiley Finance Series (second edition). FERNÁNDEZ, PABLO (2005): 2000.com Guía rápida de valoración de empresas, Ediciones Gestión CABALLER MELLADO, VICENTE (1998): Métodos de Valoración de empresas, Ediciones Pirámide S.A. MARTÍNEZ ALDANA, CLEMENCIA; HERAZO CUETO, GILBERTO; CORREDOR VILLALBA, ÁLVARO (2007): Estado del arte de las finanzas, pg 118 (6.3 Flujos de caja de capital por Ruback 2002). Universidad Santo Tomás (Facultad de economía). FULLER Y HSIA (1984): “Equity disocunted cash <http://pages.stern.nyu.edu/~adamodar/pdfiles/damodaran2ed/ch5.pdf> PETERSON DRAKE, PAMELA Y PH.D: “Dividend <http://educ.jmu.edu/~drakepp/FIN362/resources/dvm.pdf> flow models”, valuation models”, ABERTIS: “Relaciones con inversoresinformes financieros trimestrales”, <http://www.abertis.com/resultados-trimestrales/var/lang/es/idm/118> [Consultas: informes trimestrales 2009-2010-2011-2012]. ABERTIS: “Relaciones con inversoresinformes financieros anuales”, <http://www.abertis.com/informe-anual/var/lang/es/idm/119> [Consultas: informes anuales 20092010-2011-2012]. ABERTIS: “Información corporativa”, < http://www.abertis.com/que-es-abertis/var/lang/es/idm/81> INVERTIRENBOLSA: “Histórico de dividendos”, <http://www.invertirenbolsa.info/historico_dividendos.htm> [Archivo excel de dividendos de la bolsa española desde 1987] ELECONOMISTA: “Cotización de Abertis”, < http://www.eleconomista.es/empresa/ABERTIS> [Histórico-Hoja de cálculo]. YAHOO FINANCE: “Búsqueda por símbolo: Ecorodovias (ECOR3.SA), Sias (SIS.MI), Atlantia (ATL.MI), Eiffage (FGR.PA), Transurban (TCL.AX) y Arteris (ARTR3F.SA)”, <http://es.finance.yahoo.com/q?s=ECOR3.SA&ql=0> <http://es.finance.yahoo.com/q?s=SIS.MI&ql=0> <http://es.finance.yahoo.com/q?s=ATL.MI&ql=0> <http://es.finance.yahoo.com/q?s=FGR.PA&ql=0> <http://es.finance.yahoo.com/q?s=TCL.AX&ql=0> <http://es.finance.yahoo.com/q?s=ARTR3F.SA&ql=0> [Consultas: Cotización Histórica 2009-2010-2011-2012] BOLSA DE MADRID: “Buscador de empresas: Abertis”, <http://www.bolsamadrid.es/esp/aspx/Empresas/FichaValor.aspx?ISIN=ES0111845014> 38 ECORODOVIAS BRASIL: “Relaciones con inversores-Informes anuales”, <http://ri.ecorodovias.com.br/ecorodovias/web/conteudo_pt.asp?idioma=0&conta=28&tipo=3015 0> [Consultas: informes anuales y estados consolidados 2009-2010-2011-2012]. SIAS AUTOESTRADE: “Información financiera Estados Financieros”, <http://www.grupposias.it/italiano/informazioni-finanziarie/bilanci> [Consultas: informes anuales consolidados 2009-2010-2011-2012]. ATLANTIA S.P.A: “Relaciones con inversores – Estados Financieros” <http://www.atlantia.it/en/investors/financial-statements.html> [Consultas: Estados financieros anuales 2009-2010-2011-2012]. EIFFAGE: “Información para inversores – Informes anuales”, <http://www.infraestructuras.eiffage.es/historia.html> [Consultas: Informes anuales 2009-20102011-2012] TRANSURBAN GROUP: “Investigaciones – Informes y Publicaciones Anuales”, <http://www.transurban.com.au/345.htm> [Consultas: Informes Anuales 2009-2010-2011-2012]. ARTERIS: “Inversores – Informes anuales para inversores” < http://arteris.riweb.com.br/ri/list.aspx?idCanal=6bZfCzK5Pj/6vYy2NO81wg==> [Consultas: Informes anuales 2009-2010-2011-2012]. 39