1 EVOLUCIÓN DEL CRÉDITO Y PROBLEMÁTICA ACCESO

Anuncio

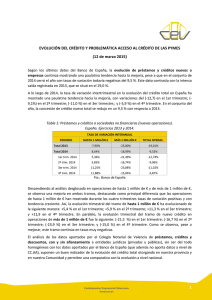

EVOLUCIÓN DEL CRÉDITO Y PROBLEMÁTICA ACCESO AL CRÉDITO DE LAS PYMES (Diciembre 2015) Según los últimos datos del Banco de España, la evolución de préstamos y créditos nuevos a las empresas muestra una intensa mejoría, consolidando su trayectoria ascendente y positiva. Durante el tercer trimestre del año en curso, el volumen de operaciones de hasta 1 millón de euros ha aumentado en tasa interanual un 17,2 %, y el volumen de operaciones de más de 1 millón de euros un 38,4 %. La media total correspondiente al tercer trimestre muestra un aumento de nuevas operaciones del 28,7 % con respecto al tercer trimestre del año anterior. La tasa de variación muestra una intensa mejoría si se compara con la de los trimestres anteriores, que fueron del 12,9 % en el segundo trimestre y del 6,72 % en el primero. En lo que va de año -de enero a septiembre- la tasa de variación interanual del crédito nuevo total se ha incrementado en un 15,6 %. El análisis de los registros aportados por el Colegio Notarial de Valencia, sin ser del todo homogéneos con los datos aportados por el Banco de España (que no aporta datos a nivel de CC.AA), suponen un buen indicador de la evolución del crédito en nuestra provincia y en nuestra Comunidad. Estos registros muestran la evolución de los préstamos, créditos y descuentos, con y sin afianzamiento, e indican una leve mejoría en los dos primeros trimestres del año, pero una mayor recaída en el tercero. Al respecto, hay que recordar que el tercer trimestre muestra una caída estacional intertrimestral durante todos los años.En concreto, en lo que va de año, de enero a septiembre, la tasa de variación interanual de los préstamos, créditos y descuentos se acelera hasta el 17,8 % en la provincia de Valencia, el 8,1 % en la Comunitat y el 13,8 % en el conjunto de España. Sin embargo, y pese a una ligera mejoría, sigue siendo significativa la pérdida de cuota que ha sufrido el volumen de préstamos, créditos y descuentos en nuestra región sobre el total nacional. Si en 2008 la cuota era del 5,7 % en la provincia de Valencia y del 10,4 % en la Comunitat, en el tercer trimestre de 2015 estas cuotas se sitúan en el 4,2 % y 7,2 %, respectivamente. Estas cuotas están significativamente por debajo de nuestros porcentajes en PIB, número de empresas y población. Por lo que se refiere a coste de financiación, según las cifras del Banco de España, el tipo de interés de los préstamos de menos hasta un millón –los préstamos más asociados a pymes- se situó en octubre en el 3,23 %; el tipo más bajo desde que el Banco de España elabora esta estadística. Por otra parte, según el último Boletín de Morosidad y Financiación Empresarial de CEPYME, a nivel nacional, “el fuerte aumento constatado en el segundo trimestre de la nueva concesión de crédito financiero a empresas ha permitido que, tras cuatro años consecutivos de descensos, el stock de crédito bancario a empresas no inmobiliarias haya experimentado un registro interanual positivo del 1 % en el segundo trimestre de 2015”. El crédito concedido a empresas inmobiliarias y de construcción ha vuelto a experimentar tasas de descenso cercanas al 15 %, “lo que mantiene aún al stock de crédito total a empresas en tasas de descenso del 4 % en el segundo trimestre de 2015”. Según este informe, la mejora de las expectativas de crecimiento, el saneamiento de los balances bancarios y la disminución del montante de créditos dudosos han contribuido decisivamente a que se expanda el crédito de nueva concesión a las empresas no financieras en 2015. 1 Por su parte, la apelación a las Targeted Longer-Term Refinancing Operations (TLTRO) por parte de las entidades de crédito, facilitadas por el BCE a un tipo de interés del 0,25 % y destinadas exclusivamente a la financiación de pymes (excepto inmobiliarias y de construcción), ha supuesto un importante impulso para las nuevas operaciones de crédito. En gran parte, gracias a las TLTRO, la concesión de nuevos créditos en la zona euro de más de 1 millón de euros desde comienzos de año ha llegado a superar en el periodo enero-julio de 2015 el 27,5 % en tasa interanual, y la concesión de nuevos créditos de hasta 1 millón –más asociados a los créditos a pymes- avanzó en el mismo periodo un 17,7 %. La intensa “desbancarización” por la que están apostando muchas empresas españolas del segmento de grandes empresas está llevando al sector financiero español a focalizar su actividad comercial en el segmento de las pymes. A su vez, esta nueva estrategia está conduciendo a políticas comerciales agresivas y a la convergencia de los tipos de interés de nueva concesión con los concedidos en otros países europeos. No obstante, a pesar de la mejora en las condiciones de financiación para las pymes, las microempresas perciben una evolución menos favorable de las condiciones que las medianas empresas. Con todo, el coste del crédito a pymes todavía tiene recorrido a la baja, ya que, según datos del BCE, el crédito a las pymes españolas es el más caro de los principales países de la eurozona, donde el tipo de interés medio es del 2,8 % (el más barato se sitúa en Francia, con el 1,9 %). El grupo de trabajo de la CEV sobre la problemática de acceso a la financiación, compuesto por seis representantes empresariales y seis entidades financieras, ha analizado la evolución del crédito en la provincia de Valencia y en la Comunidad Valenciana, y confirma la mejoría en la concesión de crédito. Según los representantes del sector bancario, la abundancia de recursos “inyectados” por el BCE ha provocado un exceso de oferta en el mercado crediticio español y una competencia feroz con reducciones de márgenes y rentabilidades inusuales e insostenibles en el tiempo. Según la banca, el descenso de precios del crédito ha sido el mayor de los principales países de la eurozona y ya está comprometiendo los niveles de rentabilidad. El aumento de crédito nuevo al tejido empresarial en nuestra área geográfica oscila entre el 20 % y el 40 %. No obstante, en algunas entidades la amortización de préstamos vivos (sobre todo a particulares) supera todavía los volúmenes de la nueva concesión. De ahí, también, la necesidad de apostar por la financiación de proyectos e inversiones viables en el sector empresarial. En su conjunto, la mayoría del crédito nuevo va destinado a pymes pertenecientes a las ramas agroalimentaria, turística (principalmente hoteles), así como empresas pertenecientes a ramas manufactureras tradicionales muy volcadas hacia el comercio exterior. Desde la CEV valoramos el cambio de tendencia en la concesión de crédito nuevo hacia el tejido empresarial, así como la reducción de los costes asociados, y seguimos reivindicando la necesidad de que a las pymes, microempresas y autónomos españoles, y los valencianos en particular, se les facilite el acceso ágil y competitivo a la financiación bancaria. Esto, junto con la reactivación de la demanda interna, a su vez estrechamente ligada con el acceso al crédito a empresas y familias, son condiciones imprescindibles para afianzar la evolución de nuestra economía real hacia un crecimiento más vigoroso y sostenible, básico para consolidar la ansiada generación de empleo neto y el bienestar de toda la sociedad. En las tablas siguientes, se muestra la evolución de la financiación bancaria a empresas no financieras, sobre la base de los datos recabados por CEV desde el Banco de España y el Colegio Notarial de Valencia, a quien agradecemos su colaboración. 2 EVOLUCIÓN DE LA FINANCIACIÓN BANCARIA A EMPRESAS NO FINANCIERAS Evolución Préstamos y Créditos Nuevos a Sociedades no Financieras (Valores anuales, excepto 2015, en millones de €) Fte.: Elaboración propia a partir de los datos del Banco de España – Datos total nacional. Observación: Para el ejercicio 2015 se ha optado por computar los registros correspondientes a los últimos 12 meses; es decir, desde octubre de 2014 hasta septiembre de 2015. Se aprecia un claro ascenso. Evolución Préstamos y Créditos Nuevos a Sociedades no Financieras (Valores mensuales en millones €) Fte.: Elaboración propia a partir de los datos del Banco de España – Datos total nacional. Observación: La evolución de las operaciones en 2015 ha sido algo menos volátil que en los años anteriores. 3 Evolución Préstamos y Créditos Nuevos a Sociedades no Financieras (Tasas de variación interanuales, año a año) Fte.: Elaboración propia a partir de los datos del Banco de España – Datos total nacional. Tasas de variación interanual (Total): 2010: (-23,36 %) 2013: (-19,01 %) 2011: (-20,68 %) 2014: (-9,17 %) 2012: (- 8,09 %) 2015: +10,92 % (oct. 2014 – sept. 2015) Evolución Préstamos y Créditos Nuevos a Sociedades no Financieras (Tasas de variación interanuales, mes a mes) Fte.: Elaboración propia a partir de los datos del Banco de España – datos total nacional. Observación: Desde marzo de 2015 las operaciones de más de 1 millón de € también evolucionan en zona positiva, mostrando un gran dinamismo. 4 Evolución “Préstamos, Créditos y Descuentos” con y sin afianzamiento (miles de €) Fte.: Elaboración propia a partir de datos facilitados por el Colegio Notarial de Valencia Observación: El % s/ el volumen de total operaciones a nacional sigue bajo: desde el 5,7 % (Valencia) y 10,4 % (C.V.) en 2010 hasta el 4,2 % (Valencia) y 7,2 % (CV) en el 3erTR 2015. Evolución “Préstamos, Créditos y Descuentos” con y sin afianzamiento (miles de €) Fte.: Elaboración propia a partir de datos facilitados por el Colegio Notarial de Valencia. Observación: Las líneas de tendencia muestran que el descenso ha sido más acusado en la CV que en media nacional. Se percibe una estabilización y mejoría en los últimos 12 meses. 5 Evolución “Préstamos, Créditos y Descuentos” con y sin afianzamiento (Variación interanual) Fte.: Elaboración propia a partir de datos facilitados por el Colegio Notarial de Valencia. Observación: Se repite la caída en los meses centrales de verano. Evolución “Préstamos, Créditos y Descuentos” con y sin afianzamiento (Variación interanual y líneas de tendencia) Fte.: Elaboración propia a partir de datos facilitados por el Colegio Notarial de Valencia Observación: Pese a la caída estacional de los meses centrales de verano, se aprecia que la evolución mantiene una tendencia positiva. 6