Septiembre 2016 OBLIGACIONES NEGOCIABLES CLASE I

Anuncio

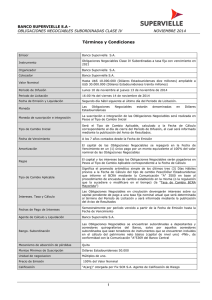

DIETRICH S.A. OBLIGACIONES NEGOCIABLES CLASE I - SERIES I y II Septiembre 2016 Términos y Condiciones de las Obligaciones Negociables Clase I ‐ Series I y II Emisora Dietrich S.A. Descripción Obligaciones Negociables Clase I Organizador Raymond James Argentina S.A. Colocadores Raymond James Argentina S.A. y Banco Supervielle S.A. Subcolocador Banco Patagonia S.A. Período de Difusión Pública Comenzará el miércoles 28 de septiembre y terminará el martes 4 de octubre de 2016 Período de Licitación Pública Desde las 10:00hs hasta las 16:00hs. del día miércoles 5 de octubre de 2016 Fecha de Emisión y Liquidación Dentro del tercer día desde el Periodo de Subasta Pública y será informada en el Aviso de Resultados Moneda Pesos Precio de Emisión 100% del Valor Nominal Monto Mínimo de Suscripción $1.000 y múltiplos de $1 por encima de dicho monto Agente de Liquidación Raymond James Argentina S.A. Rango Obligaciones negociables simples, no convertibles en acciones, no subordinadas y con garantía común. Forma Serán escriturales y su registro será llevado por Caja de Valores S.A. Listado y Negociación MAE y en el MVBA a través de la BCBA Ley Aplicable Ley Argentina Colocación Primaria A través del Sistema Siopel - Rueda R-07 Raymond James Argentina S.A. Destino de los fondos Los fondos netos provenientes de la colocación de las Obligaciones Negociables Clase I Serie I y II podrán ser utilizados, en cumplimiento con el Artículo 36 de la Ley de Obligaciones Negociables, para uno o más de los siguientes destinos: (i) capital de trabajo; (ii) inversión en activos físicos ubicados en Argentina; (iii) refinanciación o precancelación de pasivos. Monto Total de la Emisión De hasta $70.000.000 ampliable hasta $100.000.000, individual o en forma conjunta entre las Obligaciones Negociables Serie I y las Obligaciones Negociables Serie II, pudiendo ser emitido en una sola de las series. Serie I Monto de la Emisión (V/N)* De hasta $70.000.000 ampliable hasta $100.000.000. Tasa de Interés Tasa Variable Badlar Bancos Privados + Margen de Corte (a licitar) que será determinada al término del Período de Licitación Pública e informada mediante la publicación del Aviso de Resultados. Tasa de Interés Mínima Durante los primeros tres meses desde la Fecha de Emisión y Liquidación, la tasa de interés a ser abonada no podrá ser inferior a la Tasa de Interés Mínima a ser Informada en el Aviso Complementario al Aviso de Suscripción. Amortización Al vencimiento 1 DIETRICH S.A. OBLIGACIONES NEGOCIABLES CLASE I - SERIES I y II Septiembre 2016 Fecha de Vencimiento 18 meses desde la Fecha de Emisión y Liquidación Calificación “A-” por FIX SCR S.A. Serie II Monto de la Emisión (V/N)* De hasta $70.000.000 ampliable hasta $100.000.000. Tasa de Interés Tasa Variable Badlar Bancos Privados + Margen de Corte (a licitar) que será determinada al término del Período de Licitación Pública e informada mediante la publicación del Aviso de Resultados. Tasa de Interés Mínima Durante los primeros tres meses desde la Fecha de Emisión y Liquidación, la tasa de interés a ser abonada no podrá ser inferior a la Tasa de Interés Mínima a ser Informada en el Aviso Complementario al Aviso de Suscripción. Amortización En dos (2) cuotas: (i) el 50% del valor nominal de las Obligaciones Negociables Serie II será pagado a los 21 meses computados desde la Fecha de Emisión y Liquidación; y (ii) el restante 50% del valor nominal de las Obligaciones Negociables Serie II será pagado en la Fecha de Vencimiento de las Obligaciones Negociables Serie II. Fecha de Vencimiento 24 meses desde la Fecha de Emisión y Liquidación Calificación “A-” por FIX SCR S.A. * EL VALOR NOMINAL EN CONJUNTO DE LAS OBLIGACIONES NEGOCIABLES CLASE I A SER EMITIDAS NO PODRÁ SUPERAR LA SUMA DE $100.000.000. CONTACTOS COLOCADORES: SUBCOLOCADOR: RAYMOND JAMES ARGENTINA S.A. ALYC Y AN Nº31 DE LA CNV BANCO SUPERVIELLE S.A. ALYC Y AN Nº57 DE LA CNV Diego Trucco Head of Sales and Trading Tel. (5411) 4850-2552 diego.trucco@raymondjames.com.ar Ricardo Ramírez Responsable de clientes institucionales y corporativos Tel. (5411) 4324-8283 ricardo.ramirez@supervielle.com.ar Guido Messi Head of Sales Tel. (5411) 4132-6060 gmessi@bancopatagonia.com.ar Mariano Parras Institutional Sales Tel. (5411) 4850-2548 mariano.parras@raymondjames.com.ar Facundo Cardozo Responsable de clientes institucionales y corporativos Tel. (5411) 4324-8281 facundo.cardozo@supervilelle.com.ar Leandro Navarro Institutional Sales Tel. (5411) 4343-5150 lnavarro@bancopatagonia.com.ar Stephanie Galera Institutional Sales Tel. (5411) 4850-2545 Stephanie.galera@raymondjames.com.ar Rosario Jonas Mackinlay Mercado de Capitales Tel. (5411) 4324-8267 rosario.jonasmackinlay@supervielle.com.ar Francisco López Institutional Sales Tel. (5411) 4343-5150 flopez@bancopatagonia.com.ar 2 BANCO PATAGONIA S.A. ALYC Y AN Nº66 DE LA CNV