Los servicios ofrecidos por Internet Informe Especial

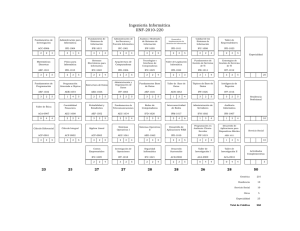

Anuncio

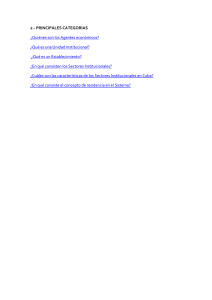

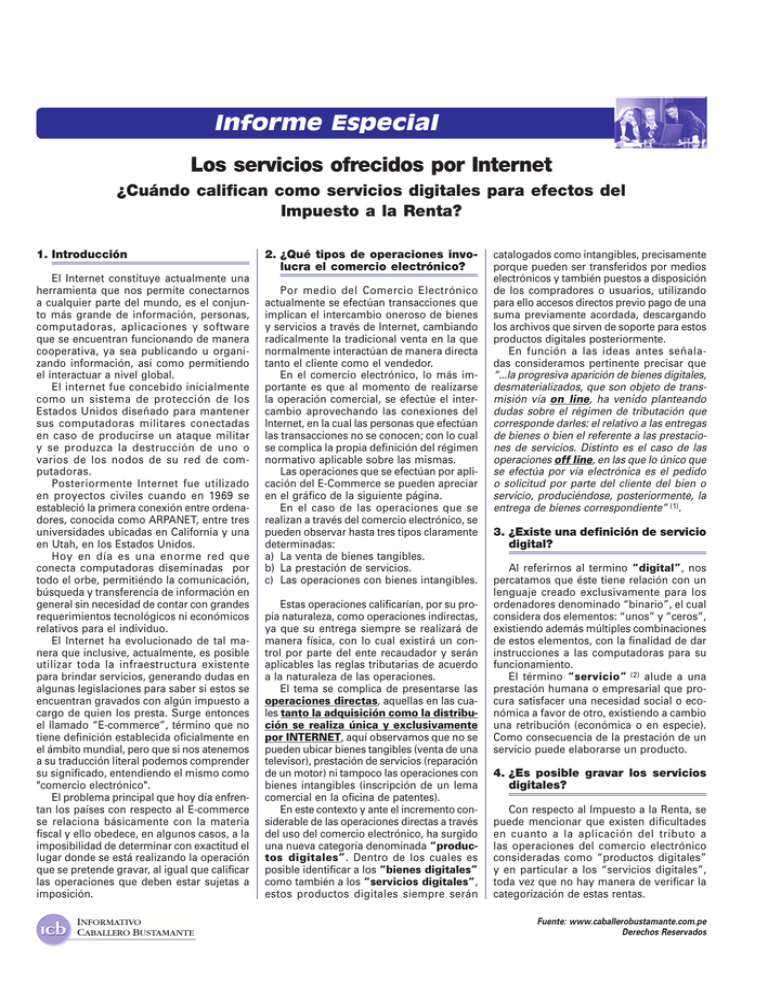

Informe Especial Los servicios ofrecidos por Internet ¿Cuándo califican como servicios digitales para efectos del Impuesto a la Renta? 1.Introducción El Internet constituye actualmente una herramienta que nos permite conectarnos a cualquier parte del mundo, es el conjunto más grande de información, personas, computadoras, aplicaciones y software que se encuentran funcionando de manera cooperativa, ya sea publicando u organizando información, así como permitiendo el interactuar a nivel global. El internet fue concebido inicialmente como un sistema de protección de los Estados Unidos diseñado para mantener sus computadoras militares conectadas en caso de producirse un ataque militar y se produzca la destrucción de uno o varios de los nodos de su red de computadoras. Posteriormente Internet fue utilizado en proyectos civiles cuando en 1969 se estableció la primera conexión entre ordenadores, conocida como ARPANET, entre tres universidades ubicadas en California y una en Utah, en los Estados Unidos. Hoy en día es una enorme red que conecta computadoras diseminadas por todo el orbe, permitiéndo la comunicación, búsqueda y transferencia de información en general sin necesidad de contar con grandes requerimientos tecnológicos ni económicos relativos para el individuo. El Internet ha evolucionado de tal manera que inclusive, actualmente, es posible utilizar toda la infraestructura existente para brindar servicios, generando dudas en algunas legislaciones para saber si estos se encuentran gravados con algún impuesto a cargo de quien los presta. Surge entonces el llamado “E-commerce”, término que no tiene definición establecida oficialmente en el ámbito mundial, pero que si nos atenemos a su traducción literal podemos comprender su significado, entendiendo el mismo como "comercio electrónico". El problema principal que hoy día enfrentan los países con respecto al E-commerce se relaciona básicamente con la materia fiscal y ello obedece, en algunos casos, a la imposibilidad de determinar con exactitud el lugar donde se está realizando la operación que se pretende gravar, al igual que calificar las operaciones que deben estar sujetas a imposición. INFORMATIVO CABALLERO BUSTAMANTE 2.¿Qué tipos de operaciones involucra el comercio electrónico? Por medio del Comercio Electrónico actualmente se efectúan transacciones que implican el intercambio oneroso de bienes y servicios a través de Internet, cambiando radicalmente la tradicional venta en la que normalmente interactúan de manera directa tanto el cliente como el vendedor. En el comercio electrónico, lo más importante es que al momento de realizarse la operación comercial, se efectúe el intercambio aprovechando las conexiones del Internet, en la cual las personas que efectúan las transacciones no se conocen; con lo cual se complica la propia definición del régimen normativo aplicable sobre las mismas. Las operaciones que se efectúan por aplicación del E-Commerce se pueden apreciar en el gráfico de la siguiente página. En el caso de las operaciones que se realizan a través del comercio electrónico, se pueden observar hasta tres tipos claramente determinadas: a) La venta de bienes tangibles. b) La prestación de servicios. c) Las operaciones con bienes intangibles. Estas operaciones calificarían, por su propia naturaleza, como operaciones indirectas, ya que su entrega siempre se realizará de manera física, con lo cual existirá un control por parte del ente recaudador y serán aplicables las reglas tributarias de acuerdo a la naturaleza de las operaciones. El tema se complica de presentarse las operaciones directas, aquellas en las cuales tanto la adquisición como la distribución se realiza única y exclusivamente por INTERNET, aquí observamos que no se pueden ubicar bienes tangibles (venta de una televisor), prestación de servicios (reparación de un motor) ni tampoco las operaciones con bienes intangibles (inscripción de un lema comercial en la oficina de patentes). En este contexto y ante el incremento considerable de las operaciones directas a través del uso del comercio electrónico, ha surgido una nueva categoría denominada “productos digitales”. Dentro de los cuales es posible identificar a los “bienes digitales” como también a los “servicios digitales”, estos productos digitales siempre serán catalogados como intangibles, precisamente porque pueden ser transferidos por medios electrónicos y también puestos a disposición de los compradores o usuarios, utilizando para ello accesos directos previo pago de una suma previamente acordada, descargando los archivos que sirven de soporte para estos productos digitales posteriormente. En función a las ideas antes señaladas consideramos pertinente precisar que “...la progresiva aparición de bienes digitales, desmaterializados, que son objeto de transmisión vía on line, ha venido planteando dudas sobre el régimen de tributación que corresponde darles: el relativo a las entregas de bienes o bien el referente a las prestaciones de servicios. Distinto es el caso de las operaciones off line, en las que lo único que se efectúa por vía electrónica es el pedido o solicitud por parte del cliente del bien o servicio, produciéndose, posteriormente, la entrega de bienes correspondiente” (1). 3.¿Existe una definición de servicio digital? Al referirnos al termino “digital”, nos percatamos que éste tiene relación con un lenguaje creado exclusivamente para los ordenadores denominado “binario”, el cual considera dos elementos: “unos” y “ceros”, existiendo además múltiples combinaciones de estos elementos, con la finalidad de dar instrucciones a las computadoras para su funcionamiento. El término “servicio” (2) alude a una prestación humana o empresarial que procura satisfacer una necesidad social o económica a favor de otro, existiendo a cambio una retribución (económica o en especie). Como consecuencia de la prestación de un servicio puede elaborarse un producto. 4.¿Es posible gravar los servicios digitales? Con respecto al Impuesto a la Renta, se puede mencionar que existen dificultades en cuanto a la aplicación del tributo a las operaciones del comercio electrónico consideradas como “productos digitales” y en particular a los “servicios digitales”, toda vez que no hay manera de verificar la categorización de estas rentas. Fuente: www.caballerobustamante.com.pe Derechos Reservados OPERACIONES DE E-COMMERCE OPERACIONES DIRECTAS Adquisiciones OPERACIONES INDIRECTAS Distribución Tanto en la adquisición como en la distribución se utiliza la técnica de la descarga a través de medios electrónicos (DOWNLOAD + INTERNET) Adquisiciones Distribución Bienes y servicios son adquiridos a través de medios electrónicos. La distribución y la entrega se efectúa a través de medios tradicionales. INTERNET Servicio Postal Transporte terrestre Transporte marítimo Transporte aéreo Otro problema que se presenta es el hecho de poder determinar el criterio de vinculación del Impuesto a la Renta por parte de los Estados, a afectos de gravar justamente las rentas que provengan de las operaciones mencionadas anteriormente. Dentro de estos criterios se pueden mencionar la fuente y también al lugar de residencia de quien brinda los servicios. El criterio de la fuente para efectos del Impuesto a la Renta ”...se refiere a la atribución de las rentas obtenidas por la ejecución de determinadas actividades, a la jurisdicción dentro de la cual se desarrollan tales actividades (específicamente actividades comerciales o profesionales susceptibles de ser incididas con el Impuesto a la Renta)” (3). Se debe señalar que este criterio de vinculación está siendo modificado por aquellos países que han adoptado el modelo de convenio para evitar la doble imposición de la OCDE, adoptando por el contrario el criterio de “residencia” en vez de “fuente”. El criterio de la fuente es más utilizado por los países que normalmente son menos desarrollados, categoría a la que el Perú pertenece y que además son clasificados como importadores de tecnología. La explicación que se ofrece es que en la medida que existan ingresos generados en un determinado territorio, estos deban tributar en el mismo, sin considerar en donde se encuentre domiciliado una persona natural o constituida una determinada persona jurídica. Respecto a la aplicación del criterio fuente FERNÁNDEZ FLORES manifiesta que “En estas circunstancias, particularmente para los países importadores de capitales y de tecnología, aparece Fuente: www.caballerobustamante.com.pe Derechos Reservados como solución lógica la revitalización del principio de la fuente” (4). El criterio de residencia también aplicable en el Impuesto a la Renta determina que este “...implica gravar a los sujetos en función de su vinculación más estrecha con una determinada jurisdicción, traducida generalmente en el lugar de residencia habitual o de constitución o conducción de un determinado negocio” (5). Bajo este criterio se “...somete a gravamen las rentas que perciban y el patrimonio que posean los residentes en territorio nacional cualquiera sea el lugar de origen de dichas rentas o donde esté situado el patrimonio” (6). Se debe mencionar que este criterio es uno de los más utilizados por los países que normalmente son productores de capital y desarrollados económicamente, con lo cual lo que interesa es que la riqueza generada deba tributar en el mismo lugar en el lugar de residencia o constitución de empresas. Dentro del tratamiento tributario aplicable actualmente en el mundo con respecto al comercio electrónico, existe una confrontación acerca de los criterios de vinculación aplicables para gravar las operaciones. Mientras que algunos Estados defienden la posición del criterio “fuente” otros señalan el criterio de la “residencia”. Al respecto, debemos mencionar que para el caso específico de Internet se discute mucho donde considerar la ubicación del “establecimiento permanente”, desde donde se ofrecen los servicios, pudiendo existir hasta cuatro posibilidades: a) El lugar de ubicación del servidor de Internet. b) El sitio de Internet (llamado también website). c) El lugar donde se ubique el proveedor del servicio de Internet. d) El tipo de software que es utilizado. Aún cuando el tema puede resultar interesante para discutir cuál de las cuatro posibilidades es la correcta, consideramos que una de las posiciones con mayor arraigo en la doctrina y en el actuar de la OCDE es la relacionada con aquélla en la cual el servidor puede constituir un establecimiento permanente. 5.La Ley del Impuesto a la Renta y los Servicios Digitales 5.1.Las modificatorias introducidas en la Ley del Impuesto a la Renta por el Decreto Legislativo Nº 945 Una de las modificatorias efectuadas a la Ley del Impuesto a la Renta por el Decreto Legislativo Nº 945 y vigente a partir del 1 de enero del 2004, es la inclusión como renta de fuente peruana de aquellas obtenidas por servicios digitales prestados a través del Internet, cuando el servicio se utilice económicamente, use o consuma en el país, conforme lo determinó el literal j) del artículo 9º de la Ley del Impuesto a la Renta. Como puede apreciarse la intención del legislador es gravar a aquellos servicios en los cuales, el uso de Internet es primordial para brindarlos, vale decir que si no se cuenta con la utilización de dicha herramienta, no se podrá prestar el servicio. Por ello, lo interesante es determinar que sólo los servicios en los cuales el uso de Internet es necesario para brindarlos, estarán considerados dentro del supuesto normativo antes mencionado. CALIFICACIÓN DE UN SERVICIO DIGITAL Si por diversas razones se hace uso de las herramientas que Internet ofrece para prestar un servicio a terceros y estas son absolutamente necesarias e imprescindibles para llevar a cabo el mismo. El servicio califica como digital. Si para poder prestar el servicio, las herramientas que Internet ofrece no son indispensables y necesarias para llevar a cabo este. El servicio no puede calificar como digital sino como un simple servicio. Dentro del término “servicios digitales” se pueden incluir algunos productos como: • Desarrollo de tutores. Multimedias de capacitación en Flash MX INFORMATIVO CABALLERO BUSTAMANTE Informe Especial • Digitalización de documentos. • Digitalización de Microfichas y Microfilms. • Captura de datos. • Repositorio digital. • Servicio de administración de documentos digitales. • “Venta” de espacio en websites y servicios de web hosting. • Entrega on-line de información. • Servicios de enseñanza a distancia. Conforme se ha expresado en líneas anteriores, los países en vías de desarrollo han considerado necesario revitalizar el criterio de Fuente como mecanismo de vinculación del Impuesto a la Renta, toda vez que es una medida de protección y de respuesta a la aplicación del criterio de residencia. De este modo, en la norma modificatoria referida al momento de determinar las actividades gravadas se busca privilegiar el hecho que los servicios de Internet se utilicen económicamente, se usen o consuman en el país, lo cual relativiza en parte el criterio de fuente y totalmente el criterio de residencia, toda vez que la empresa que pueda proveer de servicios por Internet a usuarios del Perú puede estar constituida en el extranjero y de seguro tribute en su país por dichas rentas obtenidas por los servicios en mención. A manera de crítica podemos manifestar que por la sola aplicación de esta modificatoria a la Ley del Impuesto a la Renta, pueden presentarse casos de doble imposición, toda vez que si una empresa no domiciliada genera ingresos por la prestación de servicios digitales y estos son utilizados o consumidos en el Perú, estos ingresos deberán tributar en su país de origen en aplicación del criterio de residencia, pero en el Perú también deberá tributar, en aplicación del criterio de la fuente incorporado para este caso por el Decreto Legislativo Nº 945. Si bien es cierto que hoy los Estados buscan evitar la doble imposición y para ello se valen de convenios internacionales suscritos, estos realmente se firman solo cuando el flujo de inversiones así lo ameritan y se justifica económicamente. Entendiendo que en el caso del Perú, existen enormes esfuerzos por atraer las inversiones extranjeras y los inversionistas exigen como parte de las negociaciones la firma de estos convenios, se debe esperar que en los siguientes años la firma de los mencionados convenios contemplen algunas cláusulas que busquen armonizar la aplicación de los criterios de la fuente y de la residencia. Por último, el solo hecho que el leINFORMATIVO CABALLERO BUSTAMANTE gislador haya incluido en la Ley del Impuesto a la Renta a los servicios digitales como renta de fuente peruana, nos da a entender que se está llevando a cabo una revisión de conceptos tributarios tradicionales, toda vez que el comercio electrónico está alterando de modo vertiginoso las reglas que normalmente se aplicaban en el Perú, sobre el tema BRAVO CUCCI manifiesta que “...tales problemas se generan fundamentalmente, por la inconsistencia entre los Principios clásicos del Derecho Tributario fundamentados en conceptos que implican una presencia física en un lugar geográfico determinado y la propia naturaleza del Internet...” (7). 5.2.Las disposiciones reglamentarias de la Ley del Impuesto a la Renta aprobada por Decreto Supremo Nº 134-2004EF La modificatoria introducida al Reglamento de la Ley del Impuesto a la Renta por el Decreto Supremo Nº 134-2004-EF, incorporó la definición de lo que debe entenderse como “servicio digital”. Ella se encuentra recogida en el literal b) del artículo 4-Aº del mencionado reglamento y contiene una definición genérica no limitativa, a través de la cual se entiende por servicio digital a todo servicio que se pone a disposición del usuario a través del Internet mediante accesos en línea y que se caracteriza por ser esencialmente automático. Aquí se observan dos características importantes del servicio prestado: a) Existen accesos en línea a través de Internet a efectos que un usuario del servicio pueda efectuar alguna consulta o encuentre información que esté a su disposición. b) El servicio es enteramente automático. De presentarse estas características de manera conjunta nos encontramos frente a un servicio digital. Si por diversas razones no se cumple alguna de las dos características antes mencionadas y se permitiera la utilización de algún medio físico de soporte para la entrega de la información por una vía distinta a la Internet (ya sea por entrega física, por courier, o la entrega de un CD conteniendo un Libro Electrónico), ya no se considerará un servicio digital, sino un servicio en general. A título ilustrativo el texto del artículo 4-A del Reglamento de la Ley del IGV determina que se consideran servicios digitales, entre otros, a los siguientes: a) Mantenimiento de software. b) Soporte técnico al cliente en red. c) Almacenamiento de información. d) Aplicación de hospedaje. e) Provisión de servicios de Aplicación (Application Service Provider - ASP). f) Almacenamiento de páginas de Internet (web site hosting) g) Acceso electrónico a servicios de consultora. h) Publicidad (banner ads). i) Subasta “en línea”. j) Reparto de información. k) Acceso a una página de Internet interactiva. l) Capacitación interactiva. m)Portales en línea para compraventa. 5.3 Las modificatorias introducidas en la Ley del Impuesto a la Renta por el Decreto Legislativo Nº 970 La modificatoria introducida a la Ley del Impuesto a la Renta por el Decreto Legislativo Nº 970 (24.12.2006) amplió el ámbito de aplicación de los servicios digitales, los cuales habían sido previstos únicamente cuando éstos se presten utilizando el Internet. La tecnología avanza tan rápidamente que el Internet no constituye hoy en día la única vía a través de la cual se pueden brindar servicios digitales, existen otras maneras en las cuales las empresas obtienen estos servicios a través de “conexiones virtuales privadas” o llamadas también “redes privadas virtuales”. De este modo, la modificatoria realizada al literal i) del artículo 9º de la Ley del Impuesto a la Renta, varió el concepto de “servicios digitales”, entendiendo éstos como “... aquellos servicios que se ponen a disposición del usuario no sólo a través de Internet, sino también de cualquier adaptación o aplicación de protocolos, plataforma o de la tecnología usados por Internet o cualquier otra red mediante la que se preste servicios iguales mediante accesos en línea”. Como se aprecia, el legislador ha procurado ampliar el supuesto de afectación a los servicios prestados a usuarios utilizando otros tipos de accesos a redes, plataformas o tecnología asimilable a Internet. A guisa de ejemplo citamos el caso de una Red Privada Virtual (8) (en inglés se le conoce por sus iniciales VPN - Virtual Private Network), entendida ésta como una tecnología de red que permite una extensión de red local sobre una red publica o no controlada, como por ejemplo Internet. 5.4.Las modificatorias introducidas en el Reglamento de la Ley del Impuesto a la Renta por el Decreto Supremo Nº 159-2007-EF Mediante Decreto Supremo Nº 159Fuente: www.caballerobustamante.com.pe Derechos Reservados 2007-EF (16.10.2007) se han efectuado modificaciones al Reglamento de la Ley del Impuesto a la Renta a fin de adecuarse a su vez, a las modificaciones introducidas a la Ley del Impuesto a la Renta por el Decreto Legislativo Nº 970 (24.12.2006). Así, en virtud al referido Decreto Supremo, se ha efectuado la sustitución del primer párrafo del inciso b) del artículo 4º del Reglamento de la Ley del Impuesto a la Renta. En efecto, la sustitución radica en la adecuación del concepto de servicio digital, considerándolo en función a la Ley como todo servicio que se pone a disposición del usuario a través de Internet o de cualquier adaptación o aplicación de los protocolos transformados, plataformas o de la tecnología utilizada por Internet o cualquier otra red a través de la que se presten servicios equivalentes mediante accesos en línea y que se caracteriza por ser esencialmente automático y no ser viable en ausencia de la tecnología de la información. 5.5 Nuevas tecnologías para prestar servicios digitales incorporados a partir del año 2007 “La VPN o red privada virtual es una red en la cual la conectividad privada de un cliente entre múltiples sitios se desarrolla dentro de una infraestructura compartida. Anteriormente era necesario ser dueño de todo el tramo de comunicación entre dos puntos. Ahora hay operadores que ofrecen esta conectividad utilizando redes compartidas, pero con todas las características de seguridad, privacidad y desempeño como si la red fuera exclusiva para la empresa” (9). Parte de las estrategias de desarrollo empresarial actualmente a nivel mundial es “...la posibilidad de conectar dos o más sucursales de una empresa utilizando como vínculo Internet, permitir a los miembros del equipo de soporte técnico la conexión desde su casa al centro de cómputo, o que un usuario pueda acceder a su equipo doméstico desde un sitio remoto, como por ejemplo un hotel. Todo esto utilizando la infraestructura de Internet” (10). Un ejemplo de Red Privada Virtual lo constituye actualmente el Sistema SWIFT, el cual constituye “... un sistema de comunicación financiera desarrollado por una empresa europea (con sede en Bélgica), aproximadamente hace mas de 30 años y tiene por finalidad el hecho de facilitar las operaciones Fuente: www.caballerobustamante.com.pe Derechos Reservados entre los Bancos y las empresas financieras, por medio de una red telemática bancaria para procesar transacciones internacionales en tiempo real, así como lograr la transferencia de divisas a nivel internacional. Las siglas del SWIFT responden al siguiente significado: Society for Worldwide Interbank Financial Telecomunication. Actualmente, dicho servicio es siendo utilizado por las principales instituciones bancarias y financieras a nivel mundial y tambien en el Perú, tanto públicas como privadas, utilizando para ello toda una red de líneas que permiten efectuar la comunicación en tiempo real. Hasta el 31 de diciembre de 2006, antes de la entrada en vigencia de las modificaciones efectuadas por el Decreto Legislativo Nº 970, los servicios SWIFT no calificaban como “servicio digital”, toda vez que no se brindaban de manera exclusiva a través del uso de Internet sino por medio de una línea dedicada, la cual hoy en día y con la modificatoria señalada anteriormente representa una modalidad de conexión, con lo cual a partir del 01 de enero de 2007 dicha conexión y los servicios ofrecidos a través de la misma calificarían como “servicios digitales”, resultando aplicable la retención del 30% por concepto del Impuesto a la Renta al generarse renta de fuente peruana conforme lo establece el literal i) del artículo 9º de la Ley del Impuesto a la Renta. La conectividad en su mayor parte proviene de contactos que se presentan a través del uso de la llamada Línea Dedicada. Sobre el tema y a manera de explicación, ALVA MATTEUCCI (11) precisa que “...podemos señalar que de manera simple un circuito dedicado solo conecta dos puntos (de allí que se mencione como conectividad de “punto a punto”), ello también puede ser aplicado en la conectividad de una línea dedicada” (12). De este modo, si la conectividad se realiza en toda una red, necesariamente existirán un número ilimitado de conexiones, las cuales se entrelazan a través de túneles por donde fluye la información cifrada o encriptada, la misma que es posteriormente decodificada o descifrada en las computadoras ubicadas en los extremos de la red como puntos finales, ya sea desde el inicio de la transmisión de un mensaje hasta la lectura del mismo en el lado opuesto. Lo antes expuesto puede observarse en el gráfico de la página siguiente. Cabe mencionar que, actualmente Internet constituye un método de in- terconexión descentralizada de redes de computadoras implementado a través de un conjunto de protocolos denominado comúnmente TCP/IP (13) orientado además, a garantizar que las redes físicas heterogéneas funcionen como una sola red lógica única, que tenga alcance mundial. Dentro de los otros conceptos incorporados bajo la noción de Servicios Digitales, además de la ya conocida web en Internet, podemos citar a otros servicios disponibles dentro de Internet, como son el “… acceso remoto a otras máquinas (SSH y telnet), la transferencia de archivos (FTP), el correo electrónico (SMTP y POP), los boletines electrónicos (news o grupos de noticias), las conversaciones en línea (IRC y chats), la mensajería instantánea y la transmisión de archivos (P2P, P2M, Descarga Directa)” (14). Considerando que la tecnología avanza a pasos agigantados y que las definiciones deben ser mejoradas o actualizadas de manera permanente, nos percatamos que el Internet también evoluciona, razón por la cual resulta acertada la modificación de la Ley del Impuesto a la Renta, cuya finalidad es la de ampliar el espectro de imposición con el Impuesto a la Renta de determinados "servicios digitales", lo cual conlleva por ende a la adecuación de la norma reglamentaria antes citada. 6.¿Qué sucede si el servicio es prestado utilizando diversas vías y el uso de internet no es exclusivo? En caso que el servicio que es prestado por un sujeto no domiciliado a través del uso de Internet o una red alterna privada, como se ha señalado en los puntos que anteceden, se verifica que la única vía de acceso al mismo no es el Internet sino que se efectúan por otros medios, ello permitirá que dicho servicio no califique como digital. Un ejemplo nos permitirá entender la problemática antes planteada. ✍ CASUÍSTICA APLICATIVA La empresa “Café de la Selva S.A.” desea efectuar una exportación a Francia de granos de café orgánico. Para lograr su cometido requiere contar con información valiosa de las empresas que adquieren dicho producto y que se encuentran ubicadas en dicho país, además de las mejores fechas en las que se produce la compra y la fluctuación de los precios del mercado. En Francia la empresa “Lorraine Inc.” dedicada a la consultoría empresarial tomó contacto con la empresa peruana y para atender su solicitud de información le ha INFORMATIVO CABALLERO BUSTAMANTE Informe Especial Mensaje que se envía por una Red Privada Virtual, en este caso la palabra Hola representa el servicio que es prestado a través de la Red Privada Virtual. Hola! !&#$(" VPN El pequeño tunel con una flecha representa la Red Privada Virtual, a través del cual se utiliza como soporte para la prestación del servicio digital, el cual puede ser una alternativa o un complemento a la Internet. !&#$(" (3) (4) (5) Mensaje encriptado que utiliza una clave para que no sea reconocido por terceras personas distintas al usuario del servicio. !&#$(" El servicio ha sido prestado utilizando la Red Privada Virtual y calificará como servicio digital si la única forma de prestarlo es por esta vía. (7) Hola! Fuente: Gráfico obtenido de un curso virtual sobre VPNs Introducción a las VPNs, puede consultarse en la siguiente página web: http://dns.bdat.net/documentos/cursos/ar01s614.html brindado un acceso a Internet con una clave para que ingrese a su portal a efectos que pueda efectuar consultas sobre los precios del café, los principales importadores, la lista de empresas que procesan el grano y las mejores estaciones del año en el cual se realizan las mayores compras. La empresa “Café de la Selva S.A.” ha efectuado la consulta por Internet de manera permanente, obteniendo datos de vital importancia en el proceso de exportación que desea llevar a cabo en Francia, requiriendo además a la empresa “Lorraine Inc.” que los datos que fueron consultados a través del acceso a Internet sean impresos y enviados a través de una empresa de courier para que la Junta de accionistas de la empresa peruana pueda apreciar la misma y tome una decisión comercial para proceder a la exportación. Atendiendo a dicho pedido la empresa “Lorraine Inc.” procedió a enviar por courier la información solicitada por la INFORMATIVO CABALLERO BUSTAMANTE (6) empresa peruana, de manera impresa y contenida también en un disco compacto. Frente a este caso debemos manifestar que el servicio ofrecido por la empresa “Lorraine Inc.” no califica como servicio digital, toda vez que el mismo no es brindado únicamente por Internet sino que existen otras vías a través del cual se presta el mismo. Es por ello que no existirá retención alguna del 30% por concepto del Impuesto a la Renta, al no calificar como servicio digital. (8) (9) (10) (11) (12) (13) NOTAS (1) TRIBUTACIÓN EN EL IVA DEL COMERCIO ELECTRÓNICO. Esta información puede ubicarse en la siguiente página web http://www.crue. org/pdf/fiscal2003/iva-ecommerce.pdf (2) En el texto de la Ley del Impuesto a la Renta no existe una definición de servicios, situación distinta se presenta en el texto de la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo, ya que al revisar el numeral 1 del literal c) del artículo 3º de la mencionada Ley se (14) define a los servicios como: “Toda prestación que una persona realiza para otra y por la cual percibe una retribución o ingreso que se considere renta de tercera categoría para los efectos del Impuesto a la Renta, aún cuando no esté afecto a este último impuesto; incluidos el arrendamiento de bienes muebles e inmuebles y el arrendamiento financiero”. FERNÁNDEZ ORIGGI, Italo. “Régimen _Tributario del Comercio Electrónico: Perspectiva Peruana”. Pontifica Universidad Católica del Perú. Fondo Editorial. Lima, 2003. Página 119. FERNANDEZ FLORES, Raúl M. “El Impuesto a la Renta y los servicios digitales en el Perú”. En: Boletín TLS. AÑO 7, Número 55. Julio 2007. FERNÁNDEZ ORIGGI, Italo. Op.Cit. Página 120. GILDEMEISTER RUIZ-HUIDOBRO, Alfredo. “Derecho Tributario Internacional: Los Establecimientos Permanentes”. Pontificia Universidad Católica del Perú. Fondo Editorial. Lima, 1995. Página 32. BRAVO CUCCI, Jorge. “Fundamentos de Derecho Tributario”. Palestra Editores. Lima, 2003. Página 89. Una Red Privada Virtual puede implementarse de varias maneras, bien sea utilizando la línea telefónica, a través del uso de un MODEM, instalando una línea privada con fibra óptica o cable de cobre y finalmente a través del uso de Internet. VPN (Virtual Private Network). Esta información puede consultarse en la siguiente página web: www.gestiopolis.com/delta/term/ter199.html Esta información se puede consultar en la siguiente página web: http://es.wikipedia.org/wiki/ Red_privada_virtual ALVA MATTEUCCI, Mario. “Los servicios SWIFT y su implicancia en la afectación de impuestos en el Perú”. Artículo publicado en la Revista “Derecho Virtual” (www.derechovirtual.com). Año I. Nº 2 Julio – Setiembre 2006. Las líneas Dedicadas establecen una ruta fija para promover comunicación entre dos puntos de manera exclusiva y continua, permitiendo, de acuerdo con los requerimientos del cliente recibir un mejor servicio en niveles de calidad de voz, data y vídeo. La familia de protocolos de Internet es un conjunto de protocolos de red en la que se basa Internet y que permiten la transmisión de datos entre redes de computadoras. En ocasiones se la denomina conjunto de protocolos TCP/IP, en referencia a los dos protocolos más importantes que la componen: Protocolo de Control de Transmisión (TCP) y Protocolo de Internet (IP), que fueron los dos primeros en definirse, y que son los más utilizados de la familia. Esta información puede consultarse en la siguiente página web: http://es.wikipedia.org/wiki/TCP/IP Esta información puede ser consultada en la siguiente página web: http://es.wikipedia.org/wiki/ Internet#Acceso_a_Internet. n Fuente: www.caballerobustamante.com.pe Derechos Reservados