Nos Preguntan y Contestamos

Anuncio

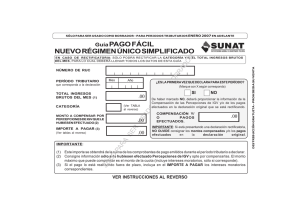

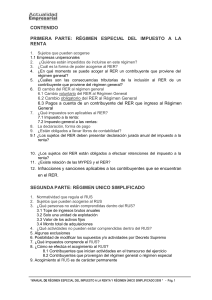

Área Tributaria I Régimen tributario de las empresas 1. Transporte de carga que supera las 2 tm (2 toneladas métricas) Ficha Técnica Autora: Gleidis Campon Chuqui(*) Título : Régimen tributario de las empresas Fuente: Actualidad Empresarial Nº 300 - Primera Quincena de Abril 2014 Consulta María Gómez, persona natural con negocio, cuyo rubro es la venta de productos ictiológicos, ha adquirido un camión de 4 tm (cuatro toneladas métricas) para transportar su mercadería y en algunas ocasiones realizar servicios de transporte. Al respecto nos realiza la siguiente consulta: 1.¿Cuál sería el régimen tributario al que debería acogerse? ¿Qué libros contables debería llevar? ¿Qué impuestos estaría obligada a pagar? Respuesta: Antes de responder la consulta es pertinente describir algunos aspectos relevantes: Debe entenderse por “regímenes tributarios” al conjunto de normas que regulan el cumplimiento de las obligaciones sustanciales, vinculadas directamente al pago de tributos, y de las obligaciones formales, relacionadas con trámites, documentos o instrumentos que facilitan el pago de tributos. El TUO de la Ley del Impuesto a la Renta, aprobado por el Decreto Supremo N° 179-2004-EF, establece que el régimen tributario comprende a las personas naturales y jurídicas que generan rentas de tercera categoría. El régimen tributario peruano, desde fines de 1994, cuenta con tres regímenes tributarios: el Nuevo Régimen Único Simplificado (NUEVO RUS), el Régimen Especial del Impuesto a la Renta (RER) y el Régimen General, a los que pueden acceder obligatoria o voluntariamente, según sea el caso, las pequeñas empresas o negocios. A continuación, algunos alcances de los tres regímenes en mención: 1 (*) Miembro del taller de derecho tributario, Grupo de Estudios Fiscales (GEF) de la Facultad de Derecho de la Universidad Nacional Mayor de San Marcos. N° 300 RUS D. Leg. N°937 del 14.11.03 Detalle Primera Quincena - Abril 2014 RER D.Leg. N°938 del 14.11.03 1) El valor de sus activos fijos, sin incluir predios Menor/Igual S/.70,000 Menor/Igual S/.126,000 y vehículos 2) Ingresos netos o comMenor/Igual S/.360,000 Menor/Igual S/.525,000 pras en cada ejercicio 3) Número de trabajadoMenor/Igual 10 res 4) Número de locales Menor/Igual 1 Boleta de ventas Facturas, tickets 2) Compbtes. de pago Boleta de ventas Nota de débito Nota de crédito Guía de remisión, etc. 3) Libros contables No está obligado 4) Presentación declaración jurada anual Registro de ventas Registro de compras Inventario físico al 31/12 No presenta No presenta R.G. D.S. N° 179-2004 EF Sin limites Sin limites Sin limites Nos Preguntan y Contestamos Nos Preguntan y Contestamos Sin limites Boleta de ventas Facturas, tickets Nota de débito Nota de crédito Guía de remisión, etc. 1) Ingresos menores a 150 UIT: - Registro compras - Registro ventas - Contab. simplificada 2) Ingresos mayores a 150 UIT: - Contabilidad completa Está obligado a presentar Tasas de impuesto a la renta Total ingresos brutos mensuales (hasta S/.) Total adquisiciones mensuales Cuota mensual 1 5,000 5,000 20 2 8,000 8,000 50 3 13,000 13,000 200 4 20,000 20,000 400 5 30,000 30,000 600 RUS: Categorías (S/.) RER: 1.5 % de los ingresos netos - Mensual RG: 30 % de la utilidad tributaria - Anual Impuesto a pagar en cada uno de los regímenes tributarios: Grupos tributarios Negocios Tipos de renta Rentas de tercera categoría Régimen Tributos afectos Régimen general Impuesto a la renta de tercera categoría IGV Impuesto a la renta de tercera categoría IGV Cuota del Nuevo RUS (incluye impuesto a la renta) Renta de tercera categoría y el IGV) RER Nuevo RUS En el presente caso, no pueden acogerse al Régimen Especial de Renta (RER) aquellos que presten el servicio de transporte de carga de mercancías siempre que sus vehículos tengan una capacidad de carga mayor o igual a 2 tm (dos toneladas métricas), y/o el servicio de transporte terrestre nacional o internacional de pasajeros. En igual sentido, el Régimen del Nuevo Rus, indica que se encuentran excluidos de este régimen, aquellos que presten el servicio de transporte de carga de mercancías utilizando sus vehículos que tengan una capacidad de carga mayor o igual a 2 tm (dos toneladas métricas). En conclusión, dado que el camión tiene una capacidad de 4 tm, no puede acogerse ni al Régimen del Nuevo RUS ni al Régimen Especial de Renta (RER), por lo que le corresponde acogerse al Régimen General. Respecto al llevado de libros contables, el artículo 65° del TUO de la Ley del Impuesto a la Renta, modificado por el artículo 20° de la Ley N° 30056, establece que los perceptores de Rentas de tercera categoría en el Régimen General deberán llevar los siguientes libros contables: a) Si los ingresos son menores a 150 UIT: • Registro compras • Registro ventas • Contabilidad simplificada b) Si los ingresos son mayores a 150 UIT: • Contabilidad completa Actualidad Empresarial I-21 I Nos preguntan y contestamos 2. Prestación de servicios de capacitación Consulta Giovanna Rojas está realizando los trámites para constituir una empresa cuyo objeto social es brindar servicios de capacitación: seminarios, diplomados, cursos de especialización, etc. Al respecto, nos realiza las siguientes consultas: 1. ¿Cuál es el régimen tributario al que debería acogerse la empresa? Dicha actividad, ¿se encuentra exonerada del impuesto a la renta e IGV? De no ser así, ¿cuáles son los tributos que debería pagar? Respuesta: En este caso es pertinente mencionar que se encontrarán obligados a pagar el impuesto a la renta, los contribuyentes, personas naturales, sociedades indivisas, personas jurídicas, etc., que realicen actividad empresarial, de la cual se perciba ganancias. A efectos del impuesto a la renta, se deberá tomar en cuenta que existen supuestos específicos de inafectación y exoneración previstos por el Texto Único Ordenado de la Ley del Impuesto a la Renta, los cuales están previstos en los árticulos 18º y 19º de la norma indicada. En líneas generales, estos artículos establecen que para que una institución se encuentre exonerada o inafecta deberá constituirse como fundación con fines de cultura, deporte, beneficencia, asistencia, etc. Debe tener en cuenta que si la entidad no cumple con los fines y requisitos antes indicados, la Administración Tributaria presumirá, sin admitir prueba en contrario, que dicha entidad ha estado gravada con el impuesto a la renta por los ejercicios gravados no prescritos, además de aplicarle las sanciones establecidas en el Código Tributario. Si la institución se constituye como fundación o asociación, a efectos de encontrarse inafecta o exonerada del impuesto a la renta, deberá solicitar su inscripción ante la Sunat como entidad exonerada del impuesto a la renta. A efectos del impuesto general a las ventas (IGV), se deberá tomar en cuenta los supuestos de inafectación que se encuentran previstos en los Apéndices I y II del Texto Único Ordenado de la Ley de Impuesto General a las Ventas. En estos apéndices se indican qué bienes y qué servicios no se encuentran afectos al IGV; como se puede apreciar, el servicio educativo que pretende brindar la entidad no se encuentra inafecta. La Sunat ha emitido, al respecto, el siguiente: informe. “Informe N° 059-2001-SUNAT/K00000 Los cursos pre-universitarios, cursos de extensión ya sean generales o específicos para instituciones públicas o privadas; y en general, las actividades dirigidas a sujetos que no tienen calidad de alumnos de las facultades o programas de las universidades, no gozan de la inafectación dispuesta por el inciso g) del artículo 2° del TUO de la Ley del IGV, al no ser considerados como servicios educativos vinculados a la preparación superior, y tampoco estar comprendidos en el numeral 3) del Anexo I del Decreto Supremo N° 046-97-EF, al no formar parte del servicio de enseñanza brindado a los estudiantes de dichas universidades”. Finalmente, debemos mencionar que si la entidad se constituye como asociación o fundación y cuenta con una autorización de la Sunat, no se encontraría gravada con IGV ni con el impuesto a la renta; pero si la entidad cuenta con autorización del Ministerio de Educación y se constituye como entidad diferente a una asociación o fundación, no estaría gravada con IGV, pero si con el impuesto a la renta. 3. Servicios educativos brindados por los colegios particulares Consulta Jorge Ríos, propietario de un colegio particular de educación secundaria, nos realiza las siguientes consultas: 1. ¿A qué régimen tributario se puede acoger un colegio particular de educación secundaria? ¿Qué libros contables están obligados a llevar y si están afectos al IGV e impuesto a la renta? Respuesta: En principio, el artículo 19º de la Constitución Política del Perú establece que las universidades, institutos superiores y demás centros educativos constituidos conforme a las normas del sector educativo se encuentran inafectos de todo impuesto directo e indirecto que afecte los bienes, actividades y servicios propios de su finalidad educativa y cultural. Agrega dicho artículo que para aquellas instituciones educativas privadas que generen ingresos que por ley sean calificadas como utilidades, podrá establecerse la aplicación del impuesto a la renta. Seguidamente, debe tenerse en cuenta que los colegios particulares que brinden servicios educativos a nivel secundario, pueden constituirse de dos maneras: a. Institución educativa privada con finalidad lucrativa Las instituciones educativas privadas que son sujetos del impuesto a la renta y generan renta gravada para el impuesto a la renta, tienen la I-22 Instituto Pacífico posibilidad de distribución de utilidades y el patrimonio queda a disposición del dueño, titular, socios, asociados o accionistas, entre otros. b. Institución educativa privada sin finalidad lucrativa Las que al amparo del artículo 19º de la LIR han solicitado su inscripción ante la Sunat como entidad exonerada del impuesto a la renta. En sus estatutos está previsto: • Fines educativos. • La no distribución de utilidades, directa o indirectamente, entre sus asociados. • Su patrimonio, en caso de disolución, se destinará a los fines educativos. En el presente caso, se ha llegado a la conclusión de que por el giro de su negocio, la institución debe acogerse al Régimen General. La Sunat ha emitido el presente informe respecto al caso: “Informe N° 026-2002-SUNAT/ K00000 En principio, las Instituciones Educativas Particulares se encuentran gravadas con el Impuesto a la Renta de tercera categoría. No obstante, aquellas Instituciones Educativas Particulares que se constituyan como fundaciones o asociaciones sin fines de lucro cuyo instrumento de constitución comprenda exclusivamente los fines contemplados en el inciso b) del artículo 19° del TUO de la Ley del Impuesto a la Renta, entre los cuales se encuentra el educativo, estarán exoneradas del Impuesto a la Renta; siempre que cumplan con los requisitos señalados en dicho inciso (…)”. Finalmente, en la medida que las instituciones educativas particulares generan rentas de tercera categoría, se les aplicará las normas del Régimen General del Impuesto a la Renta. Tratándose de instituciones educativas privadas con finalidad lucrativa, la renta anual que obtengan se encuentra afecta a la tasa del 30 %. Respecto a la afectación con el IGV del servicio educativo brindado por los colegios particulares, el texto del artículo 2º inciso g) del TUO de la Ley del IGV, señala que no se encuentran afectos al IGV, la transferencia o importación de bienes y la prestación de servicios que efectúen las instituciones educativas públicas o particulares exclusivamente para sus fines propios. En conclusión, las instituciones particulares estarán afectas al impuesto a la renta siempre que se constituyan como entidades con finalidad lucrativa, y estarán inafectas al IGV la transferencia o importación de bienes y la prestación de servicios que efectúen las mismas, exclusivamente para sus fines propios. Si estas instituciones piden autorización al Ministerio de Educación, estarán inafectas al IGV. Las instituciones educativas privadas que se constituyan conforme lo indicado por el artículo 19º del TUO de la Ley de Impuesto a la Renta y han solicitado su inscripción a la Sunat como entidades exoneradas del impuesto a la renta, no estarán obligadas al pago del impuesto en mención. N° 300 Primera Quincena - Abril 2014