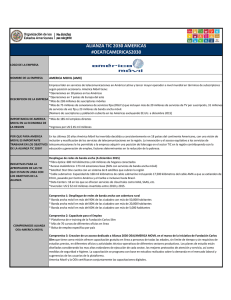

La Banda Ancha Móvil en la Base de la Pirámide en

Anuncio