IV. Régimen impositivo - Câmara de Comércio e Indústria Luso

Anuncio

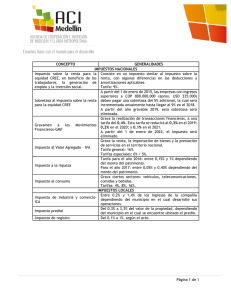

IV. Régimen impositivo El régimen impositivo colombiano presenta principalmente dos tipos de impuestos: nacionales, departamentales y municipales. A. Impuestos nacionales A continuación se presentan los principales impuestos nacionales aplicables a las sociedades y personas naturales en Colombia, su origen legal, la autoridad encargada de administrarlos, responsables y tarifas aplicables. 1. Impuesto sobre la renta a. Concepto del impuesto de renta y el impuesto por ganancias ocasionales El Impuesto sobre la renta y sus complementarios grava las ganancias o utilidades obtenidas por los contribuyentes, que generen incrementos en su patrimonio y provengan de sus operaciones ordinarias. Por su parte, el impuesto de ganancias ocasionales grava otros ingresos que no se consideran ordinarios para los contribuyentes1. b. Contribuyentes Los contribuyentes del impuesto de renta pueden ser personas naturales o jurídicas; en uno y otro caso, se gravan por los ingresos percibidos de fuentes nacionales o extranjeras. Las sociedades nacionales y las personas naturales nacionales residentes en Colombia son gravadas sobre sus ingresos (rentas y ganancias ocasionales), de fuente nacional y extranjera, y las sociedades extranjeras son gravadas únicamente sobre sus ingresos (rentas y ganancias ocasionales) de fuente nacional. Por su parte, las sucursales de sociedades extranjeras ubicadas en Colombia, únicamente son gravadas sobre sus rentas y ganancias ocasionales de fuente nacional. En Colombia no existe la doble tributación, por tanto, desde que la sociedad haya pagado el impuesto de renta correspondiente, los socios no deben pagar impuesto de renta por concepto de la distribución de utilidades. 1 Dentro de los ingresos que constituyen ganancia ocasional, se encuentran la utilidad en la enajenación de activos fijos poseídos más de dos años, los provenientes de herencias, legados y donaciones y por loterías, premios, apuestas, entre otros. Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org c. Rentas de fuente nacional Los ingresos que dan lugar a rentas de fuente nacional son: • Los provenientes de explotación de bienes materiales e inmateriales dentro del país. • La prestación de servicios dentro del territorio colombiano, e incluso la prestación de servicios técnicos o de consultoría, aunque se realice en el exterior. • Los provenientes de la enajenación de bienes materiales e inmateriales que se encuentren en el país al momento de su enajenación. d. Rentas que no se consideran de fuente nacional Las rentas que no se consideran de fuente nacional y, por tanto, no se encuentran gravadas con el impuesto de renta, son: • Los ingresos obtenidos por concepto de endeudamiento externo y los intereses que genere este endeudamiento externo. • Las rentas originadas en contratos de leasing internacional para financiar inversiones en maquinarias y equipos vinculados a procesos de exportación o actividades consideradas de interés para el desarrollo económico y social del país. • Los ingresos derivados de servicios técnicos de reparación y mantenimiento de equipos prestados en el exterior. e. Periodicidad y tarifa del impuesto sobre la renta La periodicidad del impuesto sobre la renta y del impuesto a las ganancias ocasionales es anual y la tarifa es del 33% sobre el ingreso ordinario o extraordinario del contribuyente, respectivamente. Sin embargo, existe un sistema de “pago anticipado” mediante retenciones en la fuente, que luego son descontadas del impuesto anual por pagar. Esto debe ser tenido en cuenta por los inversionistas tanto para sus expectativas de ingresos, como al momento de efectuar pagos a terceros y proveedores. f. Base gravable del impuesto sobre la renta La base gravable para la determinación del impuesto se determina de dos maneras: (i) por el sistema ordinario y (ii) por el sistema de renta presuntiva. Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org i. Sistema ordinario En el sistema ordinario, la base gravable la constituye la renta líquida gravable, la cual se determina así: de la suma de todos los ingresos ordinarios y extraordinarios realizados en el año o periodo gravable, que sean susceptibles de producir un incremento en el neto del patrimonio en el momento de su percepción, y que no hayan sido expresamente exceptuados, se restan las devoluciones, rebajas, descuentos, con lo cual se obtienen los ingresos netos. A su vez, de los ingresos netos se restan, cuando sea el caso, los costos realizados imputables a tales ingresos, con lo cual se obtiene la renta bruta. De la renta bruta se restan las deducciones efectuadas, con lo cual se obtiene la renta líquida. De esta manera, se obtiene la renta líquida, a la cual se aplican las tarifas señaladas en la ley. ii. Sistema de renta presuntiva La renta presuntiva tiene lugar, para efectos del impuesto sobre la renta, puesto que las normas tributarias suponen que el patrimonio de los contribuyentes ha tenido una mínima rentabilidad. En Colombia, la renta presuntiva aplicable a partir del segundo año de existencia de una sociedad en Colombia, será del 3% de su patrimonio líquido del contribuyente, contado a partir del último día del ejercicio gravable inmediatamente anterior. En términos generales, para determinar el impuesto a cargo de un contribuyente, debe tomarse como renta líquida gravable el monto mayor entre la renta ordinaria (los ingresos brutos de la sociedad menos los costos y deducciones descontables) y la renta presuntiva. g. Ingresos no constitutivos de renta ni ganancia ocasional Para efectos de la determinación de la renta líquida gravable, hay unos ingresos que por disposición legal no constituyen renta ni ganancia ocasional, dentro de los que se encuentran: utilidad en la enajenación de acciones, capitalizaciones no gravadas para los socios o accionistas, participaciones y dividendos, indemnizaciones por seguro de daños, aportes del empleador a pensiones y cesantías, entre otros. Las deducciones y exenciones del impuesto sobre la renta se encuentran en el capítulo VI Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org h. Tratados para evitar la doble tributación Colombia viene adelantando la negociación de tratados internacionales, con el fin de evitar la doble tributación y prevenir la evasión fiscal por parte de los contribuyentes en materia de impuestos sobre la renta y sobre el patrimonio, particularmente en operaciones transfronterizas. En la actualidad existen tratados firmados con España, Canadá, Chile, República Checa, Corea del Sur y Suiza, y entre los países de interés para negociar acuerdos de doble tributación se encuentran México, Reino Unido, Países Bajos, Francia, Japón, Italia y China, entre otros. 2. Impuesto al patrimonio a. Concepto Este impuesto grava el patrimonio de personas jurídicas, personas naturales y sociedades de hecho, contribuyentes y declarantes del impuesto sobre la renta, que cumplan unos requisitos, según se indica a continuación. Este impuesto no es deducible o descontable del impuesto sobre la renta ni puede ser compensado con otros impuestos. b. Responsables Son responsables del impuesto al patrimonio, las personas jurídicas, naturales y sociedades de hecho, que: (i) sean contribuyentes declarantes del impuesto sobre la renta; y (ii) que a 1 de enero de 2012 posean un patrimonio líquido igual o superior a $ 3.000 millones (US$ 1.620 millones) c. Base gravable y tarifa La base gravable está constituida por el valor del patrimonio líquido poseído a 1 de enero de 2012, excluyendo los primeros $ 319.215.000 millones del valor de la casa de habitación (US$ 172.635,39), los aportes realizados a cooperativas y el valor patrimonial neto de las acciones poseídas en sociedades nacionales. Para patrimonios líquidos iguales o superiores a $ 3.000 millones (US$ 1.620) sin que superen $ 5.000 millones (US$ 2.710 millones), la tarifa es del 0,6%. Para patrimonios iguales o superiores a $ 5.000 millones (US$ 2.710 millones) la tarifa es del 1,2%. 3. Impuesto al valor agregado (IVA) Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org a. Concepto El IVA se causa por la realización de las siguientes transacciones o hechos generadores: • La venta de bienes muebles que no hayan sido excluidos expresamente. • La prestación de servicios en Colombia. • La importación de bienes muebles que no hayan sido expresamente excluidos. b. Periodicidad y tarifa La tarifa general es del 16%; no obstante, existen algunas tarifas diferenciales para determinados artículos que oscilan entre el 1,6% y el 35% de acuerdo con el producto. Ejemplo de lo anterior es la cerveza, algunos alimentos definidos por ley, servicios de medicina, alojamiento y telefonía móvil y vehículos automotores, entre otros. c. Responsables El obligado frente a la autoridad tributaria en Colombia por el recaudo y pago del impuesto, es quien realice cualquiera de los hechos generadores, aun cuando quien soporte económicamente este impuesto sea el consumidor final. En este orden de ideas, son responsables del impuesto: los comerciantes, los prestadores de servicios no excluidos y algunos importadores. Del impuesto sobre las ventas, se encuentran exentos, entre otros, los bienes muebles corporales que se exporten, los servicios de exportación (cumpliendo con los parámetros establecidos por la regulación) y la venta e importación de cierta maquinaria y equipos, de acuerdo con la normatividad vigente. d. Impuestos descontables Los impuestos descontables constituyen un factor integrante del IVA, pues en cada proceso de la producción o de la comercialización es posible descontar el impuesto ya pagado en la fase anterior a ese proceso. 4. Gravamen a los movimientos financieros (GMF) a. Concepto Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org El GMF es un impuesto que grava las transacciones financieras en virtud de las cuales se disponga de recursos depositados en cuentas corrientes o de ahorros en cualquier entidad financiera establecida en Colombia, así como en cualquier cuenta de depósito del Banco de la República y los giros de cheques de gerencia. Los traslados entre cuentas corrientes de un mismo titular y que se encuentren en un mismo establecimiento de crédito, así como ciertas operaciones en el mercado de valores, se encuentran exentos de este gravamen. El 25% de este impuesto es deducible para efectos de la declaración del impuesto sobre la renta. b. Periodicidad y tarifa La tarifa de este impuesto es $4 por cada $1.000. El recaudo de este impuesto se realiza vía retención en la fuente, la cual está a cargo del Banco de la República y las demás entidades vigiladas por la Superintendencia Financiera o de Economía Solidaria, en las cuales se encuentre la respectiva cuenta corriente, de ahorros, de depósito, carteras colectivas o donde se realicen los movimientos contables que impliquen el traslado o disposición de recursos. 5. Impuesto de timbre a. Concepto El impuesto de timbre se causa sobre los instrumentos públicos y los documentos privados en los cuales intervenga como otorgante, aceptante o suscriptor una entidad pública, una persona jurídica o asimilada, o una persona natural y respecto de los cuales ocurran las siguientes circunstancias2: i. Se otorguen o acepten en el país o incluso por fuera. ii. Se ejecuten o generen obligaciones en el territorio nacional. iii. Que en aquellos conste la constitución, existencia, modificación o extinción de obligaciones, al igual que su prórroga o cesión. iv. Correspondan a una cuantía superior a 6.000 unidades de valor tributario (UVT) equivalentes a $ 150.792.000, es decir, US$ 81.597. b. Sujetos del impuesto 2 Las personas naturales sobre las que se causa el impuesto son aquellas que tengan la calidad de comerciante y que en el año inmediatamente anterior tuvieren ingresos brutos de 30.000 UVT correspondientes a $ 753.960.000 90 ó US$ 407,987 Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org Las entidades públicas no exceptuadas expresamente, las personas naturales, las personas jurídicas y sus asimiladas. c. Periodicidad y tarifa El artículo 72 de la Ley 1111 de 2006, estableció una reducción gradual del impuesto de timbre hasta llevarlo a una tarifa del 0% para 2010, reducción que no contempló todos los hechos generadores del impuesto. En años anteriores la tarifa era del 0,5% y para el 2010 la tarifa quedó en 0%, salvo para ciertas circunstancias: cheques que deben pagarse en Colombia, bonos nominativos y al portador y certificados de depósito, entre otros. B. Impuestos departamentales A continuación se describen de manera general los principales impuestos departamentales. 1. Impuesto de registro Se encuentran sujetas al impuesto de registro, las inscripciones de documentos que contengan actos, providencias, contratos o negocios jurídicos en que los particulares sean parte o beneficiarios y que por ley deban registrarse ante las cámaras de comercio o en las oficinas de registro de instrumentos públicos. Los documentos sujetos al impuesto de registro no están sujetos al impuesto de timbre. La tarifa oscila entre el 0,3% y el 1% del valor incorporado en el documento cuando se trate de un acto o documento con cuantía. Todos los actos, contratos o negocios jurídicos sin cuantía están gravados con tarifas entre dos (2) y cuatro (4) salarios mínimos diarios legales (un salario mínimo legal mensual equivale en el 2012 a US$ 306,66). 2. Impuesto a ganadores de loterías El impuesto se aplica a los premios de las loterías y se conoce como el impuesto a ganadores. El impuesto tiene una tarifa del 17% sobre los premios de loterías y el valor del impuesto será retenido directamente por las loterías y entregado a las entidades departamentales competentes. Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org 3. Impuesto al consumo de bebidas alcohólicas El hecho generador de este gravamen es el consumo de licores, vinos, aperitivos y similares, cervezas, sifones y refajos en la jurisdicción de los departamentos. La base gravable se encuentra constituida por el número de grados alcoholimétricos o por centímetros cúbicos que contenga el producto según lo determine la normatividad, y los responsables son los productores, los importadores y, solidariamente con ellos, los distribuidores. 4. Impuesto a la gasolina Este impuesto consiste en aplicar una tarifa del 2 por mil sobre el precio de venta al público. C. Impuestos municipales A continuación se describen los impuestos municipales o distritales aplicables a las sociedades y personas naturales en Bogotá, su origen legal, su concepto y tarifas aplicables: 1. Impuesto de industria y comercio, avisos y tableros (ICA) a. Concepto El ICA es un gravamen de carácter municipal que grava toda actividad (i) industrial, (ii) comercial o (iii) de servicios que se realice en la jurisdicción del Distrito Capital de Bogotá. Las actividades pueden ser ejercidas directa o indirectamente por personas naturales, jurídicas o sociedades de hecho. El hecho generador está constituido por el ejercicio o realización directa o indirecta de cualquier actividad industrial, comercial o de servicios, ya sea que se cumplan de forma permanente u ocasional, en inmueble determinado, con establecimiento de comercio o sin ellos. b. Base gravable, tarifa y periodicidad El impuesto de industria y comercio se liquida con base en los ingresos netos del contribuyente obtenidos en cada bimestre; el impuesto se causa anualmente. En Bogotá, las tarifas oscilan entre el 0,3% y el 1,4%, dependiendo de la actividad. Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org El 100% del valor pagado de este impuesto es deducible dentro de la declaración del impuesto a la renta de la sociedad, siempre y cuando se relacione con la actividad económica de la sociedad. 2. Impuesto predial unificado a. Concepto El impuesto predial unificado es un tributo que grava los inmuebles que se encuentran ubicados en el Distrito Capital de Bogotá. b. Base gravable y responsables La base gravable de este impuesto está constituida por el avalúo catastral vigente, ajustado por el índice de precios al consumidor IPC), de los predios o bienes raíces ubicados en áreas urbanas, suburbanas o rurales, con edificaciones o sin éstas. Son responsables del impuesto los propietarios, poseedores o usufructuarios de inmuebles. Por tanto, a diferencia de otros países, el impuesto predial no se traslada al arrendatario del predio. c. Tarifa y periodicidad La tarifa del impuesto predial para Bogotá se encuentra entre el 0,2% y el 1,5% y se causa anualmente. El 100% del valor pagado de este impuesto es deducible de la declaración del impuesto sobre la renta de la sociedad, siempre y cuando se relacione con la actividad económica de la sociedad. 3. Impuesto sobre vehículos automotores a. Concepto El impuesto sobre vehículos automotores es un impuesto que grava la propiedad o posesión de los vehículos que se encuentren matriculados en el Distrito Capital de Bogotá b. Base gravable, periodicidad y tarifa La base para liquidar el impuesto es el valor del avalúo comercial que anualmente fija el Ministerio de Transporte mediante Resolución. En Bogotá, las tarifas aplicables varían entre el 1,5% y el 3,5% del valor comercial del vehículo. Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org El impuesto es de causación anual. c. Responsable El propietario o poseedor de los vehículos gravados matriculados en el Distrito Capital Bogotá, incluidos los vehículos de transporte público. 4. Impuesto de delineación urbana a. Concepto El hecho generador del impuesto de delineación urbana, lo constituye la ejecución de obras o construcciones a las cuales se les haya expedido y notificado licencia de construcción, en cualquiera de las siguientes modalidades: Obra nueva, ampliación, adecuación, modificación, restauración, reforzamiento estructural, demolición y cerramientos de nuevos edificios. b. Periodicidad y tarifa La base gravable para la liquidación del impuesto de delineación urbana en el Distrito Capital es el monto total del presupuesto de obra o construcción. Para declarar el impuesto de delineación urbana se deben presentar dos formularios: el primero (declaración inicial) se presenta antes del inicio de la obra, y la tarifa aplicable es del 2,6% sobre el valor del presupuesto de obra o construcción; el segundo (declaración final) se presenta al finalizar la obra, y la tarifa es el 3% sobre el valor ejecutado en la obra o construcción. El valor pagado en la declaración inicial es considerado un anticipo del impuesto y se aplica al valor que se debe pagar en la declaración final. 5. Impuesto a la plusvalía a. Concepto La plusvalía busca que las entidades públicas, mediante el impuesto de plusvalía, sean participes de la generación de valor sobre el suelo (valorización inmuebles). Constituyen hechos generadores de la participación en la plusvalía derivada de la acción urbanística de Bogotá, Distrito Capital, las autorizaciones específicas ya sea a destinar un inmueble a un uso más rentable, o bien, a incrementar el aprovechamiento del suelo permitiendo una mayor área edificada, de acuerdo con Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org lo que se estatuya formalmente en el Plan de Ordenamiento Territorial (POT) o en los instrumentos que lo desarrollen, en los siguientes casos: • La incorporación de suelo rural a suelo de expansión urbana. • El establecimiento o modificación del régimen o la zonificación de usos del suelo. • La autorización de un mayor aprovechamiento del suelo en edificación, bien sea elevando el índice de ocupación o el índice de construcción, o ambos a la vez. • Cuando se ejecuten obras públicas consideradas de “macro proyectos de infraestructura” previstas en el Plan de Ordenamiento Territorial y/o en los instrumentos que lo desarrollen, y no se haya utilizado para su financiación la contribución de valorización. b. Periodicidad y tarifa La tarifa del impuesto a la plusvalía oscila entre el 30% y el 50% del mayor valor por metro cuadrado del predio o inmueble objeto del beneficio. D. Entidades relacionadas Para consultar sobre impuestos nacionales visite: • Dirección de Impuestos y Aduanas Nacionales (DIAN). Trámite del registro único tributario. Página web: muisca.dian.gov.co. • Calendarios tributarios: www.actualicese.com/calendario/index_calendarios.php Para consultar sobre impuestos departamentales y municipales visite: • Secretaría de Hacienda de Bogotá: trámites y servicios de impuestos. www.shd.gov.co/portal/page/portal/portal_internet_sdh • Guía de trámites y servicios de Bogotá. www.bogota.gov.co/portel/libreria/php/x_frame_detalle_scv.php?h_id=23168 • Gobernación de Cundinamarca. www.cundinamarca.gov.co. Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org Advertencia El resumen expuesto en este capítulo se ha preparado con base en la regulación vigente, la cual puede llegar a ser modificada por normas posteriores. Esta información no sustituye la asesoría de expertos en materia contable y tributaria, la cual le permitirá tomar una decisión adecuada para el desarrollo y operación de sus negocios. Textos: Araújo Ibarra & Asociados Edición: Invest in Bogota Marzo 2012 Invest in Bogota la agencia de promoción de inversión para Bogotá y Cundinamarca, una iniciativa público-privada entre la Cámara de Comercio de Bogotá, el Distrito Capital y la Gobernación de Cundinamarca. Nuestra misión es apoyar a inversionistas que están explorando oportunidades en Bogotá y Cundinamarca. En el 2009 fuimos calificados por el Banco Mundial como la mejor agencia de inversión de un país en desarrollo. Tenemos un equipo multidisciplinario con amplios conocimientos en diversos sectores económicos, lo que nos permite atender a posibles inversionistas con información y asesoría de valor agregado. Ofrecemos a inversionistas, libre de todo costo y con total confidencialidad, servicios especializados para cada etapa de su proceso de inversión. Si requiere apoyo, no dude en contactarnos. Email: info@investinbogota.org Número telefónico: +57 (1) 742-3030 Fax: +57 (1) 742-3050 Dirección: Carrera 7 no. 71-21, Torre B, oficina 901, Bogotá, Colombia. Invest in Bogota Carrera 7 No. 71 – 21, Oficina 901, Bogotá, Colombia Tel.: (571) 7 42 3030 www.investinbogota.org