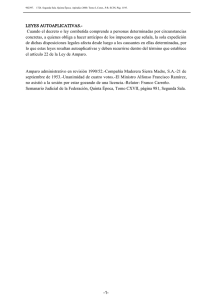

LEYES AUTOAPLICATIVAS FISCALES. SUSPENSION. Cuando el

Anuncio

252230. . Tribunales Colegiados de Circuito. Séptima Época. Semanario Judicial de la Federación. Volumen 115-120, Sexta Parte, Pág. 98. LEYES AUTOAPLICATIVAS FISCALES. SUSPENSION. Cuando el quejoso pide amparo contra la ley que crea un impuesto nuevo, o una nueva tasa, y se trata de un impuesto que dicho quejoso debe acudir espontáneamente a pagar para evitar sanciones, recargos o gastos de ejecución, etcétera, aunque las autoridades responsables encargadas de aplicar la ley nieguen haber dictado o realizado actos de cobro, tales actos deben considerarse como legal y razonablemente futuros respecto de aquellas autoridades a las que la propia ley encomienda la liquidación y cobro del impuesto, de sanciones y recargos, y a las que encomienda el procedimiento administrativo de cobro, así como el procedimiento de ejecución, en su caso. Un causante debe tener oportunidad legal de impugnar la constitucionalidad del impuesto sin correr el riesgo de incurrir en infracciones o de que se inicien en su contra procedimientos de ejecución, puesto que si la Constitución le concede el derecho a impugnar la ley, debe entenderse que se lo ha concedido en forma plena, sin amenazas fiscales por haber hecho uso de él, en caso de que su acción no prospere. Luego se le debe conceder la suspensión en términos del artículo 135 de la Ley de Amparo para el efecto de que pueda abstenerse de efectuar el pago impugnado, garantizando al fisco tanto la suerte principal como los posibles recargos que se causen durante el tiempo probable de tramitación del amparo, sin que mientras se falla el juicio, las autoridades responsables puedan realizar los actos de cobro, ni imponerle sanciones por falta de cumplimiento espontáneo, ni iniciar en su contra el procedimiento de ejecución. Y aunque nieguen tales actos al rendir su informe, los mismos sí son susceptibles de suspensión como actos futuros, ya que legalmente deben realizarse si la parte quejosa no hace el pago espontáneo de los impuestos que impugna. Y esta conclusión es tanto más clara, cuanto que al obtener la suspensión el causante garantiza el pago del impuesto y de los recargos moratorios (que en materia fiscal son desproporcionados si se los compara con los recargos moratorios civiles o mercantiles), mientras que las autoridades no suelen pensar (sin que aquí proceda resolver al respecto) que el volver las cosas al estado que tenían implica la indemnización de los daños y perjuicios causados al particular con la ejecución de los actos que fueron encontrados inconstitucionales o ilícitos. PRIMER TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL PRIMER CIRCUITO. Incidente en revisión 704/78. Jaime Alvarado López. 6 de diciembre de 1978. Unanimidad de votos. Ponente: Guillermo Guzmán Orozco. Secretario: Víctor Manuel Alcaraz Briones. En el Informe de 1979, la tesis aparece bajo el rubro "SUSPENSION. LEYES AUTOAPLICATIVAS FISCALES.". Por ejecutoria de fecha 25 de febrero de 2005, la Segunda Sala declaró inexistente la contradicción de tesis 154/2004-SS, en que participó el presente criterio. Notas: -1-