Prospecto - Canacol Energy Ltd.

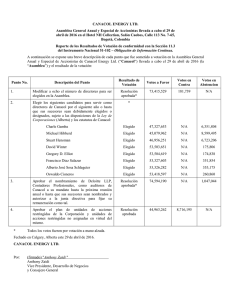

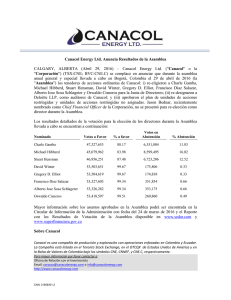

Anuncio