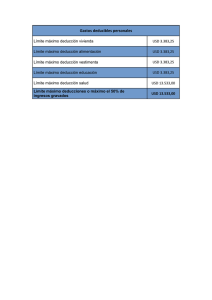

Aspectos Principales a Considerar de los Gastos Sujetos al Límite

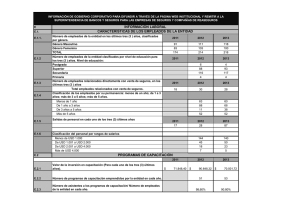

Anuncio

Aspectos Principales a Considerar de los Gastos Sujetos al Límite Luz Silvera Sinforoso ESQUEMA GENERAL Imputación de Ingresos Y Gastos REGLA GENERAL (Tributaria): Las normas establecidas en el artículo 57º serán aplicables para la imputación de Ingresos y Gastos (Artículo 57º LIR) RENTAS DE TERCERA CATEGORÍA Criterio Aplicable: Devengo Principio del Devengado • Ni el TUO de la Ley del Impuesto a la Renta, ni su Reglamento, ni ninguna otra norma tributaria, han definido al criterio del devengado. • Por dicho motivo tanto los contribuyentes, como las Administraciones Tributarias, e incluso el Tribunal Fiscal, deben recurrir a las normas contables sobre reconocimiento de ingresos y gastos. Imputación de Ingresos Y Gastos Algunos vacíos en la legislación del IR Definiciones de: a. Devengado Principio del Devengado • Artículo 57°, inciso a: Rentas de tercer categoría se consideran producidas en el ejercicio comercial en el que se devenguen. • Imputación de Gastos => Mismo criterio • Los gastos se reconocen cuando surge la obligación de pagarlos, aún cuando no se hayan pagado ni se puedan considerar como exigibles. EXCEPCIÓN AL CRITERIO DEL DEVENGO Siempre que se cumplan concurrente (Art. 57º LIR): de manera REQUISITOS Por razones ajenas no hubiera sido posible conocer el gasto oportunamente. SUNAT compruebe que su imputación no implica obtención de beneficio fiscal. Se provisione y se pague antes del cierre. Reconocimiento OPORTUNIDAD PARA LA INCORPORACIÒN DE DE LOS EFECTOS ECONÓMICOS DE LAS OPERACIONES REGLA CONTABLE INCURRIDAS POR UNA ENTIDAD. TRIBUTARIO IMPUTACIÓN DEVENGO DERECHO DE COBRO INGRESOS LIR OBLIGACIÓN DE PAGO ARTÍCULO 57º GASTOS Devengado – Concepto contable Informe No.021-2006/SUNAT • Para efecto del Impuesto a la Renta, los ingresos obtenidos por la prestación de servicios efectuada por personas jurídicas se imputan al ejercicio gravable en que se devenguen; vale decir, al momento en que se adquiere el derecho a recibirlos (sean percibidos o no), siendo irrelevante la fecha en que los ingresos sean percibidos o el momento en que se emita el comprobante de pago que sustente la operación Principio de Causalidad • Son deducibles los gastos necesarios para producir y mantener la fuente productora de renta, así como los gastos vinculados con la generación de ganancia de capital, en tanto la deducción no este expresamente prohibida por Ley. Principio de Causalidad Que sea necesario para producir y/o mantener su fuente generadora de renta ELEMENTOS CONCURRENTES PARA CALIFICAR DESEMBOLSO COMO GASTOS DEDUCIBLES Que no se encuentre expresamente prohibido por Ley. Que se encuentre debidamente acreditado documentalmente con comprobantes de pago y documentación adicional fehaciente. Que el gasto cumpla con el criterio de Razonabilidad, proporcionalidad y generalidad. Gasto necesario Con relación a la aplicación del Principio de Causalidad, se pueden presentar hasta dos concepciones, conforme veremos: Criterio Restrictivo Bajo esta criterio solo se permiten la deducción de gastos que sean necesarios e indispensables. Gasto necesario Criterio Amplio: En este caso se permitirían todos aquellos gastos necesarios, incluso aquellos que indirectamente contribuyen para generar y mantener la renta gravada. Criterios de la causalidad • a) Razonabilidad • b) Necesidad • c) Proporcionalidad • d) Normalidad • e) Generalidad Razonabilidad • La proporción entre los ingresos que genere la empresa y los gastos de la misma, resulta ser una materia relevante para calificar la calidad de deducible de determinado gasto. • Es un criterio cuantitativo • Implica una relación razonable entre el monto del desembolso efectuado y su finalidad, el mismo que debe estar destinado a producir y mantener la fuente productora de renta Necesidad RTF N° 16591-3-2010 (17.12.10) •El principio de causalidad no puede ser analizado de forma restrictiva sino más bien amplia, comprendiendo en el todo gasto que guarde relación no solo con la producción de la renta sino con el mantenimiento de la fuente, siendo que esta relación puede ser directa o indirecta, debiendo analizarse en este último caso los gastos conforme con los principios de razonabilidad y proporcionalidad. Proporcionalidad • Parámetro meramente cuantitativo, centrado en verificar si el volumen de la erogación realizado por una empresa guarda debida proporción con el volumen de sus operaciones. Normalidad • No se puede deducir adquisiciones que no resulten lógicas para las actividades lucrativas de la empresa, en función a lo que se dedique o al momento en que se realice. Generalidad • El beneficio debe ser de carácter “general” es decir, para todos los trabajadores teniendo en cuenta su posición dentro de la estructura organizacional de la empresa. RTF N° 02230-2-2003 • La generalidad debe evaluarse considerando situaciones comunes del personal, lo que no se relaciona necesariamente con comprender a la totalidad de trabajadores. Criterios de la causalidad Principio de Causalidad RTF Nº 9013‐3‐2007: • El principio de causalidad es la relación de necesidad que debe establecerse entre los gastos y la generación de renta o el mantenimiento de la fuente. • Esta noción es, en nuestra legislación, de carácter amplio pues permite las sustracciones de erogaciones que no guardan dicha relación de manera directa. • Por eso, corresponde aplicar criterios adicionales como que los gastos sean normales de acuerdo al giro del negocio o que éstos mantengan cierta proporción con el volumen de las operaciones. PAGO DE INTERESES ENTRE PARTES VINCULADAS Préstamos entre empresas vinculadas En estos casos se aplica las reglas de valor de mercado, es decir, precios de transferencia (numeral 4, Artículo 32º LIR). No procede desvirtuar el interés atribuido (así muestre los libros o el contrato de mutuo dinerario). Préstamos entre empresas vinculadas • De conformidad con el inciso a) de la Ley, y el numeral 6 del inciso a) del artículo 21 del Reglamento del Impuesto a la Renta, en el caso de intereses por endeudamiento entre partes vinculadas, son deducibles cuando dicho endeudamiento no exceda del resultado de aplicar el coeficiente de tres (3) sobre el patrimonio del contribuyente al cierre del ejercicio anterior, los intereses que correspondan al exceso de endeudamiento no serán deducibles. Préstamos entre empresas vinculadas • El último párrafo del artículo 26 de la Ley del Impuesto a la Renta señala que cuando existe vinculación entre las empresas que pactan préstamos sin intereses es de aplicación lo dispuesto por el numeral 4) del artículo 32 de la citada Ley. • En tal sentido, la presunción de intereses en los préstamos entre empresas vinculadas se encuentra dispuesta por el artículo 26 de la Ley del Impuesto a la Renta; sin embargo los referidos intereses presuntos se determinan en función al artículo 32-A, es decir según el valor de mercado, rigiéndose por las normas de precios de transferencia. Préstamos entre empresas vinculadas • El inciso b) del artículo 32-A de la Ley del Impuesto a la Renta, señala que se considera que dos o más personas, empresas o entidades son partes vinculadas cuando una de ellas participa de manera directa o indirecta en la administración, control lo capital de la otra, o cuando la misma persona o grupo de personas participan directa o indirectamente en la dirección, control o capital de varias personas, empresas o entidades. • Los supuestos de vinculación se encuentran descritos en el artículo 24 del Reglamento de la Ley del Impuesto a la Renta Préstamos entre empresas vinculadas • Tratándose de préstamos de dinero entre partes vinculadas domiciliadas, en los que no se pactan intereses, deben aplicarse las normas de precios de transferencia reguladas por el artículo 32-A de la Ley del Impuesto a la Renta a fin de determinar el valor de mercado de dichas transacciones. Préstamos entre empresas vinculadas • Informe N° 119-2008-SUNAT/2B0000: Tratándose de préstamos de dinero entre partes vinculadas domiciliadas, en los que no se pactan intereses, deben aplicarse las normas de precios de transferencia reguladas por el artículo 32°-A del TUO de la Ley del Impuesto a la Renta a fin de determinar el valor de mercado de dichas transacciones GASTOS DE VEHÍCULOS Y VALOR RAZONABLE Casos en que no hay límite para los vehículos A2, A3 y A4 • En la medida que resulten estrictamente indispensables • • • y se apliquen en forma permanente para el desarrollo de las actividades propias del giro de negocio o empresa, los gastos incurridos en vehículos automotores de las categorías A2, A3 y A4 son deducibles siempre que se trate de los siguientes conceptos: i) Cualquier forma de cesión en uso, tales como arrendamiento financiero y otros; ii) Funcionamiento, entendido como tales destinado a combustibles, lubricantes, mantenimiento, seguros, reparación y similares; y iii) Depreciación por desgaste. Casos en que no hay límite para los vehículos A2, A3 y A4 Vehículos asignados a actividades de dirección, representación y administración • En el caso de los gastos incurridos en vehículos automotores pertenecientes a las categorías A2, A3, A4, B1.3 y B1.4, asignados a actividades de dirección, representación y administración de la empresa, serán deducibles siempre que se trate de los siguientes conceptos: • i) Cualquier forma de cesión en uso, tales como arrendamiento financiero y otros; • ii) Funcionamiento, entendido como tales destinado a combustibles, lubricantes, mantenimiento, seguros, reparación y similares; y • iii) Depreciación por desgaste Vehículos asignados a actividades de dirección, representación y administración • Únicamente en relación con el número de vehículos automotores que surja por aplicación de la siguiente tabla: Vehículos asignados a actividades de dirección, representación y administración • A fin de aplicar la presente tabla se considerará: 1. La UIT correspondiente al ejercicio gravable anterior 2. Los ingresos netos anuales devengados en el ejercicio gravable anterior, sin considerar los ingresos netos provenientes de la enajenación de bienes del activo fijo y de la realización de operaciones que no sean habitualmente realizadas en cumplimiento del giro del negocio Vehículos asignados a actividades de dirección, representación y administración • No serán deducibles los gastos de vehículos automotores cuyo costo de adquisición (tratándose de adquisiciones a título oneroso) o valor de ingreso al patrimonio (tratándose de adquisiciones a título gratuito), haya sido mayor a 30 UIT. Para dicho efecto se considerará la UIT correspondiente al ejercicio gravable en que se efectuó la mencionada adquisición o ingreso al patrimonio Vehículos asignados a actividades de dirección, representación y administración • En ningún caso la deducción por gastos por cualquier forma de cesión en uso y/o funcionamiento de los vehículos automotores de las categorías A2, A3, A4, B1.3 y B1.4 asignados a actividades de dirección, representación y administración podrá superar el monto que resulte de aplicar, al total de gastos realizados por dichos conceptos, el porcentaje que se obtenga de relacionar el número de vehículos automotores de las mencionadas categorías que según la tabla otorguen derecho a deducción (excluyendo los de costo de adquisición o valor de ingreso al patrimonio mayor a 30 UIT) con el número total de vehículos de propiedad y/o en posesión de la empresa. Vehículos asignados a actividades de dirección, representación y administración • La fórmula para determinar el porcentaje es la siguiente: 39 • • • • Identificación de los vehículos Identificar a los vehículos comprendidos en la Tabla (Nº máximo permitido). Es conveniente efectuar un adecuado planeamiento tributario. Oportunidad: Fecha para presentar la DDJJ Anual correspondiente al primer ejercicio gravable en que se debe realizar la identificación (2014). SUNAT ha incluido en la DDJJ un anexo adicional. Tener en cuenta que: El Nº máximo de vehículos permitidos puede incluir propios y también cedidos en uso. 40 Plazo en que surte efectos la determinación de los vehículos • • • • La identificación y la autorización de la deducción es por cuatro ejercicios gravables. Transcurrido ese plazo se debe efectuar una nueva identificación que durará igual periodo. Parámetro de ingresos: los del cuarto año anterior al nuevo plazo. Ejemplo: período 2014-2017. Nuevo período 2018-2021. Se incluyen en el nuevo período a aquellos vehículos que tengan saldo por depreciar del período anterior. Objetivo: Controlar el importe depreciable deducible de vehículos de propiedad de la empresa comprendidos en el número máximo aceptado. 41 Sustitución de vehículos • Los vehículos pueden ser sustituidos en el transcurso del plazo de cuatro ejercicios, en los casos siguientes: i) dejen de ser depreciables; ii) fueran enajenados; iii) termine el contrato de alquiler. • La sustitución deberá ser comunicada a la SUNAT al momento de presentar la DDJJ Anual del ejercicio en que se produce la sustitución. • El vehículo que es materia de sustitución deberá ser incluido en la identificación del período siguiente (en los cuatro ejercicios siguientes). 42 Empresas que inician actividades en el transcurso del ejercicio Determinarán el número máximo de vehículos permitidos (Tabla) considerando como ingresos netos anuales el monto determinado de acuerdo a lo siguiente: Ingresos obtenidos en el ejercicio INA = –––––––––––––––––––––––––––––– x 12 Número de meses de actividad Este monto puede ser modificado posteriormente tomando como referencia los INA del ejercicio siguiente al inicio de actividades. Dicho método puede ser aplicado a las empresas que se encuentren en la etapa preoperativa. GASTOS DE VIAJE – LIMITES INTERNOS Y EXTERNOS Aspectos a tener en cuenta Deben cumplir con el principio de causalidad La necesidad del viaje quedará acreditada con la correspondencia y cualquier otra documentación pertinente, mientras que los gastos de transporte serán acreditados con los pasajes. Los viáticos comprenden: los gastos de alojamiento, los gastos por alimentación y los gastos por concepto de movilidad. Gastos de viaje ¿Y como acredito La necesidad del Viaje? • Con documentación (actas, correos electrónicos internos (intranet). En éste último caso, ver RTF N° 09457-52004. •Gastos de transporte (pasajes). •El viaje ha sido realizado por trabajador (es) de la empresa con los cuales existe relación de dependencia. 45 Viajes al interior del país • • Limite aplicable hasta el 05 de febrero del 2009: Decreto Supremo Nº 181-86-EF RMV vigente al • • Limite diario (doble del 05.02.2009 27% de la RMV 27% de la RMV) S/.550.00 S/.148.50 S/.297.00 Limite aplicable desde el 06 de febrero del 2009 hasta el 23 de enero del 2009: Decreto Supremo Nº 028-2009-EF Viatico asignado al funcionario de Viatico máximo diario para efectos carrera de mayor jerarquía tributarios S/.210.00 S/.420.00 Viajes al interior del país • Limite deducible por viajes al interior del país en la actualidad (a partir del 24 de enero del 2013): • Decreto Supremo N° 007-2013 Viatico asignado al funcionario Viatico máximo diario para de carrera de mayor jerarquía efectos tributarios S/.320.00 S/.640.00 Viajes al exterior del país El alojamiento debe sustentarse con los documentos que hace referencia el artículo 51-A de la Ley. La alimentación y movilidad, se sustentarán con los documentos a que se refiere el artículo 51-A de la Ley, o en caso no se cuente con comprobantes de pago, con una declaración jurada por un monto que no debe exceder del treinta por ciento (30%) del doble del monto que, por concepto de viáticos, concede el Gobierno Central a sus funcionarios de carrera de mayor jerarquía. Viajes al exterior del país • Limite deducible por viajes al exterior del país: DS 047-2002-PCM DS 056-2013-PCM Hasta el 19.05.2013 Desde el 20.05.2013 África USD 200.00 USD 480.00 América Central USD 200.00 USD 315.00 América del Norte USD 220.00 USD 440.00 América del Sur USD 200.00 USD 370.00 Asia USD 260.00 USD 500.00 Zona Geográfica Medio Oriente USD 510.00 Caribe USD 240.00 USD 430.00 Europa USD 260.00 USD 540.00 Oceanía USD 240.00 USD 385.00 Viajes al exterior del país • Limite deducible por viajes al exterior del país, con comprobante de pago: LIMITE DE VIATICOS POR ZONAS GEOGRAFICAS DS 056-2013-PCM Zona Geográfica Desde el 20.05.2013 Limite máximo deducible África USD 480.00 USD 960.00 América Central USD 315.00 USD 630.00 América del Norte USD 440.00 USD 880.00 América del Sur USD 370.00 USD 740.00 Asia USD 500.00 USD 1000.00 Medio Oriente USD 510.00 USD 1020.00 Caribe USD 430.00 USD 860.00 Europa USD 540.00 USD 1080.00 Oceanía USD 385.00 USD 770.00 Viajes al exterior del país • Limite deducible por viajes al exterior del país, con declaración jurada: LIMITE DE VIATICOS POR ZONAS GEOGRAFICAS Zona Geográfica Limite máximo deducible Con declaración jurada África USD 960.00 USD 288.00 América Central USD 630.00 USD 189.00 América del Norte USD 880.00 USD 264.00 América del Sur USD 740.00 USD 222.00 Asia USD 1000.00 USD 300.00 Medio Oriente USD 1020.00 USD 306.00 Caribe USD 860.00 USD 258.00 Europa USD 1080.00 USD 324.00 Oceanía USD 770.00 USD 231.00 Otras consideraciones: • Gastos que correspondan a los acompañantes: RTF 03103-4-2010 • Gastos de viaje asumidos en favor de sujetos no domiciliados: RTF de observancia obligatoria Nº 07645-4-2005, Informe 027-2012/SUNAT • No es posible acreditar los gastos de viáticos registrándolos en la Planilla de remuneraciones: Informe N° 022-2009/SUNAT REMUNERACION DE ACCIONISTAS Y PARIENTES Grado de Parentesco Parentesco por Consanguinidad Parentesco por afinidad Línea Vertical Línea Vertical Vinculación Línea Horizontal Primer Grado Padres e hijos Segundo Grado Abuelos y nietos Tercer Grado Bisabuelos bisnietos y Cuarto Grado Tatarabuelos tataranietos y Primos, sobrinos, nietos, tíos abuelos Hermanos Línea Horizontal Suegros, nuera yernos, Abuelos cónyuge del Cuñados Tíos y sobrinos 54 Cuestiones Previas: ORGANIGRAMA DE LA EMPRESA IMPORTANTE DELIMITACIÓN DE FUNCIONES DEL TRABAJADOR 55 Cuestiones Previas: UTILIZACIÓN DE LAS REGLAS EXISTE UN ORDEN DE PRELACIÓN SU APLICACIÓN ES EXCLUYENTE 56 Primera Regla La remuneración del trabajador mejor remunerado que realice funciones similares dentro de la empresa. 57 Segunda Regla La remuneración del trabajador mejor remunerado, entre aquellos que se ubiquen dentro del grado, categoría o nivel jerárquico equivalente dentro de la estructura organizacional de la empresa. 58 Tercera Regla El doble de la remuneración del trabajador mejor remunerado, entre aquellos que se ubiquen dentro del grado, categoría o nivel jerárquico inmediato inferior, dentro de la estructura organizacional de la empresa. 59 Cuarta Regla La remuneración del trabajador de menor remuneración dentro de aquellos ubicados en el grado, categoría o nivel jerárquico inmediato superior dentro de la estructura organizacional de la empresa. 60 Quinta Regla Se aplica si no procede ninguna de las reglas antes referidas. Será el que resulte mayor entre la remuneración convenida por las partes, sin que ésta exceda de 95 UIT anuales y el trabajador mejor remunerado de la empresa multiplicado por el factor de 1.5. 61 DISPOSICIONES ESPECÍFICAS RESPECTO A LA REMUNERACIÓN DEL TRABAJADOR REFERENTE 62 No debe existir relación de Parentesco • La remuneración deberá corresponder a un trabajador que no guarde relación de parentesco hasta el cuarto grado de consanguinidad y segundo de afinidad con el titular de la EIRL, socio, accionista o participacionista de las personas jurídicas. 63 Remuneración del trabajador REMUNERACIÓN TRABAJADOR REFERENTE Art.34º LIR REMUNERACIONES PAGOS EN ESPECIE BONIFICACIONES (Productividad, educación, movilidad, etc..) GRATIFICACIONES EXTRAORDINARIAS RENTA QUINTA ESPECIAL 64 Prestación de servicios a la empresa • • • El trabajador elegido como referente debe haber prestado sus servicios a la empresa. Dentro de cada ejercicio gravable. Durante el mismo período de tiempo que aquel por el cual se verifica el límite. 65 Momento en el que se determina ¿CUÁNDO SE DETERMINA EL VALOR DE MERCADO? EN DICIEMBRE DE CADA AÑO MES DEL CESE DEL VINCULO 66 Momento en el que se determina • El valor de mercado de las remuneraciones, se determinará en el mes de diciembre, con motivo de la regularización anual de las retenciones de renta de quinta categoría, o, de ser el caso, en el mes en que opere el cese del vínculo laboral cuando éste ocurra antes del cierre del ejercicio. • La presente deducción comprende a los ingresos a que se refiere el inciso b) del artículo 20° del Reglamento. 67 Consecuencias del exceso al valor de mercado de las remuneraciones • El exceso sobre el valor de mercado de las remuneraciones no será deducible de la renta bruta de tercera categoría del pagador. • El exceso sobre el valor de mercado de las remuneraciones no estará sujeto a las retenciones de quinta categoría. 68 Consecuencias del exceso al valor de mercado de las remuneraciones • El exceso sobre el valor de mercado de las remuneraciones será considerado dividendo solamente para efectos del Impuesto a la Renta. En tal sentido, el cálculo de los aportes y contribuciones sociales (ESSALUD y ONP) así como sus beneficios sociales (CTS) deberá realizarse sobre la remuneración real que ha sido percibida. 69 GASTOS DE PERSONAL, RECREATIVOS, DE SEGUROS MÉDICOS Y DE VIDA Gastos Recreativos Agasajos o Festividades Ejemplos: Aniversario de la empresa Día de la madre o padre Fiestas navideñas o fin de año Eventos internos o deportivos Día del Trabajador 71 Casos a analizar: Incidencia en el Impuesto a la Renta • Agasajos o Festividades: Tributariamente constituyen Gastos Recreativos, en virtud a lo dispuesto en el inciso ll) del artículo 37º del TUO LIR. No incluido: Canastas de Navidad y similares 72 Gastos recreativos Condiciones para su deducibilidad Generalidad, todos los trabajadores tendrán la posibilidad de participar de los agasajos y obsequios. NO SON RENTA DE QUINTA CATEGORIA (Numeral 3, literal c) art. 20º Reglamento LIR. 73 Gastos Recreativos LIMITES Límite 1: 0.5% de los ingresos netos del ejercicio Límite 2: 40 UITs. Ingresos Netos, total de ingresos gravables de la tercera categoría devengados en cada mes menos las devoluciones, descuentos y demás conceptos de naturaleza similar que respondan a la costumbre de la plaza. 74 Gastos y contribuciones destinadas a prestar al personal servicios de salud Resolución del Tribunal Fiscal Nº 01644-2-2004: …siendo razonable que las empresas cuenten con medicamentos a fin de atender cualquier accidente que pudiese ocurrir al personal que labora dentro de sus instalaciones, así como el monto del gasto debe considerarse en principio, que éste es necesario para el desarrollo de las actividades de la recurrente. No obstante, para la deducción del gasto debe demostrarse que los medicamentos adquiridos fueron destinados al objetivo señalado. Seguro de Salud • Serán deducibles los gastos que efectúe el empleador por las primas de seguro de salud del cónyuge e hijos del trabajador, siempre que estos últimos sean menores de 18 años. • También están comprendidos los hijos del trabajador mayores de 18 años que se encuentren incapacitados. GASTOS DE REPRESENTACIÓN, DE PROMOCIÓN Y PUBLICIDAD, GRATIFICACIONES EXTRAORDINARIAS Y VACACIONES. Gastos de Representación • • Son los efectuados por la empresa con el objeto de ser representada fuera de sus oficinas, locales o establecimientos y aquellos destinados a presentar una imagen que permita mejorar su posición en el mercado, incluidos los obsequios o agasajos a clientes. Es necesario tener presente tres criterios para deducir los gastos de representación : Causalidad, devengamiento en el ejercicio y los limites fijados Gastos de Representación • Los gastos de representación propios del giro del negocio, en la parte que, en conjunto, no exceda del medio por ciento (0.5%) de los ingresos brutos, con un límite máximo de cuarenta (40) Unidades Impositivas Tributarias. Gastos de Promoción • • Los gastos de promoción son aquellos que se realizan de manera masiva a consumidores (publicidad y promoción de ventas), los cuales pueden ser clientes reales o potenciales. Dichos gastos, a diferencia de los de representación, no están sujetas a límites de carácter cuantitativo. Ver RTF N° 5995-1-2008 Gastos de Promoción • • Sin embargo, es necesario tener presente el principio de causalidad y razonabilidad al momento de considerar los gastos de promoción. Ver RTF N°6983-5-2006. Gastos de Promoción • • Es necesario considerar el artículo 37, inciso u del TUO de la LIR, que establece como criterio de deducción de los gastos por premios en dinero o en especie con el fin de promocionar productos o servicios , lo siguiente: los premios se entreguen de manera general a los consumidores potenciales o reales ,el sorteo se realice ante Notario Público y se cumpla con ls normas legales Ver DS N° 001-2002-IN Gastos de Publicidad • No existe un inciso expreso en el artículo 37º del TUO de la Ley del Impuesto a la Renta, que reconozca como deducibles los gastos de publicidad, sin embargo, debe tenerse en cuenta que deberán ser necesarios para mantener o generar renta, es decir deben cumplir con el principio de causalidad. Gratificaciones extraordinarias Estos conceptos constituyen sumas de dinero entregadas por el empleador al trabajador de manera unilateral y voluntaria y que no requieren de una contraprestación. Se otorgan en el marco de una relación laboral. ¿Cuándo una gratificación extraordinaria pasa a ser ordinaria? Gratificaciones extraordinarias A nivel jurisprudencial se ha establecido que una gratificación extraordinaria entregada a los trabajadores por más de dos veces consecutivas adquiere la calidad de “gratificación ordinaria”. Cas. 3749-97-La Libertad. Jun. 30/1999 Sala de Derecho Constitucional y Social de la CS. “Primero.- Que, el carácter de liberalidad de una cantidad abonada por el empleador a favor del trabajador no se determina exclusivamente por la denominación que le haya sido asignada sino por la naturaleza y ejecución de dicha prestación; de tal modo que analizada el acta de acuerdo del siete Gratificaciones extraordinarias de julio de mil novecientos noventicinco, fluye que si bien es cierto la demandada, se comprometió en la cláusula segunda a otorgar a sus trabajadores una gratificación extraordinaria con el carácter de única ascendente a mil setecientos ochenta nuevos soles por el período anual del primero de mayo de mil novecientos noventicinco al treinta de abril de mil novecientos noventiséis, que son características propias de un acto de liberalidad del empleador; también es cierto, que en la cláusula tercera se obligó a seguir abonando dicha gratificación a partir del primero de mayo de mil novecientos noventiséis en adelante; teniéndose entonces una contradicción de la gratificación con carácter permanente, cuyo abono incluso se producía mensualmente, dado el fraccionamiento dispuesto. Gratificaciones extraordinarias Segundo.- Que, siendo ello así, la naturaleza de esta prestación nunca fue la de una gratificación sino la de un aumento remunerativo, que se vio ratificado en su ejecución al fraccionarse y abonarse en forma mensual y no en un pago único; consecuentemente, esta gratificación mal llamada extraordinaria, tiene la calidad de remuneración indemnizable prevista en el artículo nueve del Decreto Legislativo número seiscientos cincuenta, y perfectamente legal su inclusión dentro de la remuneración computable base para el cálculo de la compensación por tiempo de servicios del actor;” Gratificaciones extraordinarias Resolución N° 080-98-EF/SAFP. Art. 92 Se considera que una gratificación adquiere regularidad cuando es abonada por el empleador, a la generalidad de trabajadores o a un grupo de ellos durante dos (2) años consecutivos, cuando menos, en períodos semestrales. Como se puede ver para el caso de las aportaciones a la AFP y, sólo para ello, se ordinariza una gratificación en un plazo menor al señalado a nivel jurisprudencial. Gratificaciones extraordinarias Tratamiento legal de este concepto: Para efectos laborales: Las gratificaciones extraordinarias constituyen “remuneración no computable”. Para efectos tributarios: Las gratificaciones extraordinarias califican como ingresos gravados con quinta categoría. Gratificaciones extraordinarias Prueba del gasto Base legal del gasto Deducción del gasto por la empresa: • La planilla de remuneraciones, y Artículo 37 inciso l) de la LIR • La boleta de pago de remuneraciones del trabajador. Gratificaciones extraordinarias RTF Nº 01752-1-2006 • Se revoca la apelada en cuanto al reparo al gasto por gratificaciones extraordinarias por haber sido otorgado a determinados trabajadores. Se indica que en el caso de autos, se ha acreditado que las gratificaciones extraordinarias reparadas cumplen con el criterio de generalidad, toda vez que fueron entregadas a todos aquellos trabajadores que en virtud de sus funciones se encontraban directamente vinculados con el incremento de las ventas en el año 2001 Vacaciones Truncas • Para que proceda el abono de récord trunco vacacional el trabajador debe acreditar un mes de servicios a su empleador. • Cumplido este requisito el récord trunco será compensado a razón de tantos dozavos y treintavos de la remuneración como meses y días computables hubiera laborado, respectivamente. Vacaciones Truncas • Los trabajadores que cesen después de cumplido el año de servicios y el correspondiente récord, sin haber disfrutado del descanso, tendrán derecho al abono del íntegro de la remuneración vacacional. • El récord trunco será compensado a razón de tantos dozavos y treintavos de la remuneración como meses y días computables hubiere laborado, respectivamente. DONACIONES Donaciones DONACIÓN DONANTE Persona que otorga Entrega efectivo o bienes DONATARIO Persona que recibe Límite máximo deducible La deducción del gasto no podrá exceder 10% de la renta neta de tercera categoría, luego de efectuada la compensación de pérdidas a que se refiere el Artículo 50º de la LIR. Formalidades a verificar en casos de donación Inscripción de los Donatarios Estar inscritas en el RUC y en el Registro de Entidades Exoneradas del Impuesto a la Renta ante la SUNAT. Estar inscritas en el Registro de Entidades Perceptoras de Donaciones ante la SUNAT. Acreditación de la donación efectuada al Sector Público DONANTES DONATARIOS Emitirán un acta de entrega y recepción del bien donado y de una copia autenticada de la Resolución que acredita que la donación fue aceptada. Emitirán una Resolución que acredita haber aceptado la donación. Ejercicio en el que se deduce el gasto por donaciones Donación en Efectivo Tratándose de efectivo, cuando se entregue el monto al donatario. Donación de Bienes Inmuebles Tratándose de bienes inmuebles, cuando la donación conste en escritura pública en la que se identifique el inmueble donado, su valor y el de las cargas que ha de satisfacer el donatario Ejercicio en el que se deduce el gasto por donaciones Donación de Bienes Muebles Registrables Tratándose de bienes muebles registrables, cuando la donación conste en un documento de fecha cierta en el que se identifique al bien donado, su valor y el de las cargas que ha de satisfacer el donatario, de ser el caso. Donación de Títulos Valores Tratándose de títulos valores (cheques, letras de cambio y otros documentos similares), cuando éstos sean cobrados. Ejercicio en el que se deduce el gasto por donaciones Donación de Otros bienes muebles Tratándose de otros bienes muebles, cuando la donación conste en un documento de fecha cierta en el que se especifiquen sus características, valor y estado de conservación. Adicionalmente, en el documento se dejará constancia de la fecha de vencimiento que figure en el rotulado inscrito o adherido al envase o empaque de los productos perecibles, de ser el caso. Emisión del comprobante de pago Se emite un comprobante de pago acreditando que se trata de una transferencia gratuita. Se deberá consignar el valor de venta que hubiera correspondido a dicha operación. GASTOS DE MOVILIDAD Aspectos Generales MOVILIDAD DETALLE Es parte de la remuneración del trabajador (para efectos tributarios) y de ese modo está afecto a la renta de 5ta. Categoría. 1 Movilidad asignada para la asistencia al trabajo - Movilidad sustentada con la Es gasto para la empresa con el límite del 4% planilla de movilidad de la RMV (S/. 30). 2 Movilidad como condición de trabajo: - Movilidad sustentada con Es gasto para la empresa sin ningún límite comprobantes de pago - Vehículo asignado al Según la actividad, se encontrará sujeto a los trabajador para la prestación límites del literal w) de art. 37 de la LIR. de servicios 3 Movilidad de propiedad del trabajador que lo utiliza para la prestación de servicios Se celebra un contrato de cesión en uso o arrendamiento con el empleador Según la actividad, se encontrará sujeto a los límites del literal w) de art. 37 de la LIR. - No se celebra ningún contrato de cesión o arrendamiento Es parte de la remuneración del trabajador y de ese modo está afecto a la renta de 5ta. categoría. Gastos por concepto de movilidad EXISTA CAUSALIDAD Deducción del Gasto de Movilidad Base Legal: Inc a1) Art. 37° TUO de la LIR. Inc v) Art. 21° del RLIR. CONSTITUYA CONDICIÓN DE TRABAJO SE SUSTENTE EN COMPROBANTE DE PAGO O EN UNA PLANILLA DE GASTOS DE MOVILIDAD SUSCRITA POR EL TRABAJADOR. 10 5 Gastos por concepto de movilidad Comprobante de pago Sustento de los Gastos de Movilidad o Sin comprobante de pago Con la planilla de gastos de movilidad Gasto es deducible en su integridad. El gasto es deducible siempre que no exceda el límite del 4% de la RMV por cada trabajador por día (S/. 30.00). 10 6 Planilla de gastos por concepto de movilidad Planilla de gastos de movilidad Criterios del TF RTF N° 05794-5-2003 (15.10.2003) “Los gastos de movilidad para el personal que se encarga de realizar, entre otros, los trámites de mensajería, las gestiones de cobranza y el pago de cuentas que se encuentran registrados en el registro denominado “Planilla de gastos de movilidad” donde se indica la fecha, el nombre del trabajador, el monto otorgado, el motivo y su firma, origina que el monto otorgado cumpla con el requisito de razonabilidad, por lo tanto tales pagos constituirán una condición de trabajo, y por tanto deducible para efectos del Impuesto a la Renta”. Mismo criterio: RTF N° 8729-5-2001 (26.10.2001) 10 7 Planilla de gastos por concepto de movilidad Planilla de gastos de movilidad Por cada trabajador (Por período) Se reflejan los gastos en forma individualizada y podrá contener los gastos de uno o más días. PODRA SER LLEVADA Planillas de gastos de movilidad de varios trabajadores (Por día) Podrá agrupar los desembolsos por concepto de gastos de movilidad incurridos por varios trabajadores, únicamente en un día. De no hacerlo, la planilla queda inhabilitada para sustentar gasto. 10 8 Planilla de gastos por concepto de movilidad ¿Qué requisitos debe contener la Planilla de Gastos de Movilidad? •Numeración de la planilla. •Nombre o razón social de la Empresa o contribuyente. •Identificación del día o período que comprende la planilla, según corresponda. •Fecha de emisión de la planilla. •Especificar, por cada desplazamiento y por cada trabajador. •Fecha (día, mes y año) en que se incurrió en el gasto. •Nombres y apellidos de cada trabajador •Motivo y destino del desplazamiento. 10 9 Deducción de gastos con Boletas de Ventas • Gastos realizados con boletas de venta o tickets que no otorgan derecho emitidos sólo por sujetos del Nuevo RUS hasta el límite del 6% de los montos sustentados con comprobantes que si dan derecho a costo o gasto y que se encuentren anotados en el Registro de Compras. En el caso de empresas acogidas al sector agrario es 10%. • Sólo hasta un máximo de 200 UIT. Deducción de gastos con Boletas de Ventas • Gastos realizados con B/V emitidos por sujetos del NRUS S/. 8,300 • Comprobantes anotados en el Registro de Compras que dan derecho a gasto o costo S/. 250,000 • Límite 6% de 250,000 = 15,000 • Gastos realizados 8,300 • No hay exceso, por lo tanto es deducible los S/. 8,300 Deducción adicional por Remuneraciones pagadas a Personas con Discapacidad Deducción adicional sobre las remuneraciones pagadas a personas con discapacidad (inciso z) del artículo 37° de la Ley e inciso x) del artículo 21° del Reglamento) Cuando se empleen personas con discapacidad, se tendrá derecho a una deducción adicional sobre las remuneraciones que se paguen a dichas personas de conformidad a los porcentajes establecidos en el Reglamento. Al respecto se entiende por remuneración cualquier retribución por servicios que constituya renta de quinta categoría para la Ley El empleador deberá acreditar la condición de discapacidad del trabajador con el certificado correspondiente que éste le presente, emitido por el Ministerio de Salud, de Defensa y del Interior a través de sus centros hospitalarios o por el Seguro Social de Salud – ESSALUD. Se debe conservar una copia del certificado, legalizada por notario, durante la prescripción. La presente deducción adicional procederá siempre que la remuneración hubiere sido pagada dentro del plazo establecido para presentar la declaración jurada correspondiente al ejercicio, de conformidad con lo establecido en el inciso v) del artículo 37 de la Ley. El porcentaje de deducción adicional será el siguiente: DEDUCCIÓN ADICIONAL El porcentaje de personas con discapacidad que laboran para el generador de rentas de tercera categoría se debe calcular por cada ejercicio gravable. Determinación del porcentaje de deducción adicional aplicable en el ejercicio: 1° Se determinará el número de trabajadores que, en cada mes del ejercicio, han tenido vínculo de dependencia con el generador de rentas de tercera categoría, bajo cualquier modalidad de contratación, y se sumará los resultados mensuales. 2° Se determinará el número de trabajadores discapacitados que, en cada mes del ejercicio, hayan tenido vínculo de dependencia con el empleador, bajo cualquier modalidad de contratación y se sumará los resultados mensuales. 3° El monto obtenido en el paso 2° se dividirá entre el monto obtenido en el paso 1° y se multiplicará por 100. El resultado constituye el porcentaje de trabajadores discapacitados del ejercicio. 4° El porcentaje de deducción aplicable en el ejercicio, se aplicará sobre la remuneración que, en el ejercicio haya percibido cada trabajador discapacitado. El monto adicional deducible no podrá exceder de 24 Remuneraciones Mínima Vitales en el ejercicio, por cada trabajador discapacitado. Tratándose de trabajadores discapacitados con menos de un año de relación laboral, el monto adicional deducible no podrá exceder de 2 Remuneraciones Mínimas Vitales por cada mes laborado por cada persona con discapacidad Para efectos del presente cálculo se tomará como referencia la Remuneración Mínima Vital vigente al cierre del ejercicio. Deducción de gastos con Boletas de Ventas • Gastos realizados con B/V emitidos por sujetos del NRUS S/. 28,300 • Comprobantes anotados en el Registro de Compras que dan derecho gasto o costo S/. 450,000 • Límite 6% de 450,000 = 27,000 • Gastos realizados 28,300 • Hay exceso de 1,300 que no es deducible. a Gastos de Remuneración al Directorio Remuneración del Directorio (37°,m - 21º,l) - De sociedades anónimas - En conjunto no exceda el 6% de la utilidad comercial del ejercicio antes del IR Caso Practico: La empresa EL ImperialSAC, durante el ejercicio 2014 ha pagado dietas al directorio por un importe de S/. 730,000 además dado que algunos de sus directores vienen del extranjero, ha entregado un importe por viáticos y movilidad ascendente a S/ 58,222 y S/ 87,422 por utilidades. Se ha pagado las retenciones de cuarta categoría por dichos conceptos, teniendo en cuenta que la utilidad contable del ejercicio 2014 es de S/ 11´118,254 se consulta: ¿Cual es el importe deducible tributariamente por remuneraciones al directorio? 115 GASTOS SUJETOS A LÍMITE Remuneración del Directorio (37°,m - 21º,l) - La remuneración del directorio está constituida por las sumas que perciban por el desempeño de sus funciones (comprende dietas, movilidad, viáticos, remuneración fija por asistencia a juntas, remuneración sobre la base de porcentajes de las utilidades, etc.) - Determinación del gasto aceptado para efectos tributarios Dietas ...................................................................... S/ 730,000 Viáticos y movilidad .................................................. 58,222 Participaciones en las utilidades ................................. 87,422 Remuneraciones al Directorio ............................... 875,644 Utilidad contable ....................................................... 11´118,254 Remuneración al Directorio ........................................ 875,644 Utilidad comercial ................................................... 11´993,898 Límite: 6% x 11´993,898 = S/. 719,634 Importe NO DEDUCIBLE: 875,644 - 719,634 = S/ 156,010 116