Oficio 115-021821 del 20 de febrero de 2008 Ref.: Registro

Anuncio

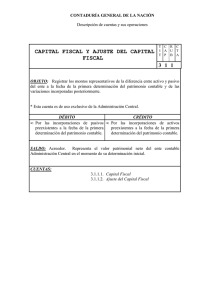

Oficio 115-021821 del 20 de febrero de 2008 Ref.: Registro mensual de la utilidad o pérdida y la provisión del impuesto de renta Me refiero a su escrito radicado en esta Superintendencia el 21 de diciembre del pasado año, con el número 2007-01-198717 en el que solicita el concepto de este Despacho sobre los siguientes puntos, así: 1.- Mensualmente se debe efectuar el registro del traslado de la utilidad o pérdida al patrimonio. 2.- Se pueden imprimir los libros oficiales mensualmente sin ese registro tendido en cuenta que no se cumple con la ecuación patrimonial 3.- Se debe registrar en pasivo estimado la provisión de impuesto de renta de manera mensual. Previo a atender su solicitud, es necesario aclararle que las consultas que se presentan a esta Entidad se resuelven de manera general, abstracta e impersonal, de acuerdo con las facultades conferidas en ejercicio de las atribuciones de inspección, vigilancia y control de las sociedades comerciales expresamente señaladas en la Ley 222 de 1995 y se circunscribe a hacer claridad en cuanto al texto de las normas de manera general, para lo cual armoniza las disposiciones en su conjunto de acuerdo al asunto que se trate y emite su concepto, ciñéndonos en un todo a las normas vigentes sobre la materia. Expuesto lo anterior, para atender sus inquietudes debemos referirnos a la siguiente normatividad: a.-) El artículo 9o. del Decreto 2649 de 1993, contentivo de las normas o principios de contabilidad generalmente aceptados en Colombia, al referirse al período, indica que el ente económico debe preparar y difundir periódicamente estados financieros, durante su existencia. Los cortes respectivos deben definirse previamente, de acuerdo con las normas legales y en consideración al ciclo de las operaciones. Por lo menos una vez al año, con corte al 31 de diciembre, el ente económico debe emitir estados financieros de propósito general b.-) Concordante con lo anterior, la Ley 222 de 1995 en su articulo 34 relacionado con la obligación de preparar y difundir estados financieros, expresa en la parte pertinente que, a fin de cada ejercicio social y por lo menos una vez al año, el 31 de diciembre, las sociedades deberán cortar sus cuentas y preparar y difundir estados financieros de propósito general, debidamente certificados. (El resaltado no es del texto) c.-) El artículo 52 del señalado decreto 2649 en relación con las provisiones y contingencias, en la parte pertinente indica que, se deben contabilizar para cubrir pasivos estimados, contingencias de pérdidas probables así como para disminuir el valor reexpresado si fuere el caso de los activos, cuando sea necesario de acuerdo con las normas técnicas. Las provisiones deben ser justificadas, cuantificables y confiables. d.-) El artículo 78 ídem, indica que los impuestos por pagar representan obligaciones de transferir al Estado o a alguna de las entidades que lo conforman, cantidades de efectivo que no dan lugar a contraprestación directa alguna. Teniendo en cuenta lo establecido en otras disposiciones, se deben registrar por separado cada uno de ellos, determinados de conformidad con las normas legales que los rigen. El impuesto de renta por pagar es un pasivo constituido por los montos razonablemente estimados para el período actual, años anteriores sujetos a revisión oficial y cualquier otro saldo insoluto, menos los anticipos y retenciones pagados por los correspondientes períodos. Para su determinación se debe considerar la ganancia antes de impuestos, la renta gravable y las bases alternativas para la fijación de este tributo. (El resaltado es nuestro) e.-) El artículo 29 ibidem, prevé que los estados financieros extraordinarios son los que se preparan durante el transcurso de un período como base para realizar ciertas actividades, entre los que se encuentran, los que deben elaborarse con ocasión de la decisión de transformación, fusión o escisión, o con ocasión de la oferta pública de valores, la solicitud de concordato con los acreedores y la venta de un establecimiento de comercio. La fecha de los mismos no puede ser anterior a un mes de actividad o situación para la cual deban prepararse. Salvo que las normas legales dispongan otra cosa, los estados financieros extraordinarios no implican el cierre definitivo del ejercicio y no son admisibles para disponer de las utilidades o excedentes. f.-) El artículo 46. Propósito. En desarrollo de las normas básicas, las normas técnicas generales regulan el ciclo contable. El ciclo contable es el proceso que debe seguirse para garantizar que todos los hechos económicos se reconocen y transmiten correctamente a los usuarios de la información. g.-) El artículo 48. Contabilidad de causación o por acumulación. Los hechos económicos deben ser reconocidos en el período en el cual se realicen y no solamente cuando sea recibido o pagado el efectivo o su equivalente. h.-) El artículo 56. Asientos. Con fundamento en comprobantes debidamente soportados, los hechos económicos se deben registrar en libros en idioma castellano, por el sistema de partida doble. Pueden registrarse varias operaciones homogéneas en forma global, siempre que su resumen no supere las operaciones de un mes. Las operaciones deben registrarse cronológicamente. Sin perjuicio de lo dispuesto en normas especiales, los asientos respectivos deben hacerse en los libros a más tardar en el mes siguiente a aquel en el cual las operaciones se hubieren realizado. Dentro del término previsto en el inciso anterior, se deben resumir los movimientos débito y crédito de cada cuenta y establecer su saldo. En este orden de ideas, pasamos a atender cada uno de sus interrogantes, así: 1.- No es viable trasladar al Grupo de Resultados del ejercicio los acumulados del periodo intermedio, sean positivos o negativos, entendido éste como el lapso de tiempo al inicio del ejercicio y un espacio del periodo que en todo caso no corresponda al de corte de cuentas, observando siempre el periodo establecido por el máximo órgano social en sus estatutos o en silencio de ellos, a 31 de diciembre de cada año, tal y como lo manifiestan las normas legales, puesto que a través de tal procedimiento es que podemos establecer los resultados definitivos del ente económico, ya que únicamente al final del citado ejercicio se deben cancelar las cuentas nominales, y así, se insiste poder conocer al final del ejercicio cual será su resultado neto y definitivo. 2.- En relación con su segundo interrogante, sobre la impresión de los libros oficiales, NO es correcta su apreciación en cuanto a que sin el "registro del traslado de la utilidad o pérdida al patrimonio", no se cumple la ecuación patrimonial, por cuanto las cuentas nominales, es decir, las de ingresos, costos y gastos durante el periodo van acumulando las cifras en general y sus imputaciones se reconocerán en cada uno de los rubros que integran las clases citadas y, que por lo tanto en ningún momento dará lugar a que se presente diferencia alguna entre las cuentas de naturaleza débito y crédito en los libros del comerciante (oficiales y auxiliares), como usted lo manifiesta; lo anterior que como bien es sabido, por la circunstancia señalada, solamente al final del periodo al establecer sus saldos y cancelarlas contra el rubro Pérdidas y Ganancias, tal procedimiento contable permitirá establecer los resultados definitivos y por ende incorporar en el patrimonio el rubro relacionado con los Resultados del Ejercicio. 3.- Tal como lo establece el artículo 78 del decreto 2649, el impuesto de renta por pagar es un pasivo constituido por los montos razonables estimados para el período actual. Para su determinación se debe considerar la ganancia antes de impuestos, la renta gravable y las bases alternativas para su fijación. De igual forma debemos tener presente el Plan Único de Cuentas para comerciantes, Decreto 2650 de 1993 y sus modificatorios, cuando señala en la descripción de la cuenta 2615, Para Obligaciones Fiscales, que se deben registrar allí las deudas estimadas del ente económico para atender el pago de las obligaciones fiscales y que mensualmente se contabilizan con cargo a ganancias y pérdidas, tales como: impuesto de renta y complementarios, industria y comercio e impuesto de vehículos. En mérito a lo antes expuesto, en cuanto a la provisión para el impuesto de renta, para atender las disposiciones legales sobre la materia y la técnica contable, dicho valor debe estimarse mensualmente, para facilitar su cálculo, esta estimación podrá efectuarse sobre la utilidad comercial obtenida cada mes. Ahora bien, una vez culmine el periodo contable y se cuente con la totalidad de la información financiera, luego de efectuar los cálculos que en materia impositiva hubiere lugar, éstos darán lugar a la liquidación privada del impuesto de renta que se constituye como el pasivo u obligación a favor del Estado, monto al que se le descuentan los anticipos y retenciones en la fuente correspondientes.