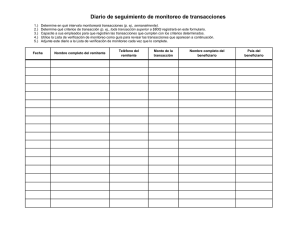

Medición de los costos de los métodos de pago minoristas

Anuncio