Modelo interno de cuantificación de pérdidas esperadas y no

Anuncio

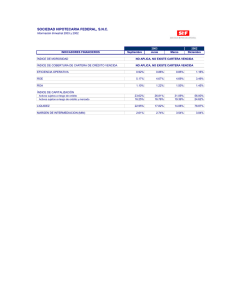

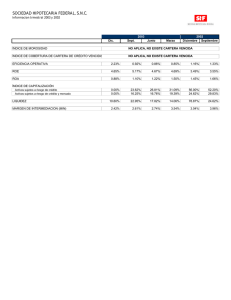

Seminario Internacional REGULACIÓN Y SUPERVISIÓN DE COOPERATIVAS DE AHORRO Y CRÉDITO Modelo interno de cuantificación de pérdidas esperadas y no esperadas de la cartera de crédito Helmut Pabst Auspiciado por el Ministerio de Cooperación Económica y de Desarrollo de Alemania: Quito, Ecuador Contenido A. Justificación B. Metodologías de cuantificación C. Modelos actuales de estimación de pérdidas D. Un modelo alternativo 2 A. JUSTIFICACIÓN La implementación y la aplicación de una eficaz gestión de riesgos es un factor trascendente para la sostenibilidad de las cooperativas de ahorro y préstamo, y en particular, para la seguridad de los depósitos de sus ahorradores. Para que la gestión de riesgo crediticio resulte eficaz, la cuantificación razonable de los riesgos de irrecuperabilidad derivada de la colocación de créditos es vital, y la metodología de medición aplicada es determinante para la confiabilidad del resultado. Resulta apremiante encontrar un modelo práctico para afinar la metodología de establecer éstas pérdidas esperadas y no esperadas en las cajas de ahorro y préstamo; sin intención de flexibilizar los métodos vigentes en el sentido de “aflojarlos”, si no cuantificar más razonablemente el riesgo crediticio y con mejor sustento en el acopio de datos sobre el comportamiento histórico de las carteras. 3 B. METODOLOGIAS DE CUANTIFICACIÓN Existen básicamente dos metodologías cuantificar las pérdidas crediticias esperadas: para La revisión de créditos carpeta por carpeta, estableciendo el riesgo de irrecuperabilidad de cada crédito individual aplicando el criterio de la capacidad de pago. Ventaja: Proceso bastante confiable Desventajas: Costos altos para su ejecución, justificables sólo en entidades cuya cartera registra una cantidad importante de créditos cuantiosos. No es aplicable para el mundo de los micro- créditos por los montos en promedio bajos de los créditos individuales. 4 B. METODOLOGIAS DE CUANTIFICACIÓN La metodología anterior, generalmente se efectúa en base a muestras de la cartera de crédito, cuya cobertura está orientada al riesgo establecido por la evaluación del ambiente de control y de la validación de los riesgos y determinada durante la planificación de la auditoría o inspección. 5 B. METODOLOGIAS DE CUANTIFICACIÓN Otro método para establecer la irrecuperabilidad en micro- créditos, no evalúa los riesgos por créditos individuales sino que toma el total de la cartera morosa clasificándola con el criterio de su antigüedad. 6 C. Modelos actuales de Estimación de pérdidas en Micro- créditos a) A través del indicador “Cobertura de cartera vencida”. Por ejemplo en México, la parametrización de éste indicador, parte del supuesto que 90% de la cartera vencida que registra una morosidad ≥ 91 días está considerada como irrecuperable. Por ende, se deben establecer reservas prudenciales correspondientes a la meta del 90%. Éste, fue el primer indicador que midió a partir del comienzo de los años 90 el riesgo de la irrecuperabilidad. 7 C. Modelos actuales de Estimación de pérdidas en Micro- créditos b) Durante los últimos años, la metodología ha evolucionado hacia la aplicación de tablas segmentadas en diferentes bandas por el criterio de antigüedad de días de morosidad. Se asigna a cada una de las bandas un porcentaje de probabilidad de la irrecuperabilidad de los créditos. A través del cálculo del porcentaje, se determina también el requerimiento de la constitución de las reservas prudenciales que cubrirán el riesgo crediticio. La cantidad de bandas, la parametrización y los porcentajes atribuidos a cada una, varían de país a país. Días de mora Porcentaje de estimación Cartera 1 Porcentaje de estimación Cartera 2 0 0.50 10 1 a 30 2.5 10 31 a 60 15 30 61 a 90 30 40 91 a 120 40 50 8 C. Modelos actuales de Estimación de pérdidas en Micro- créditos No deben aplicarse simultáneamente el indicador del inciso “a” y las tablas, puesto que las tablas reemplazan al indicador anterior, siendo una metodología más aproximada que el mero indicador de cobertura de cartera vencida que limita su información hacia la cartera morosa superior a 90 días (por considerar una mayor sensibilidad de las contingencias de irrecuperabilidad desde el primer día de morosidad) 9 D. Un modelo alternativo La crisis actual de los mercados financieros, sus volatilidades y un crecimiento en riesgos de créditos también registrado en el sector de las cooperativas de ahorro y crédito, genera la preocupación por encontrar una mejora a la metodología para identificar con más certeza los riesgos crediticios. Por ello, recomendamos implementar un modelo alternativo e innovador a las tablas establecidas que esté en condiciones de cuantificar prudentemente y con mayor precisión las pérdidas esperadas y no esperadas. La metodología continúa basándose en el criterio de días de morosidad. La evolución cualitativa de éste modelo interno, radica básicamente en el uso de información histórica sobre el comportamiento de la cartera, registrando el flujo de caja y la volatilidad de la morosidad, definiendo el momento de “default” y la probabilidad de las diferentes bandas de caer en irrecuperabilidad. El modelo permitirá establecer individualmente el riesgo de pérdidas esperadas y no esperadas para cada cooperativa de ahorro y préstamo, evidenciando las pautas de la política de crédito más o menos prudente expresadas por los procesos de evaluación de la capacidad de pago, la educación de sus socios deudores, el seguimiento a los créditos y la eficiencia de su cobranza. 10 D. Un modelo alternativo Resultados esperados: Mayor aproximación de las pérdidas reales (esperadas). Cobertura prudente y calculada con más exactitud de las pérdidas esperadas. Establecer por primera vez, a través de un cálculo matemático, las pérdidas inesperadas tomando en consideración las volatilidades históricas de la morosidad. La curva de probabilidades que genera el modelo permite anticipar los deterioros que normalmente se ocultan en los crecimientos. La segmentación de la gestión del riesgo de crédito permite enfocar las políticas, controles y acciones correctivas de mitigación. Ha sentado las bases para la estimación del riesgo de crédito individual, posibilitando en el corto plazo pricing enfocado a riesgos. Facilita a los órganos de gobierno datos basados en el comportamiento histórico, el estado y las tendencias del riesgo de crédito; informaciones necesarias para plasmar a través de la planificación estratégica y operativa los lineamientos y metas de la política de la entidad. 11 D. Un modelo alternativo La metodología innovadora del MODELO INTERNO se desarrollará en beneficio mutuo, tanto para los órganos de gobierno de las cooperativas de ahorro y préstamo cuya responsabilidad dentro de su gestión de riesgos es conocer con la mayor precisión posible las pérdidas de la cartera, como para las autoridades supervisoras a cargo de la protección de los pequeños ahorradores socios de las cooperativas. 12 Gracias por su atención!! 13 Oficina de Representación en México • Yosemite No. 45 Col. Nápoles, Del. Benito Juárez C.P. 03810 México, D.F • Tel. 56 87 37 80/ 55 36 81 56 • E-mail: mexico@dgrv.org • Web: www.dgrv.org 14