US $ 11 mil millones más obtienen pensiones por rentabilidad

Anuncio

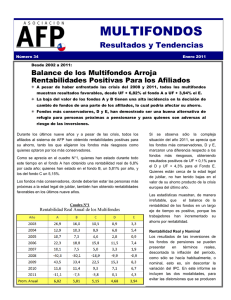

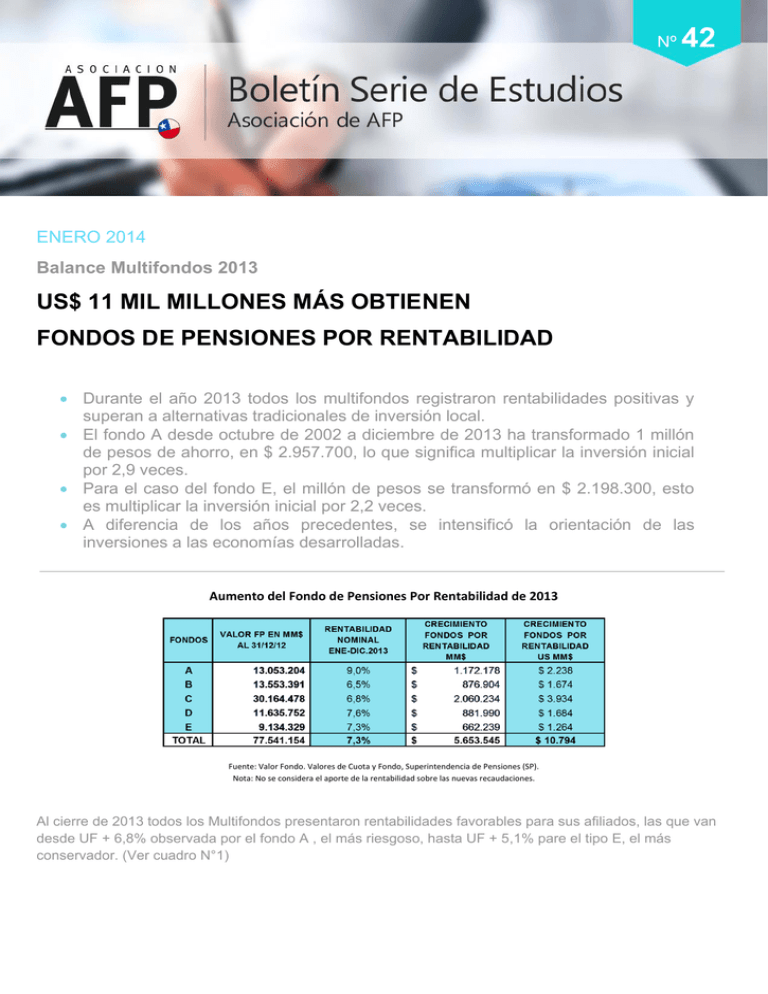

Nº 42 ENERO 2014 Balance Multifondos 2013 US$ 11 MIL MILLONES MÁS OBTIENEN FONDOS DE PENSIONES POR RENTABILIDAD Durante el año 2013 todos los multifondos registraron rentabilidades positivas y superan a alternativas tradicionales de inversión local. El fondo A desde octubre de 2002 a diciembre de 2013 ha transformado 1 millón de pesos de ahorro, en $ 2.957.700, lo que significa multiplicar la inversión inicial por 2,9 veces. Para el caso del fondo E, el millón de pesos se transformó en $ 2.198.300, esto es multiplicar la inversión inicial por 2,2 veces. A diferencia de los años precedentes, se intensificó la orientación de las inversiones a las economías desarrolladas. Aumento del Fondo de Pensiones Por Rentabilidad de 2013 Fuente: Valor Fondo. Valores de Cuota y Fondo, Superintendencia de Pensiones (SP). Nota: No se considera el aporte de la rentabilidad sobre las nuevas recaudaciones. Al cierre de 2013 todos los Multifondos presentaron rentabilidades favorables para sus afiliados, las que van desde UF + 6,8% observada por el fondo A , el más riesgoso, hasta UF + 5,1% pare el tipo E, el más conservador. (Ver cuadro N°1) Cuadro N°1 Rentabilidad Real Anual de los Multifondos En un mayor eje de tiempo, desde los inicios de los multifondos, septiembre de 2002 a diciembre de 2013, la rentabilidad en pesos presenta muy buenos retornos, pese a que en ese período se produjeron dos de las mayores crisis económicas globales (años 2008 y 2011) de los últimos tiempos. Como se aprecia en el cuadro N°2, la rentabilidad promedio nominal anual en el período, alcanza a un 10,1% para el fondo tipo A; un 8,9% para el B; un 8,4% para el tipo C; un 8% para el D y un 7,2% para el tipo E. El cuadro N°3 muestra como han crecido cada uno de los multifondos sólo por el efecto de la rentabilidad obtenida desde sus inicios. Es así que el fondo A desde octubre de 2002 a diciembre de 2013 ha transformado 1 millón de pesos de ahorro, en $ 2.957.700, elevando el ahorro en 2,9 veces. Cuadro N°3 Rentabilidad de Multifondos sobre $ 1 mill. (Septiembre 2002 a diciembre 2013) Para el caso del fondo E, el millón de pesos se transformó en $ 2.198.300, esto es 2,2 veces por cada millón de aporte inicial. Alternativas de Inversión 2013 Los 5 multifondos que administran las AFP, con sus distintas combinaciones de riesgo/retorno, dada por la mayor o menor participación de la renta variable en la composición de sus portfolios, superaron ampliamente a alternativas tradicionales de inversión local, principalmente fondos mutuos y depósitos a plazo. Como se aprecia en el cuadro adjunto, lidera en rentabilidad el fondo Tipo A con un avance del 9%, hasta un 6,5% obtenido por el fondo B. Este último, pese a tener la mayor inversión en acciones después del tipo A, comparativamente, posee en su cartera la mayor participación de acciones locales, lo que le afectó negativamente producto del mal desempeño del mercado bursátil local durante el 2013. (Ver cuadro N°4) Cuadro N°4 Retorno Alternativas de Inversión (Diciembre 2013 a diciembre 2012) Nota: Rentabilidad nominal; Fondos A y B, fuente www.spensiones.cl; Dep. Plazo, cálculos Depto. Estudios AAFP s/ datos BC. Alternativas de Inversión 2013 En últimos años las inversiones se han visto afectadas por fuertes oscilaciones en los precios de los instrumentos y cambios en las tasas de interés, lo que ha obligado a mantener una dinámica en la conformación de los portfolios consecuente con las contingencias, persiguiendo siempre el único objetivo de la inversión de los Fondos de pensiones, cual es obtener la mayor rentabilidad al el menor riesgo posible. Entre los aspectos más sobresalientes del año 2013, están la desinversión en acciones locales; mayor preferencia por los instrumentos de renta variable extranjeros, especialmente de economías desarrolladas, y una sustantiva mayor exposición a renta variable de Asia Pacífico Desarrollada. La Inversión en el Extranjero se Focaliza Hacia Economías Desarrolladas Alternativas de Inversión 2013 Los Fondos de Pensiones acumulaban a diciembre de 2013 US$ 162.988 millones, de los cuales la mayor parte estaba invertida en Chile, 57,6% del total, unos US$ 93.934 millones. De este total, 80% se encontraba en instrumentos de renta fija. Por su parte, la inversión en el extranjero alcanzaba a 42,4% del total del fondo, unos US$ 69.054 millones, y la mayor parte en instrumentos de renta variable, 72%. Zona Geográfica La inversión en el extranjero de los fondos de pensiones se ha volcado en forma importante a las economías desarrolladas, concentrando un 60,5% del total de la inversión externa a fines de diciembre de 2013. (Gráfico N°1) Gráfico N°1 La mayor inversión de los fondos de pensiones en el extranjero a diciembre de 2013 se encontraba en Norteamérica, 33,5% del total, unos US$ 23.133 millones. Otras de las economías que captaron una importante cantidad de inversiones de los Fondos de Pensiones fueron las de Asia Pacífico Desarrollada, que en 12 meses duplicaron su participación dentro del total de la inversión extranjera, pasando de 8,7% en 2012 a 16,1% a fines de 2013. (Ver cuadro N°6) Cuadro N°6 Inversión en el Extranjero- Zona Geográfica La información de este Boletín puede ser reproducida por los medios de comunicación. Consultas: Departamento de Estudios Asociación de AFP Dirección: Avenida Nueva Providencia 2155, Torre B, piso 14, Providencia. Santiago – Chile. Fono: (56 - 2) 2 935 33 00 E-mail: contacto@aafp.cl Internet: www.aafp.cl