Estudio de viabilidad de un proyecto empresarial . Jose Antonio

Anuncio

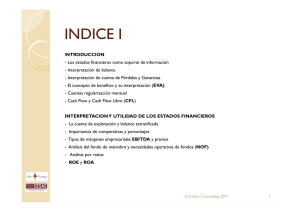

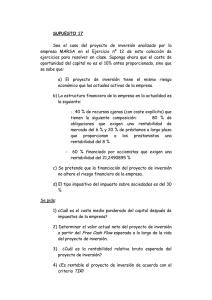

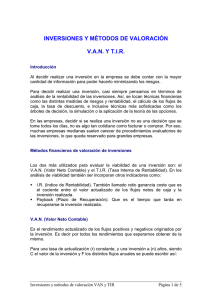

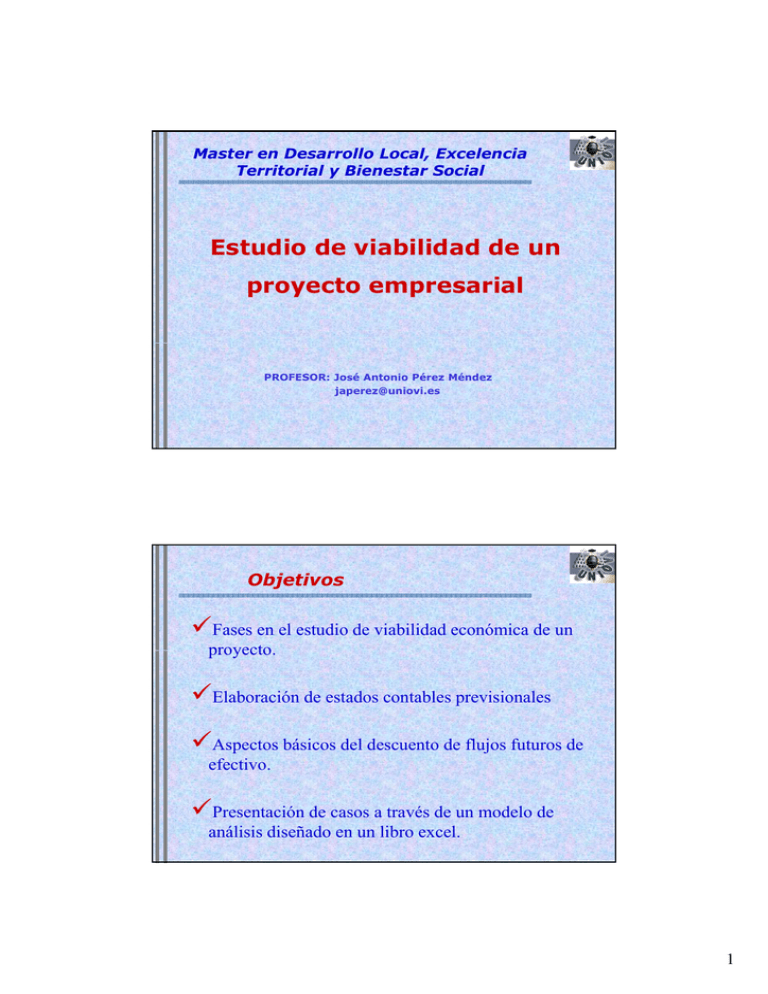

Master en Desarrollo Local, Excelencia Territorial y Bienestar Social Estudio de viabilidad de un proyecto empresarial PROFESOR: José Antonio Pérez Méndez japerez@uniovi.es Objetivos 9Fases en el estudio de viabilidad económica de un proyecto. proyecto 9Elaboración de estados contables previsionales 9Aspectos básicos del descuento de flujos futuros de efectivo. 9Presentación de casos a través de un modelo de análisis diseñado en un libro excel. 1 Fases del Estudio de Viabilidad Estudio de Viabilidad a partir del Descuento de Flujos Futuros de Efectivo: FASES 9Definición del escenario macroeconómico y sectorial relevante. 9Propuestas de actuación. 9Estimación de las variables económicas del Proyecto y construcción del modelo de análisis. 9Análisis económico de la viabilidad del proyecto (VAN, TIR Sensibilidad) TIR, Sensibilidad). 9Análisis de los estados contables proyectados. 9Conclusiones finales, teniendo en cuenta los análisis cuantitativos y cualitativos. 2 Definición del escenario macroeconómico y sectorial relevante 9 Estudio del mercado mundial, europeo, nacional y regional. 9Aspectos legales. 9Estudio de la competencia. 9Identificación de variables relevantes: oferta, demanda, costes, competencia, nuevos entrantes, nuevos productos, evolución competencia y precios,... Estimación de las variables económicas del proyecto y construcción del modelo de análisis 9Estructura de propiedad y organización. 9Presupuesto de inversiones. 9Subvenciones. 9Hipótesis de mercado: cantidad, precio, mezcla de productos y servicios. 9Costes de explotación 9Construcción del modelo de análisis con dos partes: estudio viabilidad y análisis contable previsional. 3 Análisis económico de la viabilidad 9Estimación flujos de efectivo: inversiones, inversiones recursos generados y valor residual. 9Tasa de descuento en función del riesgo operativo y de la estructura financiera (coste de capital). 9Aplicación técnicas VAN y TIR. TIR 9Sensibilidad de los resultados ante variaciones en los factores clave del proyecto. Análisis de estados contables previstos 9Formulación F l ió de d los l estados t d contables t bl previstos para los primeros ejercicios. 9Análisis previsional de rentabilidad y solvencia 4 Elaboración de Estados Contables Previsionales Relaciones Cuenta Resultados Ventas = Nº Unidades x Precio Unitario Consumos = Ex. Iniciales + Compras – Ex. finales Personal = Nº Trabajadores x Coste por Trabajador Intereses = Tipo de Interés x Deuda Media 5 Relaciones para el Balance i = incrementos; d = disminuciones AF final = AF inicial + i AF – d AF Exist. F. m.p. = (Consumo/360) x Período Almacén Exist. F. p.c. = (Coste Producción/360) x Período Fabricación Exist. F. p.t. = (Coste Ventas/360) x Período Venta Saldo final clientes = (Ventas/360) x Período Cobro Saldo Final Tesorería = Tes. Inicial + Variación Tesorería Relaciones para el Balance i = incrementos; d = disminuciones Capital final = Capital inicial + i Capital – d Capital Reservas final = Reservas inicial + i Rvas. – d Rvas. Deudas final = Deudas inicial + i Deudas – d Deudas Saldo final proveedores = (Compras/360) x Período Pago 6 Relaciones Estado Flujos de Tesorería Cobros ventas = Clientes Ini. + Ventas – Clientes Fin. Pagos compras = Proveed. Ini. + Compras – Proveed. Fin. Descuento de Flujos de Efectivo 7 Flujos de Efectivo en la Empresa Inversión Actividad Económica Propietarios Variación Tesorería Explotación Actividad Financiera Prestamistas Flujos Libres de Caja (Free Cash Flow) Para aplicar la metodología del descuento de flujos de efectivo se toman los flujos libres de caja, entendidos como los flujos que se producen en la actividad económica de la empresa. empresa Son los siguientes: ¾ Inversiones (fijo y en circulante) ¾ Flujos derivados de la actividad operativa prevista para N ejercicios (Recursos Generados o Cash Flow Generado). ¾ Valor residual estimado en el año N. 8 Flujos Libres de Caja (Free Cash Flow) CUENTA DE RESULTADOS + INGRESOS DE EXPLOTACIÓN - CONSUMOS EXPLOTACIÓN Ó - PERSONAL - SERVICIOS EXTERIORES - AMORTIZACIÓN INMOVILIZADO - OTROS GASTOS DE EXPLOTACIÓN = BENEFICIO EXPLOTACIÓN (BAII, EBIT*) - INTERESES DE LA DEUDA = BENEFICIO ANTES DE IMPUESTOS - IMPUESTO SOBRE BENEFICIOS = BENEFICO NETO F. C.F. = Bº Explotación - Impuesto Bº Explotación + Amortizaciones - Inversiones Cash Flow Generado Beneficio de la explotación después de impuestos + Amortizaciones del inmovilizado = Cash Flow Generado (Recursos Generados) Los flujos de efectivo son los que se obtendrían, después de impuestos, si la empresa no tuviera deuda. No se tienen en cuenta los movimientos de liquidez originados por captación-devolución de deuda, ni por pago de intereses (ni dividendos). El coste de capital se tiene en cuenta en la tasa de descuento utilizada. 9 Cash Flow Generado Beneficio neto + Amortizaciones del inmovilizado + Intereses x (1 – t) = Cash Flow Generado (Recursos Generados) Los flujos de efectivo son los que se obtendrían, después de impuestos, si la empresa no tuviera deuda. No se tienen en cuenta los movimientos de liquidez originados por captación-devolución de deuda, ni por pago de intereses (ni dividendos). El coste de capital se tiene en cuenta en la tasa de descuento utilizada. Coste del Capital ¾ Rentabilidad exigida a los fondos propios (Ke): tasa sin riesgo g + prima p de riesgo. g ¾ Coste efectivo de la deuda, Ki = i x (1 – t). ¾ Coste del capital (c): coste medio ponderado del coste de los fondos propios y del coste de la deuda. c = Ke x PN DEUDAS + Ki x (PN + DEUDAS) (PN + DEUDAS) 10 Valor Actual Neto (VAN) i =n VAN = − Inversión + ∑ CFG ii i =1 (1+ c) CFG: Cash Flow Generado (en el año n también se contempla el Valor Terminal o Residual) c: coste de capital i: año TIR: tasa de descuento que hace el VAN = 0 g: tasa de crecimiento del Cash Flow Generado Valor residual = CFGn ; c ó Valor residual = CFGn c-g Caso Práctico (Ver Libro Excel: Estudio de Viabilidad) 11 Hojas Excel Relacionadas ENTRADA DE DATOS: •Hipótesis de mercado – Horas de fabricación •Hipótesis inversión-financiación •Hipótesis explotación ESTADOS CONTABLES PREVISTOS: Cuenta de resultados Balance Estado de flujos de tesorería Ratios ANÁLISIS DE VIABILIDAD ECONÓMICA: Flujos de efectivo: VAN, TIR, Período de Recuperación Sensibilidad de los resultados Caso Caracoles (I) PRIMERA PARTE: Don Carlos García tiene en mente un negocio de producción y comercialización de caracoles, l cuales los l se pueden d vender d a 6 euros ell kilogramo. kil Para P abordar b d esta t idea id empresarial i l se constituiría la sociedad HELICOS, planteándose la siguiente alternativa de producción: El importe total de la inversión a realizar en el momento inicial asciende a 30.000 euros, de los que 20.000 corresponden a activos amortizables (vida útil: 10 años). La capacidad máxima de producción anual será de 12.000 kilogramos de caracoles. En principio se supone que el citado señor financiará el total de la inversión con fondos propios. Los costes fijos anuales se estiman en 18.000 euros (no incluyen las amortizaciones). Se estima un coste variable por kilogramo de caracoles de 2 euros y un precio de venta por Se kilogramo de 6 euros. El tipo del impuesto sobre beneficios es el 30%. Tras un estudio de mercado se plantean tres escenarios de comercialización para los caracoles: 9 Pesimista: la demanda anual estaría por debajo de 6.000 kilogramos. 9 Probable: la demanda anual estaría entre 6.000 y 8.000 kilogramos. 9 Optimista: la demanda anual estaría por encima de 8.000 kilogramos. 12 Caso Caracoles (II) SE PIDE: 1. Analizar la viabilidad del proyecto expuesto en los tres escenarios anteriores, considerando un período de estudio de 10 años y una tasa de descuento (coste del capital) del 10%. 2. Determinar el número de kilogramos anuales que anulan el VAN. SEGUNDA PARTE: Si se subcontrata parte del proceso productivo a otros productores, los costes fijos anuales, sin contar amortizaciones, serían de 2.000 euros, y el coste variable unitario ascendería a 4 euros por kilogramo. La inversión seguiría siendo la misma, financiada con fondos propios. La capacidad máxima de producción anual sería de 12.000 kilogramos. El resto de datos son iguales que en el caso anterior. SE PIDE: 1. Cuáles serían sus recomendaciones para Don Carlos en cada uno de los escenarios de mercado, si dicho señor pretende obtener el máximo VAN a partir de sus 30.000 euros. 2. Si se estiman unas ventas anuales de 5.200 kilogramos, indique cuál será la alternativa de producción a elegir según el criterio del VAN. Métodos VAN y TIR (Ver EXCEL y Bibliografía) AECA (2005): Valoración de Pymes, Documento AECA n nº 7, Serie Valoración de Empresas, Madrid. Brealey, R.A. y Myers, S.C. (1993): Fundamentos de Financiación Empresarial, McGraw Hill, Madrid. Riesgo Fernández, P. (1998): Análisis, valoración y financiación de proyectos de inversión, Fundación Luis Fernández Velasco, Oviedo. Termes, R. (1998): Inversión y coste de capital. Manual de Finanzas, McGraw Hill, Madrid. 13 Recursos en internet www.finanplan.com www.managerialanalyzer.com www.t-balance.com www.plannegocios.com www.guia.ceei.es 14