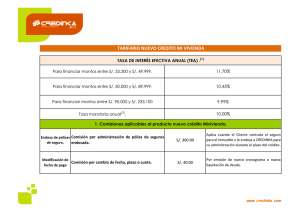

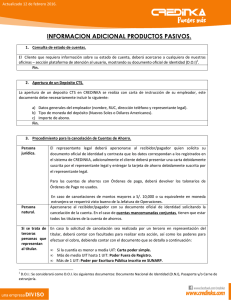

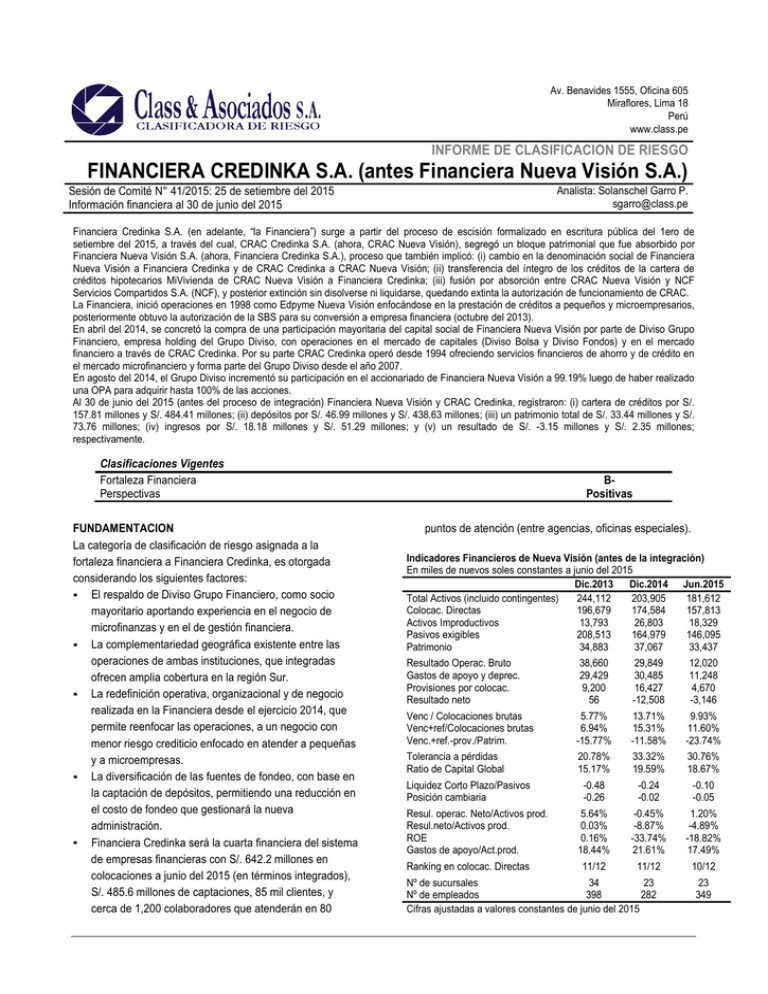

FINANCIERA CREDINKA S.A. (antes Financiera Nueva Visión S.A.)

Anuncio