Versión PDF - Banco Central de Venezuela

Anuncio

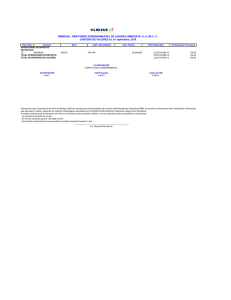

Banco Central de Venezuela Colección Economía y Finanzas Serie Documentos de Trabajo MÉTODOS BAYESIANOS PARA LA PREDICCIÓN DE VARIABLES MACROECONÓMICAS EN VENEZUELA DANIEL BARRÁEZ WENDY BOLÍVAR VIRGINIA CARTAYA [Nº 100] Mayo, 2008 © Banco Central de Venezuela, Caracas, 2008 Gerencia de Investigaciones Económicas Producción editorial Gerencia de Comunicaciones Institucionales, BCV Departamento de Publicaciones Torre Financiera, piso 14, ala sur Avenida Urdaneta, esquina de Las Carmelitas Caracas 1010 Teléfonos: 801.8075 / 8063 Fax: 536.9357 publicacionesbcv@bcv.org.ve www.bcv.org.ve Las opiniones y análisis que aparecen en la Serie Documentos de Trabajo son responsabilidad de los autores y no necesariamente coinciden con las del Banco Central de Venezuela. Se permite la reproducción parcial o total siempre que se mencione la fuente y no se modifique la información. MÉTODOS BAYESIANOS PARA LA PREDICCIÓN DE VARIABLES MACROECONÓMICAS EN VENEZUELA Daniel Barráez, Wendy Bolívar y Virginia Cartaya. Mayo, 2008 Resumen En este trabajo se evalúa el uso de métodos bayesianos en el modelaje y predicción de variables macroeconómicas en Venezuela, mediante un estudio comparativo de dos modelos VAR bayesianos (BVAR): el de densidades a priori de Minnesota y el del muestreador de Gibbs. Se realizan predicciones de variables objetivos de la política económica: PIB, inflación y demanda de dinero. Se compara el desempeño predictivo, en diferentes horizontes de tiempo, de los dos modelos bayesianos con un VAR tradicional estimado sólo a partir de la información muestral, por medio del error medio cuadrático y el coeficiente U de Theil. Los resultados obtenidos muestran que el desempeño predictivo de los BVAR, en sus dos modalidades de estimación, es superior a los VAR tradicionales. Palabras Claves: BVAR, prior de Minnesota, muestreador de Gibbs. Clasificación JEL: C11, C53, E27. Abstract In this paper, we evaluate the use of Bayesian methods modeling and predicting Venezuelan macroeconomic variables, by performing a comparison between two VAR bayesian models (BVAR): the first one is estimated just considering the Minnesota prior and the second one by simulating the mean a posteriori via Gibbs Sampling. The main objective is to make predictions on the variables goals: GDP, inflation and demand of money. We compare the predictive performance, through out different periods of time, between the standard models (VAR) and the Bayesians (BVAR), using mean square error and U Theil. The results suggest that bayesian models predictive performance is much better than VAR models. Keywords: BVAR, Minnesota prior, Gibbs sampling. JEL Classification: C11, C53, E27. 1. Introducción La Estadística Bayesiana ha cobrado una notable importancia en el modelaje econométrico. Actualmente sus técnicas son amplia y exitosamente utilizadas para la estimación de una gran variedad de modelos: regresión lineal y no lineal, representación en espacio de estados (ver Koop, 2003), vectores autoregresivos (VAR) (ver por ejemplo Litterman, 1985), VAR estructurales (Sims y Zha, 1998), VAR estructurales con cambios de régimen (Zha, 2005), y modelos estocásticos de equilibrio general (Adolfson, Laseén, Lindé y Villani, 2007 y Fernández-Villaverde y Rubio Ramírez, 2004), entre otros. Se ha desarrollado una intensa actividad de investigación en torno al uso de VAR bayesianos para el análisis de política económica (ver Brandt y Freeman, 2005 y Ciccarelli y Rebucci, 2003). Los métodos bayesianos han permitido también, desarrollar técnicas de estimación de Modelos de equilibrio general estocásticos (sustituyendo los métodos de calibración), con lo cual estos modelos han ganado confiabilidad como herramientas para el análisis y diseño de políticas económicas. Desde la obra pionera de Zellner (1971) sobre inferencia bayesiana en economía, la econometría bayesiana se ha desarrollado como una activa e intensa área de investigación y es hoy en día una herramienta de uso estándar en las instituciones que diseñan y evalúan políticas económicas. Su desarrollo ha dado lugar a una amplia literatura, que abarca trabajos de investigación y textos especializados, como de los Poirier (1995), Koop (2003), Bauwens, Lubrano y Richard (1999), y más recientemente Greenberg (2008). El interés de los métodos bayesianos radica básicamente en la posibilidad de incorporar conocimiento previo extra muestral en la estimación de los modelos. En la estadística no bayesiana o frecuentista, una vez definida la estructura del modelo y el criterio de estimación, el proceso de estimación se efectúa utilizando sólo la información muestral. Usualmente el econometrista posee información extramuestral acerca de los parámetros que desea estimar, proveniente, bien sea de su experiencia en el modelaje econométrico o de la teoría económica. La estadística bayesiana, al considerar los parámetros del modelo como variables aleatorias, permite incorporar en la densidad a priori esa información extramuestral que se posee sobre los parámetros, logrando así un proceso de estimación mas rico en información, que combina en un mismo modelo ambos tipos de información: la muestral y la extra muestral. Litterman (1985) introdujo el uso de métodos bayesianos en la estimación de vectores autoregresivos como una alternativa al problema de sobreparametrización propio de los VAR, estos modelos se han denominado vectores autoregresivos bayesianos (BVAR por su acrónimo en inglés). Desde entonces, se ha desarrollado una importante actividad de investigación en torno a los modelos BVAR, entre estos trabajos destacan, el modelo BVAR con coeficientes variables en el tiempo de Doan, Litterman y Sims (1986), el modelo BVAR estructural de Sims y Zha (1998), el uso de métodos numéricos por parte de Kadiyala y Karlsson (1993, 1997), y los métodos Monte Carlo de Cadenas de Markov (usualmente referidos en la literatura por sus siglas en inglés MCMC “Monte Carlo Markov Chain”) (ver Lesage, 2005). Entre las referencias mas recientes se tienen, para España, Ballabriga y otros (1998) presentan un modelo macroeconómico BVAR, que se ha usado en el Banco de España para la proyección y simulación de las principales magnitudes de la economía española, sirviendo este modelo como instrumento de apoyo en la toma de decisiones de política económica. Para Latinoamérica el trabajo de Llosa, Tuesta, y Vega (2005), quienes realizan proyecciones de la inflación y el producto interno bruto para la economía peruana, mediante un modelo BVAR estimado tomando la Prior de Minnesota considerando un régimen de metas de inflación. El objetivo de este trabajo, es introducir y evaluar el uso de modelos BVAR para la predicción de variables macroeconómicas en la economía venezolana, considerando variables objetivos de la política económica: inflación, producto interno bruto y demanda de dinero. Se realizará una comparación del desempeño predictivo de modelos frecuentistas y bayesianos. La estimación de los modelos se realiza por tres tipos de técnicas: Un VAR mediante Mínimos cuadrados, un BVAR con la prior de Minnesota y un BVAR con la prior de Minnesota, cuyas densidades a posteriori son simuladas por el Muestreador de Gibbs. Se realizan proyecciones para estas variables y se compara el rendimiento predictivo de los modelos por medio del error medio cuadrático y el coeficiente U de Theil. Los resultados obtenidos de las proyecciones de estas variables, favorecen el uso del enfoque bayesiano en la estimación de modelos macroeconómicos con fines predictivos para la economía venezolana. El artículo tiene la siguiente estructura: en la segunda sección se presenta una introducción al enfoque bayesiano de estimación, en la tercera sección se realiza la presentación metodológica de los dos modelos BVAR, en la cuarta sección se realiza el planteamiento del modelo empírico, se presenta el resultado de las proyecciones y se compara el rendimiento predictivo de los modelos y en la quinta sección se presentan las conclusiones del trabajo. 2. Enfoque Bayesiano El enfoque bayesiano permite incorporar al proceso de estimación de los parámetros del modelo, información no esta contenida en la muestra mediante la fórmula de Bayes: Sea θ el vector parámetros del modelo (una variable aleatoria) y X la muestra, entonces, π (θ | X ) = Donde, π ( X ) = k ∑π ( X | θ j =1 j π ( X | θ )π (θ ) , π (X ) )π (θ j ) es una constante de normalización, π ( X | θ ) es la densidad muestral o verosimilitud, π (θ ) es la densidad a priori de los parámetros, que contiene toda la información previa sobre θ o independiente de los datos, y π (θ | X ) es la densidad a posteriori de los parámetros dada la muestra. Como π ( X ) es una constante, una vez dada la muestra X , suele obviarse de tal manera que π (θ | X ) ∝ π ( X | θ )π (θ ) ,1 en esta expresión, se puede observar que la densidad a posteriori es combinación de la densidad a priori y la información muestral expresada en la función de verosimilitud. 2.1 Conocimiento previo: En el enfoque frecuentista, el vector de parámetros θ se considera como una constante desconocida, mientras que en el enfoque bayesiano, es una variable aleatoria y con una densidad π (θ ) , y es justamente esta densidad a priori la que incorpora la información previa que se posee sobre los parámetros e introduce el factor incertidumbre en el modelo. 2.2 Estimación: La densidad a posteriori π (θ | X ) , es una actualización del conocimiento del vector de parámetros θ (información previa) luego de confrontar con los datos (información muestral). El enfoque bayesiano consiste en pasar de un conocimiento a priori sobre los parámetros π (θ ) a un conocimiento a posteriori π (θ | X ) , mediante la 1 El símbolo ∝ denota proporcionalidad o igualdad salvo constante multiplicativa. muestra. De la densidad a posteriori π (θ | X ) se pueden obtener estimadores puntuales a posteriori de los parámetros. En el caso que la densidad a posteriori π (θ | X ) tenga una estructura conocida, se puede calcular estimadores puntuales, el más utilizado es E [θ | X ] (la esperanza condicional del parámetro dada la muestra). De lo contrario, si no es posible obtener una expresión para la densidad a posteriori, o incluso si la densidad es conocida pero no es posible calcular sus momentos, aún resulta posible construir estimadores puntuales de los parámetros e incluso estimadores de su densidad, mediante los métodos MCMC (ver Robert, 2001), que permiten obtener simulaciones de la densidad a posteriori. Los métodos MCMC mas difundidos son el algoritmo de Metropolis-Hastings y el muestreador de Gibbs. Uno de los mayores atractivos del enfoque bayesiano, es que no sólo permite obtener un estimador puntual de los parámetros del modelo, sino también una densidad que caracteriza dichos parámetros, la densidad a posteriori. No obstante, uno de los aspectos más controversiales de los métodos bayesianos es la selección de la información previa, es decir, la elección de la densidad a priori y sus parámetros. 3. Modelos BVAR En esta sección se presentan dos modelos de vectores autoregresivos (VAR) estimados bajo el enfoque bayesiano (BVAR), el primero introducido por Litterman (1985) y el segundo es una generalización introducida por Lesage (2005). Para facilitar la comprensión de los BVAR, se recordará al lector algunos aspectos básicos de los VAR frecuentistas. 3.1 Vectores Autoregresivos (VAR) Los vectores autoregresivos fueron introducidos por Sims (1980), y se han caracterizado por ser herramientas de gran utilidad en el modelaje de variables macroeconómicas a fin de realizar pronósticos y son una referencia estándar para el análisis de los shocks estructurales. Estos modelos son estimados a partir de la información muestral. En su formulación más básica, un VAR de orden p tiene la siguiente representación y t = m + φ1 y t −1 + φ 2 y t − 2 + K + φ p y t − p + ε t , con y t ∈ R k es un proceso estacionario, m ∈ R k componente determinístico, p el número de rezagos de la variable, φi es la matriz de coeficientes de dimensión k × k , tal que i = 1, K , p , ε t ∈ R k ~ N (0, ∑) es un ruido blanco tal que: si s = t; ⎧∑, ⎪ E (ε t ) = 0 y E (ε t ε ' s ) = ⎨ ⎪ 0, caso contrario. ⎩ Observe que cada ecuación tiene la forma: y i ,t = mi + φi1,1 y1,t −1 + K + φi1,k y k ,t −1 + K + φi p,1 y1,t − p + K + φi p,k y k ,t − p + ε i ,t p k = mi + ∑∑ φis, j y j ,t − s + ε i ,t , (3.1.1) s =1 j =1 donde ε i ,t ~ N (0, σ i 2 ) y φi,s j denota para la i-ésima ecuación el coeficiente correspondiente a la j-ésima variable de rezago s . El modelo VAR básico anterior se puede extender de manera natural incorporando variables determinísticas, como por ejemplo variables exógenas, variables dummy (ver Ballabriga, 1998): y t = m + φ1 y t −1 + φ 2 y t − 2 + K + φ p y t − p + DZ t + ε t , con Z t ∈ R k variable determinística, y D una matriz de coeficientes de orden k × k . En los modelos VAR, la inclusión de la información previa resulta particularmente atractiva, debido a la gran cantidad de parámetros a ser estimados. Mientras más complejo es el modelo mayor es el número de parámetros a estimar, tornándose estos en modelos sobreparametrizados. De tal manera que, los VAR a pesar de tener las ventajas de los modelos multivariantes, también tienen algunos inconvenientes, entre ellos el problema de la sobreparametrización, ya que aún para modelos que pueden considerarse pequeños, involucran una cantidad considerable de parámetros a ser estimados, generalmente en macroeconomía se disponen de pocas observaciones para estimar tales parámetros, en ese sentido, la inclusión de información previa en la estimación del modelo se torna valiosa. La estimación de los parámetros de los VAR bajo el enfoque bayesiano es lo que se conoce como Vectores Autoregresivos Bayesianos (BVAR) y tiene entre sus pioneros a Litterman (1985). 3.2 Prior de Minnesota Litterman (1985), investigador del Federal Reserve Bank of Minneapolis (Minnesota), introduce el Modelo VAR Bayesiano. Para formular la densidad a priori, conocida en la literatura como Prior de Minnesota, parte de tres supuestos con respecto a las series macroeconómicas: Se supone que las series macroeconómicas contienen una raíz muy cercana a uno en su representación autoregresiva. Acerca de lo cual se tiene evidencia empírica. Los valores más recientes de una serie contienen más información de relevancia para el valor actual de la serie que los valores pasados de la misma, es decir, los coeficientes que acompañan a los valores rezagados de una determinada variable explicativa tendrá mayor probabilidad de acercarse a cero en la medida que aumenta el número de rezagos. Esta convicción es lo que esta detrás de la practica convencional de cortar abruptamente los rezagos. De cara al pronóstico de una determinada variable son de mayor utilidad sus propios valores rezagados que otras variables explicativas rezagadas. Algo bien conocido en la práctica de los pronósticos macroeconómicos. En base a estos supuestos Litterman propone que una aproximación razonable para el comportamiento de una variable económica es un paseo aleatorio alrededor de un componente determinístico: y i ,t = mi + y i ,t −1 + ε i ,t , con ε i.t ~ N (0, σ 2 ) Es decir, se supone que en promedio cada ecuación del VAR tiene un comportamiento restringido a un AR(1). Bajo estas restricciones propuestas por Litterman, se asume que la distribución a priori de los parámetros tiene media cero excepto el coeficiente con el primer rezago de la variable dependiente, el cual tiene media uno, los parámetros se suponen no correlacionados entre si y que las desviaciones estándar de los coeficientes decrecen a medida que aumentan el número de rezagos. Recuerde que en (3.1.1) cada ecuación de un VAR tiene la siguiente forma p k y i ,t = mi + ∑∑ φis, j y j ,t − s + ε i ,t s =1 j =1 donde ε i ,t ~ N (0, σ i 2 ) y φi,s j denota para la i-ésima ecuación el coeficiente correspondiente a la j-ésima variable de rezago s . La diferencia de este modelo bayesiano con el frecuentista, radica básicamente en que Litterman (1985) considera estos coeficientes φ i,s j como variables aleatorias, teniendo la siguiente densidad para tales coeficientes: φij s ~ N ( μ ij s , (γ ij s ) 2 ) , μ ij con media y desviación estándar γ ij s s (3.2.1) s = 1; ⎧1, i = j , ⎪ =⎨ ⎪0, caso contrario ⎩ ⎧ θ0 ⎪ , ⎪ sθ2 ⎪ =⎨ ⎪θ 0θ ij ⎛ σ) ⎪ θ ⎜ )i ⎪⎩ s 2 ⎜⎝ σ j si i = j; ⎞ ⎟, caso contrario ⎟ ⎠ si i = j; ⎧ 1, ⎪ θ ij = ⎨ ⎪θ > 0, caso contrario ⎩ 1 con Esta densidad a priori depende de los parámetros θ 0 , θ1 y θ 2 , se les suele denominar en la literatura como hiperparámetros. Hiperparámetro Interpretación Rango de valores er La desviación estándar en el 1 θ0 rezago de la variable θ1 peso de la variable 0 < θ1 < 1 Tasa de decaimiento con el 0 < θ2 θ2 dependiente número de rezagos 0 < θ0 ≤ 1 Análogamente a los VAR frecuentistas BVAR de Litterman se puede extender considerando un modelo con variables determinísticas, p k y i ,t = mi + ∑∑ φis, j y j ,t − s + Di , j Z j ,t + ε i ,t . s =1 j =1 En este caso se tienen la misma Prior de Minnesota de (3.2.1), es decir, no se considera información a priori para las variables determinísticas. Con respecto a la Prior de Minnesota, es importante recalcar lo siguiente: sólo se supone información previa para los coeficientes de las variables endógenas del modelo, es decir, Litterman no propone una distribución a priori para los coeficientes de las variables exógenas, para el componente determinístico o para la matriz de covarianzas, la densidad a priori que propone en su trabajo no proviene de ninguna teoría económica en particular, y las restricciones impuestas son más bien de carácter instrumental e intuitivo. Sin embargo, vale la pena destacar, que estos aspectos son susceptibles de ser modificados, introduciendo algunos cambios en la Prior de Minnesota mediante la incorporación de nuevos hiperparámetros. 3.3 Estimación a Posteriori Una vez que se ha propuesto una densidad previa para los parámetros, y dada la muestra observada, es posible obtener una densidad a posteriori de dichos parámetros, actualizando la información previa a través de los datos. Considerando que el modelo tiene un componente determinístico (del cual no se supone información previa) y que eventualmente se pudiesen incluir variables exógenas (para las cuales tampoco se tiene información previa), a fin de estimar simultáneamente todos los parámetros (dada información previa o no), resulta conveniente reescribir cada ecuación del VAR reducido como un modelo de regresión lineal con restricción, de tal manera que para la i-ésima ecuación del VAR se tiene: Y i = Xβ i + ε i , con ε i ~ N (0, σ 2 I T ) , Donde Y i es un vector con todas las observaciones hasta tiempo T de la iésima variable endógena, X es una matriz cuyas columnas contiene las observaciones hasta tiempo T de las variables endógenas rezagadas, las variables exógenas y el componente determinístico, β i denota todos los coeficientes del modelo y ε i los residuos. Recuerde que el estimador de β i para un modelo de regresión lineal es β i = ( X ' X ) −1 ( X ' Y i ) , este modelo de regresión lineal esta sujeto a la restricción r i = D i β i + υ i , con υ i ~ N (0, θ 0 I ) , 2 (3.3.1) justamente esta restricción recoge toda la información previa presente en la Prior de Minnesota, donde: r i es un vector nulo, salvo en la entrada correspondiente al primer rezago de la i-ésima variable, cuyo valor es unitario. Este vector representa la media de la Prior de Minnesota. D i una matriz diagonal, con entradas nulas correspondientes a las variables exógenas, y θ0 correspondiente al s-ésimo rezago de la j-ésima variable endógena. γ ijs Esta matriz representa la desviación estándar de la Prior de Minnesota, observe que tiene entrada nula para las variables exógenas, precisamente porque no hay supuestos previos sobre ellas. El estimador a posteriori de los coeficientes de este modelo de regresión lineal dada la restricción se obtiene calculando el estimador de mínimos cuadrados generalizados sujeto a la restricción (3.3.1) dada por la información a priori: ⎞ ⎛ σ2 β = ⎜⎜ X ' X + 2 ( D i )' D i ⎟⎟ θ0 ⎠ ⎝ )i −1 ⎞ ⎛ σ2 ⎜ X ' Y i + 2 ( D i )' r i ⎟ ⎟ ⎜ θ0 ⎠ ⎝ Este estimador, combina tanto la información muestral como la información a ) priori. β i es el estimador de la media de la distribución a posteriori, se le denomina media a posteriori. 3.4 Estimación a Posteriori con muestreador de Gibbs Ahora se considera el VAR como un modelo de regresión más general, donde la varianza no es constante en el tiempo, Y = Xβ + ε , con ⎛ v1 0 0 ⎞ ⎜ ⎟ ε ~ N (0, σ V ) tal que V = ⎜ 0 O 0 ⎟ ⎜0 0 v ⎟ T ⎠ ⎝ 2 Se denota mediante v = (v1 , K , vT ) , la diagonal de V . El conjunto de parámetros de este modelo es θ = ( β , σ , v) . La densidad a priori de θ la denotaremos por π (θ ) = π ( β , σ , v) . Para estos parámetros se tiene la siguiente información previa (ver Geweke, 1993): • Para β se tiene las mismas hipótesis de la ecuación (3.3.1), r = Dβ +υ , con υ ~ N (0, Ω) . • • Para σ se tiene σ ~ 1 σ . Para v , se tiene que los vi son independientes, con i = 1, K , T , de tal manera que, c ~ χ c2 , c es un nuevo hiperparámetro, Lesage (2005) vi sugiere tomar c = 4 . La estimación a posteriori de los parámetros se realiza de la siguiente manera (ver Geweke, 1993). Observe en primer lugar, que se conocen y se pueden simular, cada una de las densidades a posteriori condicionales, π ( β | ν , σ ) , π (σ | ν , β ) y π (ν | β , σ ) : • Para β se tiene nuevamente el estimador de mínimos cuadrados generalizados sujeto a la restricción β = (X 'V −1 X + σ 2 D' Ω −1 D ) (X 'V −1 X + σ 2 D' Ω −1 r ) , 2 ) −1 (3.4.1) observe que β esta dado en términos de σ , v , las observaciones y la información previa contenida en D y r . • Si ε i = y i − x'i β , entonces, el estimador a posteriori para σ viene expresado implícitamente por ⎞ ⎛ T ⎜ ∑ (ε i2 / vi ) /(σ 2 ) ⎟ | β , v ~ χ T2 . ⎠ ⎝ i =1 • (3.4.2), Para v viene expresado implícitamente por ⎛ σ −2 ε i2 + c ⎞ ⎜ ⎟ | β , σ ~ χ c2+1 . ⎜ ⎟ v i ⎝ ⎠ (3.4.3), 2 Este es el estimador de mínimos cuadrados generalizados sujeto a una restricción, el término que incorpora la restricción viene dado por la información previa. Las simulaciones de la densidad a posteriori se obtiene con el Muestreador de Gibbs, este algoritmo se utiliza cuando no es posible realizar simulaciones directamente a partir de las distribuciones, sino a partir de las densidades condicionales ver Lesage (2005), el algoritmo para la actualización de los coeficientes del BVAR es el siguiente: Algoritmo BVAR Minnesota-Gibbs Dados D, r , Ω (son información previa) 1. Inicialización β 0 , σ 0 , vi0 2. n = 1, K, N Iteración β n ~ β n | σ n −1 , vin −1 σ n ~ σ n | β n , vin −1 vi ~ vi | σ n , β n n 3. n Estimación ) β= 1 N N ∑β n n =1 Observe que en el algoritmo finalmente la estimación sólo se realiza para β (media a posteriori), ya que es el único parámetro de interés a fines predictivos, y se realizan un número N de simulaciones, si se considera N un número suficientemente ) grande, por la ley de los grandes números se tiene que β converge a la media a posteriori. 4. Planteamiento del Modelo En esta sección se plantea el modelo considerado, la selección de las variables y la descripción de la data utilizada. La selección de las variables del modelo se apoyó en la teoría cuantitativa del dinero, la cual especifica que las preferencias por mantener saldos reales por parte de los agentes económicos está determinada por una variable de escala que mide el volumen de transacciones o la renta nacional, una variable que recoge el costo de oportunidad de mantener efectivo y, un indicador que captura la evolución del nivel general de precios. De esta manera y para efectos prácticos se ha considerado, el PIB como la variable de escala representando el nivel de actividad económica del país, las tasas pasivas de los depósitos a plazo de 90 días midiendo el costo de oportunidad de mantener activos más líquido (dinero) en contraposición al mantenimiento de algún activo menos líquido, y la tasa de inflación como un indicador de las expectativas de evolución de los precios 3 . Adicionalmente, se ha ampliado el modelo con la incorporación del tipo de cambio, el cual intenta recoger la intención del agente de sustituir un activo externo por uno interno. Observe que en el modelo se consideran como variables endógenas, variables objetivos de la política económica: PIB real, inflación, demanda real de dinero. En la siguiente tabla se presentan las variables que conforman el modelo SECTOR VARIABLE Índice de precios al consumidor puntual SECTOR M1 real TIPO endógena endógena MONETARIO- Tasas de interés pasivas a 90 PRECIOS días de los 6 principales SECTOR REAL Producto interno bruto endógena Déficit del gobierno central exógena SECTOR FISCAL exógena bancos del país Incidencia exógena SECTOR Importaciones totales exógena EXTERNO Tipo de cambio puntual real exógena Las series que conforman este modelo tienen una periodicidad trimestral, están medidas en Bs. con base en el año 1997. La inflación se mide de la manera usual, la variaciones trimestrales del índice de precios al consumidor. Se consideraron observaciones desde el año 1992 a 2006. El modelo se estima con los datos observados hasta 2004 y se realizan proyecciones fuera de muestra para los años 2005 y 2006, con el objeto de comparar las proyecciones con las series observadas y así evaluar el desempeño predictivo de los modelos. Adicionalmente, se incorporaron en la estimación las siguientes variables dummies, que reflejan algunos valores anómalos en las series: 1er-2do de 1996 y 3er-4to de 1996 motivado a un Alto Índice inflacionario (acumulado de 103.2%), 1er de 2002 entra en vigencia el sistema de libre flotación del tipo de cambio y 4to de 2002 – 1er de 2003 por una contracción de la actividad económica. 3 Medida como las variaciones intertrimestrales del índice de precios al consumidor Se analizaron las series para evaluar la posible existencia de raíces unitarias y posteriormente se realizaron las correspondientes transformaciones, a fin de obtener series estacionarias. Se estimaron los siguientes modelos: VAR mínimos cuadrados (var), BVAR con Prior de Minnesota (bvar) y un BVAR con simulaciones realizadas mediante el muestreador de Gibbs (bvar-gibbs). Siguiendo los criterios de información de Akaike y Hannan-Quinn, y el test LR, y con el objeto de considerar la información histórica comprendida en el período de un año, en cada uno de estos modelos se tomaron 4 rezagos. En los modelos bayesianos, los hiperparámetros: θ 0 = 0.1 , θ 1 = 1 y θ 2 = 0.5 , se seleccionaron utilizando un algoritmo que minimiza el error medio cuadrático de predicción (ver Bolívar, 2007). 4.1 Proyecciones y Comparación de los Modelos A continuación se presentan las proyecciones de la inflación, el PIB y M1 real, y se compara el rendimiento predictivo a diferentes horizontes, por parte de los diversos modelos, haciendo uso de herramientas como el error cuadrático medio (emc) y el coeficiente U de Theil. En los siguientes gráficos y en los estadísticos emc y U de Theil se puede apreciar que en efecto el desempeño predictivo de ambos modelos BVAR es superior que el modelo VAR frecuentista, en todos los horizontes de pronóstico, al minimizar tanto el emc como el U de Theil incluso hasta en dos ordenes de magnitud. En cuanto a los dos modelos BVAR, si bien es cierto que el bvar obtuvo un mejor desempeño en los pronósticos para la inflación al minimizar el emc y el U de Theil en los diferentes horizontes, y por su parte el bvar-gibbs tuvo un mejor rendimiento pronosticando el PIB, no se aprecia una diferencia estadísticamente significativa en cuanto al rendimiento predictivo de ambos modelos bayesianos. Para M1 real, se realizaron pronósticos bastante precisos hasta un periodo de un año. Los resultados de las proyecciones confirman el aporte significativo que introdujo la información extramuestral en la estimación de este modelo. INFLACION 0.1 0.05 0 -0.05 serie observada var bvar bvar gibbs -0.1 -0.15 2-04 4-04 2-05 4-05 2-06 4-06 Desempeño predictivo para la inflación bvar- pasos var bvar bvar-gibbs var bvar 1 0,00181 0,00047 0,00003 53,62 14,01 1,15 2 0,00245 0,00033 0,00037 32,017 8,66 7,22 0,00480 0,00022 0,00026 U de 97,10 6,05 6,47 0,00373 0,00020 0,00028 Theil 45,17 2,13 5,40 5 0,00298 0,00016 0,00022 17,77 0,72 2,80 6 0,00382 0,00019 0,00019 41,46 0,82 3,60 7 0,00434 0,00016 0,00019 26,80 0,61 2,20 8 0,00387 0,00023 0,00036 31,52 0,70 3,81 3 4 emc gibbs PIB 7 1.5 x 10 1.4 1.3 1.2 var bvar bvar gibbs serie observada 1.1 1 0.9 0.8 0.7 0.6 2-04 4-04 2-05 4-05 2-06 4-06 Desempeño predictivo para el PIB pasos var bvar 1 0,10491 0,01753 2 0,06472 bvar- bvar- var bvar 0,00815 13,86 2,31 1,07 0,00902 0,00408 17,33 3,86 2,02 0,04517 0,00691 0,00352 U de 21,77 3,71 1,90 0,06758 0,00607 0,00269 Theil 28,61 2,35 0,98 5 0,13753 0,00516 0,00217 32,65 4,55 2,10 6 0,16144 0,00432 0,00190 41,53 4,94 2,68 7 0,13935 0,00370 0,00163 35,06 3,51 1,94 8 0,19696 0,003249 0,00146 17,87 2,19 1,21 3 4 emc gibbs gibbs M1 REAL 6 14 x 10 12 var bvar bvar gibbs serie observada 10 8 6 4 2 2-04 4-04 2-05 4-05 2-06 4-06 Desempeño predictivo para M1 real pasos var bvar 1 0,03482 0,00427 2 0,02065 bvar- bvar- var bvar 0,00401 56,70 6,96 6,53 0,00239 0,00209 71,01 9,41 10,01 0,05407 0,00160 0,00140 U de 27,16 0,80 0,92 0,04326 0,00143 0,00125 Theil 5,60 0,07 0,08 5 0,03835 0,00433 0,00343 6,35 0,22 0,21 6 0,06379 0,01109 0,00948 6,86 0,47 0,44 7 0,06993 0,01005 0,00836 6,30 0,55 0,50 8 0,06137 0,008820 0,00733 5,04 0,45 0,40 3 4 emc gibbs gibbs 5. Conclusiones En este trabajo se evaluó el uso de métodos bayesianos en el modelaje y predicción de variables macroeconómicas de la economía venezolana, específicamente mediante la estimación de vectores autoregresivos bajo el enfoque bayesiano, incorporando información previa a la información muestral en la estimación de los parámetros. Se presentaron dos modelos BVAR: el primero se utilizó la Prior de Minnesota (Litterman, 1985), en el segundo se simuló con el muestreador de Gibbs las densidades a posteriori de los parámetros del BVAR (Lesage, 2005). Se realizaron proyecciones para algunas de las variables objetivos más importantes de la política económica venezolana: inflación, el producto interno bruto, M1 real. Se compararon las proyecciones a diferentes horizontes, de los dos modelos bayesianos y de un VAR estimado de manera frecuentista. Los resultados de las proyecciones de estas variables macroeconómicas favorecen el uso del enfoque bayesiano en la estimación de modelos macroeconómicos con fines predictivos para la economía venezolana. Además, estos resultados motivan la inclusión de nuevas variables en el modelo, el estudio de modelos BVAR con técnicas de estimación más poderosas como la coeficientes variables en el tiempo de Doan, Litterman, y Sims (1986), y el estudio de modelos BVAR estructurales a fin de analizar los shocks estructurales de la economía venezolana. 6. Referencias Bibliográficas ADOLFSON, M., LASEEN, S., LINDE, J. y VILLANI, M. (2007) “Bayesian estimation of an open economy DSGE model with incomplete passthrough”. Journal of International Economics, volumen 72, N° 2, pp. 481511. BALLABRIGA, F. (1998). “Un Modelo Macroeconómico BVAR para la economía española: metodología y resultados”. Banco de España. Servicio de Estudios Económicos, N° 64. BAUWENS L., LUBRANO, M., y RICHARD J.F. (2003). “Bayesian Inference in Dynamic Econometric Models”. Oxford University Press. BRANDT, P. y FREEMAN, J. (2006). “Advances in bayesian time series modeling and the study of politics: Theory testing, forecasting and policy analysis”. Political Análisis, Volumen 14, N° 1 ,pp. 1-36. BOLÍVAR, WENDY. (2007). “Predicción de variables macroeconómicas mediante VAR bayesianos: una aplicación al caso venezolano”. Tesis de Maestría, Postgrado en Modelos Aleatorios, Universidad Central de Venezuela. CICCARELLI, M y REBUCCI, A. (2003). “Bayesian vars: A survey of the recent literature with an application to the european monetary system”. Working Paper. International Monetary Fund. DOAN, T, LITTERMAN R. y SIMS, C. (1986) “Forecasting and conditional projection using realistic prior distributions”. Federal Reserve Bank of Minneapolis, Report 93. FERNANDEZ-VILLAVERDE, J., y J.F. RUBIO-RAMIREZ, (2004), “Comparing Dynamic Equilibrium Models to Data: A Bayesian Approach,” Journal of Econometrics, Vol. 123, pp. 153-187. GEWEKE, J. (1993). “Bayesian treatment of the independent student-t linear model”. Journal of Applied Econometrics, Suppplement: Special Issue on Econometric Inference Using Simulation Techniques. GREENBERG, E. (2008). “Introduction to Bayesian Econometrics”. Cambridge University Press. JACOBSON, T y KARLSSON, S. (2004). “Finding good predictors for inflation: a Bayesian model averaging approach”. Journal of Forecasting, Vol. 73, pp. 479-496. KADIYALA, K y KARLSSON, S. (1993). “Forecasting with generalized bayesian vector autoregressions”. Journal of Forecasting, Vol. 12, pp. 365378. KADIYALA, K y KARLSSON, S. (1997). “Numerical methods for estimation and inference in bayesian var models”. Journal of applied econometrics, Vol. 12, N° 2, pp. 99-132. KOOP, G. (2003). “Bayesian Econometrics”. John Wiley and Sons. LESAGE, J. (2005). “Econometric toolbox for matlab”. www.spatialeconometrics.com. LITTERMAN, R. (1985). “Forecasting with Bayesian vector autoregressions- five years of experience”. Federal Reserve Bank of Minneapolis. Working Paper 274. LLOSA, G., V. TUESTA, y M. VEGA. (2005). “Un Modelo de Proyección BVAR Para la Inflación Peruana”. Banco Central de Reserva del Perú, Working Paper, Noviembre. POIRIER, D. (1995). “Intermediate Statistics and Econometrics: A comparative approach”. Cambridge: The MIT Press. ROBERT, C. (2001). “The Bayesian Choice”. Springer. SIMS, C. (1980). “Macroeconomics and Reality”. Econometrica, Vol. 48, N° 1, pp. 1-48. SIMS. C y ZHA, T. (1998) “Bayesian methods for dynamic multivariate models”. International Economic Review, Vol. 39, N° 4. ZHA, T. (2005). “Markov-Switching structural vector autoregressions: theory and application”. FRB of Atlanta Working Paper No. 2005-27. ZELLNER, A. (1971). “An Introduction Econometrics”. John Wiley and Sons Inc. to Bayesian Inference in