Col· legi

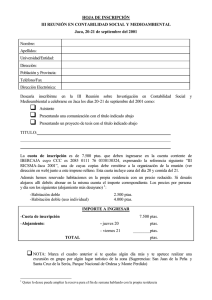

Anuncio

Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil ELS DINERS Hi ha dos cursos telemàtics amplíssims sobre matèria monetària. — http://www.ciberconta.unizar.es/leccion/tipos/ — http://chalaux.org/indect.htm 1) Concepto de dinero (http://www.ciberconta.unizar.es/leccion/tipos/) La primera pregunta que nos tenemos que plantear es ¿Qué es el dinero? Seguramente si hiciéramos una encuesta a un grupo de personas y le pidiéramos que nos diera una definición, lo más probable es que nos dijeran que es lo que mide la riqueza de una persona y que además nos sirve para comprar los productos que necesitamos. Todos conocemos qué es el dinero y qué servicios nos proporciona: comprar e invertir, principalmente. Previamente al desarrollo de los contenidos del tema sería conveniente que reflexionaras unos minutos sobre las siguientes cuestiones: 1. 2. 3. 4. 5. ¿Cuántos tipos de dinero conoces? ¿Qué tipo de dinero es el que predomina en la sociedad? Enumera al menos tres formas de conseguir dinero Enumera los destinos del dinero que conozcas Cita alguna forma de acumular riqueza distinta de la acumulación de dinero 6. ¿Cómo emplearías el dinero para aumentar tu riqueza? 7. ¿Qué entiendes por Bancos y Cajas de Ahorros? 8. ¿Qué concepto tienes de la Bolsa? ¿Cómo la definirías? 9. ¿Qué entiendes por rentabilidad? 10. ¿Por qué crees que cambia el valor del dinero con el paso del tiempo? Hay que destacar que la existencia del dinero facilita enormemente el comercio, ya que en la economía actual es muy difícil encontrar alguien con el que tengamos una coincidencia de necesidades, es decir, que pudiéramos realizar un intercambio mediante el trueque. El dinero fluye de un miembro de la economía a otro, facilita la producción y el comercio y permite que cada persona se especialice en lo mejor que hace y eleva el nivel de vida de todo el mundo. En economía el dinero se define como el conjunto de medios de pago comúnmente aceptados. 2) Origen del dinero Antes de la aparición del dinero los intercambios se realizaban mediante el sistema de trueque directo de una mercancía por otra. Este método limitaba enormemente la posibilidad de realizar transacciones , pues se requería una Nocions bàsiques d’ECONOMIA . 18 Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil coincidencia de necesidades al mismo tiempo además del problema de la indivisibilidad de algunos productos. Surgió la necesidad de establecer una mercancía intermediaria que fuera generalmente aceptada, de forma que el cambio de mercancías se pudiera realizar de forma directa. Las primeras formas de dinero que se dieron en la historia fueron muy diversas, desde granos de cacao, vino o la sal (de donde proviene el término "salario"). Posteriormente se comenzaron a utilizar materiales preciosos, que eran escasos, atractivos como adornos y fáciles de intercambiar y de transportar. En un principio de utilizaron piezas de esos metales preciosos que había que pesar en cada transacción. Con posterioridad se crearon las monedas, cuyo valor nominal, garantizado por el sello del gobernante, dependía del peso del metal, es decir, del valor intrínseco de la moneda. Poco a poco se llegó a la moneda fiduciaria que es aquella cuyo valor intrínseco es inferior al valor nominal o facial. El origen del dinero papel se data en la actividad de los orfebres durante la Edad Media. Estos artesanos disponían de cajas de seguridad en las que guardaban sus existencias. El orfebre simplemente extendía un recibo prometiendo devolver al depositante sus pertenencias a su requerimiento. Con el transcurso del tiempo, estos recibos fueron emitiéndose al portador y las compras y ventas fueron saldándose mediante la simple entrega de un papel que certificaba la deuda privada, reconocida por un orfebre, prometiendo éste entregar al portador una cantidad determinada de oro cuando así lo solicitara. Este dinero papel era plenamente convertible en oro. Posteriormente, los orfebres comenzaron a reconocer deudas emitiendo dinero papel, teóricamente convertible en oro, por un valor superior al oro que realmente poseían. Con este proceder los orfebres estaban creando dinero. EL DINERO EN LA ACTUALIDAD (papel o monedas) no tiene hoy en día ningún respaldo en términos de metales preciosos, sino que su valor descansa en la confianza de cada individuo de que será aceptado como medio de pago por los demás. Si esta confianza desapareciese, el billete sería inservible. 3) Funciones del dinero Para poder definir las funciones del dinero nos tendríamos que plantear la siguiente pregunta: ¿Para qué queremos el dinero? Las respuestas a esta pregunta serán parecidas a las siguientes: para comprar productos, para ser más ricos, para saber cuánto valen las cosas, etc. El dinero desempeña principalmente cuatro funciones: - El dinero es un medio de cambio generalmente aceptado por la colectividad para la realización de transacciones y la cancelación de Nocions bàsiques d’ECONOMIA . 19 Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil deudas, evitando el trueque directo. El dinero facilita el intercambio porque elimina la necesidad de que exista la coincidencia de deseos que conlleva el trueque: con dinero no es necesario que el vendedor encuentre un comprador que tenga lo que desea y que quiera lo que tiene. De esa forma se reducen los costes asociados a toda transacción. - El dinero se usa también como unidad de cuenta, entendiendo por tal aquella en la que se fijan los precios y se llevan las cuentas. Se utiliza como unidad porque sirve de medida de valor, esto es, para calcular cuánto valen los diferentes bienes y servicios. - El dinero es un depósito de valor. No sólo es un medio para realizar transacciones sino también un activo financiero que sirve como depósito de valor. El dinero es una manera de mantener riqueza. - El dinero es también un patrón de pago diferido, porque los pagos que han de efectuarse en el futuro generalmente se especifican en dinero. 4) Clases de dinero Una vez delimitado el concepto, origen y funciones que desempeña el dinero es el momento de definir qué clases de dinero existen en la economía actual. Podemos distinguir tres tipos de dinero, principalmente: - Dinero pagaré: Medio de cambio utilizado para saldar deudas de una empresa o persona, que descansa en la confianza de que será aceptado por los demás. (Por ejemplo, un cheque) - Dinero legal: Dinero emitido por una institución que monopoliza su emisión (Banco Central Europeo) y lo suele hacer en forma de monedas metálicas y billetes. En la Unión Monetaria Europea en la que el Euro es la moneda de curso legal la competencia es del Banco Central Europeo. - Dinero bancario: Es el generado por algunos intermediarios financieros capacitados para ello (bancos, cajas de ahorro y cajas rurales) y está constituido por sus activos financieros en depósitos en estas instituciones. Se pueden clasificar de tres formas: - Depósitos a la vista, son aquellos de los que sus titulares pueden disponer inmediatamente con la sola entrega de una orden de pago dirigida al banco denominada cheque. - Depósitos de ahorro, son aquellos de los que sus titulares pueden disponer inmediatamente, pero sin que sea posible hacerlo mediante cheques. Son las popularmente conocidas como libretas de ahorro. Nocions bàsiques d’ECONOMIA . 20 Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil - Depósitos a plazo, son aquellos cuyo titular se ha comprometido a mantenerlos durante un plazo fijo, a cambio de una remuneración, y no puede disponer de ellos hasta transcurrido ese plazo sin recibir una penalización. Últimamente también podríamos considerar otro tipo de dinero que es el dinero electrónico, en el que incluiríamos los siguientes tipos de tarjetas: - Tarjetas de débito: Permiten disponer de dinero en cajeros y realizar compras siempre que exista saldo en la cuenta bancaria. El cargo es instantáneo. Ejemplos de estas tarjetas son la 6000 y Servired. - Tarjetas de crédito: Permiten disponer dinero en cajeros y realizar compras con un desembolso diferido, que puede ser por toda la cantidad o por un porcentaje de la cantidad dispuesta. Estas tarjetas cuentan con un límite de crédito, impuesto por la entidad bancaria. Ejemplos son la tarjeta Visa y Mastercard. - Tarjetas monedero: Llevan un chip recargable con la cantidad de dinero que deseemos. Se utilizan para realizar pagos en comercios y tienen la ventaja de que en caso de pérdida no corremos el riesgo de perder más de lo que hay en el chip. Ejemplo es la tarjeta Visa Cash y la tarjeta telefónica. - Tarjetas "de Internet": Se utilizan exclusivamente para realizar compras a través de Internet. El procedimiento de uso es transfiriendo la cantidad requerida para la compra desde una cuenta bancaria para que después de realizar el pago el saldo de dicha tarjeta sea cero. Esta tarjeta surge para generar más confianza en los consumidores a la hora de realizar los pagos por Internet con tarjetas de crédito. - Tarjetas "comerciales": Son las que emiten hipermercados, centros comerciales,... y que permiten comprar en dichos comercios. Un ejemplo típico es la tarjeta de El Corte Inglés. 5) Creación del dinero Las monedas y billetes los crea el Estado, siendo una función que corresponde al banco central. En el caso del euro la responsabilidad es del Banco Central Europeo. En la actualidad, los bancos centrales pueden producir todo el dinero que quieran, independientemente de las reservas que tengan: no tienen más que mandar imprimir mayor cantidad de billetes. Pero esta medida sin ningún tipo de respaldo económico produciría un problema considerable en la economía del país, ya que al existir mayor cantidad de dinero, su valor será inferior y los precios tenderán a aumentar. Este fenómeno recibe el nombre de inflación y es uno de los indicadores de la variación de valor del dinero. Por otra parte, los bancos y cajas de ahorro tienen su actividad principal en la creación de depósitos bancarios, que también son dinero y que hoy en día constituyen la mayor parte del dinero en circulación. La actividad bancaria consiste en recoger fondos de los ahorradores para prestarlos a aquellos agentes económicos que necesiten financiación. Nocions bàsiques d’ECONOMIA . 21 Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil Los bancos no van a poder prestar todo el dinero que reciben de los ahorradores sino que están obligados a mantener un porcentaje de sus depósitos en efectivo para hacer frente a las demandas de efectivo. A partir del 1 de enero de 1999 es el Banco Central Europeo quien fija este porcentaje, que se denomina coeficiente legal de caja y que está fijado en un 2 %. Paralelamente, la autoridad monetaria puede imponer un porcentaje adicional de reservas que los bancos deben mantener en efectivo, como medida de política monetaria. 6) Indicadores de la variación de valor del dinero El valor del dinero va cambiando con el paso del tiempo. Esto lo podemos comprobar observando el precio de los bienes y servicios entre un año y otro o el salario que cobra una persona. Estas cantidades van cambiando debido a dos factores fundamentales: la inflación y el tipo de interés. En El Pais Semanal especial 25 aniversario (domingo, 8 de mayo de 2001) aparece la siguiente comparativa de precios entre los años 1976 y 2001: 1976 Periódico 10 ptas. Matrícula de universidad (Derecho) 6.221 ptas. Un kilo de naranjas 49 ptas. Billete del metro de Madrid 6 ptas. Un "donut" 6 ptas. Décimo de lotería 50 ptas. Un litro de Coca - Cola 33 ptas. Caja de aspirinas 16 ptas. Salario mínimo interprofesional 11.400 ptas. Presupuestos Generales del Estado 785.000 millones ptas. 2001 150 ptas. 67.518 ptas. 165 ptas. 145 ptas. 65 ptas. 1.000 ptas. 93 ptas. 450 ptas. 72.120 ptas. 20.153.400 millones ptas. En esta comparativa se puede observar la variación de los precios en estos 25 años. Además, en el mismo artículo se destaca que 5 pesetas de 1976 equivalen a 35,5 pesetas de 2001, por lo que necesitamos siete veces más para comprar lo mismo. Con este valor de referencia podríamos comprobar si el resto de bienes y servicios han visto incrementado sus precios en mayor o menor proporción que la variación del valor del dinero. Los dos factores que influyen en la variación de valor del dinero son el tipo de interés y la inflación. 1) Tipo de interés: El tipo de interés se define como el pago realizado por el alquiler del dinero recibido en préstamo. Es el precio del dinero. En un sistema de libre mercado, el tipo de interés se fija por el equilibrio de la oferta y la demanda en el mercado de capitales. En una economía dirigida el tipo de interés se fija por las autoridades monetarias. Estas dos situaciones no son totalmente puras, puesto que aunque sea el mercado quien fija los tipos de interés, la autoridad monetaria interviene. El tipo de interés a corto plazo lo fija el banco central cuando los bancos acuden a él a solicitar cantidades de efectivo que les ayuden a cubrir sus necesidades de liquidez. Mediante un procedimiento de subasta, relacionado Nocions bàsiques d’ECONOMIA . 22 Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil también con las operaciones de mercado abierto, el banco central europeo fija el tipo básico, es decir, el interés al que el banco central presta a los bancos, que en última instancia establece los tipos de interés de mercado a corto, el tipo al que los bancos prestan a los particulares. En España, como integrante de la Unión Económica y Monetaria Europea, el tipo de interés viene fijado por el Banco Central Europeo como responsable de la política monetaria. En un apartado anterior se comentaba que el tipo de interés es un factor que influye en la demanda de dinero. A medida que aumenta el tipo de interés (precio del dinero) será más conveniente invertir en activos (por ejemplo, bonos) que mantener el dinero en efectivo. El diferencial de tipos de interés entre dos períodos nos indicará la variación de valor del dinero por efecto del tipo de interés. 2) Inflación: Definimos la inflación como un proceso en el que los precios de una economía crecen a lo largo del tiempo de forma continua y generalizada. Son muchos los factores que influyen en las variaciones de los precios, siendo los movimientos de la oferta y la demanda lo que más les afecta esencialmente. Cuando la economía funciona bien (crece el empleo, aumentan los sueldos y por lo tanto hay mucho dinero en circulación) compramos más cosas. Al incrementarse la demanda de bienes y servicios, estos se convierten en escasos y las empresas que los producen suben los precios para incrementar los márgenes de beneficios ante el crecimiento de la demanda. Si el nivel de demanda y los precios siguen subiendo llegará un momento que superen proporcionalmente el incremento de los salarios y provoquen que, en determinado momento, el consumidor no pueda permitirse el lujo de comprar bienes y servicios tan caros y empiece a apretarse el cinturón. Esta situación es la que debe controlarse a través de la política monetaria a través de sus instrumentos como el tipo de interés. Las dos explicaciones básicas de una elevación de precios son: 1) Inflación de demanda: Cuando la presión sobre los precios se origina por un crecimiento de la demanda agregada de la economía superior al que puede absorber la capacidad productiva disponible. Esta inflación contiene un importante componente cíclico ya que se asocia a los períodos expansivos. Las fases de auge suponen un crecimiento de la demanda y una mayor presión de la misma sobre los precios. 2) Inflación de costes: Cuando la presión sobre los precios se origina por un encarecimiento de los procesos productivos, por ejemplo: elevación de los costes salariales, del coste del capital, de las materias primas, de los productos importados Nocions bàsiques d’ECONOMIA . 23 Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil En función del valor de la inflación podemos distinguir varios tipos: - Moderada: Cuando el nivel de precios crece levemente. Se asocia a unos valores inferiores al 3 o 4 por ciento anual. - Tendencial: El crecimiento de los precios es continuo y se instaura como una situación normal. Estaría en tasas entre el 3 y el 15 o 20 por 100. - Inflación galopante: Cuando se supera la anterior cifra. Tendrá efectos más perjudiciales cuanto más elevado sea el ritmo de crecimiento de los precios. - Hiperinflación: Porcentajes de crecimiento próximos o superiores al 1.000 por 100. Se produce en algunos períodos de guerras, revoluciones o sus secuelas. La hiperinflación implica una pérdida absoluta de confianza en el dinero. El dinero pierde valor minuto a minuto, lo cual motiva que los agentes económicos buscan deshacerse del mismo y prefieren acaparar bienes. Así pues, la inflación motiva una pérdida de valor del dinero que será mayor cuanto mayor sea el coeficiente de la misma. Todos los implicados en el proceso productivo sufren las consecuencias de la inflación, ya que va a motivar costes cada vez mayores lo cual sigue alimentando la espiral inflacionista. Ante esta situación es preciso contener la inflación en unas cifras que no motiven la pérdida de confianza en el dinero por parte de los agentes económicos. Será necesario que los responsables de la política económica apliquen las medidas necesarias para dicho control. Entre las posibles medidas para el control de la inflación existen las siguientes: 1) Que las autoridades monetarias suban los tipos de interés. Esta medida favorece el control de la inflación pero presenta el problema de que implica que la inversión empresarial vaya a disminuir lo que llevaría posiblemente a una disminución en la producción. Esta medida será conveniente cuando se pueda prever que aunque suban los tipos de interés las magnitudes macroeconómicas de producción y empleo no sufrirán cambios significativos. 2) Restringir el gasto público. Ente estas medidas el Gobierno de España ha congelado el salario a los funcionarios más de una vez en los últimos años. 3) Controlar que los salarios no suban por encima de la inflación. Si el incremento salarial es superior al de los precios se está alimentando una nueva presión inflacionista, lo que se denomina Espiral precios - salarios. Nocions bàsiques d’ECONOMIA . 24 Col· legi Sant Ramon de Penyafort Professor: Juan Manuel Fernández Gil 4) Medidas liberalizadoras establecidas por el Gobierno. A través de estas medidas se pretende fomentar la competencia en diversos mercados para provocar que los precios disminuyan. Es fundamental En esta lección hemos explicado brevemente el papel del dinero en la economía, que básicamente tiene como funciones servir como medio de cambio, unidad de cuenta y depósito de valor. A través del dinero podemos satisfacer nuestras necesidades adquiriendo bienes y servicios y también podemos acumular riqueza. En la actualidad existen diversos tipos de dinero, a los que se ha evolucionado desde el trueque. Las nuevas tecnologías y la globalización de la economía están favoreciendo cada vez más el uso del "dinero electrónico". ¿Cómo se crea el dinero? Los intermediarios financieros son los que tienen esta capacidad ya que con su actividad de recibir depósitos por parte de los clientes y conceder préstamos y créditos están creando dinero. Pero el dinero no siempre tiene el mismo valor. No podemos comprar lo mismo con 1.000 pesetas de hoy que con 1.000 pesetas de hace 10 años. Los factores que motivan esta pérdida de valor del dinero son el tipo de interés y la inflación. Una inflación elevada hace perder la confianza en el dinero que cada vez vale menos, así que uno de los objetivos os principales de política monetaria debe ser mantener una inflación moderada. Uno de los instrumentos básicos para el control de la inflación es el tipo de interés. Es muy importante reseñar que en la Unión Monetaria Europea, la responsabilidad de la política monetaria es del Banco Central Europeo y que existe un único tipo de interés para todos los países que han adoptado el euro, aunque todavía caben algunos diferenciales de inflación, por lo que el manejo de los tipos de interés debe tener en cuenta las particularidades de todos los países, para no generar desequilibrios. Nocions bàsiques d’ECONOMIA . 25