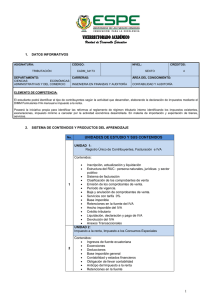

RÉGIMEN DE PEQUEÑOS CONTRIBUYENTES

Anuncio

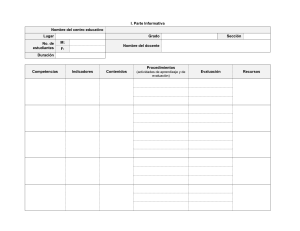

RÉGIMEN DE PEQUEÑOS CONTRIBUYENTES. Obligaciones: Debe expedir comprobantes fiscales simplificados (notas de venta). El pago de impuestos deberá efectuarse a más tardar el día 17 del mes siguiente al bimestre que se declare conforme a lo siguiente: Bimestre Fecha límite de pago Enero – febrero Día 17 de marzo Marzo – abril Día 17 de mayo Mayo – junio Día 17 de julio Julio – agosto Día 17 de septiembre Septiembre – octubre Día 17 de noviembre Noviembre – diciembre Día 17 de enero del año siguiente Pagar los impuestos en las oficinas recaudadoras de la entidad federativa, en caso de no estar dado de alta en el convenio con las entidades federativas y estar dado de alta en la hacienda federal tienen la opción de presentar tu declaración anual en un anexo incluido en la declaración informativa múltiple que se presenta el 15 de febrero (en caso de no presentarla, no habrá requerimiento ni multa). Solicitar facturas por sus compras, que cumplan con los requisitos fiscales. Hacer retención de impuestos, a los trabajadores. Pagar subsidio al empleo a los trabajadores. Entregar constancias de pagos y retenciones a los trabajadores. MOTIVOS POR LOS QUE NO SE PUEDE SEGUIR EN EL RÉGIMEN DE PEQUEÑOS CONTRIBUYENTES: Cuando las ventas o ingresos del año anterior sean mayores a $2’000,000.00. Cuando vendan mercancía de procedencia extranjera y sus ventas por esta mercancía representen más de 30% del total de sus ingresos, pueden continuar en este régimen si pagan el impuesto conforme al siguiente procedimiento: Ejemplo: Ingresos totales del periodo $400,000.00 Ingresos por vender mercancía extranjera $150,000.00 El 30% de $400,000:00 son $120,000.00, por lo que en este caso se rebasa el límite. Cálculo del impuesto Ingresos por la venta de mercancía extranjera $150,000.00 Menos valor de adquisición de mercancías $ 50,000.00 Igual a diferencia $100,000.00 Por tasa de 20% $ 20,000.00 Impuesto a pagar por mercancía extranjera $20,000.00 Nota: Por el resto de los ingresos, es decir, por $250,000.00, se deberá pagar el impuesto con la tasa que corresponda según la tabla del periodo que se declare. Cuando se den a los clientes uno o más comprobantes de los conocidos como facturas, con IVA desglosado. Cuando reciban el pago mediante traspasos de cuentas bancarias o casas de bolsa. En este régimen no se pueden llevar a cabo las actividades a través de fideicomisos. Los contribuyentes que ya no reúnan los requisitos para estar en este régimen, pagarán el impuesto conforme al régimen de actividades empresariales y profesionales o conforme al régimen intermedio, según corresponda de acuerdo con sus ingresos. MÉTODO ELECTRONICO POR CUOTA ÚNICA INTEGRADA. Paso 1.- entrar a la secretaria de finanzas del Estado de México en la siguiente dirección: https://sfpya.edomexico.gob.mx/recaudacion/index.jsp Paso 2.- Ir a la sección de Repecos del lado izquierdo de la página y seleccionar el tipo de cálculo sobre el cual eligió pagar sus impuestos, dar aceptar. Paso 3.- Seleccionar la actividad y detallar el artículo que se vende. Paso 4.- Capturar los ingresos estimado y proceder a calcular. Paso 5.- Obtener recibo con linea de captura para proceder a realizar el pago correspondiente en ventanilla del banco o bien via electronica. MÉTODO ELECTRONICO POR CUOTA ESTIMADA. Paso 1.- entrar a la secretaria de finanzas del Estado de México en la siguiente dirección: https://sfpya.edomexico.gob.mx/recaudacion/index.jsp Paso.- 2 Seleccionar Repecos, del lado derecho de la pantalla y el tipo de cálculo a realizar, dar click en aceptar. Paso 3.- Elegir la actividad sobre la cual se debe pagar el impuesto. Paso 4.- Capturar los datos de los ingresos, compras y gastos y proceder a realizar el calculo del impuesto. Paso 5.- Obtener recibo con linea de captura para proceder a realizar el pago correspondiente en ventanilla del banco o bien via electronica. Los beneficios que se tienen al pagar por el Método de Cuota Única Integrada son: Tú mismo puedes realizar tus pagos bimestrales o de forma anual, sin ayuda de un tercero. Solo necesitar contar con notas de venta para realizar el cálculo. No necesitas llevar libro de ingresos. Las obligaciones que se tienen al pagar por el Método de Cuota Estimada: Debes cumplir con lo establecido en Ley del ISR, IETU e IVA. Llevar libro de ingresos diarios, separando el IVA a las distintas tasas o exentas. Presentar declaración informativa a requerimiento de autoridad. RÉGIMEN INTERMEDIO, PERSONA FÍSICA CON ACTIVIDAD EMPRESARIAL: Obligaciones: Expedir comprobantes fiscales a sus clientes. Llevar contabilidad. Solicitar comprobantes a sus proveedores. Presentar declaraciones de pagos provisionales de ISR, IETU, IVA y Retenciones de Honorarios, IVA de fletes y Retenciones por salarios. Presentar declaración informativa de operaciones con terceros. Presentar declaración informativa del impuesto empresarial a tasa única. Presentar declaración Informativa Múltiple IVA, Honorarios, Fletes y Sueldos y Salarios). Utilizar máquinas registradoras para sus ventas, siempre que sus ingresos excedan a 1’750,000 mil pesos. Declaración Anual.