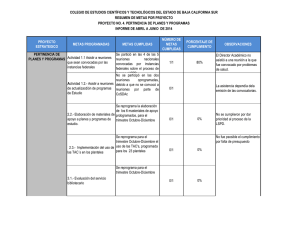

revista de análisis de coyuntura económica

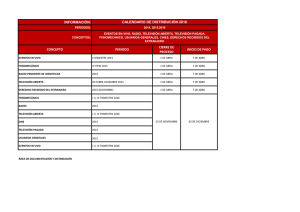

Anuncio