Tribunal: Cámara Nacional de Apelaciones en lo

Anuncio

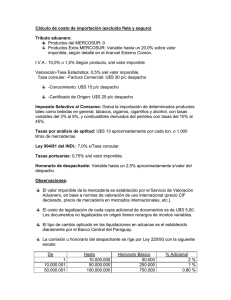

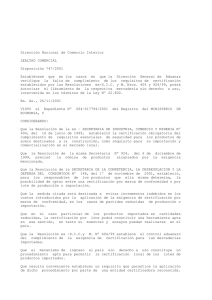

Ver VocesVoces : CONCEPTO DE IMPORTACION DEFINITIVA ~ HECHO IMPONIBLE ~ IMPORTACION ~ IMPORTACION DEFINITIVA ~ IMPORTACION PARA CONSUMO ~ IMPUESTO AL VALOR AGREGADO ~ PERFECCIONAMIENTO DEL HECHO IMPONIBLE ~ SOLICITUD DE IMPORTACION -------------------------------------------------------------------------------Tribunal: Cámara Nacional de Apelaciones en lo Contenciosoadministrativo Federal, sala V(CNFedContenciosoadministrativo)(SalaV) Fecha: 02/12/1996 Partes: Labinca S.A. c. D.G.I. Publicado en: REVISTA IMPUESTOS, 1997-A-1550 -------------------------------------------------------------------------------SUMARIOS: Según el art. 5° de la ley 20.631, el impuesto al valor agregado se adeuda en el caso de importaciones desde que éstas son definitivas, entendiéndose por tales las importaciones para consumo a que se refiere la legislación aduanera, esto es, cuando la mercadería se introduce al territorio aduanero por tiempo indeterminado. en consecuencia, el hecho imponible se perfecciona cuando el titular de la mercadería puede mantenerla por tiempo indefinido en el interior del territorio. La mera presentación de la solicitud de destinación no configura la importación para consumo a partir de la cual se adeuda el impuesto al valor agregado, pues la misma puede ser denegada por la Aduana o desistida por el interesado. Por otra parte, que el importador registre una solicitud de importación no significa otra cosa que dar inicio al procedimiento administrativo adecuado a tal objeto, pero en modo alguno implica la automática disponibilidad de los bienes declarados. La importación para consumo a partir de la cual se adeuda el impuesto al valor agregado no se configura por el simple pago de los derechos de importación, pues éste no habilita al importador a introducir los bienes por tiempo indeterminado, lo que recién se produce con el libramiento (art. 231 del Cód. Aduanero), acto administrativo a partir del cual la mercadería puede permanecer indefinidamente dentro del territorio aduanero. TEXTO COMPLETO: Considerando: I) Que, a fs. 108/112 el Tribunal Fiscal de la Nación resolvió hacer lugar al recurso interpuesto a fs. 41/43, declarando la procedencia de la repetición intentada, con más actualización, intereses y costas. Para así resolver dicho Tribunal merituó que la importación en cuestión se hallaba exenta del pago del impuesto al valor agregado habida cuenta que el hecho imponible quedó configurado con el libramiento de la mercadería producido con posterioridad a la entrada en vigencia del dec. 2524/84). II) Que, contra dicho decisorio apela el Fisco a fs. 118, expresando agravios a fs. 125/29 cuyo traslado es contestado por su contraria a fs. 139/144. La recurrente manifiesta que el hecho imponible se perfeccionó el día de registro de la declaración (28/8/84) y no el del pago de los tributos realizado el 2/10/84, pues entiende que el acto de registración denota una intencionalidad de importar de un modo definitivo. III) Que, surge de los presentes autos que la actora interpuso recurso por demora del organismo fiscal en resolver el reclamo de repetición de la suma ingresada en concepto de impuesto al valor agregado, correspondiente a cuatro despachos de importación de la droga "Amiodarona", monto que, según su criterio, no debió haberse efectivizado habida cuenta que al momento del pago regía al dec. 2524/84 que incluyó en la exención tributaria al producto mencionado. IV) Que, en consecuencia, corresponde determinar si la actora se encuentra alcanzada por dicha exención, para lo cual es indispensable establecer cuánto se perfeccionó el hecho imponible, habida cuenta que su acaecimiento genera el derecho en el contribuyente de quedar sometido al régimen fiscal imperante al momento en que se tuvo por realizado el mismo. Que, según el art. 5º de la ley 20.631 el impuesto al valor agregado es adeudado en el caso de importaciones "desde el momento en que éstas sean definitivas" (inc. f), entendiéndose por tales "las importaciones para consumo a que se refiere la legislación aduanera" (art. 2º, decreto reglamentario 499/74). Que, el art. 636 del Cód. Aduanero establece que "la importación es para consumo cuando la mercadería se introduce al territorio aduanero por tiempo indeterminado". Que, de lo precedentemente expuesto se infiere que el hecho imponible se perfecciona cuando el titular de la mercadería puede mantenerla por tiempo indefinido en el interior del territorio. Que, cabe señalar al respecto que la forma regular de acceder a esta clase de importación es mediante el despacho para consumo (art. 233, Cód. Aduanero) cuyo procedimiento se inicia con el arribo de la mercadería y culmina con el acto de libramiento, siempre posterior al pago de los correspondientes tributos, y por el cual los bienes quedan en condiciones de ser retirados por el importador (art. 231, Cód. Aduanero). Es decir, que la mera presentación de la solicitud de destinación no configura la importación para consumo, pues la misma puede ser denegada por la Aduana o desistida por el interesado. Por otra parte, que el importador registre una solicitud de importación no significa otra cosa que dar inicio al procedimiento administrativo adecuado a tal objeto, pero en modo alguno implica la automática disponibilidad de los bienes declarados. Por lo demás, tampoco se configura por el simple pago de los derechos de importación, toda vez que éste no habilita al importador para introducir los bienes por tiempo indeterminado, sino que recién se produce con el libramiento (art. 231 del Cód. Aduanero), porque es a partir de ese acto administrativo que la mercadería puede permanecer indefinidamente dentro del territorio aduanero. En consecuencia, por las razones expuestas, los argumentos esgrimidos por la recurrente al respecto resultan a todas luces inconducentes para desvirtuar las conclusiones a los que ha arribado el a quo en el decisorio apelado, en especial por cuanto sus dichos sólo denotan una confusión conceptual que le impide rebatir concreta y razonadamente los fundamentos contenidos en él. Prueba de ello es el error en el que incurre al pretender igualar el momento del registro de la declaración con el del despacho a plaza, en virtud de que este último se refiere al acto de libramiento que, tal como se dijo anteriormente, es el último peldaño del despacho aduanero, y por consiguiente no coincide con aquel momento en que se produce el registro sino que le sucede. Se equivoca también al confundir el "despacho a plaza" con el "despacho directo a plaza". Ello a poco que se advierta que éste se relaciona con un tratamiento de excepción que recibe cierta mercadería y que exige que sea liberada en cuanto arriba el medio de transporte al territorio, evitando con ello el depósito provisorio de importación una vez pagado y oficializado el correspondiente despacho. Finalmente, cabe agregar a lo expuesto que el capítulo 7, pto. 4 del dec. 1544/79 (B.O. 28/5/79), mencionado por la recurrente, se refiere a la responsabilidad que le cabe al importador en los casos de despacho directo forzoso correspondiente al ramo de productos químicos, lo cual no enerva en absoluto las conclusiones a las que se ha arribado respecto del momento de configuración del hecho imponible. Que, teniendo en cuenta que el libramiento se produce con posterioridad al pago de los tributos efectuado el 2/10/84, y considerando que el dec. 2524/84 entró en vigencia el primer día del mes siguiente a la fecha de su publicación en el Boletín Oficial -23/8/84(art. 4º), cabe concluir que la exención en él dispuesta es alcanzable a la actora. Que, por las razones expuestas se resuelve: Confirmar el fallo apelado. Con costas (art. 68, primera parte, del Cód. Procesal Civil y Comercial de la Nación). - Pablo Gallegos Fedriani. - Luis C. Otero. - Carlos M. Grecco. -------------------------------------------------------------------------------- © La Ley S.A. 2006