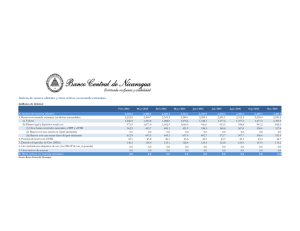

Recomendación de la Junta Europea de Riesgo Sistémico, de 21

Anuncio