Japanese Economic Market Trends

Anuncio

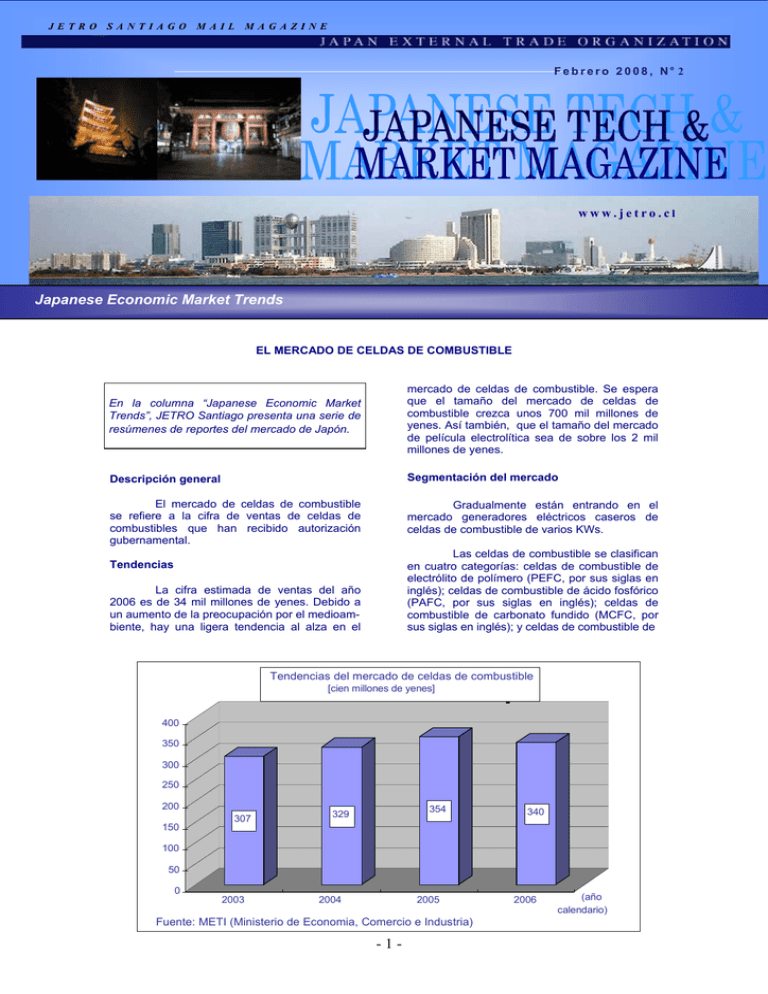

JETRO SANTIAGO MAIL MAGAZINE ok Febrero 2008, Nº2 www.jetro.cl Japanese Economic Market Trends EL MERCADO DE CELDAS DE COMBUSTIBLE En la columna “Japanese Economic Market Trends”, JETRO Santiago presenta una serie de resúmenes de reportes del mercado de Japón. mercado de celdas de combustible. Se espera que el tamaño del mercado de celdas de combustible crezca unos 700 mil millones de yenes. Así también, que el tamaño del mercado de película electrolítica sea de sobre los 2 mil millones de yenes. Descripción general Segmentación del mercado El mercado de celdas de combustible se refiere a la cifra de ventas de celdas de combustibles que han recibido autorización gubernamental. Gradualmente están entrando en el mercado generadores eléctricos caseros de celdas de combustible de varios KWs. Las celdas de combustible se clasifican en cuatro categorías: celdas de combustible de electrólito de polímero (PEFC, por sus siglas en inglés); celdas de combustible de ácido fosfórico (PAFC, por sus siglas en inglés); celdas de combustible de carbonato fundido (MCFC, por sus siglas en inglés); y celdas de combustible de Tendencias La cifra estimada de ventas del año 2006 es de 34 mil millones de yenes. Debido a un aumento de la preocupación por el medioambiente, hay una ligera tendencia al alza en el Tendencias del mercado de celdas de combustible [cien millones de yenes] 400 350 300 250 200 307 354 329 340 150 100 50 0 2003 2004 2005 Fuente: METI (Ministerio de Economia, Comercio e Industria) -1- 2006 (año calendario) de óxido sólido (SOFC, por sus siglas en inglés). para el hogar. Principales compañías o participantes MATSUSHITA ELECTRIC INDUSTRIAL CO., LTD. Negocio: Suministro de celdas de combustible para el hogar. EBARA BALLARD CORPORATION Negocio: Sistema estático de generación eléctrica usando celdas de combustible de electrólito de polímero. Regulaciones, leyes y aduanas TOSHIBA FUEL CELL POWER SYSTEMS CORP. Negocio: Suministro de celdas de combustible - Estandarización Internacional (IEC/TC105) - Ley de Empresas Eléctricas - Ley de Seguridad en Gas a Alta Presión COMPAÑIAS CANDIDATAS PARA UNA SOCIEDAD DE NEGOCIOS PARA PROYECTOS DE CELDAS DE COMBUSTIBLE Empresa NORITAKE CO., LIMITED ASAHI GLASS CO., LTD. TOKUYAMA CORPORATION Razón Involucrado en I+D de Realiza I+D para expandir En desarrollo de un nuevo celdas de combustible su participación en el mer- mercado como fabricante durante muchos años, cado de celdas de general de productos químiasegurando su combustible. cos. competitividad. Dirección 1-36, Noritake-Shinmachi, 3- 1-12-1, Yurakucho, Shibuya Konno Bldg.3-3-1, chome, Nishi-ku, Nagoya Chiyoda-ku, Tokio 100Shibuya, Shibuya-ku, Tokio 451-8501, Japón 8405, Japón 150-8383, Japón Principales Producción y ventas de Producción y ventas de Ceniza de sodio y cloruro de negocios productos de porcelana, vidrio, pantallas, químicos, calcio Soda, químicos finos. cerámica fina, y materiales electrónica, etc. electrónicos, etc. Clientes Clientela general Fabricantes de viviendas, Fabricantes de diversos automóviles, electrónica, productos que utilizan mateetc. riales químicos. Contacto Casa matriz (TEL)+81-52Dpto. de ventas Dpto. de ventas (TEL)+81-3561-7112 internacionales (TEL)+81- 3499-8030 3-3218-5741 Página www.noritake.co.jp/eng/ www.agc.co.jp/english/ www.tokuyama.co.jp/eng/ Web company/about/ company/index.html company/overview/address/ index.html Empresa Razón Dirección FUJI ELECTRIC SYSTEMS CO., LTD. Para mantenerse competitiva, la empresa busca cómo hacer a sus productos sobresalir, y hacer la adquisición más eficiente. 1-11-2 Osaki, Shinagawa-ku, Tokio MITSUBISHI MATERIALS CORPORATION Desea entrar en el mercado de SOFC con capacidades de hasta unos 10 kW. 5-1, Otemachi 1-chome, Chiyoda-ku, Tokyo 1008117 Japón TOTO, LTD. Desea entrar en el mercado de SOFC con capacidades de hasta unos 20 kW, y tiene productos en desarrollo. 2-1-1 Nakashima, Kokurakita-ku, Kitakyushu, Fukuoka 802-8601 Principales Energía, demanda del sector negocios público, transporte, sistemas de planta para infraestructura social en la industria Productos de automóviles, electrónicos, materiales de construcción, materiales metálicos Productos de tocador, baños, productos de cocina, productos de baño. Clientes Grandes corporaciones, organizaciones gubernamentales, compañías de transporte. Fabricantes de autos, fabricantes de productos eléctricos, minoristas de materiales de construcción. Fabricantes de campos tales como materiales de construcción, y construcción de viviendas. Contacto Casa matriz (TEL)+81(3)-5435- Sede (TEL)+81-3-52527111 5206 Dpto. de ventas (TEL) +81 :(093)951-2052 Página Web www.fujielectric.co.jp/index.html www.mmc.co.jp/english/ other/info.html www.toto.co.jp/company/ abstract/profile.htm -2- Empresa Razón Dirección MITSUBISHI HEAVY INDUSTRIES, LTD. Busca colaborar con institutos de investigación de celdas de combustible para asegurar su competitividad. TOKYO GAS CORPORATION Desarrolla tecnologías de procesamiento de combustible que extraen hidrógeno del gas de ciudad. Avanza activamente hacia la nueva generación de la industria energética. 16-5 Konan 2chome,Minato-ku, Tokio, Japón 1-5-20 Kaigan , Minato-ku, Tokio 1058527, Japón 3-12, Nishi Shimbashi 1chome,Minato-ku, Tokio 105-8412, Japón Producción, suministro y venta de gas de ciudad. Gasolina, Petróleo ligero, Kerosene, celdas de combustible. Fabricantes de generadores de uso hogareño Casa matriz (TEL)+81(3) 57220111 www.tokyogas.co.jp/index_e.html Diversos fabricantes, consumidores. Principales Construcción de navíos, negocios plantas de energía de ciclo combinado/ combustible fósil, celdas de combustible. Clientes Fabricantes de equipos industriales Contacto Casa matriz (TEL)+81(3) 6716-3111 Página Web www.mhi.co.jp/indexe.html NIPPON OIL CORPORATION Casa matriz (TEL)+81(3) 35021131 www.eneos.co.jp/english/ company/company_information.html EL DESARROLLO DE MOTORES DE GAS NATURAL Descripció general Los tipos de vehículos son: vehículos ligeros de carga; autos estándar de pasajeros; autos de pasajeros de carga ligeros; vehículos compactos de carga; vehículos de carga estándar; camiones de basura; y buses. Los vehículos de gas natural vendidos actualmente en Japón son vehículos de GLP (gas licuado del petróleo) y GNC (gas natural comprimido). El tamaño del mercado en este texto hace referencia a las ventas de estos vehículos. Principales compañías o participantes ISUZU MOTORS LTD. Productos: vehículos comerciales (camiones comerciales, buses) Tendencias Hasta 2003, el volumen de ventas anuales de los vehículos de gas natural oscilaba entre 23 y 24 mil millones de yenes. Se estima que el volumen de ventas en 2006 fue de 17 mil millones de yenes. Durante 2008, cuatro compañías van a lanzar al mercado vehículos comerciales híbridos. Se espera un aumento en las ventas de estos vehículos, por lo que las ventas de los vehículos de gas natural irán en descenso. NISSAN DIESEL MOTORS CO. LTD. Productos: vehículos comerciales (camiones comerciales, buses), motores. HINO MOTORS LTD. Productos: vehículos comerciales (camiones comerciales, buses), motores. Regulaciones, leyes y aduanas Segmentación del mercado - Leyes y Regulaciones sobre Vehículos Motorizados (Ministerio de Territorio, Infraestructura y Transporte de Japón) - Ley de Responsabilidad por Productos (METI) - Ley de Seguridad en Gas a Alta Presión (METI) - Ley de Vehículos de Carreteras (Ministerio de Territorio, Infraestructura y Transporte de Japón) El mercado de los vehículos de gas natural se divide en dos segmentos: 1. vehículos terminados en fábrica, y 2. vehículos reconvertidos. La mayoría de las reconversiones a vehículos a gas natural las realiza actualmente Flatfield y Sumitomo Corporation. -3- COMPAÑIAS CANDIDATAS PARA UNA SOCIEDAD DE NEGOCIOS PARA PROYECTOS DE VEHÍCULOS A GAS NATURAL Empresa ISUZU MOTORS, LTD. NISSAN DIESEL MOTORS HINO MOTORS LTD. CO., LTD. Razón Un típico fabricante de Un típico fabricante de Un típico fabricante de vehículos comerciales vehículos comerciales vehículos comerciales japoneses, activo en la japoneses, activo en la japoneses, activo en la investigación y investigación y lanzamiento investigación y lanzamiento al lanzamiento al mercado de al mercado de vehículos a mercado de vehículos a gas. vehículos a gas. gas. Dirección 6-26-1 Minami-Oi, 1-1, Ageo-shi, Saitama 362- 1-1 Hinodai 3-chome, Hino-shi, Tokio, Japón Shinagawa-ku, Tokio 140- 8523, Japón 8722, Japón Principales Fabricación y venta de Fabricación y venta de Fabricación y venta de negocios vehículos comerciales vehículos comerciales productos tales como: (camiones comerciales, (camiones comerciales, vehículos comerciales buses) y motores. buses). (camiones comerciales, buses), motores, y repuestos. Clientes Compañías, consumidores en general, fabricantes de automóviles Compañías, consumidores en general. Compañías, consumidores en general. Contacto Casa matriz (TEL)+81(3)5471-1141 Dpto. de planeamiento general (TEL) +81 (42) 586-5005 Página Web www.isuzu.co.jp/world/ index.html Dpto. de administración de proyectos (TEL) +81 (48) 781-2301 (casa matriz) www.nissandiesel.co.jp/ ENGLISH/index.html www.hino.co.jp/e/index.php Estimación del tamaño del mercado de vehículos a gas natural Mil millones de yenes 25 20 15 23 24 23 10 19 17 2004 2005 5 0 2001 2002 2003 Fuente: Estimados ISGR basados en datos de la Asociación de Fabricantes de Automóviles de Japón (ISGR: Industrial Structure General Research Institute, Ltd.) Japan’s New Information EL COMERCIO Y LA INVERSION DIRECTA DE JAPON EN 2006 (SEGUNDA PARTE) INVERSION JAPON EXTRANJERA DIRECTA EN La inversión extranjera directa hacia fuera de Japón (en base a la balanza internacional de pagos; neto, flujo) continuaron la tendencia de crecimiento iniciada en 2004, Las cifras de la inversión extranjera directa llegaron a un nuevo máximo por primera vez en 16 años -4- nes clave, y establecer nuevas bases de producción, y en la expansión de fábricas, particularmente en el sector manufacturero, tales como: la industria de equipos de transporte, la industria del tabaco y de vidrio, donde se realizaron importantes fusiones y adquisiciones recientemente. aumentando 10,3% interanual, hasta los US$50,2 mil millones (Fig.12). Estas cifras sobrebrepasan el máximo anterior (US$48,0 mil millones en 1990), por primera vez en 16 años. Los factores que actuaron como base a este crecimiento son: 1. La expansión activa a economías en desarrollo, particularmente en Asia; 2. La inversión en el desarrollo en petróleo, gas natural, y otros; con el propósito de asegurar los derechos a recursos energéticos; y 3. el aumento de fusiones y adquisiciones de compañías extranjeras. La inversión japonesa en China disminuye por primera vez en siete años Al analizar los resultados por país y región, las inversiones en el Oeste del Europa fueron responsables de impulsar el alza del valor total de la inversión extranjera directa de Japón. Dentro del Oeste de Europa, las cifras de inversión se elevaron gracias a la inversión en Gran Bretaña y los Países Bajos. La IDE (inversión directa externa) japonesa en Gran Bretaña aumentó 150,4%, respecto al 2005, totalizando US$7,3 mil millones, en tanto la inversión en los Países Bajos aumentó 156,3%, hasta los US$8,5 mil millones. Cierto monto de la inversión directa en Gran Bretaña correspondió a una operación de fusión y adquisición a gran escala, en el sector de los cerámicos (la compra de Pilkington por parte de Nippon Sheet Glass), como parte de una estrategia comercial de expansión global. En el caso de los Países Bajos, las inversiones en general aumentaron, gracias a una mayor inversión en compañías de valores o holdings, por parte de empresas de comercio exterior, para reunir fondos para el desarrollo de operaciones petroleras y de gas natural. En tanto la inversión doméstica se concentra en las áreas de producción de bienes de alto valor añadido, y el desarrollo de nuevos productos, la inversión extranjera se está expandiendo en el área de medidas para la producción masiva. Varias diferencias emergen al comparar el presente periodo con el periodo máximo de la inversión extranjera directa de Japón al extranjero, que abarcó desde la segunda mitad de los 1980s, al comienzo de los 1990s. En el periodo previo, la inversión se concentró en América del Norte, principalmente en los Estados Unidos; en cambio, hoy en día Asia es el principal destino de la inversión, y en particular, China, con su alto potencial de crecimiento. Así también, durante el periodo previo, las compañías involucradas con la industria automotriz y otras relacionadas, fortalecieron sus sistemas de producción en Estados Unidos, para evitar fricción comercial. Además, un yen fortalecido aumentó la percepción de asequibilidad de las compañías y los bienes raíces, y la inversión tomó impulso en los sectores no manufactureros, tales como las finanzas, seguros y bienes raíces. Sin embargo, hoy, para aumentar la competitividad global, la inversión se enfoca en operacio- La inversión en Asia representó 34,2% de la inversión directa de Japón, con un aumento de 6,0% interanual, llegando a un total de US$17,2 mil millones. La inversión en Asia está impulsando la expansión actual de la Fig. 12 Tendencias del IDE de Japón (basado en balanza de pagos) 60.000 (Millones de US$) IDE ha llegado al nivel histórico más alto 84 92 50.000 40.000 30.000 20.000 10.000 0 86 88 90 94 96 98 2000 2002 2004 2006 Nota: Estos datos no poseen una continuidad estricta debido a diferencias en el cálculo de la tasa de cambio yen-dólar, cambios en las definiciones de inversión directa, y otros factores. Entre 1985 y 1994, se usaron los valores publicados en dólares. Para 1995, los valores publicados en yen se cambiaron a dólares por cada periodo de 6 meses usando la tasa interbancaria del Banco de Japón del periodo. Desde 1996, los valores publicados en yen se cambiaron a dólares por cada trimestre, usando la tasa promedio interbancaria del BOJ del periodo. Fuentes: Ministerio de Finanzas, Estadísticas de la Balanza de Pagos, BOJ, Tasas de Cambio Extranjeras, y otros -5- Fig. 13 Inversión japonesa en China 8.000 7.000 200,0 (% de crecimiento) (Millones de US$) 6.000 150,0 5.000 4.000 100,0 3.000 2.000 50,0 1.000 0 0,0 -1.000 -2.000 -50,0 Inversión en China Tasa de crecimiento(eje derecho) -3.000 -4.000 94 96 98 2000 2002 2004 -100,0 2006 . Fuentes: Ministerio de Finanzas, Estadísticas de la Balanza de Pagos, BOJ, Tasas de Cambio Extranjeras, y otros de la mayoría de las inversiones en América del Norte, bajaron 23,3% a US$9,3 mil millones. Esto es el efecto de retiros a gran escala en el área de las comunicaciones, en el primer trimestre de 2006. Dado la creciente focalización en determinadas áreas de negocios, y la consolidación de los negocios de las empresas japonesas en Estados Unidos, disminuyó la importancia del holding de NTT Communications, NTT USA, Inc. en ese país, por lo que se decidió su cierre. Además, Matsushita Electric Industrial tomó la decisión de vender sus acciones de Universal Studios Holdings, en vista del aumento de la distribución online de contenidos visuales. inversión, pero hubo un alto en 2006, con el descenso de la tasa de crecimiento de la inversión en la región, con respecto al 53,7% registrado en 2005. En particular, la tasa de crecimiento en China cayó 6,2%, llegando a US$6,2 mil millones, tras seis años consecutivos de crecimiento, desde el año 2000 (Fig. 13). Este es el resultado de una reexaminación de las estrategias de la inversión en China, después de una respuesta negativa al rápido crecimiento de la inversión desde 2003; aumentos en el costo de la inversión; y un reconocimiento mayor de los riesgos asociados a la inversión en China. Esto puede observarse en la concentración, de las múltiples bases productivas de Casio, bajo el control de una subsidiaria recientemente creada, para aumentar la eficiencia productiva y abaratar costos. Las compañías no sólo están evitando la inversión en nuevas instalaciones; también puede observarse una tendencia a la consolidación de las instalaciones productivas en China. Con respecto a la inversión directa en EE.UU. en 2006, también se observaron fusiones y adquisiciones a gran escala en el campo de la generación energética (la compra de Westinghouse por Toshiba y otros); y el aumento de la reinversión de ganancias, respaldadas por el aumento de las ganancias en el área de los equipos de transporte. La inversión en América del Sur y Central registró una baja histórica de 60,2% interanual, hasta llegar US$2,5 mil millones, debido a un importante retiro en el campo del equipamiento de transporte en México. Un fabricante automotriz trasfirió las acciones de su subsidiaria productiva mexicana, de su oficina central, a una subsidiaria recientemente creada en Europa. Si bien esto no fue estrictamente un retiro de capital, ocasionó el registró de una baja histórica en el crecimiento de la inversión, y la tasa de contribución entre las principales regiones de Sud y Centroamérica. La inversión directa en ASEAN10 aumentó 38,4% interanual, totalizando US$6,9 mil millones, impulsada por una operación de fusión y adquisición a gran escala en Malasia (la compra de OYL Industries por Daikin). Sin embargo, la inversión en Tailandia, Indonesia y las Filipinas cayó por debajo de los niveles de 2005. En el caso de Tailandia, es el resultado de importantes inversiones conducidas en el país por fabricantes automotrices en 2005, junto al efecto de la inestabilidad política y un Baht más alto. En el caso de Indonesia, es posible que, junto al lento paso de la adquisición de infraestructura, el estancamiento de la demanda interna afectara la inversión. La inversión en América del Sur y Central registró una baja histórica de 60,2% interanual, hasta llegar US$2,5 mil millones, debido a un importante retiro en el campo del equipamiento de transporte en México. Un fabricante automotriz trasfirió las acciones de su subsidiaria productiva mexicana, de su oficina central, a una subsidiaria recientemente creada La inversión en América del Norte, que da cuenta del 20,3% de la IDE de Japón enfocada al extranjero, bajó 22,6%, con respecto a 2005, totalizando US$10,2 mil millones. Las inversiones en Estados Unidos, que dan cuenta -6- Francia, y Mahindra and Mahindra de India, anunciaron que construirían una fábrica en Chennai, Tammil Nadu, para fabricar autos de pasajeros y SUVs (vehículo deportivo utilitario). La inversión que estas tres compañías destinarán durante los siguientes siete años ascenderá a más de ¥109,6 mil millones. En julio de 2007, Honda comenzó la construcción de una planta de producción integrada, que se pretende comience operaciones a finales de 2009, con una inversión de aproximadamente ¥27,6 mil millones. La planta fabricará vehículos de pasajeros, incluyendo vehículos pequeños. en Europa. Si bien esto no fue estrictamente un retiro de capital, ocasionó el registró de una baja histórica en el crecimiento de la inversión, y la tasa de contribución entre las principales regiones de América del Sur y Central. Aumenta la inversión en mercados emergentes Si bien la inversión en China disminuyó, la inversión en India y Vietnam, que atrajeron la atención al ser mercados emergentes, aumentó de forma significativa, en 92,7%, hasta llegar a los US$0,5 mil millones, y 204,4%, totalizando US$0,5 mil millones, respectivamente. La inversión en el campo de equipamiento de transporte representó el mayor porcentaje de inversión en India; y de maquinaria eléctrica, en Vietnam. En 2006, aumentaron los avances de las compañías japonesas hacia las economías emergentes, con inversiones en Brasil, Rusia, y países del Este de Europa, además de India y Vietnam (Fig. 14). Este empuje de los fabricantes automotrices no se limita a India, sino que puede se observado asimismo en Rusia (Fig.15). Tras Toyota, Nissan decidió, en junio de 2006, establecer una nueva planta de ensamblaje de autos en San Petersburgo. En junio de 2007, Suzuki también anunció sus intenciones de establecer una base en Rusia. La industria de manufactura eleva las cifras de la inversión extranjera directa En particular, los principales fabricantes automotrices de Japón están avanzando cada vez más en India. Suzuki aumentó su presencia en el país en febrero de 2007, celebró en Manesar, Haryana, la inauguración de tres nuevas plantas productoras para una subsidiaria de manufactura y venta de automóviles, una subsidiaria de manufactura de motores, y una subsidiaria de manufactura y venta de motocicletas. La compañía también planea realizar más inversiones a gran escala para 2010. En el mismo periodo, Nissan, Renault de Por tipo de industria, la inversión extranjera directa en la industria de la manufactura aumentó 32,0% interanual, a US$34,5 mil millones en 2006, alcanzando un nivel de más del doble del aquéllas registradas por sectores de no manufactura. Una operación de fusión y adquisición a gran escala en Malasia aumentó la inversión en el área de la maquinaria eléctrica en 60,8%, totalizando US$7,0 mil millones, elevando las cifras del sector de manufacturas. Fig. 14 IDE japonesa por área geográfica (Posición en inversión internacional) 50 (%) 35 ASEAN5 20 China 15 Países en desarrollo América del Norte 10 Europa del Oeste 5 0 96 97 98 99 2000 2001 2002 2003 2004 2005 2006 Notas: 1. ASEAN5 son Indonesia, Tailandia, Filipinas, Malasia y Singapur. 2. Los países en desarrollo del mundo no incluyen a América del Norte, Europa del Oeste, ASEAN5, Corea del Sur, Taiwán Hong Kong y China. , Ministerio de Finanzas y Banco de Japón, Posición en Inversión Directa por Región e Industria Fuentes: -7- Rusia India Fig. 15 Inversión directa en Rusia e India de importantes productores japonesas de automóviles Compañía Inversión Descripción general que aproximada invierte Suzuki ¥200 mil Se invirtió para agrandar una planta de manufactura automotriz ya en millones funcionamiento (Planta de Manesar) y para incrementar la producción. Nissan, Renault (Francia) y Mahindra & Mahindra (India) construirán Nissan Más de fábricas en Chennai para fabricar autos de pasajeros y transmisiones. Se Motors ¥109,6 mil planea que las instalaciones comiencen a operar durante la segunda millones (entre las 3 mitad de 2009. Se espera que la inversión conducida por las tres compañías) compañías en un periodo de siete años a partir de 2007, sea más de ¥109,6 mil millones. Toyota ¥40-50 mil Toyota establecerá una pequeña planta de ensamblaje de autos. La Motors millones compañía busca construir la planta adyacente a su planta primaria en Bangalore para 2010. Se planifica una producción inicial de 100.000 vehículos. Honda ¥27,6 mil Honda establecerá una planta de manufactura integrada que se encarga millones de todos los procesos desde ensamblaje del motor a ensamblaje de vehículos de pasajeros, incluyendo autos pequeños. Nissan ¥22,66 mil Se invirtió en el establecimiento de una planta de ensamblaje de autos en Motors millones San Peterburgo, y mejorar sus operaciones comerciales. Se planifica que la nueva planta comience a operar en 2009. La planta producirá un máximo de 50.000 vehículos por año, y se espera que de empleo a alrededor de 750 trabajadores. Toyota ¥15 mil Anticipando una expansión futura del mercado ruso, Toyota decidió Motors millones establecer su primera planta rusa, en el distrito de Shushary en San Petersburgo alrededor de 750 trabajadores. La inversión de Toyota será de aproximadamente ¥15 mil millones; se espera que la planta comience a operar en diciembre de 2007. Suzuki ¥14 mil Suzuki establecerá una planta de ensamblaje de autos en Rusia para millones responder a la esperada expansión futura del mercado automotriz ruso. Se planea que el inicio de operaciones sea durante la segunda mitad de 2009; y se espera que la planta de empleo a cerca de 500 trabajadores. Isuzu Isuzu ha acordado comenzar la fabricación y marketing de su camión ligero Elf con el productor automotriz ruso SSA (OAO Severstal-Auto) en Rusia. Es la primera vez que se construyen camiones japoneses en Rusia. Nota: 1US Dólar = 107.34 yen (conversión en base a los datos entregados por el Bank Of Japan en 08 de febrero de 2008) La inversión en las áreas de vidrio y piedra también aumentó de forma significativa, con un alza de 967,6%, totalizando US$2,8 mil millones. Asimismo, se realizaron activamente inversiones en la industria petrolera, para asegurar los derechos a los recursos. Las inversiones en este sector se alzaron 450,0%, hasta llegar US$2,9 mil millones. La inversión en los Países Bajos representó el mayor porcentaje de inversión en ese sector, en respuesta principalmente a la inversión a través de un holding. escala en ese sector durante el año 2005. La inversión en otros sectores que no involucran manufactura, aumentó 360,3%, hasta llegar a US$5,5 mil millones; como resultado de una operación de fusión y adquisición a gran escala en el campo de la generación energética en EE.UU. (la compra de la empresa Westinghouse por parte de Toshiba y otros). También contribuyó a estas cifras un aumento de 18,6% en la inversión en los sectores de venta mayorista y minorista, a US$5,5 mil millones, principalmente en Gran Bretaña. En contraste, la inversión en sectores no manufactureros cayó un 19,0% interanual, a US$15,7 mil millones. Además de una salida neta de US$3,4 mil millones en el sector de las comunicaciones, con un retiro a gran escala del capital de Estados Unidos; ese resultado se vio afectado por una reducción de la inversión en los sectores de finanzas y seguros, con una baja de 39,7%, totalizando US$5,6 mil millones, debido a la elección de América del Sur y Central como receptora de inversiones a gran Las fusiones y adquisiciones internacionales aumentaron en escala en 2006 El valor de las fusiones y adquisiciones internacionales, que involucran compañías japonesas, aumentaron en 63,6% interanual, hasta llegar a los US$19,9 mil millones en 2006, en tanto el número de fusiones y adquisiciones bajó en 24, llegando a un total de 212. La cifra de US$30,9 mil millones, registrada en la primera mitad de 2007, excedió la cifra de 2006. -8- Fig. 16 Actividad de F&A internacional fuera de Japón 450 300 (Tratos) (Millones de US$) 400 250 Cantidad de tratos Valor por trato(eje derecho) 350 300 200 250 150 200 150 100 100 50 50 0 0 90 91 92 93 94 95 96 97 98 99 2000 2001 2002 2003 2004 2005 2006 2007 (1-6) Fuente: Thomson Financial parte de Toshiba, la empresa de ingeniería estadounidense Shaw Group, y otros. Toshiba decidió realizar la inversión a gran escala, en base a las proyecciones de un aumento de la demanda de energía nuclear, para asegurar un suministro de electricidad estable, y como medida para combatir el calentamiento global (Fig. 17). La segunda operación de fusión y adquisición en tamaño fue la compra de US$4,0 mil millones de UK Pilkington por Nippon Sheet Glass. Esta compra fue estimulada por la necesidad de maximizar la sinergia entre las compañías en el área del desarrollo tecnológico. El valor de las fusiones y adquisiciones internacionales en 2006, alcanzó su nivel más alto desde 2000, cuando las fusiones y adquisiciones fueron estimuladas por el boom de las IT (Tecnologías de la Información). El aumento en la escala de las fusiones y adquisiciones internacionales pueden ser indicada como una característica de 2006, y esta tendencia ha continuado en 2007 (Fig. 16). Además, ha quedado clara la tendencia de las compañías a concentrarse en sus negocios clave. Esto difiere de la tendencia hacia la diversificación comercial experimentada a principios de los 90s, ejemplificada por la compra por parte de Sony, de la compañía fílmica Columbia Pictures Entertainment, y la compra de Matsushita de la importante compañía de cine y entretenimiento de EE.UU., MCA. En la primera mitad de 2007, un importante productor de tabaco británico, Gallagher, fue comprado por Japan Tobacco, por un total de US$18,8 mil millones. Esta compra marcó un nuevo máximo histórico en fusiones y adquisiciones que involucran a compañías japonesas. La expansión representada por esta compra permitirá a Japan Tobacco beneficiarse de la economía de escala alcanzada, junto a la mejora de la infraestructura de distribución y activos tecnológicos. Durante 2006, hubo cuatro fusiones y adquisiciones especialmente masivas, que excedieron US$1,0 mil millones, que involucraron a compañías japonesas. La mayor de ellas fue la compra, por US$5,4 mil millones, de la empresa estadounidense Westinghouse, por par- Fig. 17. Principales fusiones y adquisiciones japonesas en el extranjero (2006 y primera mitad de 2007) Fecha Comprador Japan Tobacco Toshiba, Shaw Group, Octubre de 2006 Ishikawajima Harima Heavy Junio de 2006 Nippon Sheet Glass Junio de 2007 Marubeni, Tokyo Electric Power Octubre, Daikin Noviembre de 2006 Marzo de 2006 Marubeni Offshore Production Abril de 2007 Febrero de 2007 Nomura Holdings Compañía comprada Industria Cigarillos Vidrio Equipos de aire acondicionado Gulliver International Westinghouse Pilkington Mirant Asia Pacific O.Y.L. Industries Extr. de petróleo, gas Pioneer Natural Rexources U.S.A. Finanzas Instinet Nacionalidad G. Bretaña Industria Cigarillos Propiedad de Cantidad __acciones tras la (Mill. de US$)__compra (%) 18.800 100,0 EE.UU. Energía eléctrica 5.402 100,0 G. Bretaña Filipinas Vidrio Energía eléctrica Equipos de aire acondicionado 4.001 3.420 100,0 100,0 Malasia EE.UU. Extr. de petróleo, gas Servicios de valores y EE.UU. commodities 2.116 99,3 1.300 100,0 1.200 100,0 Notas: 1. Se siguió la definición de fusiones y adquisiciones según Thompson Financial (incluyendo la fundación de una sociedad conjunta al integrar activos existentes). 2. En los casos de JT, Toshiba, y Marubeni, se realizó la adquisición mediante una corporación establecida para ese fin. Fuente: Thompson Financial. -9- Fig. 18 Proporción de ventas de empresas japonesas en zonas de avance (por demanda; año 2006) (Unidad:%) América del Norte Ventas locales Ventas a terceros Ventas a Japón Europa Ventas locales Ventas a terceros Ventas a Japón NIES3 de Asia Ventas locales Ventas a terceros Ventas a Japón ASEAN4 Ventas locales Ventas a Ventas a terceros Japón China (incl. Hong Kong) Ventas locales Ventas a terceros Ventas a Japón 91,0 7,4 1,6 60,0 38,7 1,3 55,3 28,3 16,5 47,6 30,8 21,6 50,5 22,2 Industria de manufactura total 82,3 6,7 11,0 74,3 23,7 2,0 73,2 11,0 15,8 57,0 28,2 14,8 87,4 3,0 Alimentos y tabaco Textiles 85,6 11,1 3,3 45,3 47,6 7,1 71,2 26,9 2,0 46,7 38,2 15,1 56,3 7,8 18,9 19,7 42,8 57,2 0,0 n.d. n.d. n.d. 22,7 34,6 42,7 81,3 4,1 Madera, pulpa y prod. de papel 61,3 2,2 45,5 52,4 2,0 56,4 40,2 3,4 56,5 36,0 7,3 67,6 12,5 82,8 14,9 Químicos 97,3 2,0 0,7 n.d. n.d. n.d. 62,2 16,5 21,3 37,5 24,2 38,3 59,9 16,0 Cerámica, piedra y arcilla 0,9 n.d. n.d. n.d. n.d. n.d. n.d. 81,2 13,6 5,2 94,2 1,8 93,5 5,7 Hierro y acero Metales no ferrosos 88,0 8,2 3,9 n.d. n.d. n.d. n.d. n.d. n.d. 52,7 14,0 33,3 57,1 26,7 91,4 7,1 1,5 45,3 14,2 40,5 n.d. n.d. n.d. 44,2 13,1 42,8 52,1 3,2 Metales 89,0 10,5 0,5 61,9 36,9 1,3 43,6 42,3 14,1 29,0 21,3 49,7 32,3 24,1 Maquinaria industrial 2,9 58,9 39,4 1,7 44,6 28,5 26,8 16,4 46,8 36,8 29,4 36,5 84,7 12,5 Maquinaria eléctrica 0,7 62,8 36,9 0,2 85,6 10,8 3,7 77,7 18,8 3,5 91,3 4,1 94,1 5,2 Equipos de transporte 88,9 6,3 4,9 67,4 29,5 3,1 11,4 37,7 50,9 4,0 14,4 81,7 40,9 7,1 Instrumentos de precisión Notas: 1. Cada tasa = cada ítem/ventas. 2. NIES3 son Taiwán, Corea del Sur y Singapur. 3. Artículos sin datos originales se indican como "n.d.". Fuente: Ministerio de Economía, Comercio e Industria, Tendencias en Subsidiarias extranjeras (Estudio trimestral de subsidiarias extranjeras) Las estrategias de ventas de las compañías japonesas varían de región a región Asia aumentó aproximadamente 50%, del nivel de 40%, que se había mantenido por un periodo de cinco años hasta 2006. El crecimiento fue particularmente pronunciado en China, aumentando desde cerca de 35%, a más de 50%. Las compañías no sólo ven a China como una base productiva; además, muestran un gran interés por el desarrollo del enorme mercado consumidor del país. Para las compañías japonesas, es difícil depender de un aumento de la demanda local a futuro; por lo tanto, están siguiendo estrategias que los llevan a entrar en mercados extranjeros, y aumentar sus ganancias en una escala global. De acuerdo al Estudio Trimestral de Subsidiarias Extranjeras, publicado por el Ministerio de Economía, Comercio e Industria, el porcentaje de ventas de los productos fabricados en el extranjero (en base a todas las compañías locales), ha demostrado un aumento constante, desde mediados de los noventas, de 8,3% durante el año fiscal 1995, al 16,7% durante el año fiscal 2005. Los porcentajes correspondientes al área de equipos de comunicaciones e información, incluyendo la fabricación de aparatos y componentes electrónicos; y al área de equipamiento de transporte, superan el 30%. Además, el hecho que los porcentajes de Asia sean los más altos, superando a América del Norte, indica que las compañías japonesas están posicionando sus actividades corporativas en Asia, como el centro de sus estrategías comerciales en el extranjero. Considerado por industria, las ventas domésticas en el país destino de la inversión, es el principal tipo de ventas en el sector del equipamiento de transporte, y en sector relacionado de aceros. En los sectores de maquinaria eléctrica, y maquinaria de precisión, las exportaciones a otros países representan el principal tipo de ventas en todas las regiones, excepto en América del Norte; las importaciones inversas también forman una importante fuente de ganancias en Asia. Continúan aumento en la reinversión de las ganancias Las compañías japonesas están expandiendo sus canales de venta extranjeros, y están adoptando una estrategia que hace énfasis en la reinversión de las ganancias en el extranjero, más que su repatriación a Japón. Las ventas alcanzadas por las compañías japonesas en el extranjero, pueden dividirse en tres grandes categorías: las ventas en el país de fabricación, exportaciones a otros países que no incluyan a Japón, y las exportaciones a Japón (importaciones inversas). Consideradas por región, hay una fuerte tendencia entre las compañías japonesas en América del Norte, para expandir su volumen de ventas mediante las ventas en América del Norte (Fig. 18). En Europa, hay una gran proporción de exportaciones a otros países, además de las ventas locales. Sin embargo, es característico de las compañías japonesas en Asia, buscar ganancias a través de los tres métodos: ventas locales, exportaciones e importaciones inversas. En 2006, el porcentaje de las ventas locales en El balance de las ganancias de inversión directa (interés generado por el capital invertido directamente mantenido en el extranjero, dividendos, etc.), aumentó en US$5,2 mil millones en 2006, hasta alcanzar los US$26,1 mil millones de superávit, con aumentos en Asia en particular. Esta cifra representa el superávit más grande registrado, dentro del periodo desde 1996 del que se tienen estadísticas. Los dividendos y las ganancias de sucursales, enviadas desde las subsidiarias extranjeras y compañías relacionadas, a las casas matrices, aumentaron US$2,5 mil millones, hasta llegar a US$11,3 mil millones; por su parte, las ganan- - 10 - 27,4 9,6 36,0 14,6 19,9 24,1 4,0 16,2 44,8 44,0 34,0 4,6 52,1 Fig. 19 Tendencias en ingresos de inversión directa (Balanza) 16.000 14.000 (Millones de US$) 12.000 Dividendos y ganancias de sucursales distribuidas 10.000 Ingresos reinvertidos 8.000 6.000 4.000 2.000 0 -2.000 -4.000 96 97 98 99 2000 2001 2002 2003 2004 2005 2006 Nota: Debido a la revisión del método de cálculo de ganancias reinvertidas, 2004_____2006 son datos revisados. Fuente: Ministerio de Finanzas, Estadísticas de la Balanza de Pagos Fig. 20 Comparación internacional de la tasa de retorno de activos externos 16,0 % 14,0 12,0 10,0 8,0 Japón EE.UU. Alemania 6,0 4,0 2,0 0,0 92 93 94 95 96 97 98 99 2000 2001 2002 2003 2004 2005 Nota: Derivado de tasa de retorno de activos externos del año actual/promedio restante de inversión directa del año inmediato y fines del año previo. Fuentes: IMF, Estadísticas de la Balanza de Pagos; UNCTAD Reporte Mundial de Inversión. EE.UU. (Fig. 20). La divergencia entre las proporciones de ganancias es particularmente alta en Asia. Entre las razones que explican este fenómeno, se encuentran: la expansión de las actividades internacionales de las compañías estadounidenses en el sector de servicios; en particular la industria de las finanzas, además del sector de las manufacturas, y muestran un mayor nivel de localización en comparación con las compañías japonesas, lo que ocasiona un nivel más alto de aceptación entre los consumidores. cias reinvertidas aumentaron US$2,6 mil millones, en total US$14,1 mil millones. Ambas cifras mantuvieron altas tasas de crecimiento (Fig. 19). La proporción de ganancias de las inversiones extranjeras, también se recuperó de su caída durante la crisis monetaria asiática; y, recientemente, ha mantenido un nivel más alto que el registrado en el pasado. Sin embargo, a pesar de que la proporción de ganancias japonesa ha superado la cifra de Alemania, sigue estando a un nivel más bajo que la de Traducción de “Research Paper Vol. 1: Japan’s Trade and Direct Investment in 2006”, agosto de 2007, JETRO, por Eva Montecinos. JAPANESE TECH & MARKET MAGAZINE Representante legal: Atsushi Okubo Edición, producción: Catalina Sánchez, Eva Montecinos. L o in v ita m o s a v is ita r la p á g in a w e b d e J e tro S a n tia g o h ttp ://w w w .je tr o .c l/ c o n s u v e r s ió n e n e s p a ñ o l, d o n d e e n c o n tr a r á in fo r m a c ió n r e la c io n a d a c o n n u e s tr a in s titu c ió n , e l m e r c a d o y la e c o n o m ía ja p o n e s a a c tu a l y d iv e r s a s n o tic ia s r e la c io n a d a s con n u e s tra s a c tiv id a d e s y e v e n to s . JETRO SANTIAGO Av. Andrés Bello 2777, piso 27, Of. 2703 Las Condes, Santiago, Chile. Teléfono: 2033406-2033407 Fax: 2033140 E-Mail: info@jetro.cl Si no quiere recibir esta revista, devuélvanos este e-mail a info@jetro.cl y en el asunto escriba remover, o comuníquese con nosotros al fono 2033406. - 11 -