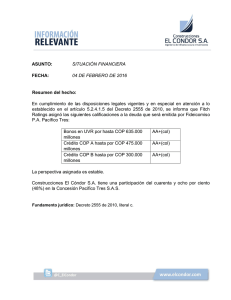

Julio de 2015 - Banco de la República

Anuncio