Fresnillo plc es el productor líder de plata primaria en el mundo y el

Anuncio

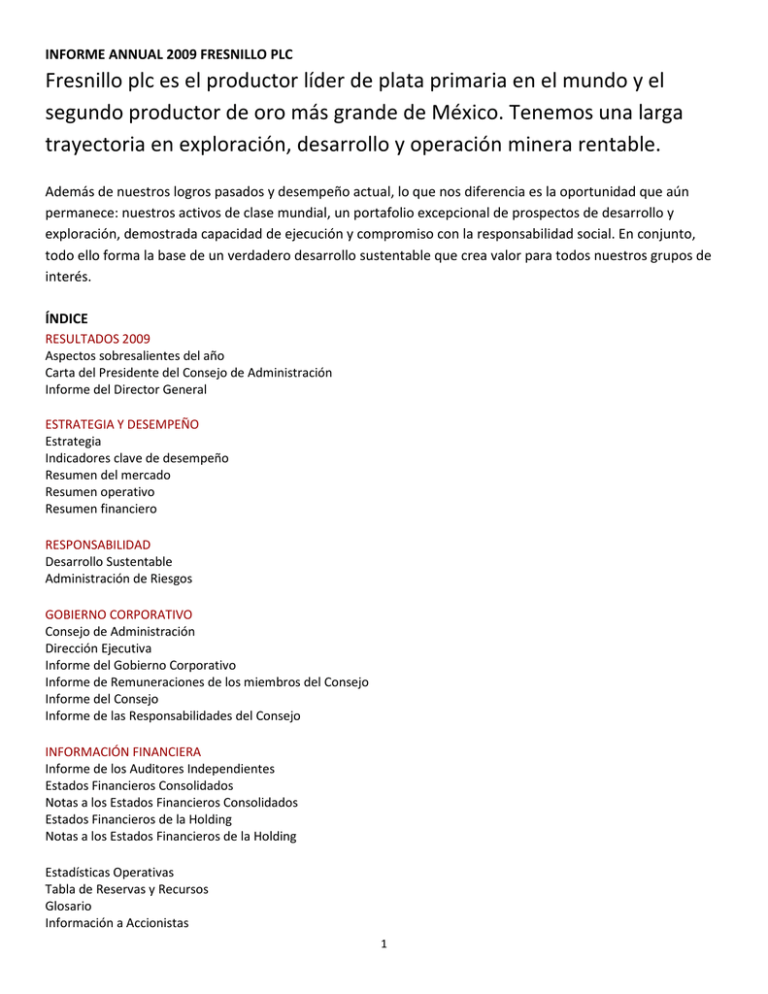

INFORME ANNUAL 2009 FRESNILLO PLC

Fresnillo plc es el productor líder de plata primaria en el mundo y el

segundo productor de oro más grande de México. Tenemos una larga

trayectoria en exploración, desarrollo y operación minera rentable.

Además de nuestros logros pasados y desempeño actual, lo que nos diferencia es la oportunidad que aún

permanece: nuestros activos de clase mundial, un portafolio excepcional de prospectos de desarrollo y

exploración, demostrada capacidad de ejecución y compromiso con la responsabilidad social. En conjunto,

todo ello forma la base de un verdadero desarrollo sustentable que crea valor para todos nuestros grupos de

interés.

ÍNDICE

RESULTADOS 2009

Aspectos sobresalientes del año

Carta del Presidente del Consejo de Administración

Informe del Director General

ESTRATEGIA Y DESEMPEÑO

Estrategia

Indicadores clave de desempeño

Resumen del mercado

Resumen operativo

Resumen financiero

RESPONSABILIDAD

Desarrollo Sustentable

Administración de Riesgos

GOBIERNO CORPORATIVO

Consejo de Administración

Dirección Ejecutiva

Informe del Gobierno Corporativo

Informe de Remuneraciones de los miembros del Consejo

Informe del Consejo

Informe de las Responsabilidades del Consejo

INFORMACIÓN FINANCIERA

Informe de los Auditores Independientes

Estados Financieros Consolidados

Notas a los Estados Financieros Consolidados

Estados Financieros de la Holding

Notas a los Estados Financieros de la Holding

Estadísticas Operativas

Tabla de Reservas y Recursos

Glosario

Información a Accionistas

1

RESULTADOS 2009

Aspectos Sobresalientes del año

“Fresnillo plc tuvo otro año de sólido desempeño.”

Liderazgo

o Producción de plata atribuible record de 37.9 millones de onzas, 8.8% superior a la de 2008

o Producción de oro de 276,584 onzas, que representa un incremento de 4.9%

Calidad

o Las ventas ajustadas1 aumentaron 12.4% a $944.0 mdd

o La utilidad de operación aumentó 51.2% a $428.8 mdd

o Los costos de producción nos colocan en una posición líder dentro de la industria minera de metales preciosos

o Sólido balance con una buena posición de efectivo y sin deuda

Desarrollo sustentable

o Incremento de dos dígitos en la base total de recursos

o Las obras de desarrollo en Soledad y Dipolos concluyeron antes de lo planeado y dentro del presupuesto

o La mineralización se extendió en todos los prospectos de exploración avanzados y se adquirieron terrenos

adicionales para continuar con la exploración

Producción de plata atribuible (millones de onzas)

Producción de oro atribuible (miles de onzas)

Ventas ajustadas (MDD)

EBITDA (MDD)

Utilidad atribuible (MDD)

Utilidad atribuible excluyendo el efecto de la revaluación de Silverstream (MDD)

Flujo de efectivo excluyendo la variación en el capital de trabajo (MDD)

2009

37.9

276.6

944.0

496.6

322.0

308.0

548.8

2008

34.8

263.6

839.6

337.4

128.0

128.0

405.8

2007

34.7

280.1

785.7

277.3

143.5

143.5

216.8

Proyecciones para 2010

• Se espera que la producción de plata sea similar a la del 2009

• Se espera que la producción de oro sea mayor como resultado de la contribución de Soledad y Dipolos

• La construcción de Saucito avanzará según lo planeado, iniciando operaciones en 2011

• Mayor presupuesto de exploración

• Leyes estables

• Continuo enfoque en mejorar el desempeño en seguridad

1

Las ventas ajustadas son las ventas reveladas en el estado de resultados ajustadas para excluir los efectos de cobertura y los cargos

de tratamiento y refinación.

2

Una mirada al Grupo

Quiénes somos

Grupo Fresnillo es el productor líder de plata primaria en el

mundo y el segundo productor más grande de oro en México.

Qué hacemos

Nuestra meta es mantener la posición del Grupo como

la compañía de plata primaria más grande del mundo,

mediante la producción de 65 millones de onzas de

plata y 400,000 onzas de oro hacia 2018.

Ventajas competitivas

LIDERAZGO – CALIDAD – DESARROLLO SUSTENTABLE

o

o

OPERAR

Minas de metales preciosos de clase mundial

DESARROLLAR

Nuevas minas con bajos costos, al menos una por

año hasta el 2010

EXPLORAR

Prospectos con alto potencial de oro y plata

o

o

o

o

3

Equipo directivo altamente experimentado con una

amplia trayectoria

El territotio más extenso con recursos de metales

preciosos

El cuartil más bajo de la curva de costos en nuestra

industria

Sólido balance, sin deuda

La vida de nuestras minas es de dos dígitos

El objetivo de una nueva mina o expansión al año

hasta 2014

Nuestras operaciones

Minas operativas

Fresnillo

(subterránea)

Producción:

35.4 millones de onzas de plata

24,684 onzas de oro

Ciénega

(subterránea)

Producción:

1.6 millones de onzas de plata

103,510 onzas de oro.

Actualmente se tiene un programa

de expansión

Herradura

(cielo abierto)

Producción atribuible:

0.2 millones de onzas de plata

145,510 onzas de oro

Minas en desarrollo

Soledad y Dipolos

(cielo abierto)

(producción comercial 1T 2010)

Producción atribuible esperada:

56,000 onzas de oro

Saucito

(subterránea)

(producción comercial 1S 2011)

Producción anual esperada, primer

año:

4.7 millones de onzas de plata

22,500 onzas de oro

Aumentando a una producción anual

a partir del tercer año de:

9.0 millones de onzas de plata

45,000 onzas de oro

4

Proyectos de

exploración

Desarrollo avanzado:

Expansión de Saucito

Noche Buena

Prospectos avanzados:

Juanicipio

San Julián

Orisyvo

San Ramón

Las Casas

Prospectos a largo plazo:

Centauro Profundo

San Juan

San Nicolás

Lucerito

Sombrerete

Fresnillo Perú

Carta del Presidente

Estimados Accionistas,

Es un privilegio informar que Fresnillo plc entregó otro año de sólido desempeño. Como declaramos en el momento de

la oferta pública del Grupo en 2008, tenemos el compromiso de mantener nuestra posición como el productor de plata

primaria más grande del mundo con la meta de producir 65 millones de onzas de plata y 400,000 onzas de oro al año

hacia 2018. Los resultados de 2009 indican que avanzamos a paso firme, con desempeño operativo, calidad y desarrollo

sustentable comprobables en todas nuestras operaciones.

El Grupo cumplió exitosamente con sus compromisos. La producción de plata alcanzó niveles record, se completaron los

proyectos de eficiencia y reducción de costos planeados, y el progreso en los sitios de exploración y desarrollo fue de

acuerdo con los objetivos, con el inicio de Soledad y Dipolos antes de lo programado y dentro del presupuesto. Los

indicadores de desempeño futuro se mantuvieron fuertes, con una vida de las minas de dos dígitos, así como un

incremento significativo en los recursos minerales totales. Dichos resultados confirman las fuertes ventajas competitivas

del Grupo:

o

o

o

o

o

o

o

Liderazgo global en la producción primaria de plata

Excelencia operativa y producción a bajo costo

Base de recursos sólida y portafolio de crecimiento excepcional

Gran concesión de terrenos en México, que representa un marco atractivo para la industria minera

Demostrada capacidad de ejecución de la administración

Sólido balance

Compromiso permanente con la responsabilidad corporativa

El incremento en el precio de las acciones de Fresnillo plc acompañó al repunte en los precios de los metales preciosos.

No obstante, creemos que nuestra posición como el Grupo con mejor desempeño en 2009 entre las compañías mineras

de oro y plata del índice FTSE350, y el número tres entre todas las compañías mineras de dicho índice, son una evidencia

del reconocimiento del mercado de nuestro desempeño operativo y de la calidad de nuestra base de activos.

La Compañía cuenta con todos los ingredientes

fundamentales para un desarrollo sustentable a lago

plazo. El Consejo utiliza diversos indicadores,

expuestos en este informe, para medir la

implementación de la estrategia de creación de valor

del Grupo, así como su efectividad en el cumplimiento

de objetivos.

NUESTRA ESTRATEGIA

Liderazgo – Calidad – Desarrollo Sustentable

Asegurar la sustentabilidad del Grupo

Maximizar el potencial de las operaciones existentes

Entregar crecimiento a través de proyectos de desarrollo

Extender los planes de crecimiento

Mantener un perfil financiero sólido

Iniciamos 2010 bien posicionados para entregar un crecimiento continuo. Hasta hoy, los precios del oro y la plata son

significativamente más altos que hace un año, ayudados por el impulso en la demanda de inversión y por las señales de

una recuperación económica global. Se espera que el inicio de Soledad y Dipolos como mina operativa impulse la

producción atribuible de oro en un 20%. La construcción de la etapa inicial de la mina Saucito casi concluirá en el año y

el mineral de dicho proyecto de desarrollo ya está siendo procesado en la planta de beneficio de Fresnillo y

contribuyendo con la producción de plata.

5

Autorizamos un incremento de 58% en el presupuesto de exploración de 2010 a $77.6 mdd, el cual está de acuerdo con

nuestras expectativas de desempeño financiero. Nuestro enfoque sigue siendo la consolidación de distritos mineros,

expandiendo la plataforma de crecimiento y asegurándonos que nuestra base de reservas y recursos sea de la más alta

calidad. Con este fin, el Grupo buscará oportunidades de adquisición que sean creadoras de valor para nuestros

accionistas y que cumplan con nuestros criterios de rendimiento financiero y estratégico.

Me gustaría extender mi agradecimiento a mis compañeros miembros del Consejo por su dedicación y asesoría

invaluable. Este grupo diverso de profesionales combina experiencia y perspectivas que mejoran la estrategia y

gobierno de la organización. De igual forma, me gustaría felicitar a los ejecutivos y empleados del Grupo por su

impresionante ejecución frente a los objetivos de este año, la cual demostró la fortaleza de su compromiso y trabajo en

equipo.

Alberto Baillères

Presidente No Ejecutivo

6

Informe del Director General

Estimados Accionistas,

Me complace informar un año de progreso

operativo significativo: producción de plata

atribuible récord, la conclusión de obras de

desarrollo y el inicio de operaciones de Soledad y

Dipolos, avances en el proyecto Saucito, incremento

sustancial en los recursos totales y mineralización

que se extendió en todos los prospectos de

exploración. Iniciamos 2010 con una sólida posición

de efectivo y sin deuda.

Lo que esperábamos lograr en el

informe anual del año pasado

Cómo fue nuestro desempeño

Producción en Fresnillo:

en línea con 2008

La producción de plata atribuible

aumentó 4.9%

Producción en Ciénega:

en línea con la producción en 2008

La producción de plata aumentó 67.3%

pero el oro disminuyó 11.5%

Producción en Herradura:

Pequeño incremento sobre la

producción de 2008

Incremento significativo de 18.6% en la

producción de oro, 38.5% en plata

Término de la construcción en

Soledad y Dipolos

Se cumplió antes de tiempo y dentro del

presupuesto; la primera barra doré se

vertió el 9 de diciembre de 2009

Estudio de pre-factibilidad de la

etapa inicial en Saucito;

mejora/expansión de recursos

minerales

Se cumplió

Estos resultados son el fruto de una estrategia

diseñada para crear valor a través de los ciclos de los

metales preciosos: enfoque tanto en excelencia

operativa en maximizar los activos actuales, como en entregar crecimiento a largo plazo reemplazando y expandiendo

las reservas de mineral de nuevos proyectos.

Tenemos bases sólidas que nos permiten cumplir nuestro compromiso con los grupos de interés:

o

Liderazgo: Grupo Fresnillo es el productor de plata primaria líder en el mundo y el segundo productor de oro más

grande de México. Entre nuestros competidores en metales preciosos, nos situamos en el cuartil más bajo de la

curva de costos. El liderazgo es otro atributo ejemplificado a través de nuestra gente. Los profesionales del Grupo

hacen la diferencia sobre el lugar donde elegimos explorar, cómo evaluamos los prospectos, el ritmo al que se

desarrollan los proyectos, la eficiencia con la que operamos nuestros activos, y la efectividad de nuestros procesos

administrativos.

o

Calidad: Tenemos activos de metales precios de clase mundial a bajo costo, incluyendo la mina de plata más grande

del mundo. Al 31 de diciembre de 2009, teníamos una vida de reserva de dos dígitos en todas nuestras minas y

reservas atribuibles de 374.0 millones de onzas de plata y 4.3 millones de onzas de oro, lo cual es un indicador de la

calidad de los esfuerzos de exploración y desarrollo de nuestras minas.

o

Desarrollo sustentable: Tenemos un extenso portafolio de proyectos y prospectos de exploración de alta calidad,

aunado a la concesión de terrenos más grande de México para la exploración y minería de metales preciosos. En

2009, extendimos una vez más la mineralización a todos los prospectos de exploración avanzados y consolidamos

aún más nuestros distritos mineros. Al 31 de diciembre de 2009, los recursos atribuibles totales incluyeron 1,289.0

millones de onzas de plata (2008: 1,115.9 Moz) y 13.9 millones de onzas de oro (2008: 12.0 Moz). Nuestro objetivo

es entregar una nueva mina o expansión al año los próximos cinco años, empezando son Soledad y Dipolos.

Dichos atributos están sustentados por nuestro compromiso con el desarrollo sustentable. Desarrollamos un sistema de

administración de salud, seguridad y medio ambiente completo que integra capacitación y desarrollo del personal.

Adicionalmente, invertimos en esfuerzos de conservación y biodiversidad y colaboramos muy de cerca con las

comunidades para asegurarnos que nuestro crecimiento sea realmente sustentable.

7

RESULTADOS FINANCIEROS Y OPERATIVOS

En 2009 presentamos un sólido desempeño y hubo progresos en todos nuestros indicadores clave de desempeño. La

producción de plata atribuible llegó a un nuevo récord, aumentando 8.8% sobre 2008 a 37.9 millones de onzas, lo que se

debió en gran medida a un incremento en los volúmenes de mineral molido en Fresnillo, a los contenidos de metal

extraídos de las obras de desarrollo en Saucito, y a mayores leyes en Ciénega.

La producción de oro atribuible rebasó nuestras expectativas, aumentando 4.9% a 276,584 onzas. Un mayor ritmo de

producción en Herradura y Fresnillo ayudó a compensar las menores leyes promedio de oro en Ciénega. La producción

de oro total en Herradura alcanzó un récord histórico con 259,839 onzas. La producción en Ciénega ahora se estabilizó

en aproximadamente 100,000 onzas al año; adicionalmente, se aprobó un proyecto de expansión de la capacidad para

2010 con una mayor producción esperada en 2011.

La producción de zinc y plomo, subproductos de las minas Fresnillo y Ciénega, disminuyeron 3.0% y 13.3% contra 2008,

respectivamente, debido a menores leyes en Ciénega.

Los precios de los metales y las condiciones del mercado, evolucionaron favorablemente durante el curso del año. Hacia

la segunda mitad de 2009, el oro presenció un repunte notable y alcanzó nuevos niveles históricos, mientras que la plata

recuperó fuertemente el terreno perdido a finales de 2008. En todo 2009, el oro promedió $972.98 dólares por onza,

que se compara con $871.71 dólares por onza en 2008, mientras que el precio promedio de la plata fue de $14.67

dólares por onza, en comparación de $14.97 dólares por onza en 2008.

Diversos costos de los insumos fueron superiores en el año, en comparación con 2008, en especial acero de barrenación,

cianuro de sodio y llantas, pero la devaluación de 21.4% promedio del peso frente al dólar implica que los costos

denominados en pesos, que representan aproximadamente el 70% de los costos totales de producción, se redujeron

significativamente al convertirlos a dólares, lo cual, en combinación con un mayor ritmo de producción, sirvió para

reducir los costos por tonelada en las tres minas operativas. Así mismo, trabajamos de forma más eficiente este año, de

acuerdo al total de onzas equivalentes de plata producidas por persona.

Nuestro desempeño financiero reflejó la combinación de precios promedio de los metales más altos, excelentes

resultados operativos y menores costos por tonelada. Las ventas ajustadas, que excluyen los cargos por tratamiento y

refinación y los resultados de cobertura, aumentaron 12.4% en el año. Las ventas totales aumentaron a $849.9 mdd, lo

que representa un incremento de 18.0% en comparación con diciembre de 2008. El EBITDA aumentó a $496.6 mdd, con

una expansión significativa en el margen de 46.8% en 2008 a 58.4% en 2009. La utilidad neta atribuible a los accionistas,

anterior a los efectos de la revaluación de Silverstream, fue de $308.0 mdd, 140.8% superior a la de 2008.

Hubo un paro laboral de 65 días en la refinería de plomo y plata de nuestro cliente Met-Mex Peñoles2, a donde bajo

contrato se envían todos los productos de nuestras minas. Durante la huelga logramos exportar parte de nuestros

concentrados, precipitados y barras doré bajo términos similares sin un impacto financiero importante.

2

Desde 2006, los productos primarios de las minas del Grupo, concentrados de plomo y zinc ricos en plata y oro y barras doré se han vendido a la

planta de refinería y fundición de Grupo Peñoles en Torreón, operado por MetMex Peñoles S.A. de C.V. (Met-Mex) bajo una serie de contratos de

suministro.

8

Fresnillo plc no tiene deuda bancaria, y al 31 de diciembre de 2009, el efectivo ascendía a $312.2 mdd, 47.3% superior a

la cifra de 2008, mismo que refleja el continuo fortalecimiento de nuestro balance.

INVERSIÓN EN PRODUCTIVIDAD Y CONTROLES DE COSTOS

En Fresnillo, construimos una planta de tratamiento de agua para tratar el agua residual de la ciudad de Fresnillo. En vez

de utilizar agua limpia de los acuíferos, las plantas de flotación en Fresnillo y Saucito utilizarán agua tratada, lo cual trae

beneficios ambientales a la comunidad y reduce nuestros costos de agua. La construcción se concluyó en 2009 y ahora la

planta esta completamente en operación. De igual manera, estamos construyendo un nuevo tiro para extraer mineral

de la zona oeste de la veta San Carlos y reducir los costos de acarreo. La etapa inicial del proyecto, que se espera

concluya en el primer semestre de 2011, progresa de acuerdo con lo planeado.

En Ciénega, concluimos la optimización del circuito de lixiviación a finales del año. Ya empezamos a ver una mejoría en

las recuperaciones, la cual fue aún mayor gracias al concentrador gravimétrico Knelson que inició operaciones en

septiembre. La profundización del tiro en Ciénega otros 300 metros está progresando según lo planeado y concluirá en

la segunda mitad de 2011; este proyecto nos permitirá tener acceso a reservas minerales más profundas. Además, se

aprobó el incremento en la capacidad de molienda de 755,000 tpa a 930,000 tpa a una inversión de $24.9 mdd, e

incrementará la producción promedio a 110,000 onzas de oro al año; este proyecto comenzará en la primera mitad de

2011.

En Herradura, la expansión de la planta de beneficio para incrementar el flujo de 1,200 m3 a 1,600 m3 por hora se

concluyó a finales del año, lo cual nos permitió mantener la producción por arriba de 250,000 onzas de oro por año.

Adicionalmente, se expandió el laboratorio para recibir muestras de Soledad y Dipolos e incluyó la instalación de un

sistema automatizado de muestreo. Concluimos el séptimo patio de lixiviación en 2009, empezamos a trabajar en el

octavo y adquirimos nuevo equipo móvil para mejorar la productividad.

ENTREGANDO CRECIMIENTO

Nuestro plan de crecimiento orgánico incluye dos proyectos de desarrollo y diversos prospectos de exploración

avanzados y de largo plazo.

Se concluyó la construcción de Soledad y Dipolos en diciembre de 2009, antes de lo programado y dentro del

presupuesto. Este proyecto será una mina operativa en 2010, comenzando la producción comercial en enero de 2010.

Se espera que la producción anual de oro total sea de 100,000 onzas, que aumentará a 130,000 onzas en los próximos

años con una inversión de $34.0 mdd en equipo móvil y patios de lixiviación.

En Saucito, el estudio de pre-factibilidad para la primera etapa del proyecto se aprobó en agosto de 2009 con una

inversión en activos fijos total de $309.0 mdd. Está programado que las operaciones mineras en este depósito de plata

de clase mundial inicien en 2011 con niveles de producción para el primer año de 4.7 millones de onzas de plata y

22,500 onzas de oro que aumentarán gradualmente hacia el tercer año de operaciones a aproximadamente 9.0 millones

de onzas de plata y 45,000 onzas de oro. En 2009, se obtuvieron 735,744 onzas de plata y 2,880 onzas de oro de las

obras de desarrollo en Saucito y se procesaron en la planta de beneficio de Fresnillo.

Los resultados de las actividades de exploración durante el año fueron muy alentadores:

o

173.1 millones de onzas de plata se agregaron a la base de recursos (+15.5%)

9

o

1.9 millones de onzas de oro se agregaron a la base de recursos (+15.8%)

De interés particular es la confirmación de recursos minerales en Noche Buena. Aceleramos el programa de exploración

en 2010 con el objeto de determinar si se llevará a cabo un estudio de pre-factibilidad.

Además del crecimiento orgánico, también evaluamos adquisiciones potenciales de forma continua. Dichos objetivos

deben cumplir con los estrictos requerimientos operativos y criterios de creación de valor. En 2009, evaluamos diversas

adquisiciones, ninguna de las cuales se consideró traería beneficios a los accionistas.

Sin embargo, somos optimistas con respecto a nuevas oportunidades de crecimiento. Iniciaremos actividades de

exploración en Perú, que cuenta con una rica tradición minera y potencial significativo para los metales preciosos,

habiendo incorporado Fresnillo Perú en 2009.

COMPROMETIDOS CON LA RESPONSABILIDAD SOCIAL CORPORATIVA

Los programas de salud, seguridad, medio ambiente y relaciones con la comunidad son parte integral de las actividades

del Grupo. Me complace informar una mejora significativa en seguridad: una vez más cero accidentes fatales, y mejores

índices de seguridad.

Una evidencia de nuestro apego a los estándares nacionales e internacionales de desempeño ambiental es la

certificación ISO 14001 en todas las minas y oficinas de exploración. Adicionalmente, Herradura concluyó el proceso de

certificación para adherirse al Código Internacional de Manejo del Cianuro y ya iniciamos el proceso en Ciénega.

Continuamos disfrutando de excelentes relaciones con todo nuestro personal. Las negociaciones laborales anuales

concluyeron con el acuerdo de un incremento salarial de 6%, un incremento de 1% en prestaciones y un bono único de

1% del salario para 2009. Este año las inversiones en la comunidad incluyeron programas educativos y el patrocinio de

equipos deportivos, arte y cultura.

Los esfuerzos para proteger la biodiversidad forman parte de nuestro proceso de planeación de operaciones e incluyen

inversiones en administración de viveros, reforestación y conservación. En 2009, Fresnillo plc se convirtió en miembro

fundador del Compromiso Corporativo con las Tierras Silvestres, iniciativa de The Wild Foundation, una organización

internacional no lucrativa dedicada a la conservación de las tierras silvestres en todo el mundo. Así mismo, la Compañía

apoyó el tratado de Copenhage, una iniciativa encabezada por el Grupo de Líderes Corporativos contra el Cambio

Climático del Príncipe de Gales.

PERSPECTIVAS

Aunque no somos inmunes a la continua volatilidad de la economía global, estoy seguro de que el Grupo está bien

posicionado para consolidar su liderazgo en la industria de los metales preciosos global. Seguimos enfocados en

incrementar la productividad, reducir costos, expandir la base de reservas y recursos y fortalecer nuestros planes de

crecimiento en apoyo a nuestra estrategia de crear valor continuo y sostenible para todos los grupos de interés.

En específico, esperamos que:

• La producción de plata se mantenga en línea con los niveles de 2009

• La producción de oro aumente 20% reflejando la contribución de Soledad y Dipolos

• Se concluya la expansión en Ciénega y la infraestructura de la planta en Saucito

10

•

•

•

•

El presupuesto de exploración aumente 58% a $77.6 mdd

Se determine la elaboración del studio de pre-factibilidad en Noche Buena

Se estabilicen la leyes

Exista una mejora continua en los índices de seguridad

Para concluir, me gustaría extender mi gratitud a nuestro Presidente y miembros del Consejo por su continuo apoyo y

supervisión este año. Conforme el Grupo expande su perfil internacional, su guía es vital. Para mis compañeros

ejecutivos y empleados, gracias por su dedicación a la calidad y el desarrollo sustentable. Estoy orgulloso de pertenecer

al equipo Fresnillo plc.

Jaime Lomelín

Director General

11

ESTRATEGIA Y DESEMPEÑO

Estrategia

Buscamos crear valor a través de los ciclos de los metales preciosos mediante

liderazgo, calidad y desarrollo sustentable. Tenemos el objetivo de producir 65

millones de onzas de plata y alrededor de 400,000 onzas de oro hacia 2018.

Así es como buscamos alcanzar nuestra meta:

1. Continuando el desarrollo sustentable del Grupo

Cómo lo hacemos

Poniendo a nuestra gente en primer lugar en términos de seguridad, salud, capacitación y desarrollo; trabajando

conjuntamente con nuestras comunidades; implementando sólidas prácticas administrativas ambientales y

apegándonos a los estándares de sustentabilidad tanto nacionales como internacionales.

Cómo lo medimos

Mediante índices de accidentabilidad, accidentes fatales y días laborales perdidos, horas de capacitación por

persona, consumo unitario de agua y energía, incidentes ambientales, cumplimiento regulatorio y con los

estándares.

Progresos en 2009

Cero accidentes fatales, mejoría en todos los índices de seguridad, conclusión e inicio de operaciones de la planta de

tratamiento de agua en Fresnillo, conclusión del proceso de certificación de cianuro en Herradura, manteniendo

relaciones sólidas con todos los grupos de interés.

Prioridades en 2010

Cero accidentes fatales, continuo enfoque en mejorar los índices de seguridad, reforzamiento de la seguridad,

proceso de certificación de cianuro en Ciénega, reducción en el consumo unitario de agua y energía.

2. Maximizando el potencial de las operaciones existentes

Cómo lo hacemos

Asegurando las operaciones a plena capacidad mediante el reemplazo de reservas, y generando mejoras continuas

en productividad y control de costos.

Cómo lo medimos

Mediante volumen de producción, productividad del personal (onzas equivalentes de plata por persona), costos por

tonelada, reemplazo de reservas.

Progresos en 2009

Producción de plata por persona y récord total, mayor producción de oro, menores costos por tonelada.

Prioridades en 2010

Mejorar los índices de recuperación y dilución; mantener la producción de plata en Fresnillo; concluir la expansión

de capacidad en Ciénega; implementar por completo la metodología para el control de calidad Six Sigma en Ciénega

y Fresnillo.

12

3. Promoviendo crecimiento a través de los proyectos de desarrollo

Cómo lo hacemos

A través del avance disciplinado de nuestros proyectos hacia el inicio de operaciones y la producción

Cómo lo medimos

Mediante la entrega de proyectos

Progresos en 2009

Se concluyeron las obras de desarrollo en Soledad y Dipolos, la construcción de Saucito avanzó de manera adecuada

lo que permitió extraer mineral de los trabajos de desarrollo

Prioridades en 2010

Consolidar y aumentar las operaciones en Soledad y Dipolos; avanzar en la infraestructura de la planta y el

desarrollo de la mina en Saucito

4. Expandiendo los planes de crecimiento

Cómo lo hacemos

Orgánicamente, a través de la exploración de nuestros prospectos; y vía adquisiciones, asegurando los derechos de

minería y los terrenos para nuevos prospectos, buscando alianzas estratégicas (controladas por las compañías del

Grupo), así como haciendo adquisiciones selectivas en especial en México, pero también posiblemente en otros

países de Latinoamérica

Cómo lo medimos

Reservas y recursos

Progresos en 2009

La base total de recursos aumentó sustancialmente, se abrió la oficina local de Fresnillo Perú

Prioridades en 2010

Reemplazo de reservas; determinación del estudio de pre-factibilidad en Noche Buena, definición de recursos en

San Julián, barrenación paramétrica en los principales prospectos; consolidación de distritos; adquisición de terrenos

5. Manteniendo una estricta disciplina financiera

Cómo lo hacemos

Mediante la administración cuidadosa de activos, efectivo y costos a través de los ciclos de los metales preciosos

para estabilizar la rentabilidad y posicionarnos como un productor de bajo costo, así como manteniendo un sólido

balance

Cómo lo medimos

Rentabilidad, cash cost, flujo de efectivo

Progresos en 2009

Márgenes de utilidad más sólidos, menores cash costs, sin deuda

Prioridades en 2010

Mantener un sólido balance

13

Indicadores clave de desempeño (ICD)

“En 2009 tuvimos un sólido desempeño y progresamos en todos

nuestros ICD.”

Utilizamos diversos indicadores de desempeño tanto financieros como no financieros para monitorear nuestro

desempeño y tener un parámetro de referencia para medir la efectividad de nuestra estrategia a través del

tiempo. Muchos de estos indicadores están sujetos a remuneración.

Financieros

Los ICD financieros miden la habilidad del Grupo para crear valor a través de los ciclos de los metales preciosos.

Medida

Cash Cost por onza

Es el cash cost total (costo de ventas más

cargos por tratamiento y refinación, menos

depreciación) menos las ventas de los

subproductos divididos entre las onzas de

oro o plata vendidas. Se utilizan para

comparar el desempeño operativo entre los

competidores, así como el desempeño del

flujo de efectivo y la eficiencia operativa

periodo a periodo

Utilidad bruta

Ajustada para excluir las pérdidas y

ganancias por cobertura

Margen EBITDA

El EBIDTA (utilidad bruta más la

depreciación incluida dentro del costo de

ventas, menos los gastos administrativos y

los gastos de exploración) como porcentaje

de las ventas totales. Mide la habilidad

para generar efectivo y el desempeño

operativo.

Utilidades por acción ajustadas (1) (2)

El monto de utilidad atribuible disponible

los accionistas, excluyendo los efectos de la

revaluación del Contrato Silverstream (con

base en el promedio ponderado de

acciones en emisión durante el periodo).

Desempeño

Comentario

El tipo de cambio favorable

entre el peso y el dólar, menores

cargos por tratamiento y

mayores volúmenes de onzas de

oro y plata vendidas mejoraron

el desempeño en el año.

2009 2008

Fresnillo US$/onzas de plata

Ciénega US$/onzas de oro

Herradura US$/onzas de oro

3.37

3.77

190.61 264.98

358.91 397.49

2009 2008 2007

Utilidad Bruta (millones de US$)

560.2

466.2

471.3

2009 2008 2007

Margen EBITDA (%)

58.4

2009

Utilidades por Acción

Ajustada (US$)

14

0.430

46.8

2008

0.186

42.8

2007

0.226

Refleja las utilidades récord

alcanzadas en Fresnillo y

Herradura y los resultados

estables obtenidos en Ciénega

El incremento en el margen

refleja una mayor utilidad bruta

y menores gastos

administrativos como porcentaje

de las ventas.

Mayor utilidad atribuible

dividida entre el mismo número

de acciones emitidas.

Flujo de operación excluyendo la variación

en el capital de trabajo

Mide la habilidad del Grupo para generar

efectivo de sus principales negocios.

2009 2008 2007

(millones de US$)

Flujo de operación

excluyendo la var. en

el capital de trabajo

548.8

405.8

El incremento refleja mayores

utilidades operativas.

216.8

1 El número promedio ponderado de acciones ordinarias en 2009 fue de 717,160,159. En 2008, se consideraron 687,688,000 acciones ordinarias

para el cálculo de la UPA. (Ver la nota 12 en los Estados Financieros Consolidados).

2 Las utilidades por acción básicas y diluidas ajustadas reflejan la utilidad en el año atribuible al capital contable de la compañía ajustada para

excluir los efectos de la revaluación de Silverstream.

No financieros

Los ICD operativos del grupo, miden la productividad, eficiencia, capacidades de crecimiento y ejecución y la efectividad

de nuestras medidas de sustentabilidad.

Medida

Índice de accidentes fatales

Pérdida de la vida como resultado de un accidente de

trabajo entre cualquiera de los empleados del Grupo

(de tiempo completo, parcial, contratado

directamente, subcontratado, sindicalizado o no

sindicalizado.

Índice de accidentabilidad

El índice de accidentabilidad se calcula como el

número de accidentes incapacitantes (ausencia al

trabajo por más de tres días) dividido entre el número

total de empleados sindicalizados y no sindicalizados,

así como contratistas, multiplicado por 100.

Producción atribuible

La suma de onzas producidas multiplicada por el

porcentaje de participación en cada mina. Demuestra

el progreso que llevamos para alcanzar nuestro

objetivo de producir 65 millones de onzas de plata y

400,000 onzas de oro para 2018.

Onzas equivalentes de plata por persona

Las onzas de plata producidas, más las onzas de oro

producidas multiplicadas por 70 (la relación precio del

oro/ precio de la plata en 2009), divididas entre el

número total de trabajadores sindicalizados, no

sindicalizados y contratistas.

Costo por tonelada

Costos de producción ajustados (el costo de

producción total menos depreciación, participación de

los trabajadores en las utilidades y los efectos de la

cobertura de tipo de cambio). Monitorea la efectividad

de nuestras iniciativas para controlar los costos; sin

considerar los precios de los metales y las leyes.

Reservas probadas y probables (atribuibles)

Una medida de la calidad de los activos operativos del

Grupo y de nuestra habilidad para extender la vida de

las minas operativas.

Desempeño

Comentario

[gréfica]

Ningún accidente fatal es aceptable.

Invertimos en programas de seguridad y

capacitación de forma continua.

[gráfica]

La continua capacitación en seguridad y

el esfuerzo por tener lugares de trabajo

seguros han mejorado muchos de los

índices de seguridad.

[gráfica de plata]

[gráfica de oro]

La producción de plata récord reflejó

mayores volúmenes de mineral en

Fresnillo, la plata extraída de las obras

de desarrollo en Saucito y mayores leyes

en Ciénega. La producción de oro

aumentó debido al incremento en

mineral depositado y a mejores

recuperaciones en Herradura.

[gráfica]

[gráfica Fresnillo]

[gráfica Herradura]

[gráfica Ciénega]

[gráfica de plata]

[gráfica de oro]

15

Los costos por tonelada se beneficiaron

principalmente de tipo de cambio y de

los mayores volúmenes de mineral

molido en Fresnillo y Ciénega, lo cual se

vio mitigado por los incrementos en los

costos de personal, contratistas y

mantenimiento.

Las reservas atribuibles disminuyeron,

debido a que los recursos de Fresnillo

no fueron convertidos a reservas.

Dichos recursos serán convertidos el

próximo año.

Entrega de proyectos

Habilidad para adherirse a los programas y

presupuestos proyectados. Mide las capacidades de

planeación y la fortaleza de ejecución de la

administración.

Soledad y Dipolos:

Entrega: Anticipada:

Presupuesto: de acuerdo al plan

Saucito:

Programa: de acuerdo al plan

Presupuesto: de acuerdo al plan

Recursos totales (atribuibles)

Cuantifica los recursos medidos e indicados así como

los inferidos en proyectos y prospectos; es un

indicador del potencial de crecimiento del Grupo y de

nuestra habilidad para descubrir y desarrollar nuevos

yacimientos minerales.

Los recursos atribuibles se

incrementaron como resultado del

intensivo programa de exploración en

nuestros proyectos y prospectos.

Nuestros esfuerzos de desarrollo sustentable en las áreas de salud y seguridad, desempeño ambiental y comunidad se monitorean y

miden mediante diversos indicadores clave de desempeño, los cuales se muestran en el Informe de Desarrollo Sustentable.

Resumen del mercado

El mercado de la plata

El precio de la plata inició 2009 a $11.08 por onza y aumentó de manera constante durante el año hasta llegar a un

máximo de $19.18 a principios de diciembre y cerró el año a $16.99. El incremento en el precio se debió a un aumento

en la demanda de los inversionistas ya que buscaron refugio en los metales preciosos como respuesta a la incertidumbre

global sobre las perspectivas económicas. La demanda de los inversionistas en los Fondos Cotizados en Bolsa (ETFs) y en

las monedas aumentó sustancialmente (ver la sección de Demanda más adelante) durante el año propiciando el

aumento en los precios. No obstante, el precio promedio de la plata en 2009 fue de $14.67, que representa un

decremento de 2% con respecto al promedio de 2008.

Gráfica 1: El precio de la plata (US$/oz)

Precio de la plata 2009

20.00

15.00

Serie1

10.00

02/12/2009

02/11/2009

02/10/2009

02/09/2009

02/08/2009

02/07/2009

02/06/2009

02/05/2009

02/04/2009

02/03/2009

-

02/02/2009

5.00

02/01/2009

US$ por onza

25.00

El precio de la plata permaneció estrechamente correlacionado con el del oro y en menor grado con el cobre, ya que

actúa como inversión y como metal básico para usos industriales. La correlación con el oro se fortaleció durante el año

de 58.4 en 2008 a 64.1 en 2009, siendo ligeramente superior al promedio de 62.1 desde 2001, debido a que el oro

retomó su posición tradicional como la clásica cobertura de riesgo en los mercados volátiles. Así mismo, el oro fue

objeto de una mayor demanda como resultado de compras agresivas por parte de los bancos centrales incluyendo a los

de Rusia, China e India en particular.

16

Demanda de plata

La demanda de la plata se puede dividir en dos categorías: demanda de fabricación, la cual incluye aplicaciones

industriales, fotografía, joyería/platería y monedas: y la demanda de inversión, que incluye los Fondos Cotizados en

Bolsa (ETFs).

La demanda de fabricación total cayó en 2009 aproximadamente 11% con respecto a 2008 como resultado de la

disminución en el crecimiento económico. Por ejemplo, los envíos de semiconductores, en los que la plata es un

material clave de diversos componentes, cayeron en 2009. La demanda de plata de la industria fotográfica siguió con su

disminución secular debido a que la tecnología digital continuó creciendo. La fotografía como porcentaje de la demanda

de plata total cayó de 12% en 2008 a 10% en 2009. La demanda de los mercados de platería y joyería se mantuvo similar

a la de 2008, aunque la demanda para acuñar monedas de plata aumentó, debido a que los inversionistas compraron

monedas mientras continuó la recesión económica.

Demanda mundial de plata 2009

Fuente: GFMS Ltd.

16%

Fabricación industrial

1%

Fotografía

40%

9%

Fabricación de joyería

Platería

Monedas y Medallas

Psiciones descubiertas de productores

7%

Inversión neta implícita

17%

10%

Inversión en plata

A partir del lanzamiento de los Fondos Cotizados en Bolsa de plata en 2006, ha habido un constante incremento en la

demanda de dichos productos de inversión como una clase de activos. En 2009 hubo un incremento significativo en la

demanda de productos de inversión en plata debido a la crisis en los mercados crediticios y a la debilidad del dólar. La

inversión neta en plata como porcentaje de la demanda total de plata aumentó de 5% en 2008 a 16% en 2009.

17

Posesiones de plata en ETFs

Fuente: GFMS Ltd.

450

400

350

300

ETFS AUS

250

ETFS US

ETFS UK

200

ZKB

150

iShares Silver Trust

100

50

0

01/01/06

01/01/07

01/01/08

01/01/09

01/01/10

Oferta de plata

Existen muy pocos productores de plata primaria, ya que aproximadamente el 70% de la producción minera se da como

un subproducto de los metales base o minas de oro. Grupo Fresnillo es el productor de plata primaria más grande del

mundo.

La oferta total aumentó ligeramente a 889 millones de onzas en 2009 de 874 millones de onzas en 2008. Por mucho, la

mayor parte de la oferta (aproximadamente 78%) provino de la producción minera, la cual contribuyó con 695 millones

de onzas en 2009, que se compara con 674 millones en 2008. El incremento de 2% en la oferta proveniente de las minas

se debió a que varios nuevos proyectos iniciaron operaciones, mientras que otros aumentaron su capacidad, sobre todo

en Latinoamérica. Dichas actividades compensaron la menor producción ocasionada por las interrupciones en las

operaciones de metales base de Canadá, Chile y Australia.

Los incrementos en la producción también superaron la menor oferta de residuos de plata, la cual cayó en

aproximadamente 6 millones de onzas a 171 millones de onzas y la reducción en las ventas de plata por parte del

gobierno, lo cual redujo la oferta en el mercado. La caída en los residuos se debió a las disminuciones estructurales en el

uso fotográfico de plata.

Productores de plata

No.

1

2

3

4

5

6

7

8

9

Compañía

KGHM Polska Miedz

BHP Billiton

Fresnillo

Pan American Silver

Volcán

Coeur d'Alene

Hochschild Mining

Buenaventura

Polymetal

Producción 2009

(millones de

onzas de plata)

42

42

38

23

21

20

19

18

17

Producción 2008

(millones de onzas

de plata)

38

42

35

19

23

12

17

16

17

18

10

11

12

13

Fuente:

Kazakhmys

17

Grupo México

13

9

Goldcorp

Rio Tinto

9

Datos de los informes publicados de las compañías

17

12

10

6

El mercado de oro

El precio del oro aumentó por noveno año consecutivo para terminar el año a US$1,087.50 por onza, un incremento de

25% durante 2009. El precio repuntó de su mínimo en enero de US$810 por onza para presentar máximos récord

sucesivos a lo largo del cuarto trimestre. Su ascenso a finales de año se debió a diversos factores que también influyeron

en el precio de la plata, incluyendo la debilidad del dólar, protección contra la inflación, compras de los bancos centrales

y flujos de inversión. El estatus de “paraíso seguro” del oro se reafirmó en 2009, ya que la volatilidad geopolítica provocó

que más inversionistas consideraran al oro como una reserva de valor. El precio promedio del oro en 2009 fue de

US$972.98 por onza.

Adicionalmente, el 7 de agosto de 2009, un grupo de 19 bancos centrales europeos, acordaron renovar un pacto para

limitar las ventas de oro, el Acuerdo del Oro de los Bancos Centrales (CBGA3). Bajo el acuerdo, las ventas anuales se

limitan a 400 toneladas, cifra menor en comparación con las 500 toneladas del segundo acuerdo que expiró a finales de

septiembre. Otros bancos centrales como los de Rusia, China e India prefirieron aumentar sus reservas de oro

comprando en el mercado abierto.

El precio del oro (US$/oz)

02/12/2009

02/11/2009

02/10/2009

02/09/2009

02/08/2009

02/07/2009

02/06/2009

02/05/2009

02/04/2009

02/03/2009

Serie1

02/02/2009

1,400

1,200

1,000

800

600

400

200

-

02/01/2009

US$ por onza

Precio del oro 2009

Demanda de oro

La demanda de oro se ve influenciada principalmente por la fabricación de joyería y en menor grado por sus

aplicaciones en odontología, electrónica y fabricación de monedas. La joyería representa tres cuartas partes de la

demanda de oro. El oro sigue siendo un componente clave de las reservas de los Bancos Centrales, que actualmente

detentan casi 30,000 toneladas de oro con valor de alrededor de $800bdd. La demanda en inversión se ve influenciada

por los ETFs, y la inversión al menudeo por las monedas y barras de oro.

Los altos precios del oro y el impacto de la recesión global redujeron la demanda de oro para joyería en 30% de 2008 a

2009. La disminución en la demanda de oro fue universal, pero la demanda del Medio Oriente se vio particularmente

afectada. Esta región es uno de los principales clientes de joyería de oro y la demanda cayó en más de 100 toneladas,

mientras que en India, otro cliente tradicional, cayó en aproximadamente 80 toneladas.

19

Inversión en oro

El crecimiento en la demanda de inversión fue el principal motor del aumento en los precios durante 2009. Aunque la

economía global empezó a mostrar signos de recuperación en el segundo semestre del año, el ritmo de la recuperación

seguía siendo incierto. Fuertes sumas en el mercado de dinero que alcanzaron al mercado global en 2008 causaron

temores sobre una inflación eventual o en algunos casos sobre el futuro del dólar.

La demanda de los inversionistas por los fondos cotizados en bolsa siguió siendo fuerte, aunque su vencimiento, en

comparación con los ETFs de plata introducidos varios años antes, implica que su tasa de crecimiento fue más

moderada. Los inversionistas compraron 573 toneladas de oro en EFTs durante el año y la posición larga neta en el

metal físico aumentó de manera considerable en el año.

La acumulación de barras de oro se mantuvo fuerte en 2009, con una particular fortaleza en el cuarto trimestre que

reflejó una recuperación en la demanda de inversión en los mercados de oro orientales como China e India.

Inversión Mundial de Oro

Fuente: GFMS Ltd

250.00

200.00

150.00

Medallas/Monedas

de Imitación

Monedas Oficiales

Acumul. de barras

Serie1

implícita

100.00

50.00

0.00

Inversión neta

toneladas

Inversión Mundial de Oro

Oferta de oro

La oferta de oro proviene de la producción minera, ventas de Bancos Centrales y residuos. La producción minera de oro

aumentó sólo 6% a 2,500 toneladas debido a que la producción minera de Indonesia, China y Rusia aumentó. Este

incremento compensó la debilidad en los países que son tradicionalmente el corazón del oro como Sudáfrica.

Adicionalmente, la oferta se incrementó por posiciones descubiertas mismas que aumentó en el año debido a que pocos

productores completaron la reestructuración de coberturas. La oferta de oro proveniente de residuos también aumentó

debido a que los altos precios y márgenes incentivaron la oferta de oro al mercado de residuos, aunque esta fuente es

muy pequeña como porcentaje de la oferta total.

Las ventas bajo el tercer Acuerdo del Oro de los Bancos Centrales siguieron disminuyendo durante el año aunque los

bancos e instituciones oficiales fuera del acuerdo continuaron comprando oro. En septiembre, el FMI anunció la venta

de 403 toneladas de oro que se llevaría acabo de forma que no afectara al mercado. Por lo tanto, estas transacciones

fuera de mercado no impactaron ni la oferta neta ni la demanda de oro.

20

Producción minera de oro mundial, 1995 – 2009.

Fuente: GFMS Ltd

Producción Minera Mundial (tons)

2,700

2,500

2,300

Producción

Mundial

(tons)

2,100

1,900

1,700

1,500

1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009

Productores de oro

Productores de oro de mediana

Producción 2009

No.

capitalización

(miles de onzas de oro)

1 Agnico Eagle

493

2 Randgold

488

3 Petropavlovsk

487

4 Polymetal

311

5 Oceana

300

6 Fresnillo

277

7 BHP Billiton

174

8 Aurizon

159

9 Hochschild Mining

157

10 Kazakhmys

135

Fuente: Datos de los informes publicados de las compañías

Producción 2008

(miles de onzas de oro)

300

428

394

285

264

264

163

159

153

124

Panorama del país: México

México provee un entorno favorable para la minería: legislación ambiental y

minera flexible y bien estructurada; apoyo político; fuerte tradición y experiencia

minera; fuerza laboral capacitada; y amplio acceso a una buena infraestructura.

México es una república federal con un entorno político democrático estable. La industria minera contribuye de manera

importante a la economía del país y se beneficia de un marco regulatorio bien estructurado y a favor de la minería. La

experiencia minera local es significativa y el potencial geológico para la plata y el oro se mantiene fuerte. Hay un amplio

acceso a infraestructura como energía, agua y carreteras en todo el país. México fue el segundo productor más grande

de plata en el mundo en 2009. La plata del país se produce en minas en las que la plata es el producto primario, así

como un subproducto de los metales industriales y las operaciones de oro.

21

El sistema de concesiones

La Constitución Mexicana establece que todos los derechos minerales pertenecen al Estado, quien a su vez otorga

concesiones a las compañías privadas. Las concesiones son necesarias para explorar y explotar mineral potencial, y

pueden especificar los niveles requeridos de inversiones en activos fijos y los estándares mínimos de medio ambiente,

salud y seguridad. Con el objeto de mantener dichas concesiones, las compañías deben pagar impuestos anuales con

base en las hectáreas bajo concesión y que demuestren que se encuentra en producción contínua. No se requieren

pagos de regalías en México por la extracción de metales.

Las concesiones mineras confieren derechos para minar; los dueños de las concesiones deben negociar el acceso al

terreno bajo el cual se localiza la concesión con el propietario de la superficie del terreno. Las compañías que tienen

concesiones deben estar constituidas conforme a las leyes mexicanas, aunque pueden pertenecer en su totalidad a

inversionistas extranjeros.

El regimen fiscal

No existen impuestos o gravámenes específicos para la industria minera. Las compañías están sujetas a las tasas del

impuesto sobre la renta corporativas estándar, las cuales son determinados por el Gobierno Federal. Dicha tasa en 2009

fue de 28%. Con base en la Reforma Fiscal aprobada por el gobierno mexicano en diciembre de 2009, la tasa aumentará

de forma temporal a 30% durante los años 2010, 2011 y 2012, después disminuirá a 29% en 2013 y regresará a 28% en

2014.

Leyes Ambientales

El desarrollo de las actividades mineras está sujeto a la obtención de varios permisos ambientales de diferentes

dependencias de la Secretaría de Medio Ambiente y Recursos Naturales o “SEMARNAT”, incluyendo extracción de agua,

descarga de agua residual y reprocesamiento de jales. Las compañías mineras también deben obtener permisos de

impacto ambiental antes de iniciar cualquier actividad minera o de exploración. Existen estándares oficiales para

construir y controlar las presas de jales. Las regulaciones ambientales mexicanas se han vuelto cada vez más estrictas en

la última década como resultado de los acuerdos internacionales que México ratificó, incluyendo: el Acuerdo de

Cooperación Ambiental de América del Norte (paralelo al Tratado de Libre Comercio con América del Norte), la

Convención Marco de las Naciones Unidas Sobre el Cambio Climático y el Convenio sobre la Diversidad Biológica, entre

otros.

Fuerza laboral

La larga historia de minería y el extenso sector de recursos naturales de México proveen una fuerza laboral adiestrada,

aunque el crecimiento de la industria minera en años recientes condujo a la escasez de trabajadores capacitados. En los

ultimos años, se han presentado algunos incidentes como huelgas y paros laborales en algunas compañías; de

conformidad con las leyes mexicanas, se les permite a los trabajadores llevar a cabo huelgas en apoyo a los trabajadores

sindicalizados de otras compañías que estén en conflicto, pese a no existir conflicto con su propio empleador. Los

empleados de Grupo Fresnillo no apoyaron ninguna de dichas acciones en 2009.

22

Revisión operativa

Resumen de resultados en 2009

o Producción de plata atribuible anual récord, incremento de 8.8%

o La producción de oro atribuible anual aumentó 4.9%, con una producción récord en Herradura

o La primera barra doré se vertió en Soledad y Dipolos en diciembre y la producción comercial inició en enero de 2010

o Diversos proyectos de eficiencia y reducción de costos se completaron en el año, se espera que se vean los

resultados en 2010

o La construcción del proyecto Saucito avanza conforme al programa y se espera que la producción comercial inicie en

el primer semestre de 2011

o La plata contenida en los recursos totales de las minas operativas aumentó 1.6% a 683.8 millones de onzas

o Mayores recursos en los proyectos de exploración Saucito, San Ramón, San Julián y Orisyvo

Producción total

Producción atribuible Fresnillo plc

Producción de plata

(miles de onzas)

Producción de oro

(Onzas)

Producción de plomo

(tons)

Producción de zinc

(tons)

2009

2008

37,916

34,849

%

variación

8.8

276,584

263,640

4.9

17,264

17,793

-3.0

19,526

22,515

-13.3

A menos que se indique lo contrario, todas las variaciones porcentuales se refieren a las cifras de 2009 comparadas con las de 2008.

23

Minas en operación

Durante 2009, Grupo Fresnillo tuvo tres minas en operación, todas localizadas en México. La producción de plata

atribuible alcanzó un nuevo récord en el año de 37.9 millones de onzas, que representa un incremento de 8.8% con

relación a 2008. Además de la plata producida en las minas operativas de Fresnillo, se obtuvo el ingreso equivalente a

3.0 millones de onzas de plata pagadera (2008:2.5 millones de onzas) a través del Contrato Silverstream celebrado entre

Fresnillo y Peñoles. La producción de oro atribuible de 276,600 onzas de 2009 superó las expectativas, con un

incremento de 4.9% como resultado del sólido desempeño en Herradura y de la estabilización de la ley de oro en

Ciénega.

Fresnillo

Producción de la mina

Fresnillo

Plata de las minas op.

(miles de onzas)

Oro (onzas)

Plomo (tons)

Zinc (tons)

Propiedad:

100% Fresnillo plc

Localización:

Zacatecas

Instalaciones:

Mina subterránea, planta de beneficio

Fuerza laboral:

894 empleados, 637 contratistas

Leyes promedio en reservas: 338 g/t de plata

Reservas totales:

342.0 millones de onzas de plata

500,000 onzas de oro

2009

2008

35,420

33,776

%

variación

4.9

24,684

11,058

11,510

24,008

8,685

11,277

2.8

27.3

2.1

Fresnillo es la mina de plata primaria más grande del mundo. Sus operaciones han

LIDERAZGO:

sido casi continuas desde 1550. La producción de plata anual total en 2009 alcanzó

La mina de plata primaria más grande del mundo

un nuevo máximo de 35.4 millones de onzas como resultado del incremento en el

mineral molido. La producción de plomo aumentó como resultado,

principalmente, de mayores leyes, mientras que la producción de zinc se mantuvo estable. La preparación de rebajes

adicionales en Fresnillo condujo a una mayor flexibilidad operativa y a un mejor control de las leyes.

Las cifras de producción de la mina Fresnillo no incluyen el mineral de las obras de desarrollo en Saucito procesado en la

planta de tratamiento de Fresnillo. Los contenidos de metal de Saucito en 2009 ascendieron a un total de 735,744 onzas

de plata, 2,880 onzas de oro, 88 toneladas de plomo y 65 toneladas de zinc, las cuales están incluidas en las cifras de

producción totales pero no en las de la mina Fresnillo.

En el curso del año, se perforaron 105,263 metros mediante barrenación a diamante, que resultó en un incremento de

55.0% en los recursos totales de la mina, de 34.0 millones de toneladas a 538 g/t de plata a 52.7 millones de toneladas a

374 g/t. Continúa existiendo un potencial prometedor en la zona oeste de la mina. Con base en las reservas probadas y

probables, la vida esperada de la mina es de 12.8 años, en comparación con 12.5 años en 2008.

Iniciativas de productividad y reducción de costos

En noviembre, una nueva planta de tratamiento de agua inicio

DESARROLLO SUSTENTABLE:

operaciones después de una inversión de $4.3 mdd. Este

“Producir más con menos”

La nueva planta de tratamiento de agua preservará los

proyecto permite que las aguas residuales del municipio de

mantos acuíferos, reducirá los costos y el consumo de

Fresnillo se obtengan sin costo, y una vez tratadas se utilicen en

agua potable, y reducirá los costos de tratamiento de

el proceso de molienda en vez de utilizar agua potable, lo cual

agua del municipio.

preserva los mantos acuíferos, reduce los costos de agua potable

del Grupo y reduce los costos del municipio por tratamiento de agua. La planta tiene capacidad para tratar 150 litros por

24

segundo y los ahorros de costos provenientes de la reducción en el consumo de agua potable se realizarán del todo a

partir de 2010 en adelante.

Continúa la construcción de un nuevo tiro para extraer mineral de la zona oeste de la veta de San Carlos y en diciembre

se concluyó la estructura de la torre de concreto. La profundización del tiro avanzó 342 metros de un total de 557

metros planeados. Se espera que este proyecto de $19.1 mdd, mismo que reducirá los costos de acarreo concluya en el

segundo semestre de 2011. La segunda etapa del proyecto se desarrollará seis o siete años después de que el tiro entre

en operación para tener acceso a recursos minerales más profundos.

En 2009, se inició la implementación de la metodología para el control de calidad Six Sigma en la planta de beneficio

para incrementar la capacidad de molienda y las recuperaciones.

Ciénega

Producción en Ciénega

Propiedad:

100% Fresnillo plc

Localización:

Durango

Instalaciones:

Mina subterránea, planta de beneficio

de la planta

Fuerza laboral:

431 empleados, 320 contratistas

Ley promedio en reservas: 3.52 g/t de oro, 92.0 g/t de plata

Reservas totales:

1.2 millones de onzas de oro

31.3 millones de onzas de plata

Plata (miles de onzas)

Oro (onzas)

Plomo (tons)

Zinc (tons)

2009

2008

1,589

103,510

6,118

7,950

950

116,903

9,109

11,237

%

variación

67.3

-11.5

-32.8

-29.3

La producción anual de oro disminuyó un esperado 11.5% como resultado de la disminución en las leyes a principios del

año. La ley de oro promedio disminuyó de 5.1 g/t en 2008 a 4.3g/t en 2009, donde se ha estabilizado gracias a la

inversión continua en proyectos de eficiencia y a la preparación de nuevos rebajes. No se esperan disminuciones

adicionales en 2010.

En octubre se aprobó una expansión en la capacidad de molienda en Ciénega de 755,000 tpa a 930,000tpa y

actualmente se encuentra en la etapa de ingeniería. Esta expansión compensará las menores leyes y ayudará a

estabilizar la producción de oro en aproximadamente 110,000 onzas al año, a la vez que se mantiene la vida de la mina

alrededor de 10 años. El proyecto será operativo en la primera mitad de 2011, con un costo inicial de $24.9 mdd más

inversiones en mantenimiento adicionales de $0.5 mdd por año de 2012 al 2019.

La producción de plata de todo el año aumentó gracias a mayores leyes y mineral molido. La producción de plomo y zinc

disminuyó como resultado de menores leyes.

La barrenación a diamante en superficie y en interior de mina alcanzó un total de 56,712 metros en 2009. Con base en

las reservas probadas y probables, la vida esperada de la mina a la capacidad de molienda actual es de 13.5 años, en

comparación con 13.2 años en 2008. Así mismo, se llevó a cabo exploración en las áreas de influencia alrededor de

Ciénega. Ver Las Casas y San Ramón en la sección Exploración.

25

Iniciativas de productividad y reducción de costos

Se concluyó la optimización del circuito de lixiviación en Ciénega y las pruebas del equipo, tanque y bombas empezaron

en el cuarto trimestre. Este proyecto aumentará el flujo de 220m³ a 390m³ por hora y se espera alcanzar un incremento

de 2.2% y 0.8% en las tasas de recuperación del oro y la plata, respectivamente, una vez que se hayan hecho los ajustes

finales y el proyecto sea completamente operativo en el primer trimestre de 2010. La inversión total fue de $4.2 mdd,

inferior a la presupuestada. Además se espera alcanzar una recuperación de oro de 0.3% adicional con el nuevo

concentrador gravimétrico Knelson que entró en operación en septiembre, después de una inversión de $1.2mdd.

El proyecto para profundizar el tiro 300 metros adicionales para tener acceso a reservas más profundas continúa

conforme a lo planeado, y se espera que este proyecto de $13.3mdd concluya en el segundo semestre de 2011. En 2009,

la profundización avanzó 117 metros.

En 2009, iniciamos la implementación de la metodología para el control de calidad Six Sigma en la planta de beneficio

con el objeto de incrementar la capacidad de molienda y las recuperaciones.

Herradura

Producción atribuible en Herradura

Propiedad:

56% Fresnillo plc, 44% Newmont USA

Limited (JV con Minera Penmont )

Localización:

Sonora

Instalaciones:

Mina a cielo abierto

Fuerza laboral:

762 empleados, 132 contratistas

Ley promedio en reservas: 0.64 g/t de oro

Reservas totales:

1.8 millones de onzas de oro

Plata (miles de onzas)

Oro (Onzas)

2009

2008

171

145,510

124

122,730

%

variación

38.5

18.6

La producción de oro atribuible en Herradura alcanzó nuevos niveles récord en 2009, con un incremento de 18.6%

debido al incremento de mineral depositado en los patios de lixiviación proveniente del tajo Centauro, incluyendo el

nuevo tajo adyacente Valles, y a una mejor recuperación como resultado de la expansión de la planta de beneficio.

Mayores leyes y una mejor tasa de recuperación aumentaron la producción de plata en 38.5%.

En noviembre se concluyó el séptimo patio de lixiviación e inició la

construcción del octavo y la preparación del material de filtración, la

nivelación de terreno y la recepción de liners concluyó a finales de

2009. El octavo patio de lixiviación se terminará en el tercer trimestre

de 2010.

CALIDAD:

Mayores leyes y mejores recuperaciones en

Herradura condujeron a incrementos de dos dígitos

en la producción de oro y plata de 2009

En el año se barrenaron un total de 102,877 metros en el año. Con base en las reservas probadas y probables, la vida

esperada de la mina es de 11.9 años, que se compara con 12 años en 2008.

Centauro profundo, que se localiza abajo del tajo principal en la mina Herradura, se concluyeron 16 barrenos a diamante

con un total de 7,530 metros. Se está explorando un área con potencial de tres millones de onzas, la construcción de una

rampa que facilite la exploración y el trabajo metalúrgico empezará en 2010. Lo anterior permitirá estimar los recursos y

definir una posible mina subterránea.

26

Iniciativas de productividad y reducción de costos

En noviembre, se concluyó la expansión de la planta de beneficio e iniciaron las pruebas de las nuevas bombas y la torre

desoxigenadora. Se espera que este proyecto de $6.4 mdd aumente el flujo de 1,200 m³ a 1,600 m³ por hora una vez

que alcance su capacidad objetivo en el primer trimestre de 2010. Se amplió el laboratorio para recibir producción

adicional de Herradura, así como muestras de Soledad y Dipolos. Se instaló un sistema de muestreo automático que

incrementa el muestreo de 400 a 700 muestras al día, y se adquirió una pala hidráulica con una capacidad de 50

toneladas y seis camiones de 200 toneladas en 2009.

Minas en desarrollo

Grupo Fresnillo promueve crecimiento a través del progreso disciplinado en la construcción de sus minas desde el

desarrollo de los proyectos hasta que inicia operaciones y empieza la producción comercial de la mina. La conclusión del

proyecto de Soledad-Dipolos en 2009 marcó un hito.

Soledad y Dipolos

Propiedad:

56% Fresnillo plc, 44% Newmont USA Limited (JV con Minera Penmont)

Localización:

Sonora, 9 km al noroeste de la mina Herradura

Instalaciones:

Mina a cielo abierto

Inicio prod. comercial:

Enero 2010

Producción esperada: Aproximadamente 100,000 onzas de oro a finales de 2010

La construcción de la mina Soledad y Dipolos se concluyó exitosamente en

diciembre de 2009 y se concluyeron las pruebas de producción con resultados

positivos. La primera barra doré se vertió el 9 de diciembre de 2009 y la

producción comercial inició en enero de 2010, antes de lo programado y

dentro del presupuesto. La inversión durante la etapa pre-operativa de

Soledad y Dipolos fue de $67.8 mdd, con un capital para mantenimiento

presupuestado de $13.5 mdd en los próximos seis años.

LIDERAZGO:

Gracias a una ejecución disciplinada, la

construcción de Soledad y Dipolos se

concluyó antes de lo programado. La

primera barra doré se vertió en

diciembre de 2009.

Saucito

Propiedad:

Localización:

Instalaciones:

Inicio de la prod. comercial:

Producción esperada:

100% Fresnillo plc

Zacatecas, 8 km al suroeste de la mina Fresnillo

Mina subterránea, planta de flotación

primer semestre de 2011

4.7 millones de onzas de plata y 22,500 onzas de oro aumentando gradualmente a 9.0 millones de

onzas de plata y 45,000 onzas de oro a partir del tercer año de operaciones

La geología de Saucito es un sistema de vetas epitermales que contienen plata, plomo y zinc. La etapa inicial del

proyecto incluye las vetas de Saucito y Jarillas. Las vetas de Mezquite, Santa Natalia y Valdecañas Este seguirán siendo

exploradas como prospectos para incluirse en la segunda etapa del proyecto Saucito.

27

Se espera que la inversión del proyecto sea de $309.0 mdd de los cuales, $50 mdd incurrieron en 2009. Los costos

capitalizados durante el año se vieron compensados por el ingreso de $9.9 mdd obtenido por la venta de mineral

extraído de los trabajos de desarrollo.

La construcción del proyecto Saucito avanzó conforme a lo planeado en

DESARROLLO SUSTENTABLE:

2009. Se obtuvieron todos los permisos, la ingeniería de la planta de

Producción esperada de 4.7 millones de onzas

de plata en 2011, que aumentará a 9.0

beneficio avanza según lo planeado y se hicieron los pedidos para el

millones de onzas

equipo principal; la construcción del camino de acceso se concluyó a

finales del año y la construcción de las rampas avanzó 2,795 metros,

mientras que los frentes y cruceros aumentaron en 3,750 y 2,170 metros, respectivamente. Se concluyeron los trabajos

de minería en el tiro Saucito, el cual iniciará operaciones en el primer trimestre de 2010. La profundización del tiro

Jarillas, mismo que tendrá una profundidad de 750 metros, está progresando de acuerdo al programa y se espera que

inicie operaciones en 2013.

Durante el año se obtuvieron 735,744 onzas de plata y 2,880 onzas de oro de los trabajos de desarrollo en Saucito,

mismos que fueron procesados en la planta de beneficio de Fresnillo. El mineral del proyecto Saucito seguirá siendo

procesado en Fresnillo conforme se vaya acumulando y hasta que se concluya la planta de beneficio en Saucito, lo cual

se espera ocurra en el primer semestre de 2011.

Exploración

La exploración sigue siendo el principal motor de crecimiento para el Grupo Fresnillo, tanto en regiones totalmente

nuevas como alrededor de las minas existentes. La Compañía se enfoca en proyectos y propiedades con potencial de

gran volumen y bajos costos en México y Latinoamérica. Nuestra estrategia consiste en consolidar distritos mineros de

clase mundial vía adquisiciones, evaluando nuevos prospectos de manera disciplinada, realizando alianzas estratégicas o

haciendo adquisiciones selectas. En 2009, la inversión en exploración fue de $49.0 mdd.

Dos proyectos de desarrollo adyacentes a las minas productivas: el proyecto de plata Saucito cerca de Fresnillo y Noche

Buena cerca de Herradura. El Grupo tiene cinco prospectos de exploración avanzada en México: Juanicipio (plata) en el

distrito de Fresnillo; San Julián (oro-plata) y Orisyvo (oro) en Chihuahua; San Ramón (oro-plata) y Las Casas (oro-plata) en

el distrito de Ciénega, en Durango, así como muchos otros prospectos de exploración a largo plazo .

Expansión de Minera Saucito

Propiedad:

Localización:

Recursos indicados e inferidos:

100% Fresnillo plc

Zacatecas, 8 km al suroeste de la mina Fresnillo

285.7 millones de onzas de plata (+22%)

123 millones de onzas de oro (+16%)

La segunda etapa de exploración y desarrollo en Saucito se centra en las vetas, Mezquite y Santa Natalia. Se está

llevando a cabo un programa de barrenación a diamante en estas tres vetas y perforaciones en la vera Jarillas para

convertir los recursos a la categoría de indicados.

28

Noche Buena

Propiedad:

Localización:

56% Fresnillo plc, 44% Newmont USA Limited (JV con Minera Penmont )

Sonora, 270 km al noroeste de Hermosillo

Se llevó a cabo barrenación de circulación inversa en el proyecto de oro Noche Buena (23 kilómetros al sudeste de la

mina Herradura) para delinear los límites de la mineralización de oro e identificar áreas para la construcción de patios de

lixiviación. La compañía que había explorado anteriormente la propiedad había reportado recursos por 600,000 onzas de

oro. El programa de barrenación a diamante de Penmont para el cálculo de reservas y muestras metalúrgicas se

concluirá en el primer trimestre de 2010.

Centauro Profundo

Propiedad:

Localización:

56% Fresnillo plc, 44% Newmont USA Limited (JV con Minera Penmont)

Sonora

La barrenación a diamante abajo del tajo Centauro identificó una serie de cinco vetas con valores de oro interesantes

que justificarían una operación subterránea. El potencial de exploración está abierto a lo largo de la dirección de dichas

estructuras y a la fecha existen recursos inferidos atribuibles por 454,000 onzas de oro.

Minera Juanicipio

Propiedad:

Localización:

Recursos indicados e inferidos

(atribuibles):

56% Fresnillo plc, 44% MAG Silver

Zacatecas, 8 km al suroeste de la mina Fresnillo

103.3 millones de onzas de plata (+1%)

313,000 onzas de oro (+8%)

La perforación en la veta de Valdecañas convirtió aproximadamente 30% de las toneladas que contenían el 46% de las

onzas de plata de los recursos a la categoría de indicados en esta veta. También se llevó a cabo barrenación a diamante

en la veta Juanicipio y en una estructura subyacente sin que se localizaran recursos adicionales. El trabajo continuará en

2010.

Durante el año, se encontraron intervalos estrechos de mineralización en la veta Juanicipio y se inició una barrenación

más profunda. Un asesor independiente recomendó realizar exploración adicional en la Veta Valdecañas para convertir

los recursos a la categoría de indicados, misma que está actualmente en proceso con el objeto de que se realice un

estudio de prefactibilidad posteriormente.

San Julián

Propiedad:

Localización:

Recursos indicados e inferidos:

100% Fresnillo plc

frontera Chihuahua/Durango

135.5 millones de onzas de plata (+39%)

375,000 onzas de oro (-8%)

29

Durante la barrenación de 2009 en las vetas San Julián, Refugio y la recientemente descubierta veta Ruth se

identificaron valores interesantes de oro y plata. La rampa de exploración en el depósito de plata-plomo-zinc JM se

extendió e intersectó la veta San Atanasio. Se adquirió terreno superficial adicional en el área de la rampa y se

registraron concesiones adicionales para 32,300 hectáreas en la región de San Julián, donde Grupo Fresnillo ahora

controla 153,900 hectáreas.

San Ramón y Las Casas

Propiedad:

Localización:

Recursos indicados e inferidos:

100% Fresnillo plc

Durango

66.0 millones de onzas de plata

397,000 onzas de oro

Estos prospectos se localizan en el distrito Ciénega. En Las Casas, la barrenación extendió la mineralización plata-plomozinc en dos vetas amplias. En la veta San Ramón, los recursos identificados hasta la fecha, la convierten en un

importante prospecto por lo que se aprobó un presupuesto para realizar los trabajos de desarrollo y barrenación

adicional en 2010, lo anterior brindará el soporte necesario para justificar la expansión de las operaciones de Ciénega.

Exploraciones Minera Parreña – Orisyvo, San Juan y otros prospectos

Propiedad:

Localización:

Recursos indicados e inferidos:

100% Fresnillo plc

Chihuahua, Durango, Zacatecas

14.6 millones de onzas de plata (+48%)

5.2 millones de onzas de oro (+68%)

Orisyvo es un gran sistema de oro diseminado que aflora en el área remota de la Sierra Madre y que tiene un potencial

de exploración considerable. En 2009, la mineralización de óxidos se extendió al norte y oeste con valores interesantes

de oro. Se realizaron otras intersecciones durante el año en el área de sulfuro de alta ley y se preparará un estudio de

alcance en 2010. En San Juan, en Durango, se compró terreno superficial adicional para continuar con la exploración. En