Medición del canal de política monetaria de tasas de interés en

Anuncio

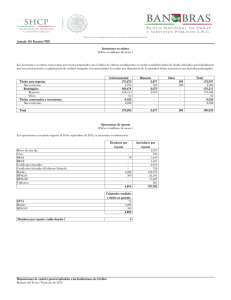

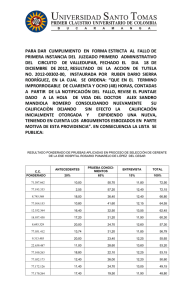

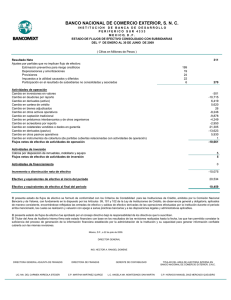

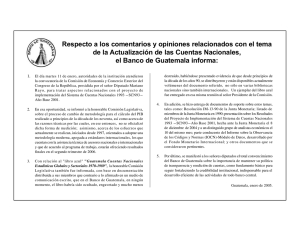

Medición del canal de política monetaria de tasas de interés en Guatemala1 Carlos Antonio Alvarado Mendoza2 Banco de Guatemala Agosto 2010 Abstracto El presente documento estudia el proceso del canal de transmisión de la política monetaria de tasas de interés para Guatemala. Las estimaciones son obtenidas a través de un modelo de corrección de errores a partir de 2005, año en el cual Guatemala adoptó el régimen de metas explícitas de in‡ación. Se evalúa la simetría, linealidad y efectividad del efecto traspaso de la tasa de interés de política sobre varias tasas de interés de mercado. Los resultados indican que el efecto de los cambios en la tasa de interés de política del Banco de Guatemala sobre las tasas de interés de mercado consideradas es incompleto; y existe bastante heterogeneidad en cuanto a la simetría y velocidad de ajuste de dicho efecto. Clasi…cación JEL: E43, E52 Palabras clave: Mecanismos de transmisión, pass-through, tasas de interés, Guatemala 1 Las opiniones expresadas en este documento pertenecen al autor y no representan necesariamente los puntos de vista del Banco de Guatemala o de sus autoridades. 2 Departamento de Investigaciones Económicas, Banco de Guatemala. Me he bene…ciado de los comentarios y sugerencias de Carlos Castillo y Fidel Pérez, aunque las opiniones expresadas en el presente documento son de mi exclusiva responsabilidad. Correo electrónico: caam@banguat.gob.gt 1. Introducción Los bancos centrales utilizan instrumentos monetarios para in‡uir sobre el nivel de liquidez en una economía lo que a su vez tiene efectos en las principales variables macroeconómicas del sector real. El proceso por medio del cual los cambios en el nivel de liquidez propiciados por medio de los instrumentos monetarios se trasladan a las variables del sector real se denomina Mecanismo de Transmisión Monetaria. Existen varias formas a través de las cuales se puede afectar el comportamiento real de la economía mediante el uso de un instrumento monetario. Una de ellas es el canal de tasas de interés, el cual ha sido ampliamente estudiado y que explica cómo los cambios realizados a la tasa de interés de política monetaria de un banco central se van trasladando al resto de tasas de interés de mercado de corto plazo para luego trasladarse a las decisiones de ahorro e inversión de los agentes económicos afectando, de esta manera, la actividad real (Mishkin, 1996). Durante los últimos cinco años, la autoridad monetaria en Guatemala ha conducido su política a través del uso del esquema de metas explícitas de in‡ación, utilizando una tasa de interés de corto plazo como instrumento para alcanzar su objetivo de mantener la estabilidad en el nivel general de precios en un horizonte determinado. A partir de 2005, con la adopción del régimen, el Banco de Guatemala utiliza una tasa de interés de referencia como el instrumento a través del cual proporciona señales al mercado acerca de las que considera serán las condiciones económicas que pueden afectar la consecución de su objetivo. Con ello, la importancia de dicho instrumento de política se hace notoria y su estudio relevante para determinar el mecanismo a través del cual una decisión de política monetaria se traslada (a partir de cambios en la tasa de interés de referencia del banco central) hacia el resto de tasas de interés de corto plazo de mercado. Este trabajo estudia el mecanismo de transmisión de política monetaria a través del efecto traspaso (pass-through) de la tasa de interés de política hacia varias tasas de interés de mercado, para el caso de Guatemala. La metodología empleada para medir cómo los cambios efectuados sobre la tasa de interés de política monetaria se traspasan hacia las tasas de interés de mercado se basó en la estimación de un vector de cointegración con su correspondiente Modelo de Corrección de Errores, siguiendo la metodología de Engle y Granger (1987). Los resultados de la estimación sugieren que el efecto traspaso de la tasa de interés de política monetaria en Guatemala no es completo, tiene un patrón heterogéneo en cuanto a la asimetría en la velocidad del ajuste y, además, es no lineal. El resto del trabajo se presenta de la siguiente manera: en la Sección 2 se realiza una revisión de la literatura correspondiente. En la Sección 3 se presenta el modelo teórico a utilizar; mientras que la estimación y discusión de los resultados se presentan en la Sección 4. Por último, en la Sección 5 se presentan las principales conclusiones. 1 2. Revisión de la literatura El estudio sobre la efectividad de la transmisión de los cambios en la tasa de interés de política monetaria de un banco central hacia las tasas de interés de mercado de una economía para controlar la in‡ación y, de esta manera, afectar la demanda agregada es amplio y diverso. Uno de los primeros estudios realizados corresponde al efectuado por Cottarelli y Kourelis (1994), quienes utilizaron un análisis de corte transversal acerca de la rigidez de las tasas de préstamos bancarios con respecto a las tasas del mercado monetario (tasas de política) para diferentes países y encuentran que el efecto traspaso a las tasas de interés de corto plazo se encuentra entre un rango entre 6 % y 83 %, mientras que el efecto de largo plazo se sitúa entre 59 % y 148 %. En la misma línea, Borio y Fritz (1995) quienes llevaron a cabo un estudio similar para una muestra de 12 países de la OECD encuentran que la respuesta de corto plazo a cambios simultáneos en la tasa de interés de política y en la tasa de interés del mercado monetario varía signi…cativamente entre los países analizados pues el efecto es nulo para algunos países y bastante amplio para otros; mientras que en el largo plazo la respuesta a dichos cambios está entre 74 % y 117 %. Mojon (2002), por su parte, realizó un estudio de datos de panel para seis países europeos y su principal conclusión indica que el efecto traspaso de la tasa de interés se incrementa cuando la tasa de interés de política monetaria es menos volátil y estimó que la respuesta de corto plazo varió entre 50 % para el caso de Italia hasta 99 % para el caso de los Países Bajos; la respuesta de largo plazo fue alrededor de 100 % para todos los países. Por otro lado, Moazzami (1999) estimó que el impacto de corto plazo del grado de transmisión se encontraba en un rango entre 46 % y 110 % para Canadá mientras que para Estados Unidos el mismo estaba entre 25 % y 60 %; por su parte, el impacto de largo plazo variaba entre 60 % y 200 % para Canadá y entre 80 % y 120 % para Estados Unidos. Así, su conclusión principal era que el coe…ciente de traspaso se ha incrementado a lo largo del tiempo en los Estados Unidos y ha disminuido para el caso de Canadá. En la misma línea, Winker (1999) estimó que el efecto de corto plazo de un cambio en la tasa de política en Alemania era de 10 % sobre la tasa de préstamos y de 42 % para la tasa de depósitos; mientras que el efecto de largo plazo tendía a ser de 100 %. De la misma manera, Berstein y Fuentes (2004) encontraron que el impacto de corto plazo en el caso de Chile es de 81 % mientras que el pass-through de largo plazo estimado es de 97 % para las tasas de interés nominales. Lahura (2006) encontró que el efecto traspaso de la tasa de interés en Perú sobre las tasas de mercado era de 50 % antes de la implementación del esquema de metas explícitas de in‡ación y que el mismo se incrementó luego de la implementación de dicho esquema a 120 % para las tasas de interés de préstamos y a 60 % para las tasas de interés de depósitos. Becerra y Melo (2009), basados en un modelo VECX-MGARCH, analizaron la trasmisión de tasas de interés para Colombia y encontraron que la transmisión de un shock sobre la tasa de interés de política es completa sobre las tasas de interés del mercado (100 %). 2 3. Modelo teórico En este documento se mide el efecto traspaso de la tasa de interés de política monetaria hacia diferentes tasas de interés de mercado para Guatemala a través de un modelo de corrección de errores. Para ello, y bajo el supuesto de competencia perfecta en el mercado de préstamos bancarios, la relación existente entre la tasa de interés de política monetaria del Banco de Guatemala (la tasa de interés den certi…cados de depósito emitidos por el banco central para un plazo de siete días) y cada una de las diferentes tasas de interés de mercado se determinó mediante la siguiente especi…cación: iM t = + iP t + ut M (1) P Donde i representa la tasa de interés de mercado correspondiente, i es la tasa de interés de política, representa el coe…ciente del margen de ganancia asociado a la correspondiente tasa de interés de mercado (markup) y es el coe…ciente de elasticidad de la demanda de las tasas de interés de mercado con respecto a la tasa de interés de política; …nalmente, u es el término de error. De acuerdo con Bondt (2002), un coe…ciente de demanda inelástico ( < 1) estaría indicando que los bancos tienen un poder de mercado sustancial debido a la estructura del mercado de préstamos bancarios, o bien, debido a que no existen sustitutos cercanos para los préstamos bancarios. Por otro lado, un coe…ciente de demanda elástico ( > 1) indicaría que el crédito bancario no se encuentra racionado en el mercado. Por lo tanto, el ajuste de riesgo realizado sobre la tasa de interés de mercado (como consecuencia que los bancos otorgan créditos tanto a clientes de alto riesgo como a los de bajo riesgo) obliga a que dichas tasas reaccionen de una forma más que proporcional a los cambios realizados a la tasa de política monetaria. Adicionalmente a lo indicado en el párrafo anterior, la respuesta de las tasas de interés de mercado a los cambios efectuados en la tasa de interés de política es gradual, por lo que la relación especi…cada anteriormente no toma en cuenta el período de ajuste que involucran los cambios realizados a la tasa de interés de política sino solamente la reacción total de cada tasa de interés de mercado al cambio en la tasa de interés de política monetaria. Por consiguiente, la Ecuación (1) se interpreta como la relación de largo plazo entre las tasas de interés en cuestión. Dada la naturaleza de largo plazo de la Ecuación (1), ésta puede verse como una relación de equilibrio de largo plazo alrededor de la cual se va presentando la dinámica de corto plazo de la tasa de interés de mercado correspondiente. La dinámica de corto plazo, por su parte, puede establecerse mediante el enfoque de Engle y Granger (1987) quienes sugirieron un esquema de dos etapas que involucra, en primer lugar, la estimación de la relación de largo plazo de las variables en niveles y, posteriormente, la estimación de las variables dependientes en rezagos de sus primeras diferencias, así como desviaciones de la relación de equilibrio de largo plazo. Este enfoque es conocido como Modelo de Corrección de Errores y el mismo puede estimarse mientras las variables dependientes y 3 explicativas se encuentren cointegradas; es decir, toda vez que ambas no sean estacionarias. Por lo tanto, el modelo de corrección de errores asociado al efecto traspaso de la tasa de interés puede especi…carse de la siguiente manera: iM t = 1 + 2 iM t 1+ 3 iM t 1 iP t 1 + (2) t En la relación anterior, es el operador de diferencias, y la ecuación establece que la primera diferencia de la tasa de interés de mercado depende del valor rezagado de su primera diferencia, de la desviación de la relación sobre su nivel de largo plazo en el período anterior y de una constante. En este modelo de corrección de errores especi…cado en la Ecuación (2), 3 indica la velocidad de ajuste de la dinámica de corto plazo sobre la relación de largo plazo, por lo que dicho coe…ciente proporciona una señal de efectividad del instrumento de política monetaria del banco central. Por lo tanto, la Ecuación (2) se utilizó para medir el efecto traspaso de la tasa de interés de política monetaria que utiliza el Banco de Guatemala sobre varias tasas de interés de mercado. Adicionalmente, la asimetría en la velocidad de ajuste de las tasas de interés de mercado a cambios en la tasa de interés de política puede estimarse a partir de la estimación de la siguiente expresión: iM t = 1 + 2 iM t 1+ 3 ut 1 + + 1 ut 1 + 2 ut 1 + t (3) Donde u+ t 1 (ut 1 ) corresponde a las desviaciones positivas (negativas) de las tasas de interés de mercado respecto de su valor de largo plazo. De esta manera, la hipótesis de asimetría puede evaluarse por medio de la signi…cancia estadística de los coe…cientes que miden las referidas desviaciones ( 1 y 2 ). La hipótesis nula indica que ambos coe…cientes son iguales (Ho: 1 = 2 ). 4. Evidencia empírica para Guatemala Para llevar a cabo el análisis empírico, se utilizó información de las tasas de interés promedio ponderado de operaciones de reporto, en moneda nacional y para diferentes plazos, así como las tasas de interés activas y pasivas promedio ponderadas de los bancos del sistema3 . El período de análisis comprende desde enero de 2005 hasta mayo de 2010 y la frecuencia de los datos es semanal. El motivo por el que se tomó en consideración ese período se debe a que a partir de 2005 el Banco de Guatemala adoptó un esquema de metas explícitas de in‡ación como marco de política monetaria. Debido a que en ciertos períodos no existió licitación para algunas de las tasas de interés promedio ponderado de las operaciones de reporto, se procedió a efectuar una interpolación de los datos de tal forma que se pudieran obtener valores para las fechas en las cuales no existían datos reales. Dicha interpolación se realizó de forma no lineal, siguiendo el comportamiento que cada serie involucrada había mostrado a lo largo del período para los cuales sí existía 3 La lista y descripción de las tasas de interés utilizadas se presentan en el Apéndice. 4 información. El método utilizado es el de interpolación polinomial de tercer grado en la forma de Hermite4 . En la Tabla 1 se pueden apreciar los resultados correspondientes a la prueba de hipótesis de raíz unitaria aplicada a cada una de las tasas de interés en análisis, para lo cual se utilizó la especi…cación correspondiente a la prueba estándar de Dickey y Fuller aumentada (ADF) en la cual se consideró como componente determinístico únicamente un intercepto bajo el criterio de Schwarz5 . Los resultados del test indican que, para el período analizado, catorce series, de un total de diecisiete, resultaron ser no estacionarias por lo que son susceptibles a ser analizadas bajo el enfoque de cointegración. Tabla 1. Pruebas de Estacionariedad bajo el criterio de Schwarz (probabilidades). El análisis empírico se presenta a partir de las estimaciones de los vectores de cointegración correspondientes para las diferentes tasas de interés, de acuerdo a los resultados obtenidos con las pruebas de estacionariedad. Los resultados de la estimación de la relación de largo plazo se encuentran en la Tabla 2 basados en diferentes parametrizaciones del modelo básico especi…cado en la Ecuación (1), con la cual se cuanti…ca y analiza la evolución del efecto traspaso de la tasa de interés de política sobre cada una de las tasas de interés de mercado. 4 En inglés, el método es conocido como Piecewise Cubic Hermite Interpolating Polynomial. realizar los test bajo los criterios modi…cados los resultados fueron consistentes de la misma manera que lo fueron ante diferentes niveles de signi…cancia; los datos reportados en la tabla corresponden a los resultados al 10 % de signi…cancia estadística. 5 Al 5 6 Tabla 2. Estimación del mecanismo de transmisión de la tasa de interés (ecuación de largo plazo). De forma especí…ca, las distintas parametrizaciones fueron especi…cadas de conformidad con la siguiente ecuación: iM t = + 5 X M k it k + P ti (4) k=1 El coe…ciente de interés en la Ecuación (4) es debido a que el mismo indica el impacto de corto plazo que la tasa de interés de política genera sobre cada tasa de interés de mercado. Los resultados sugieren que dicho shock no es completo pues el mismo ‡uctúa entre 0.0031 y 0.1228. Por otro lado, el efecto traspaso de largo plazo se puede estimar por medio de la siguiente expresión: = 5 X 1 (5) k k=1 El valor del coe…ciente de largo plazo se espera que tenga un valor positivo y cercano a uno si el mercado bancario es altamente competitivo. Los resultados de la estimación del efecto traspaso de largo plazo de la tasa de interés indican que este ‡uctúa entre 0.3033 y 1.1554. Además, la hipótesis de un efecto traspaso completo se rechaza para ocho de las catorce tasas de interés consideradas. Para las seis tasas de interés restantes, estadísticamente, la estimación indica que el efecto de un cambio en la tasa de interés de política sobre cada una de dichas tasas es completo6 . Las tasas de interés que registran un mayor efecto traspaso son la tasa de interés promedio ponderado de operaciones de reporto de 1 a 7 días, la tasa de interés promedio ponderado de operaciones de reporto y la tasa de interés promedio ponderado de operaciones de reporto de 91 a más días. Las estimaciones correspondientes al Modelo de Corrección de Errores básico para cada una de las tasas de interés consideradas se presentan en la Tabla 3. Como puede observarse, el ajuste correspondiente a las ecuaciones estimadas, dado por el estadístico R2 es estadísticamente bajo; sin embargo, el test estadístico que mide la autocorrelación existente entre los residuos indica poca autocorrelación serial. De las estimaciones efectuadas, el principal parámetro de interés es el correspondiente al rezago de los residuos de la ecuación de largo plazo pues éste mide la velocidad de ajuste de la dinámica de corto plazo con respecto a la ecuación de largo plazo. Por tanto, dicho coe…ciente mide la efectividad del canal de tasa de interés pues es la medida de la velocidad del efecto traspaso de la tasa de interés de política sobre las tasas de interés de mercado. Para las series en análisis, dicho coe…ciente se ubica entre 0.7524 y 1.2355 y en todos los casos el signo es negativo, tal como se esperaba, porque de esta manera se corrige la desviación de forma gradual, período a período. 6 Con un nivel de signi…cancia de 10 %. 7 8 Tabla 3. Estimación del modelo de corrección de errores (ecuación de corto plazo). En cuanto a la hipótesis de asimetría en la velocidad de ajuste de las tasas de interés de mercado a cambios en la tasa de interés de política, los resultados de las estimaciones efectuadas se presentan en la Tabla 4. Los resultados sugieren que, de las catorce tasas de interés en análisis, siete estimaciones no rechazan la hipótesis de asimetría (la tasa de interés promedio ponderado de operaciones de reporto, la tasa de interés promedio ponderado de poeraciones de reporto de 1 a 7 días, la tasa de interés promedio ponderado de operaciones de reporto de 31 a 60 días, la tasa de interés activa de préstamos, la tasa de interés activa total, la tasa de interés pasiva de obligaciones …nancieras, la tasa de interés pasiva total sobre captaciones) mientras que las restantes siete muestran evidencia a favor de la hipótesis planteada. Tabla 4 - Panel A. Estimación del modelo de asimetría en la velocidad de ajuste. 9 10 Tabla 4 - Panel B. Estimación del modelo de asimetría en la velocidad de ajuste. 11 Tabla 4 - Panel C. Estimación del modelo de asimetría en la velocidad de ajuste. Por último, es posible determinar el período de tiempo que demora en ajustarse una tasa de interés de mercado a cambios en la tasa de interés de política, tal como lo sugiere Hendry (1996) a través del siguiente cálculo: 2 n= (6) 3 En la Tabla 5 se muestran los resultados de dicho cálculo y puede observarse que el ajuste de las tasas es bastante heterogéneo pues el tiempo de demora en el ajuste a cambios de la tasa de interés de política del banco central se encuentra entre un período casi inmediato (0.07 semanas) a 15.80 semanas. Estos resultados sugieren evidencia de no linealidad en la velocidad de ajuste de las tasas. Tabla 5. Demora en el ajuste de las tasas de interés. 5. Conclusiones El objetivo del presente documento ha sido la medición del mecanismo de transmisión de la tasa de interés en Guatemala a través de la estimación del efecto traspaso de cambios en la tasa de interés de política del Banco de Guatemala sobre diversas tasas de interés de mercado para el período posterior a la implementación del esquema de metas explícitas de in‡ación (a partir de enero de 2005). Los resultados de las estimaciones efectuadas sugieren que el efecto traspaso de la tasa de interés no es completo; es decir, es menor a 1. Los resultados estimados indican que los cambios realizados a la tasa de interés del banco central se trasladan a las tasas de interés de mercado en una proporción que oscila entre 30.33 % y 115.54 % para ocho de las catorce tasas de interés analizadas (corresponden a la tasa de interés promedio ponderado del saldo 12 vigente de depósitos a plazo, la tasa de interés promedio ponderado de operaciones de reporto, la tasa de interés promedio ponderado de operaciones de reporto de 1 a 7 días, la tasa de interés promedio ponderado de o peraciones de reporto de 16 a 30 días, la tasa de interés promedio ponderado de operaciones de reporto de 31 a 60 días, la tasa de interés promedio ponderado de operaciones de reporto de 61 a 90 días, la tasa de interés pasiva de depósitos a plazo, la tasa de interés pasiva de obligaciones …nancieras). Por otro lado, para las restantes seis tasas de interés (la tasa de interés promedio ponderado de operaciones de reporto de 8 a 15 días, la tasa de interés promedio ponderado de operaciones de reporto de 91 a más días, la tasa de interés activa de préstamos, la tasa de interés activa total, la tasa de interés pasiva total para depósitos y la tasa de interés pasiva total sobre captaciones), el efecto es completo (100 %). Por su parte, en el corto plazo, el modelo de corrección de errores estimado sugiere que el ajuste gradual de las desviaciones de corto plazo en relación a la relación de largo plazo entre las tasas de interés de mercado y la tasa de interés de política monetaria se realiza entre 75.24 % y 123.55 % cada semana. En términos de la linealidad en el traspaso de los cambios de la tasa de interés de política sobre las tasas de interés de mercado, los resultados de los cálculos efectuados sugieren que no existe linealidad, pues la velocidad en el ajuste de las tasas sobre los cambios mencionados es bastante heterogénea y oscila entre 0.07 semanas (una velocidad casi instantánea) y 15.80 semanas. Cuando se evalúa la hipótesis de asimetría en la velocidad de ajuste de las tasas de interés, la evidencia estadística indica que no existe un patrón común para las variables consideradas ya que, mientras algunas tasas de interés responden de forma simétrica a cambios en la tasa de interés de política, otro grupo se ajusta de forma asimétrica a los cambios efectuados a la tasa de interés de referencia. En términos de política monetaria, el presente documento sugiere que el mecanismo de transmisión de tasas de interés en Guatemala debe ser fortalecido pues las estimaciones econométricas efectuadas encuentran signi…cativas diferencias entre las diferentes tasas de interés de mercado en Guatemala, lo cual re‡eja el sustancial poder de mercado del sistema bancario en Guatemala como consecuencia de la falta de sustitutos cercanos al crédito bancario. Este resultado también sugiere limitada competencia entre las entidades bancarias como consecuencia de la demanda relativamente inelástica de préstamos bancarios. Por último, los resultados disímiles encontrados en el presente estudio para el conjunto de tasas de interés analizadas sugieren evidencia que el mecanismo de transmisión de tasas de interés en Guatemala no es efectivo, por lo que los resultados sugieren que dicho mecanismo de transmisión de política monetaria debe ser fortalecido. Si bien los resultados empíricos son relevantes desde el punto de vista macroeconómico, es importante seguir explorando los diferentes enfoques teóricos a través de los cuales puede medirse el canal de transmisión de política monetaria de tasas de interés, con el objeto de determinar la consistencia de los resultados planteados. 13 Referencias Becerra, Óscar R. y Luis F. Melo. 2009. Transmisión de tasas de interés bajo el esquema de metas de in‡ación: evidencia para Colombia. Cuadernos de Economía. Vol. 46: 107 - 134. Bernanke, B. y A. Blinder. 1992. The Federal Funds Rate and the Channels of Monetary Transmission. The American Economic Review 82(4): 901 - 921. Berstein, S. y J. Rodrigo Fuentes. 2004. Is There Lending Rate Stickiness in the Chilean Banking Industry? En Ahumada, Luis A. y J. Rodrigo Fuentes: Banking Market Structure and Monetary Policy. Banco Central de Chile. Borio, C.E.V. y W. Fritz. 1995. The Response of Short-term Bank Lending Rates to Policy Rates: A Cross-Country Perspective. Financial Structure and the Monetary Policy Transmission Mechanism. Banco de Pagos Internacionales. Cottarelli, C. y A. Kourelis. 1994. Financial Structure, Bank Lending Rates, and the Transmission Mechanism of Monetary Policy. Documentos de trabajo. FMI 41(4): 587 - 623. De Bondt, Gabe. 2002. Retail Bank Interest Rate Pass-Through: New Evidence at the Euro Area Level. Documento de trabajo 136. Banco Central Europeo. Dickey, D. y W. Fuller. 1981. Likelihood Ratio Tests for Autoregressive Time Series with a Unit Root. Econometrica. Vol. 49. 1057 - 72. Engle, R.F. y Clive W. Granger. 1987. Co-Integration and Error Correction: Representation, Estimation and Testing. Econometrica. 55(2): 251 - 76. Hendry, David. 1996. Dynamic Econometrics. Oxford University Press. Lahura, Erick. 2005. El efecto traspaso de la tasa de interés y la política monetaria en el Perú: 1995 - 2004. Documento de trabajo 8. Banco Central de Reserva del Perú. MacKinnon, James G. 1991. Critical Values for Cointegration Tests. En Engle, R. y Clive W. Granger (editores). Long-Run Economic Relationships. Oxford University Press. 267 - 76. Mishkin, Frederic. 1996. The Channels of Monetary Transmission: Lessons for Monetary Policy. Documento de trabajo 5464. NBER. Moazzami, B. 1999. Lending Rate Stickiness and Monetary Transmission Mechanism: The Case of Canada and The United States. Applied Financial Economics 9(6): 533 - 38. 14 Mojon, B. 2000. Financial Structure and the Interest Rate Channel of ECB Monetary Policy. Documento de trabajo 40. Banco Central Europeo. Schwarz, G. 1978. Estimating the Dimension of a Model. The Annals of Statistics 6(2): 461 - 464. Tieman, A. 2004. Interest Rate Pass-Through in Romania and Other Central European Economies. Documentos de trabajo. FMI 04/211. Winker, P. 1999. Sluggish Adjustment of Interest Rates and Credit Rationing: An Application of Unit Root Testing and Error Correction Modeling. Applied Economics 31(3): 267 - 77. 15 Anexo Descripción de las tasas de interés Tasa de interés de política (ipol): Tasa de interés de…nida por la Junta Monetaria por ser ésta la que más in‡uencia ejerce sobre el comportamiento de la in‡ación. Corresponde a la tasa de interés de colocación de depósitos a plazo aplicada por el Banco de Guatemala en sus operaciones de estabilización monetaria a 7 días. Tasa de interés promedio ponderado del saldo vigente de depósitos a plazo, en quetzales (i1): Tasa de interés calculada como promedio ponderado del total de las captaciones de depósitos a plazo en quetzales a diferentes plazos. Tasa de interés promedio ponderado de operaciones de reporto, en quetzales (i2): Tasa de interés calculada como el promedio ponderado por monto de las diferentes tasas de interés de operaciones de reporto en quetzales, a los plazos negociados, en las bolsas de valores del país. Tasa de interés promedio ponderado de operaciones de reporto, en quetzales, de 1 a 7 días (i3): Tasa de interés calculada como el promedio ponderado por monto de las diferentes tasas de interés de operaciones de reporto en quetzales a plazos de 1 a 7 días, en las bolsas de valores del país. Tasa de interés promedio ponderado de operaciones de reporto, en quetzales, de 8 a 15 días (i4): Tasa de interés calculada como el promedio ponderado por monto de las diferentes tasas de interés de operaciones de reporto en quetzales a plazos de 8 a 15 días, en las bolsas de valores del país. Tasa de interés promedio ponderado de operaciones de reporto, en quetzales, de 16 a 30 días (i5): Tasa de interés calculada como el promedio ponderado por monto de las diferentes tasas de interés de operaciones de reporto en quetzales a plazos de 16 a 30 días, en las bolsas de valores del país. Tasa de interés promedio ponderado de operaciones de reporto, en quetzales, de 31 a 60 días (i6): Tasa de interés calculada como el promedio ponderado por monto de las diferentes tasas de interés de operaciones de reporto en quetzales a plazos de 31 a 60 días, en las bolsas de valores del país. Tasa de interés promedio ponderado de operaciones de reporto, en quetzales, de 61 a 90 días (i7): Tasa de interés calculada como el promedio ponderado por monto de las diferentes tasas de interés de operaciones de reporto en quetzales a plazos de 61 a 90 días, en las bolsas de valores del país. Tasa de interés promedio ponderado de operaciones de reporto, en quetzales, de 91 a más días (i8): Tasa de interés calculada como el promedio ponderado por 16 monto de las diferentes tasas de interés de operaciones de reporto en quetzales a plazos de 91 a más días, en las bolsas de valores del país. Tasa de interés de préstamos de la semana (i9): Tasa de interés activa promedio ponderado aplicado sobre los créditos nuevos formalizados durante la semana en referencia. Tasa de interés activa de préstamos (i10): Tasa de interés que cobran los bancos sobre los préstamos que éstos otorgan a sus clientes con el objetivo de obtener ingresos que les permitan cubrir sus costos totales y la parte de utilidades que distribuyen a sus accionistas. Tasa de interés activa de documentos descontados (i11): Tasa de interés que cobran los bancos sobre los documentos descontados que éstos venden a sus clientes con el objetivo de obtener ingresos que les permitan cubrir sus costos totales y la parte de utilidades que distribuyen a sus accionistas. Tasa de interés activa total (i12): Tasa de interés promedio ponderada sobre los préstamos y documentos descontados que los bancos emitieron en un determinado período de tiempo. Tasa de interés pasiva de depósitos de ahorro (i13): Tasa de interés que re‡eja el monto que los bancos pagan a sus clientes como remuneración por el capital que sus clientes le han prestado por concepto de depósitos de ahorro. Tasa de interés pasiva de depósitos a plazo (i14): Tasa de interés que re‡eja el monto que los bancos pagan a sus clientes como remuneración por el capital que sus clientes le han prestado por concepto de depósitos a plazo. Tasa de interés pasiva total para depósitos (i15): Tasa de interés promedio ponderado que re‡eja el monto que los bancos pagan a sus clientes como remuneración por el capital que sus clientes le han prestado por concepto de depósitos de ahorro y depósitos a plazo. Tasa de interés pasiva de obligaciones …nancieras (i16): Tasa de interés que re‡eja el monto que los bancos pagan a sus clientes como remuneración por el capital que sus clientes le han prestado por concepto de los títulos valores que estos últimos negociaron con los bancos. Tasa de interés total sobre captaciones (i17): Tasa de interés que re‡eja el monto que los bancos pagan a sus clientes como remuneración por el capital que sus clientes le han prestado por concepto de depósitos (de ahorro y a plazo) y obligaciones …nancieras que negociaron ambas partes. 17