Informe de Resultados

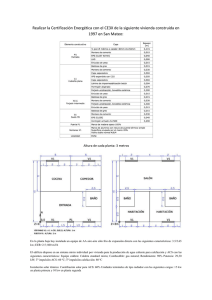

Anuncio