Cómo invertir en Renta Fija

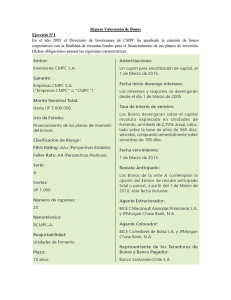

Anuncio