EDPYME CONFIANZA S.A.

Anuncio

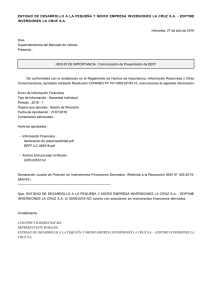

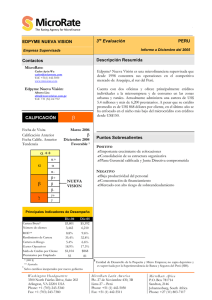

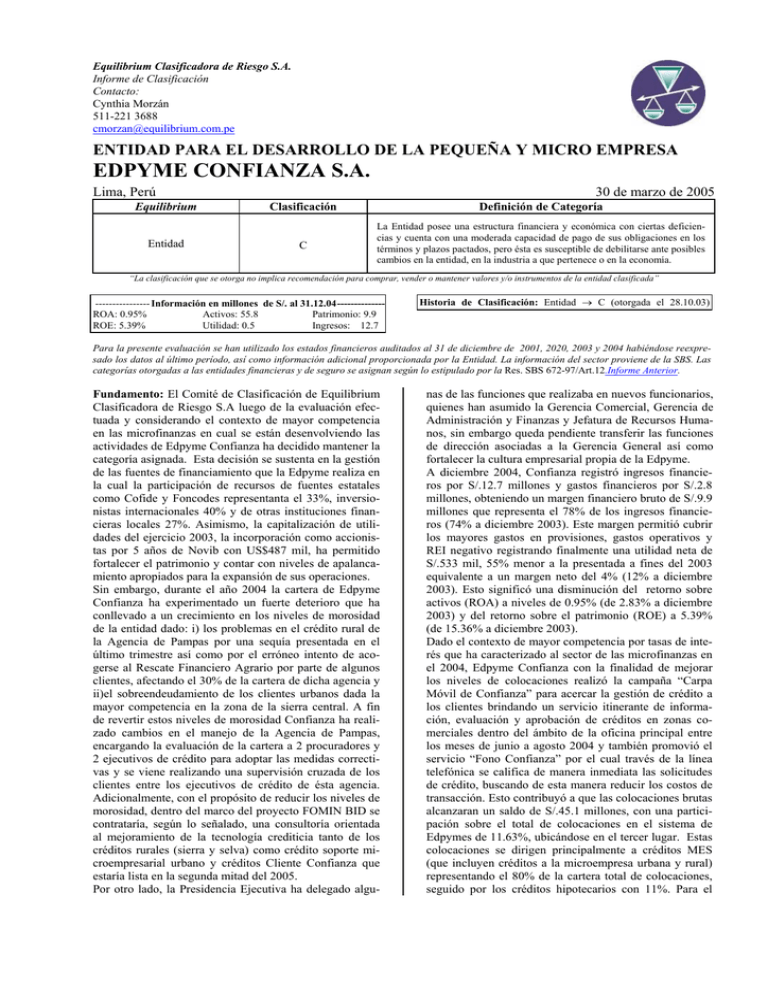

Equilibrium Clasificadora de Riesgo S.A. Informe de Clasificación Contacto: Cynthia Morzán 511-221 3688 cmorzan@equilibrium.com.pe ENTIDAD PARA EL DESARROLLO DE LA PEQUEÑA Y MICRO EMPRESA EDPYME CONFIANZA S.A. Lima, Perú Equilibrium Entidad 30 de marzo de 2005 Clasificación Definición de Categoría C La Entidad posee una estructura financiera y económica con ciertas deficiencias y cuenta con una moderada capacidad de pago de sus obligaciones en los términos y plazos pactados, pero ésta es susceptible de debilitarse ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. “La clasificación que se otorga no implica recomendación para comprar, vender o mantener valores y/o instrumentos de la entidad clasificada” ---------------- Información en millones de S/. al 31.12.04-------------ROA: 0.95% Activos: 55.8 Patrimonio: 9.9 ROE: 5.39% Utilidad: 0.5 Ingresos: 12.7 Historia de Clasificación: Entidad → C (otorgada el 28.10.03) Para la presente evaluación se han utilizado los estados financieros auditados al 31 de diciembre de 2001, 2020, 2003 y 2004 habiéndose reexpresado los datos al último período, así como información adicional proporcionada por la Entidad. La información del sector proviene de la SBS. Las categorías otorgadas a las entidades financieras y de seguro se asignan según lo estipulado por la Res. SBS 672-97/Art.12.Informe Anterior. Fundamento: El Comité de Clasificación de Equilibrium Clasificadora de Riesgo S.A luego de la evaluación efectuada y considerando el contexto de mayor competencia en las microfinanzas en cual se están desenvolviendo las actividades de Edpyme Confianza ha decidido mantener la categoría asignada. Esta decisión se sustenta en la gestión de las fuentes de financiamiento que la Edpyme realiza en la cual la participación de recursos de fuentes estatales como Cofide y Foncodes representanta el 33%, inversionistas internacionales 40% y de otras instituciones financieras locales 27%. Asimismo, la capitalización de utilidades del ejercicio 2003, la incorporación como accionistas por 5 años de Novib con US$487 mil, ha permitido fortalecer el patrimonio y contar con niveles de apalancamiento apropiados para la expansión de sus operaciones. Sin embargo, durante el año 2004 la cartera de Edpyme Confianza ha experimentado un fuerte deterioro que ha conllevado a un crecimiento en los niveles de morosidad de la entidad dado: i) los problemas en el crédito rural de la Agencia de Pampas por una sequía presentada en el último trimestre así como por el erróneo intento de acogerse al Rescate Financiero Agrario por parte de algunos clientes, afectando el 30% de la cartera de dicha agencia y ii)el sobreendeudamiento de los clientes urbanos dada la mayor competencia en la zona de la sierra central. A fin de revertir estos niveles de morosidad Confianza ha realizado cambios en el manejo de la Agencia de Pampas, encargando la evaluación de la cartera a 2 procuradores y 2 ejecutivos de crédito para adoptar las medidas correctivas y se viene realizando una supervisión cruzada de los clientes entre los ejecutivos de crédito de ésta agencia. Adicionalmente, con el propósito de reducir los niveles de morosidad, dentro del marco del proyecto FOMIN BID se contrataría, según lo señalado, una consultoría orientada al mejoramiento de la tecnología crediticia tanto de los créditos rurales (sierra y selva) como crédito soporte microempresarial urbano y créditos Cliente Confianza que estaría lista en la segunda mitad del 2005. Por otro lado, la Presidencia Ejecutiva ha delegado algu- nas de las funciones que realizaba en nuevos funcionarios, quienes han asumido la Gerencia Comercial, Gerencia de Administración y Finanzas y Jefatura de Recursos Humanos, sin embargo queda pendiente transferir las funciones de dirección asociadas a la Gerencia General así como fortalecer la cultura empresarial propia de la Edpyme. A diciembre 2004, Confianza registró ingresos financieros por S/.12.7 millones y gastos financieros por S/.2.8 millones, obteniendo un margen financiero bruto de S/.9.9 millones que representa el 78% de los ingresos financieros (74% a diciembre 2003). Este margen permitió cubrir los mayores gastos en provisiones, gastos operativos y REI negativo registrando finalmente una utilidad neta de S/.533 mil, 55% menor a la presentada a fines del 2003 equivalente a un margen neto del 4% (12% a diciembre 2003). Esto significó una disminución del retorno sobre activos (ROA) a niveles de 0.95% (de 2.83% a diciembre 2003) y del retorno sobre el patrimonio (ROE) a 5.39% (de 15.36% a diciembre 2003). Dado el contexto de mayor competencia por tasas de interés que ha caracterizado al sector de las microfinanzas en el 2004, Edpyme Confianza con la finalidad de mejorar los niveles de colocaciones realizó la campaña “Carpa Móvil de Confianza” para acercar la gestión de crédito a los clientes brindando un servicio itinerante de información, evaluación y aprobación de créditos en zonas comerciales dentro del ámbito de la oficina principal entre los meses de junio a agosto 2004 y también promovió el servicio “Fono Confianza” por el cual través de la línea telefónica se califica de manera inmediata las solicitudes de crédito, buscando de esta manera reducir los costos de transacción. Esto contribuyó a que las colocaciones brutas alcanzaran un saldo de S/.45.1 millones, con una participación sobre el total de colocaciones en el sistema de Edpymes de 11.63%, ubicándose en el tercer lugar. Estas colocaciones se dirigen principalmente a créditos MES (que incluyen créditos a la microempresa urbana y rural) representando el 80% de la cartera total de colocaciones, seguido por los créditos hipotecarios con 11%. Para el 2005 Confianza ha estimado alcanzar un crecimiento del saldo de cartera del 45%, ROE de 18% y contar con un saldo promedio de crédito de S/.2,400. La calidad de cartera de Edpyme Confianza se ha deteriorado, situándose el indicador de cartera atrasada sobre colocaciones brutas en 4.58% (frente a 3.45% en diciembre de 2003) y el indicador de cartera de alto riesgo en 6.30% (frente a 3.82% a diciembre 2003). Las provisiones alcanzaron los S/.2.6 millones, 106% superiores al año anterior y permitió brindar una cobertura a la cartera atrasada y a la cartera de alto riesgo de 124.00% y 90.82%, respectivamente. Edpyme Confianza durante el año 2004 realizó castigos por S/959 mil que de no haberse realizado el indicador de cartera de alto riesgo habría sido de 8.43%. En cuanto a las fuentes de fondeo, Edpyme Confianza cuenta con recursos financieros de 20 instituciones por un total de S/44.1 millones, 34% superior al saldo adeudado a diciembre 2003, mostrando una alta diversificación de sus fuentes de fondeo, en el cual su principal acreedor es Cofide con 32% seguido por Oikocredit y Agrobanco con 13% y 9%, respectivamente. El nivel de apalancamiento global por riesgo crediticio y de mercado es de 5.18 veces (5.59 veces a diciembre 2003) debido al incremento en el patrimonio efectivo en 52%. El patrimonio de Edpyme Confianza totalizó S/.9.9 millones a diciembre 2004, 30% superior a diciembre 2003 (S/.7.6 millones) por la capitalización de las utilidades del ejercicio 2003 y la incorporación de Novib al accionariado de Confianza con 400 mil euros, lo cual ha permitido contar con una participación de 6.68% sobre el patrimonio total del sistema de Edpymes, ubicándose en el tercer lugar. Dada las limitaciones que el actual sistema de informa- ción utilizado por Edpyme Confianza presenta para el desarrollo de sus operaciones resultado de que el software que están empleando requiere el uso de un reporteador como herramienta auxiliar; se ha decidido adquirir un nuevo sistema informático que permita realizar operaciones con mayor seguridad, eficiencia y rapidez, orientado a proporcionar una solución integral que brinde un soporte funcional completo y que permita ajustarse a las nuevas necesidades. Para esto, Confianza ha contratado los servicios de la empresa MicroBanx bajo la modalidad de tercerización para la adquisición del software COBIS (luego de un período de 18 meses) cuya implementación y personalización a los requerimientos y necesidades de esta Edpyme y normatividad peruana se encuentran en proceso de prueba. Se prevé que la implementación de este software se realice para el segundo trimestre 2005. En el marco del proyecto de Fortalecimiento Institucional de la Edpyme Confianza, cofinanciado por el FOMIN BID, Iniciativa Microfinanzas – COPEME-USAID, se realizó la consultoría de Implementación de Mejoramiento Organizacional, Política de Personal, Política Salarial, la cual ha permitido: implementar la nueva Estructura Organizacional de la Edpyme, mediante la asignación de las personas a los respectivos cargos, previa evaluación de las competencias gestionales y funcionales; implementar las políticas de personal e implementar la política salarial y de incentivos monetarios, según una evaluación de la remuneración del mercado y del sector microfinanciero. Asimismo, se ha implementado las Gerencias Comercial y de Administración y Finanzas, designando al Gerente Comercial a partir del mes de agosto 2004 y al Gerente de Administración y Finanzas a partir del mes de octubre 2004. Igualmente, se ha implementado la Unidad de Recursos Humanos, designando al Jefe de Recursos Humanos a partir de septiembre 2004. Fortalezas 1. Buena gestión en la obtención de fuentes de financiamiento. 2. Adecuada protección de la cartera atrasada. 3. Elevado margen financiero. 4. Creación de las Gerencias Comercial y de Administración y Finanzas, consistente con la desconcentración de funciones. Debilidades 1. Limitado y poco flexible sistema de información gerencial otorgando baja calidad de información. 2. Crecimiento en los niveles de morosidad. 3. Concentración de funciones en la Presidencia Ejecutiva. 4. Proceso de formación y adaptación de una cultura organizacional propia de la Edpyme. Oportunidades 1. Expansión de oficinas. 2. Incorporación de socios estratégicos. 3. Desarrollo de nuevos productos crediticios para nuevos segmentos, actualmente no atendidos. Amenazas 1. Crecimiento de la competencia en el segmento de microfinanzas (CMAC, CRAC, Edpymes y Bancos) por bajas barredas de entrada. 2. Sobreendeudamiento de los clientes. 3. Fluctuaciones en algunos sectores económicos que podrían afectar la calidad de su cartera. 4. Respaldo patrimonial sujeto a oscilaciones. DESCRIPCIÓN DEL NEGOCIO EDPYME Confianza S.A. es una Entidad que basa su origen en la experiencia del Convenio del Banco Interamericano de Desarrollo (BID) y la Organización No Gubernamental (ONG) SEPAR, desde el año 1992, a través del Programa de Desarrollo Empresarial (PDE). La Entidad cuenta con experiencia en el sector de la microempresa rural y urbana, apoyando actividades que generan ingreso y empleo. El Programa de Desarrollo Empresarial consolidó experiencias especialmente en el campo del crédito rural. En el mes de octubre de 1997 se decidió constituir Edpyme Confianza S.A. como una institución integrante del Sistema Financiero Nacional. Desde junio de 1998, inicia sus operaciones como entidad supervisada y regulada por la Superintendencia de Banca y Seguros del Perú, con Resolución de Autorización SBS No.450-97 y Resolución de Funcionamiento SBS No.526-98 del 29 de mayo de 1998. Confianza tiene como objetivo incrementar el posicionamiento con un crecimiento sostenido de sus colocaciones e incursionar en la captación de ahorros, generando altos niveles de rentabilidad, en función a una elevada calidad de servicio y alta productividad de sus recursos humanos. Por otro lado, llegar a un sector más pequeño y no atendido por la competencia (principalmente CMAC Huancayo y Mibanco), para lo cual ha creado el producto “Soporte Microempresarial”, para créditos mayores a S/.300 y menores a S/.1,000 diversificando el riesgo al orientar las colocaciones entre un mayor número de créditos. En junio de 2004 NOVIB realizó un aporte de US$487 mil correspondiente al 18.53% de participación en el accionariado de Confianza, conservando el total del capital invertido por un plazo de 5 años. En cuanto a los otros accionistas, ALTERFIN, INCOFIN y Volksvermogen, (accionistas por plazos definidos), conservarán el total del capital invertido por un período estable de 7 años, vencido el plazo, CONFIANZA podrá adquirir las acciones o colocarlas. En caso contrario, los accionistas se obligan a reducir el capital y proceder a su liberación y respectiva transferencia. Si optasen por redimir las acciones antes del vencimiento del plazo de permanencia fija, sea en forma parcial o total, sólo tendrá derecho al valor nominal de las mismas. El resto del accionariado se considera permanente. Cabe resaltar que Confianza cobra una prima a los inversionistas que quieran participar, 10% para los internacionales y 5% para los nacionales, lo cual se considera como un valor agregado que destaca la labor de tesorería que realiza la Entidad. La composición del Directorio de Edpyme Confianza es la siguiente: Nombre Elizabeth Ventura Antonio Lambruschini Miguel Beretta Saúl de Jesús Castro Percy Flores René Albert Ehrmann Geert Peetermans Franck Rubio David Mendoza Poves María Flores Bertalmio A diciembre 2004 la composición del accionariado de la empresa es la siguiente: Accionista SEPAR NOVIB INCOFIN Volksvermogen Fundación GILLES Minoritarias ALTERFIN SIDI FOLADE TOTAL Participación % 37.13 18.53 10.36 9.93 5.82 5.80 4.72 4.46 3.25 100 El principal accionista de Confianza es SEPAR, el cual es una asociación civil sin fines de lucro que da origen Edpyme Confianza. Esta asociación fue fundada el 2 de febrero de 1987 y su origen se remonta al año 1970, cuando operaba el Servicio Evangélico Peruano de Acción Social (SEPAS) ahora SEPAR. Si bien se han realizado ciertas modificaciones en la estructura organizacional de Edpyme Confianza dentro del proyecto de Fortalecimiento Institucional cofinanciado por FOMIN BID, Iniciativa Microfinanzas COPEME – USAID, que han permitido durante el año 2004 la creación de dos gerencias y una jefatura, así como la designación de personal con experiencia en microfinanzas para dichos puestos, aún se encuentra en una etapa de adaptación a la cultural empresarial. En tal sentido, la Presidencia Ejecutiva ha delegado algunas de sus funciones en estos nuevos funcionarios, quedando pendiente transferir las funciones de dirección asociadas a la Gerencia General, así como fortalecer la cultura empresarial propia de la Edpyme. Actualmente las principales funciones de la presidencia ejecutiva son las siguientes: - SEPAR recoge la experiencia acumulada en SEPAS y asume los compromisos adquiridos con la población y la visión integral de la promoción desarrollada y sistematizada en el Plan Campesino para el desarrollo en la Sierra Central. Cargo Presidenta Ejecutiva Vicepresidente Director Director Director Director Suplente Director Suplente Director Suplente Director Suplente Director Suplente - Búsqueda de financiamiento a través de líneas de crédito. Desarrollo de nuevos productos. Incremento del Capital (búsqueda de nuevos inversionistas). Ejecución de Políticas planteadas por el directorio. A diciembre 2004, la plana gerencial de Edpyme Confianza se compone de la siguiente manera: Nombre Elizabeth Ventura Victor Apaclla Gastón Barazorda Félix Cruz Milagros Ramos Javier Obregón Edgar Hinojosa Gerardo Porras Juan Meza Jhon Mansilla Cecilia Rojas Cargo Presidenta Ejecutiva Auditor Interno Gerente Comercial Gerente de Administración y Finanzas Jefe de Contabilidad y Presupuesto Jefe de Agencia Huancayo Jefe de Riesgos Jefe de Asesoría Legal y Negociaciones. Jefe de Desarrollo Institucional y Marketing. Jefe de Sistemas Jefe de Recursos Humanos Desde el mes de julio 2004 la Presidente Ejecutiva Sra. Elizabeth Ventura asumió simultáneamente la Gerencia General, de acuerdo a lo estipulado en sus estatutos, ejerciendo ambos cargos bajo la denominación de Presidencia Ejecutiva, estando aún pendiente la decisión para convocar a un nuevo Gerente General. En el marco del proyecto de Fortalecimiento Institucional de la Edpyme Confianza, cofinanciado por el FOMIN BID, Iniciativa Microfinanzas – COPEME-USAID se llevó a cabo la consultoría de Implementación de Mejoramiento Organizacional implementándose en el mes de agosto 2004 el cargo de Gerente Comercial, en el mes de septiembre 2004 la Jefatura de Recursos Humanos y en el mes de octubre 2004 el cargo de Gerente de Administración y Finanzas. Dichos cargos cuentan con funciones y responsabilidades señaladas de acuerdo al Manual de Organización y Funciones, desconcentrando así las funciones inherentes a dichos cargos de la Presidenta Ejecutiva. Dada las limitaciones que el Sistema de Información utilizado por Edpyme Confianza presenta para el desarrollo de las operaciones de la institución principalmente por el uso de un software que requiere el uso de un reporteador como herramienta auxiliar que conlleva a realizar el proceso de actualización de la información integrada semanalmente, elaboración manual de algunos informes, además de no estar en línea con las agencias, entre otros y considerando los consiguientes riesgos de seguridad de información asociados a este sistema; la Entidad decidió adquirir un nuevo sistema informático que permita realizar operaciones con mayor seguridad, eficiencia y rapidez, orientado a proporcionar una solución integral que brinde un soporte funcional completo y que permita ajustarse a las nuevas necesidades. Para esto, Confianza ha contratado los servicios de la empresa MicroBanx, empresa ecuatoriana afiliada al Grupo Macosa de amplia experiencia en sistemas de microfinanzas y bancarios, bajo la modalidad de tercerización para la adquisición del software COBIS pagando mensualmente una cuota de mantenimiento y que luego de un período de 18 meses podrán adquirir. Actualmente, Microbanx está trabajando en la implementación y persona- lización del software a los requerimientos y necesidades de la Edpyme y normatividad peruana. Se prevé que la etapa de pruebas del COBIS se termine a fines del primer trimestre y que este nuevo software esté operativo durante el segundo trimestre 2005. Cabe señalar, que MicroBanx es una empresa ecuatoriana especializada en software para microfinanzas, sin sede ni experiencia en ninguna empresa en el Perú, que depende de Macosa, empresa dedicada a diseñar software para bancos en Ecuador. Por otro lado, Confianza ofrece a sus clientes una serie de productos para lo cual cuenta con 5 agencias regulares, 2 oficinas especiales y la oficina principal, ubicada en Huancayo. Agencia Principal Pampas Pichanaki Pucallpa Satipo La Merced Ate Vitarte (Lima) Tipo Regular Regular Especial Regular Regular Especial Regular Año Apertura 1998 2000 2001 2002 2002 2002 2003 Cabe indicar que las 2 oficinas especiales dependen de la agencia regular Satipo (Junín). Entre los principales planes a futuro de Confianza, se encuentra la inauguración de una oficina especial en la ciudad de Lima en la zona de Huaycan y la Agencia Constitución en el centro de la ciudad de Huancayo. Los servicios crediticios con los que cuenta esta Institución son dirigidos a pequeños y microempresarios con potencial de desarrollo económico en el ámbito rural o urbano para el financiamiento de capital de trabajo o adquisición de activos fijos a través de los siguientes productos: - Créditos MES dirigido a microempresarios dedicados a la producción, comercio y servicios agropecuarios a través de los productos soporte microempresarial, crédito habitat productivo y crédito paralelo por campaña. - Créditos Agropecuarios destinados a financiar actividades agrícolas con características especiales. - Crédiempresa financia unidades económicas con activos menores a US$300 mil o ventas menores a US$750 mil anual. - Crédito Confianza Personal: crédito de consumo dirigido a los trabajadores dependientes y profesionales independientes para la compra de bienes y servicios, incluye el crédito confianza personal por convenio. - Crediempresa: financia unidades económicas con préstamos hasta el 5% del patrimonio efectivo de Edpyme Confianza. - Créditos Mivivienda de Confianza, destinados al financiamiento, adquisición o construcción de viviendas nuevas o usadas de primera venta hasta aun valor máximo de 35 UIT. - Cartas Fianzas para garantizar a personas naturales y/o jurídicas dedicada a la pequeña y microempresa de los sectores industria, comercio y servicio que participan en licitaciones. Asimismo, con la finalidad de mejorar los niveles de colocación se realizó durante el año 2004 la campaña “Carpa Móvil de Confianza” con el propósito de acercar la gestión de crédito al centro de trabajo de los prestatarios, para lo cual se brindó servicios de información, evaluación y aprobación de créditos de manera itinerante en las zonas más comerciales dentro del ámbito de atención de la Oficina Principal. Igualmente, se viene promoviendo el servicio “Fono Confianza” que a través de la línea telefónica califica de manera inmediata las solicitudes de crédito a fin de reducir los costos de transacción. Adicionalmente, en el marco del proyecto FOMIN BID se contrató a un especialista que inició el proceso de implementación de la nueva política de gestión de recursos humanos a partir de una evaluación de competencias gestionales y funcionales para la posterior formulación de la estructura salarial a fin de afinar las políticas y herramientas de gestión de recursos humanos para Confianza. Asimismo, a través de este mismo proyecto se co-financiará la revisión y mejoramiento de la tecnología crediticia aplicada por Edpyme Confianza para los créditos rurales, créditos soporte microempresarial y crédito cliente Confianza. Actualmente, se están elaborando los términos de referencia de este proyecto a fin de ser sometido a la aprobación del BID para luego proceder a la selección de la empresa para la ejecución del proyecto. ANÁLISIS DE RIESGO En el desarrollo de sus actividades que consiste en otorgar préstamos a empresarios de la pequeña y microempresa, Confianza enfrenta riesgos externos como riesgo país, macroeconómico, cambiario y devaluatorio, así como riesgos internos como el riesgo de mercado, crediticio, liquidez, operacional y transaccional. A partir del 2003 la Unidad de Riesgo fue creada para la administración y seguimiento de estos riesgos y que está siendo paulatinamente mejor implementada y capacitada a fin de ganar el expertise necesario para el desempeño de sus funciones. Gestión de Riesgo Crediticio La consultoría sobre Gestión Integral de Riesgo es realizada por BDO. En el marco de la Ley Nº27693 que creó la Unidad de Inteligencia Financiera y sus modificaciones en la Ley Nº 28306 y en aplicación de las normas complementarias que señalan las políticas y procedimientos que deben ser implementados por las instituciones para la Prevención del Lavado de Activos (Resolución SBS Nº1725-2003), Edpyme Confianza ha establecido parámetros para el cumplimiento de los mismos, designando las funciones de Oficial de Cumplimiento en el Jefe de la Unidad de Riesgos. Entre las políticas y procedimientos con los que cuenta la Edpyme están: el Manual de Políticas y Procedimientos de Prevención de Lavado de Activos aprobado en junio de 2004, el Código de Conducta y Etica de los Trabajadores, Declaración Jurada Patrimonial, Política de Conocimiento del Cliente y Mercado y Programas de Capacitación sobre este tema a personal de la institución. Durante el año 2004 Edpyme Confianza no ha registrado operaciones inusuales o sospechosas, no ha excluido a ningún cliente del registro de transacciones, realizó la capacitación al personal, el cual fue evaluado por escrito sobre conocimiento y aplicación del nuevo Manual de Políticas y Procedimientos de Lavados de Activos. Gestión de Riesgo Operativo Dentro del marco de la Resolución SBS Nº006-2002 para la administración de riesgo operativo, Edpyme Confianza está realizando los esfuerzos para adecuarse a estas disposiciones a fin de definir estrategias, objetivos, políticas y metodologías con la finalidad de identificar, cuantificar y hacer seguimiento a los posibles riesgos de operación y por ende a la ocurrencia de pérdidas potenciales resultantes de sistemas inadecuados, fallas administrativas, controles defectuosos, fraude, error humano o eventos externos. ANÁLISIS FINANCIERO Rentabilidad A diciembre 2004, Edpyme Confianza registró una utilidad neta de S/.533 mil, 55% menor a los S/.1.2 millones registrados al cierre de 2003, principalmente como consecuencia de los mayores gastos en provisiones dado los niveles de deterioro que presentó la cartera durante el 2004, así como los más altos gastos operativos y REI negativo. Los ingresos financieros totalizaron los S/.12.7 millones, superiores en 36% a aquellos registrados a diciembre 2003, sin embargo éstos se han visto afectados por la tendencia decreciente de las tasas de interés resultado de la agresiva competencia que llevó a Confianza a revisar sus tasas hacia abajo al segundo semestre de 2004. Asimismo los gastos financieros ascendieron a S/.2.8 millones correspondientes a los mayores gastos por adeudados (+21%), los cuales pasaron de representar 26% a 22% del total de ingresos financieros entre diciembre 2003 y 2004. Consecuentemente, el margen financiero bruto ascendió a S/.9.9 millones, pasando en términos relativos de representar el 74% al 78|% de los ingresos financieros entre fines del 2003 y 2004 y permitió cubrir los mayores gastos operativos que alcanzaron una participación de 45% sobre los ingresos financieros, resultado del crecimiento en los gastos de personal y generales, sin embargo en términos de eficiencia Confianza se situó por debajo del promedio registrado por las 5 principales Edpymes de 53%. Asimismo, se han realizado mayores gastos por provisiones y depreciaciones (+138%) debido al incremento en las provisiones por el crecimiento presentado en la cartera refinanciada, así como en la cartera vencida y cobranza judicial durante el año 2004, pasando a representar el 21% del total de ingresos financieros (frente al 12% que representaba en diciembre 2003). Indicadores (%) ROE ROA Margen Neto Margen Fin. Dic.01 Dic.02 Dic.03 Dic.04 Sector Dic.04 21.57 4.75 18 84 18.66 3.23 14 75 15.36 2.83 12 74 5.39 0.95 4 78 12.49* 2.22 8* 80* * datos promedio obtenidos considerando a Proempresa, Confianza, Crear Arequipa, Crear Tacna y Edyficar. Edpyme Confianza obtuvo un margen neto de 4% (12% a diciembre 2003) significando una disminución del retorno sobre el patrimonio (ROE) a niveles de 5.39% (frente al 15.36% a diciembre 2003) y del retorno sobre activos (ROA) a niveles de 0.95% (frente al 2.83% a diciembre 2003). Activos El total de activos de Edpyme Confianza ascendió a S/.55.8 millones, siendo la cuentas más representativas las colocaciones brutas y los fondos disponibles, los cuales en términos relativos pasaron a representar el 81% y 16% del total de los activos frente del 70% y 25%, que representaban respectivamente a diciembre 2003. Dada la mayor competencia experimentada en el segmento de los microcréditos por el ingreso de instituciones como el Banco de Trabajo, Mibanco, Banco Crédito entre otras además de las CMACs y CRACs, conllevaron a un menor dinamismo en las colocaciones brutas con respecto a años anteriores. En el año 2004, Edpyme Confianza registró colocaciones brutas por S/.45.1 millones, 56% superiores al saldo registrado a fines de 2003 impulsado por el crecimiento presentado en el último trimestre del año. Confianza se ubicó en el tercer lugar en el otorgamiento de créditos directos dentro del sistema de Edpymes con una participación de 11.63%. De acuerdo a la clasificación de la cartera por tipo de crédito, se observa que la partipación de los créditos MES (que incluyen créditos a la microempresa urbana y rural) continuó subiendo su participación siendo el 80% (frente 77% a diciembre 2003) de la cartera total de colocaciones, seguido por los créditos hipotecarios con 11%. Cartera por Tipo de Crédito Comerciales 1% Consumo 9% MES 80% Hipotecarios 11% Edpyme Confianza continúa manteniendo una importante participación de 23.35% sobre el total de créditos de consumo otorgados por el sistema de Edpymes, ubicándose en el primer lugar. Sin embargo, el desarrollo de este tipo de créditos denominados “Confianza Personal” enfrenta riesgos latentes tales como poca capacidad adquisitiva, congelamiento de haberes a nivel público como privado, entre otros que pueden afectar los niveles de ingresos de las familias y por ende la capacidad de pago. Los créditos hipotecarios son financiados con el fondo Mivivienda a través de Cofide. Las colocaciones por agencia de Confianza a diciembre de 2004 fueron las siguientes: Colocaciones por Agencia Pucallpa 9% Ate Vitarte 17% Of. Principal 51% La Merced 4% Pichanaqui Satipo 4% 6% Pampas 9% Si bien la oficina principal concentra el 51% de la cartera de esta institución, la Agencia de Ate – Vitarte en Lima, que inició sus operaciones en el mes de noviembre de 2003, ha alcanzado una participación de 17% sobre el total de colocaciones de la institución. Asimismo, Confianza dirige sus préstamos principalmente al sector comercio (59%) y agropecuario (25%) como se presenta en el siguiente gráfico: Colocaciones por Sectores Económicos Transpo rte 6% Co mercio 59% Inmo biliaria Otro s 1% 5% A gro pecuario 25% Industria 4% Es importante mencionar que existe una importante diversificación al interior del sector comercio en diferentes actividades así como en el agrícola disminuyendo así el riesgo crediticio. En cuanto a éstos últimos, Confianza tiene como política de créditos de no destinar más del tercio de la cartera total a dicho sector. Calidad de Activos Confianza enfrenta el desafío de seguir creciendo mediante la diversificación de sus operaciones, cuidando la calidad de su cartera y manteniendo su competitividad en el sector de microfinanzas, un mercado altamente competitivo por el ingreso de nuevos competidores como BCP, Banco Sudamericano, Solife (división especializada del Banco financiero) quienes se han sumado a Mibanco, Banco del Trabajo, CMACs, CRACs y otras Edpymes. Esta mayor competencia de parte de instituciones más grandes y con mayores recursos ha llevado a que las Edpymes enfrenten retos como son la agresiva competencia de tasas y el sobreendeudamiento de los clientes. La cartera atrasada de Edpyme Confianza ascendió a S/.2.1 millones, 107% superior al saldo registrado a fines del 2003 por el incremento en los créditos vencidos (+124%) y la cartera refinanciada alcanzó los S/.775 mil, 600% más que el saldo a diciembre 2003. Cabe señalar, que el 80% de la cartera total está destinada al crédito urbano y el restante 20% a crédito rural. Este incremento en los niveles de morosidad de Edpyme Confianza se explica por factores como: i) dificultades presentadas en la Agencia Pampas para la recuperación de la cartera agrícola por problemas climáticos (sequía) en Huancavelica y acogimiento erróneo al Rescate Financiero Agropecuario por un grupo de deudores, ii) el sobreendeudamiento de sus clientes con otras instituciones financieras (BCP, Banco de Trabajo y Mibanco) dada la fuerte competencia existente en la zona de la Sierra Central, donde Confianza mantiene el 75% de su cartera, y iii) el deterioro de algunos créditos MES por falta de eficiencia de los analistas. A fin de revertir los niveles de deterioro en la cartera, Confianza: i) implementó una comisión evaluadora de la cartera de la Agencia de Pampas compuesta por dos procuradores de cobranzas (abogados externos) y 2 ejecutivos de crédito encargados de evaluar, clasificar la cartera y tomar las acciones pertinentes, ii) realizar una supervisión cruzada entre los analistas de los clientes por agencia a fin de evitar contagio de mora y iii) en el marco del proyecto FOMIN BID se contratará una consultoría orientada al mejoramiento de la tecnología crediticia para los créditos rurales, crédito soporte microempresarial, crédito cliente confianza y remesas que se espera esté lista para la segunda mitad del 2005. Edpyme Confianza ha desarrollado una tecnología crediticia orientada a los préstamos rurales, basada en: la diversificación de los productos que busca financiar el agricultor, los diferentes ciclos productivos, las fuentes alternativa de ingresos que genera recursos de manera permanente e independientemente a la siembra. Adicionalmente, se requiere que el agricultor tenga la propiedad de los terrenos y una experiencia de 2 años en la actividad, buscando así minimizar tanto el riesgo del agricultor como de la Entidad. Sin embargo, Confianza revisará a través de una consultoría su tecnología crediticia orientada a los préstamos rurales a fin de evaluar los procesos de otorgamiento del préstamo, la característica de la economía rural, la cultura socio-económica del poblador rural, los riesgos climáticos, entre otros aspectos a fin de perfeccionar la tecnología crediticia rural y la posibilidad de incluir coberturas a través de microseguros para atenuar los riesgos climáticos y continuar apoyando al sector rural. Asimismo, cuentan con una tecnología crediticia aparte para la evaluación de los créditos urbanos, la cual ha sido desarrollada teniendo como base la experiencia de las Cajas Municipales, poniendo énfasis en la historia crediticia y generación de flujos, sobre las garantías ofrecidas, la cual también será revisada. Consecuentemente, los indicadores de calidad de cartera para Edpyme Confianza como la cartera atrasada sobre colocaciones brutas presentó un deterioro al pasar de 3.45% en diciembre de 2003 a 4.58% diciembre 2004 y el indicador de cartera de alto riesgo sobre colocaciones brutas también subió de 3.82% a 6.26% entre diciembre 2003 y 2004. En ambos casos, Confianza registró mayores niveles de morosidad que las 5 principales Edpymes (4.71% y 5.96%, respectivamente.) A continuación se presenta un cuadro que muestra la evolución de los indicadores de calidad de cartera y de las provisiones: Indicadores (%) Dic.01 Dic.02 Car.Atr./Col.Brutas 4.25 4.11 Car.Atr.+Ref./Col.Br. 5.28 5.54 Prov./Car.Atrasada. 116.9 115.17 Prov./Car.Atrás+ Ref. 94.07 85.52 Dic.03 3.45 3.82 124.86 112.68 Sector* Dic.04 Dic.04 4.58 4.71 6.30 5.96 124.00 121.32 90.16 95.81 * datos promedio obtenidos considerando a Proempresa, Confianza, Crear Arequipa, Crear Tacna y Edyficar. Dentro de la cartera morosa se ha identificado que el 97% corresponde a crédito PYME y el 3% al crédito Confianza Personal, en tanto por Agencia la mora se concentra en Pampas y la Oficina Principal con el 38% y 37% del total de la mora respectivamente, razón por la cual las mejoras en las gestiones de cobranza y recuperación deben ser canalizadas principalmente al primer producto y en particular en dichas oficinas. Asimismo, los indicadores de calidad de cartera de Edpyme Confianza se vieron favorecidos por el castigo de cartera provisionada al 100% por S/.959 mil, equivalente al 2.1% de la cartera bruta (frente a castigos del 1.3% de la cartera bruta a diciembre 2003). De no haberse realizado los castigos el indicador de cartera de alto riesgo habría sido de 8.43%. En cuanto a las provisiones alcanzaron los S/.2.6 millones, 106% superiores al saldo registrado a diciembre 2003, permitiéndole mantener niveles de cobertura de cartera atrasada de 124.0% (124.9% a diciembre 2003) y de cartera de alto riesgo de 90.8% (112.7% a diciembre 2003). El crecimiento en las colocaciones brutas acompañado por un fuerte deterioro de las mismas ha llevado a que Edpyme Confianza realice un mayor gasto en provisiones por incobrabilidad de créditos equivalente al 5.4% (3.2% a diciembre 2003) de la cartera bruta. Es importante resaltar que el cálculo de la morosidad en una empresa de microfinanzas deberá realizarse de una manera conservadora y ajustada al nivel de su cartera atrasada debido a que la exposición del riesgo de la mora presenta un mayor impacto en una cartera de microcrédito que en una cartera comercial, por la casi inexistencia de garantías reales y los elevados costos de recuperación de los créditos morosos. La cartera de Confianza cuenta con garantías en un 19%, característico del sector de microfinanzas. Respecto a la calificación de la cartera, los créditos normales mejoraron ligeramente al pasar de 90.72% a 91.13% entre diciembre 2003 y 2004. La cartera crítica (deficiente, dudoso, pérdida) pasó de 5.44% a 7.07%. Calificación Normal CPP Deficiente Dudoso Pérdida Cartera Crítica Dic.01 91.58 3.04 1.68 0.47 3.24 5.39 Dic.02 91.16 2.51 2.53 0.97 2.83 6.33 Dic.03 90.72 4.07 1.83 1.21 2.40 5.44 Dic.04 91.13 1.79 2.11 1.49 3.47 7.07 Asimismo, estos fondos disponibles incorporan inversiones temporales por S/.112 mil que comprenden los bonos de reactivación otorgados por el gobierno central correspondiente al rescate financiero agrario (RFA). A diciembre 2004 los indicadores de liquidez se han situado ligeramente por encima del promedio de las 5 principales Edpymes, brindando una cobertura de 16% sobre los activos totales y de 20% sobre los adeudados. Indicadores Dic. 01 Dic 02 Dic 03 Dic 04 Adeudado/Pasivo total Disponible/activo total Disponible/Adeudados 0.94 0.23 0.32 0.98 0.22 0.27 0.98 0.25 0.32 0.96 0.16 0.20 Sector Dic 04 0.95* 0.14* 0.18* * datros procedio obtenidos considerando a Proempresa, Confianza, Crear Arequipa, Crear Tacna y Edyficar. Cabe señalar que de no considerarse los depósitos restringidos (S/.6.4 millones) la cobertura sobre el activo sería de 4% y sobre los adeudados de 5%. Esta cartera se encuentra distribuida entre 17,029 deudores, con un monto promedio de colocación por cliente de S/.2,647 (S/.2,659 en diciembre 2003) resultado del aumento en los clientes en 60%, en tanto el monto de colocaciones totales lo hizo en 56% entre diciembre 2003 y 2004. A diciembre 2004 el 82% del número total de préstamos desembolsados son menores a US$1,000 pero equivalen sólo al 35% del saldo de la cartera. Por plazos el 62% del número de préstamos se encuentra a menos de un año equivalente al 36% del saldo de la cartera. Fondeo La única fuente de fondeo con la que cuenta una Edpyme, además de su capital, son los adeudados provenientes de diversas instituciones locales e internacionales, dado que este tipo de instituciones financieras no bancarias no poseen autorización para captar recursos del público por parte de la SBS. Esta restricción con respecto al resto de instituciones financieras como los bancos, financieras, cajas municipales y rurales, que actualmente compiten en el mismo segmento, constituyen una limitante para la expansión de las Edpymes. Liquidez Los ratios de liquidez en una Edpyme se limitan a medir la relación de los fondos disponibles con los adeudados y activo total, así como de los adeudados con el pasivo total, debido a que se encuentran restringidos para captar depósitos, por lo tanto no tienen obligaciones con el público. Cualquiera sea la fuente de fondeo dentro de sus adeudados, ésta no debe depender de una única fuente, en particular si los fondos otorgados son de corto plazo debido a que la no renovación de estos financiamientos puede conducir a la Entidad a problemas de liquidez, los cuales podrían perturbar las operaciones crediticias, desestabilizar la institución y amenazar la solvencia. Los fondos disponibles de Edpyme Confianza ascendieron a S/.8.8 millones, 16% menores al saldo registrado a fines de 2003 por la disminución de los depósitos en bancos y otras instituciones financieras del país (-67%). A diciembre 2004 éstos fondos están compuestos en un 73% por depósitos restringidos, es decir como garantía de préstamos y líneas de crédito, seguido por depósitos en otras instituciones financieras (9%) como se muestra a continuación: A diciembre 2004, Confianza cuenta con recursos financieros de 20 instituciones por un saldo de S/44.1 millones, 34% por encima del saldo adeudado a diciembre de 2003. El principal acreedor es Cofide representando el 32% sobre el total adeudado, seguido por Oikocredit y Agrobanco con 13% y 9%, respectivamente. El detalle de los fondos es el siguiente: Com posición Fondos Disponibles Inversiones Temporales 1% Depósitos Ot ras Instit uciones 9% Fondos Interbancarios 10% Caja 7% Depósitos Rest ringidos 74% Fuente de Financiamiento COFIDE Oikocredit Agrobanco Triodos Dexia Micro Credit Banco Wiese Sudameris Interbank Banco Continental Edpyme Raíz Microvest LACIF Novib Alterfin Etimos CAF Otros TOTAL Participación 32% 13% 9% 8% 5% 5% 4% 4% 4% 4% 2% 2% 2% 2% 2% 2% 100% Del saldo total de adeudados el 27% corresponde a corto plazo y el restante 73% a largo plazo. Asimismo, Edpyme Confianza realiza un constante trabajo de tesorería que le ha permitido diversificar sus fuentes de fondeo, ya que el 33% proviene de inversionistas locales especializados en este segmento como Cofide; en tanto 40% provienen de acreedores extranjeros y 27% de instituciones financieras locales. Calce El calce de operaciones tanto de plazo como moneda, no debería de representar un problema para una Edpyme ya que al tener sólo adeudados como fuente de financiamiento, podría adecuarlos (plazo y moneda) al ritmo de sus colocaciones, en situaciones normales, aunque dicha estructura pudiera ser sometida a presión en situaciones coyunturales críticas. A diciembre 2004 Confianza concentra el 3% de las colocaciones a plazos de hasta 1 mes y el 57% de las colocaciones a plazos mayores a 1 mes pero menores a 12 meses en tanto el 3% y 89%, respectivamente de los adeudados tienen el mismo vencimiento produciéndose un exceso de fondeo. Por el contrario en el plazo mayor a 12 meses se da un exceso de colocaciones (40%) frente a los adeudados (8%) para dicho tramo. Respecto al calce de moneda, se puede apreciar que el 45% de las colocaciones se encuentra en moneda extranjera y el 55% en moneda nacional, en tanto los adeudados se encuentran el 61% y 39%, respectivamente en las mismas monedas. A fin de minimizar el riesgo cambiario por las diferencias entre el tipo de moneda de las colocaciones y la fuente de los fondos, Confianza realiza operaciones de tesorería que permiten obtener préstamos de bancos locales donde dejan como depósito en garantía los dólares y obtienen los nuevos soles que necesitan. Solvencia El patrimonio de Edpyme Confianza asciende a S/.9.9 millones, 30% superior a diciembre 2003 (S/.7.6 millones). Este nivel patrimonial se sustenta en la capitalización de utilidades del ejercicio 2003, así como por la incorporación de Novib como accionista. Esto le ha permitido contar con una participación de 6.68 del patrimonio total del Sistema de Edpymes, ubicándose en el tercer lugar. El nivel de apalancamiento por riesgo crediticio a diciembre 2004 fue 5.20 veces (menor a las 5.59 veces registrado a diciembre 2003), debido al mayor crecimiento del patrimonio efectivo (+52%) frente a los activos y créditos contingentes ponderados por riesgo (+44%). Si bien el límite establecido por la Superintendencia de Banca y Seguro (SBS) para este indicador es de 11 veces, se considera que dicha relación en general debería ser menor en este tipo de entidades, debido a su estructura de propiedad, cuyo accionista principal por el giro de sus actividades no tendría la capacidad suficiente para apoyar eventualmente los requerimientos de capitalización que exige el negocio financiero. Por ello, es necesario contar aportes de capital periódicamente de tal manera que puedan protegerse de cualquier posibilidad de insolvencia. Indicadores Dic.01 Dic.02 Dic.03 Dic.04 Pasivo/Patrimonio 3.54 4.67 4.43 4.65 Pasivo/Activo 0.78 0.82 0.82 0.82 Coloc.Brutas /Patrim. 3.17 4.13 3.78 4.56 Sector* Dic.04 4.62 0.82 4.63 * Datos promedio obtenidos considerando a Proempresa, Confianza, Crear Arequipa, Crear Tacna y Edyficar Asimismo, Confianza presenta un ligero aumento en su endeudamiento contable, el cual pasó a 4.65 veces (de 4.43 veces a diciembre 2003) por el mayor crecimiento en el pasivo (+36%) que en el patrimonio (+30%). Si bien el patrimonio se viene incrementado en los últimos dos años, como consecuencia de la capitalización de las utilidades de cada período y del aporte de nuevos accionistas, cabe resaltar que dentro del accionariado de Confianza, Alterfin, Incofin, Novib y Volksvermogen, son entidades cuya permanencia se encuentra definida por contrato a un período de tiempo definido, contando con la total libertad de redimir o renovar sus aportes al vencimiento de los mismos o antes de dicho plazo, lo cual constituye un riesgo potencial, ya que éstos mantienen una participación en el capital social de 44%. Cabe señalar, que en caso de redimirse los aportes de algunos accionistas, los inversionistas restantes siempre tendrán la opción de adquirir dichas acciones con el objetivo de mantener estable el patrimonio. EDPYME CONFIANZA S.A. Balances Actualizados (Reexp. al 31.12.04) (Miles de S/.) NO AUDITAD 151.87175 1.09 DIC.01 ACTIVOS Caja Bancos Depósitos Restringidos Otras Disponibilidades Total Caja Invers. Financ. Temporales Fondos Interbancarios Fondos Disponibles Colocaciones Pmos. Refinanc. Otras colocaciones Colocaciones Vigentes Cred.Vencidos y Cobza. Judic. Cartera Atrasada Coloc.Brutas Menos: Provis.Coloc.Dud. Intereses y comisión no devengados Colocaciones Netas Intereses, comis. y otras ctas. por cobrar Total Activo Corriente Bienes Adjudic. y otros realiz.neto de provisión Invers fin. perman. neto de provisiones Activo Fijo Neto Otros activos Total Activo no Corriente TOTAL ACTIVOS PASIVOS Obligaciones con el Público Otros Fondos Interbancarios Total Obligaciones Deudas a bancos y corresponsales Otros pasivos Total Pasivos No Corriente TOTAL PASIVO PATRIMONIO NETO Capital Social Capital Adicional Reservas Utilidad no distribuidas Utilidad (pérdida) neta TOTAL PATRIMONIO NETO TOTAL PASIVO Y PATRIMONIO 157.506072 1.0489 % DIC.02 157.506072 1.05 % DIC.03 165.203 1 % DIC.04 % 786 2,589 6 3,381 0 0 3,381 5% 18% 0% 23% 0% 0% 23% 207 4,363 431 5,002 0 0 5,002 1% 19% 2% 22% 0% 0% 22% 800 7,078 2,520 10,399 0 0 10,399 2% 17% 6% 25% 0% 0% 25% 583 6,419 820 7,822 112 828 8,762 1% 12% 1% 14% 0% 1% 16% 9,611 105 66% 1% 15,642 236 69% 1% 27,751 108 67% 0% 42,229 775 76% 1% 9,716 431 431 10,146 67% 3% 3% 70% 15,878 681 681 16,558 70% 3% 3% 73% 27,859 996 996 28,855 67% 2% 2% 70% 43,004 2,064 2,064 45,068 77% 4% 4% 81% 504 3% 784 3% 1,243 3% 9,643 653 13,677 0 0 592 261 853 14,530 66% 4% 94% 0% 0% 4% 2% 6% 100% 15,775 865 21,641 0 13 889 160 1,062 22,704 69% 4% 95% 0% 0% 4% 1% 5% 100% 27,611 1,572 39,582 0 61 1,514 213 1,788 41,371 67% 4% 96% 0% 0% 4% 1% 4% 100% 99 0 0 106 10,643 581 11,224 11,330 1% 0% 0% 1% 73% 4% 77% 78% 161 0 0 161 18,274 262 18,536 18,697 1% 0% 0% 1% 80% 1% 82% 82% 73 0 0 73 32,951 723 33,674 33,746 0% 0% 0% 0% 80% 2% 81% 82% 1,927 559 24 0 690 3,200 14,530 13% 4% 0% 0% 5% 22% 100% 3,025 135 100 0 748 4,007 22,704 13% 1% 0% 0% 3% 18% 100% 4,855 1,376 221 0 1,171 7,624 41,371 12% 3% 1% 0% 3% 18% 100% 2,560 5% 21 42,487 76% 1,781 3% 53,030 95% 0 0% 12 0% 1,960 4% 764 1% 2,737 5% 55,766 100% 4 175 0 179 44,079 1,635 45,714 45,893 0% 0% 0% 0% 79% 3% 82% 82% 7,105 13% 1,891 3% 345 1% 0 0% 533 1% 9,874 18% 55,766 100% EDPYME CONFIANZA S.A. ESTADO DE GANANCIAS Y PÉRDIDAS Balances Actualizados (Reexp. al 31.12.04) (Miles de S/.) DIC.01 % DIC.02 % DIC.03 % INGRESOS FINANCIEROS Intereses y comisiones sobre colocaciones Intereses ganados por depósitos Otros GASTOS FINANCIEROS Intereses por obligaciones y deudas a bancos Otros gastos financieros MARGEN FINANCIERO GASTOS OPERATIVOS Personal Generales 3,780 3,666 54 60 613 576 36 3,168 1,647 809 838 100% 97% 1% 2% 16% 15% 1% 84% 44% 21% 22% 5,464 5,383 76 5 1,346 1,336 11 4,117 2,509 1,302 1,207 100% 99% 1% 0% 25% 24% 0% 75% 46% 24% 22% 9,395 9,297 86 12 2,447 2,291 156 6,948 3,957 1,996 1,961 100% 99% 1% 0% 26% 24% 2% 74% 42% 21% 21% Provisiones y depreciación Ingresos (Egresos) diversos Varios UTILIDAD(PERD.)ANTES IMP. Y REI Distribución legal de la renta Impuesto a la Renta UTILIDAD (PERD.) ANTES DEL REI REI UTILIDAD NETA DEL AÑO 535 -19 71 1,038 61 330 648 43 691 14% 0% 616 -33 328 1,287 71 420 796 -48 748 11% -1% 6% 24% 1% 8% 15% -1% 14% 1,144 -198 252 1,903 163 515 1,224 -53 1,172 12% -2% 3% 20% 2% 5% 13% -1% 12% INDICADORES 27% 2% 9% 17% 1% 18% DIC.04 % 12,740 100% 12,614 99% 109 1% 17 0% 2,848 22% 2,765 22% 83 1% 9,892 78% 5,771 45% 2,979 23% 2,792 22% 2,725 -225 -62 1,109 86 490 533 -311 532 DIC.01 12 DIC.02 12 DIC.03 12 DIC.04 12 Liquidez Adeudados / Pasivo Total Disponible/Activo Total Disponible/Adeudados 0.94 0.23 0.32 0.98 0.22 0.27 0.98 0.25 0.32 0.96 0.16 0.20 Endeudamiento Pasivo / Patrimonio Pasivo / Activo total Coloc. Brutas/Patrimonio Cart. Vencida/ Patrimonio 3.54 0.78 3.17 0.13 4.67 0.82 4.13 0.17 4.43 0.82 3.78 0.13 4.65 0.82 4.56 0.21 Calidad de Activos Cartera atrasada / Coloc. Brutas Cart. Atrás.+Refinanc./Coloc.Brutas Provis/Cartera Atrasada Provis/Cartera Atrasada+Refinanc. 4.25% 5.28% 116.90% 94.07% 4.11% 5.54% 115.17% 85.52% 3.45% 3.82% 124.86% 112.68% 4.58% 6.30% 124.00% 90.16% Rentabilidad Utilidad Neta /Ingresos Financieros Margen Financiero ROE ROA 18.28% 83.79% 21.57% 4.75% 14% 75% 18.66% 3.29% 12% 74% 15.36% 2.83% 4% 78% 5.39% 0.95% Eficiencia Número de Personal Gastos de Operación / Cartera Bruta Gastos de Operación / Ingresos Financieros 29 16.23% 43.57% 37 15.15% 45.93% 60 13.71% 42.12% 99 12.80% 45.29% 21% -2% 0% 9% 1% 4% 4% 4%