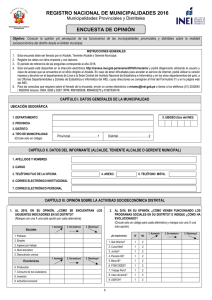

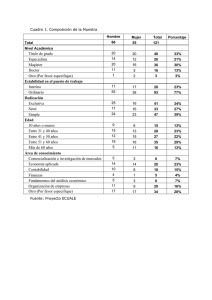

Encuesta Nacional de Competitividad, Fuentes de Financiamiento y

Anuncio