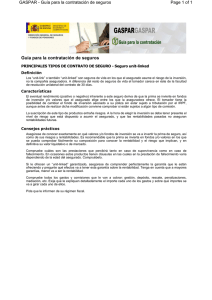

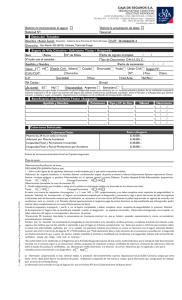

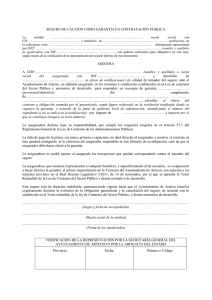

EL CONTRATO DE SEGURO

Anuncio