Preguntas Sistema financiero y bancario argentino

Anuncio

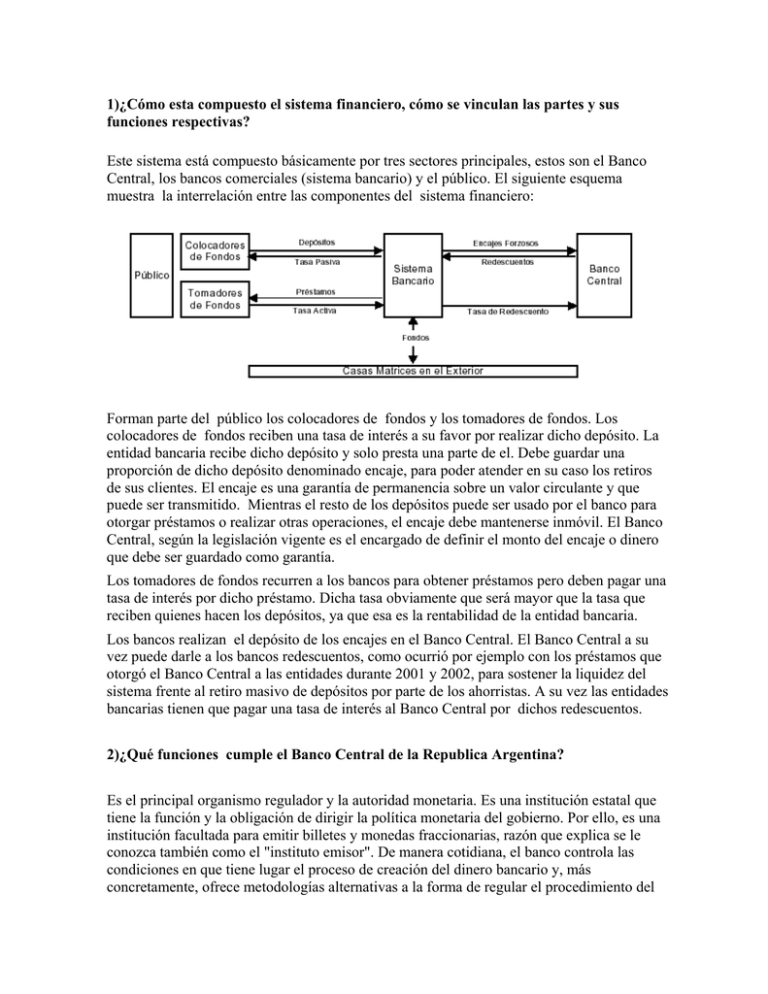

1)¿Cómo esta compuesto el sistema financiero, cómo se vinculan las partes y sus funciones respectivas? Este sistema está compuesto básicamente por tres sectores principales, estos son el Banco Central, los bancos comerciales (sistema bancario) y el público. El siguiente esquema muestra la interrelación entre las componentes del sistema financiero: Forman parte del público los colocadores de fondos y los tomadores de fondos. Los colocadores de fondos reciben una tasa de interés a su favor por realizar dicho depósito. La entidad bancaria recibe dicho depósito y solo presta una parte de el. Debe guardar una proporción de dicho depósito denominado encaje, para poder atender en su caso los retiros de sus clientes. El encaje es una garantía de permanencia sobre un valor circulante y que puede ser transmitido. Mientras el resto de los depósitos puede ser usado por el banco para otorgar préstamos o realizar otras operaciones, el encaje debe mantenerse inmóvil. El Banco Central, según la legislación vigente es el encargado de definir el monto del encaje o dinero que debe ser guardado como garantía. Los tomadores de fondos recurren a los bancos para obtener préstamos pero deben pagar una tasa de interés por dicho préstamo. Dicha tasa obviamente que será mayor que la tasa que reciben quienes hacen los depósitos, ya que esa es la rentabilidad de la entidad bancaria. Los bancos realizan el depósito de los encajes en el Banco Central. El Banco Central a su vez puede darle a los bancos redescuentos, como ocurrió por ejemplo con los préstamos que otorgó el Banco Central a las entidades durante 2001 y 2002, para sostener la liquidez del sistema frente al retiro masivo de depósitos por parte de los ahorristas. A su vez las entidades bancarias tienen que pagar una tasa de interés al Banco Central por dichos redescuentos. 2)¿Qué funciones cumple el Banco Central de la Republica Argentina? Es el principal organismo regulador y la autoridad monetaria. Es una institución estatal que tiene la función y la obligación de dirigir la política monetaria del gobierno. Por ello, es una institución facultada para emitir billetes y monedas fraccionarias, razón que explica se le conozca también como el "instituto emisor". De manera cotidiana, el banco controla las condiciones en que tiene lugar el proceso de creación del dinero bancario y, más concretamente, ofrece metodologías alternativas a la forma de regular el procedimiento del sistema financiero y cambiario. Igualmente, autoriza el funcionamiento de entidades crediticias, las supervisa y controla, y utiliza instrumentos de control bancario, monetario y financiero. De acuerdo a su ley orgánica es una institución estatal autónoma con personalidad jurídica, patrimonio propio y facultad para demandar y controlar en su nombre propio. Tiene duración indefinida y sus obligaciones son garantizadas por el Estado. 3) ¿Cuáles fueron las principales medidas tomadas en la década del 80 para frenar la inflación y el déficit fiscal?¿En qué consistían y qué resultados consiguieron? Las principales medidas tomadas por el gobierno fueron: Plan Austral: estaba formado por un paquete de medidas como la implementación de una nueva moneda, llamada Austral, con cambio igual 1000 pesos; la detención de emisión de base monetaria y congelación de sueldos, precios y tarifas públicas. El plan redujo la inflación y las tazas de interés pero sólo por un breve lapso; a la larga el plan caducaría fruto de la caída del producto nacional en el extranjero Plan Primavera: este plan, al igual que el Austral, consistía en un cambio, sueldos, precios y tarifas públicas fijas. El objetivo era, como siempre, detener la inflación. Estas medidas no fueron del todo bien vistas por el Banco Mundial y al poco tiempo retiró su apoyo económico al país, causando un déficit fiscal e inflación mayores. Plan Bonex: Este plan se ideó para cambiar los depósitos a plazos fijos con montos superiores al millón de pesos por bonos a 10 años. Por entonces la taza de esos depósitos era del 400% y le causaba al estado un creciente déficit fiscal. Esta medida logró balancear parcialmente las cuentas del estado, pero también causó una disminución de la base monetaria, pérdida de liquidez y recesión. 4) ¿En qué consistió y qué consecuencias trajo la aplicación del Plan de Convertibilidad en nuestro país en los comienzos de la década del ‘90? La Ley de convertibilidad fijo el tipo de cambio entre el peso y el dólar estadounidense, eliminó la indexación, y estableció un requerimiento mínimo de reservas internacionales sobre la base monetaria. De esta forma se restringió rigurosamente la emisión de dinero por parte del Banco Central de la República Argentina, convirtiéndolo básicamente en una caja de conversión. Durante la Convertibilidad el total de billetes, estén circulando o en los bancos, es igual a la Base Monetaria, lo que implica que el Banco Central en esta etapa no acumula Pesos. El Plan de Convertibilidad tuvo múltiples consecuencias para la economía de nuestro país, ya que, además de establecer la moneda convertible, eliminó la indexación de los precios, incluyendo salarios y alquileres; y se aplicaron medidas complementarias como la privatización de empresas públicas, la desregulación de algunos servicios y la apertura externa. Esto se tradujo en ciertos aspectos positivos; cabe destacar que la estabilidad de precios y la previsibilidad produjeron un fuerte crecimiento del producto, el PBI tuvo tasas de crecimientos superiores al 5% (con la excepción de 1995, como consecuencia del “efecto Tequila”) Sin embargo, el modelo económico mostró sus desventajas al considerar el aumento de la tasa de desempleo que subió desde un 7% hasta niveles mayores del 14% , pasando por picos de más del 18%. Por otra parte, no todos los sectores productivos tuvieron los mismos resultados. Aunque muchos rubros pudieron reconvertirse, otros, simplemente desaparecieron por no poder adaptarse a la competencia externa, lo que generó una baja pronunciada en la cantidad establecimientos industriales. Además, la Convertibilidad sin equilibrio fiscal, llevó a un creciente endeudamiento externo, a una sostenida desconfianza con la consecuente suba del riego país, el peso de los intereses se hace insostenible y la cesación de pagos se vuelve una amenaza cierta, aumentando el costo financiero de las empresas. 5) Crisis Mexicana. Consecuencias en los sistemas financiero y bancario de nuestro país (el denominado “efecto tequila”). Medidas tomadas por el Gobierno argentino. El estallido de la crisis mexicana en diciembre de 1994 tuvo profundas repercusiones en la economía argentina y en especial en su sistema bancario (el denominado “efecto tequila”). Se desató una masiva huida inicial de depósitos en pesos del exterior en los bancos mayoristas locales. La crisis de liquidez no se hizo esperar y las líneas de crédito se redujeron, afectando mayormente a las nombradas entidades mayoristas. El riesgo sistémico se asoció en un primer momento al riesgo de devaluación, para luego y durante el desarrollo de la crisis, cuestionar la solvencia del sistema financiero y del sector público. Se generó una importante desconfianza acerca de la solidez de las distintas instituciones del sistema. La corrida se vio favorecida por los cortos plazos característicos de los depósitos del sistema. Como medida paliativa, se redujeron fuertemente las exigencias de efectivo mínimo, y como consecuencia los prestamos totales del sistema se contrajeron en menor grado que el total de los depósitos. El gobierno argentino reaccionó intentando evitar la expansión de los problemas de algunas entidades al resto del sistema financiero y a la economía real. La situación de iliquidez fue atacada con reducción de encajes y, posteriormente, con la organización de una red de asistencia para problemas de iliquidez. También se otorgaron pases y redescuentos a las entidades. Las dudas en torno a una posible devaluación fueron contrarrestadas reafirmando la convicción de no devaluar del gobierno y tomando una serie de medidas que facilitaron una mayor dolarización de la economía a fin de restablecer la credibilidad. 6)¿Cómo se hizo para mantener la Ley de Convertibilidad en la década del 90? Dicha política económica partir de 1997 comenzó a demostrar sus falencias. Para mantenerla saludable, se necesitaba el ingreso de divisas. En un principio, éste estaba dado por los ingresos a partir de las privatizaciones de empresas estatales. No obstante, cuando ya no ingresó el dinero suficiente al país dado que dichos activos se agotaron, éste empezó a endeudarse para mantener la ley. 7)¿Qué ocurrió el 29 de noviembre de 2001? La crisis llegó a un punto insostenible. Los argentinos comenzaron a quitar masivamente sus depósitos monetarios de los bancos y, en consecuencia, el sistema bancario colapsó por la fuga de capitales. La fabulosa corrida de de depósitos que soportó el sistema financiero se dio por la creciente desconfianza externa e interna por temor al default de Argentina y continuó en la primera mitad de 2002, acentuada por la devaluación, desdolarización asimétrica de depósitos y créditos, congelamiento y flexibilización para compra de bienes registrables y amparos judiciales. 8)¿Cuáles fueron las consecuencias inmediatas de la crisis? • • • • • Se observó una fuerte pérdida de reservas internacionales del sistema financiero por U$S 19.002 millones. La desdolarización asimétrica de depósitos y préstamos provocó fuertes pérdidas de capital a los bancos, al igual que las devaluaciones de depósitos en dólares en virtud de amparos judiciales, dado el fuerte diferencial entre la cotización del mercado y el tipo de cambio de conversión de los depósitos en moneda extranjera a $1.40. A pesar que la autoridad monetaria asistió a las entidades con casi $18.000 millones, equivalente al 96% del patrimonio neto del sistema financiero, debió recurrirse a la “Ley Tapón de Depósitos” para frenar la fuga de depósitos. Contracción del crédito Aumento de la tasa interés: dada la escasez de depósitos se cobraban intereses altísimos a aquellos que lograban conseguir un préstamo. 9)Explicar la relación de Fisher y los conceptos de tasa activa y tasa pasiva. La fórmula de la relación de Fisher es la siguiente: r =i - (nºpi) donde: r: tasa de interes real, i: tasa de interes nominal, nºpi: inflación La tasa con la cual se manejan los bancos es la tasa nominal: tasa activa(ia) es la tasa que cobran sobre los préstamos, y tasa pasiva(ip) la tasa que pagan a los depositantes. La diferencia entre la tasa activa y la tasa pasiva es conocida como spread. 10) ¿Qué política debe llevar a cabo el Banco Central ante el importante aumento de las reservas internacionales y en qué consiste? El Banco Central (BC) conduce una política de esterilización para morigerar el impacto monetario producto del aumento de las reservas internacionales. La política de esterilización se refiere a las operaciones de absorción de liquidez que hace el BC mediante la colocación de papeles que pagan interés (pasivos remunerados del BC) con el objetivo de controlar la evolución de los agregados monetarios y la tasa de interés local. El BC "esteriliza" parte de la creación de dinero (base monetaria) que resulta de las compras de moneda extranjera que realiza para controlar el tipo de cambio y acumular reservas internacionales. Otra parte de esa creación de dinero es absorbida por la economía a través de la creciente demanda de base monetaria derivada del aumento de la actividad económica y la inflación.