“Las participaciones locales en los tributos de las Comunidades

Anuncio

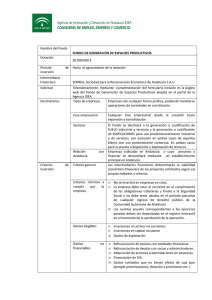

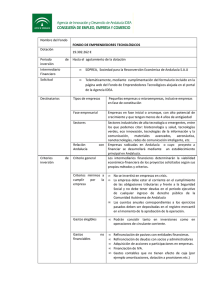

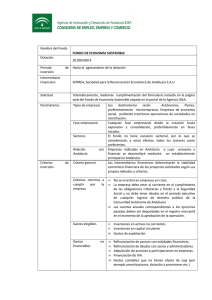

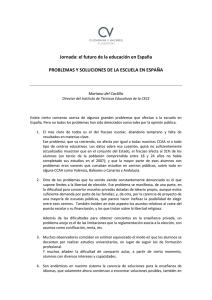

“Las participaciones locales en los tributos de las Comunidades Autónomas: Una revisión crítica” Francisco Pedraja Chaparro Departamento de Economía Universidad de Extremadura (pedraja@unex.es) José Manuel Cordero Ferrera Departamento de Economía Universidad de Extremadura (jmcordero@unex.es) Área temática: Financiación autonómica y local 1 INTRODUCCIÓN La literatura económica justifica la existencia de la Hacienda local desde la perspectiva del gasto y no desde los ingresos; es decir, desde la atribución de aquellas competencias o funciones que permiten mejorar el bienestar de los individuos. La regulación legal, mantiene ese orden lógico de atribuir primero competencias o funciones a los distintos niveles de Hacienda como un paso previo al diseño del correspondiente sistema de financiación. Así lo hace nuestra Constitución cuando en su artículo 142 establece que las Haciendas locales “deberán disponer de los medios suficientes para el desempeño de las funciones que la ley atribuye a las Corporaciones respectivas...”. En definitiva, la delimitación competencial aparece como condición previa al cumplimiento del principio básico de suficiencia; se trata de garantizar un adecuado ajuste, de carácter global y cuantitativo, entre gastos e ingresos. El principio de suficiencia ha de relativizarse no solo con respecto a las competencias asignadas sino también con los demás niveles de la Hacienda pública. No debe pretenderse alcanzar una suficiencia absoluta sino más bien relativa de manera que, los distintos niveles de Hacienda, alcancen, con las fuentes de financiación asignadas, un nivel de cobertura de sus competencias similar o, lo que es lo mismo, el logro de un equilibrio fiscal en sentido vertical. En la consecución del objetivo de una Hacienda relativamente suficiente, la financiación ordinaria debe combinar una serie de instrumentos que añadan, al principio de suficiencia, otros adicionales derivados de su propia especialización. En términos generales, los ingresos propios, fundamentalmente tributarios, se dirigen al principio de autonomía, mientras que los transferidos se centran en el principio de equidad. La anterior recomendación teórica de especialización de los instrumentos en el logro de principios básicos en la financiación descentralizada, puede también reconocerse en el mencionado artículo 142 cuando, una vez establecida la referencia competencial, señala que las Haciendas locales “…se nutrirán fundamentalmente de tributos propios y de la participación en los del Estado y de las CCAA ambos instrumentos con el objetivo de alcanzar la suficiencia”. Esa doble participación de la Hacienda local en los tributos del Estado y de las CCAA resulta coherente, según el comentario anterior, con la 2 capacidad de ambas en la determinación de sus competencias; en efecto, en la medida que ambos niveles de gobierno tienen capacidad para delimitar competencias o funciones locales, deberán acompañar esas modificaciones con recursos para garantizar una financiación suficiente. Otra cosa es, como veremos más adelante, que la participación de las CCAA de régimen común, a diferencia de lo ocurrido con la del Estado (PIE), apenas se haya desarrollado. El presente trabajo se centra precisamente en la participación de las haciendas locales en los tributos de las comunidades autónomas (conocidas como PICAS) de régimen común. Con ese objetivo, en primer lugar, destacamos los elementos estructurales que, de acuerdo con la teoría y el análisis comparado, ha de caracterizar a un sistema idóneo de transferencias generales. A continuación, esos elementos nos servirán de referencia para describir las características y, sobre todo, valorar dichas participaciones en el ámbito autonómico actual. Cerramos el trabajo destacando las luces y las sombras en el desarrollo futuro de este instrumento fundamental de la financiación local 1 . ELEMENTOS ESTRUCTURALES DE UN ADECUADO SISTEMA DE TRANSFERENCIAS GENERALES Como señalamos en la introducción, la literatura económica justifica la existencia de las transferencias generales por razones de equidad. De manera más precisa, para cubrir desequilibrios tanto verticales (equidad entre las distintas esferas de gobierno) como horizontales o la nivelación (equidad entre unidades de una misma esfera de gobierno; los municipios, en nuestro caso). Como consecuencia de la distribución de competencias (generadoras de necesidades de gasto) e ingresos propios entre las distintas esferas de gobierno (central, regional y local), suele ser habitual que exista un desequilibrio relativo desfavorable para las haciendas subcentrales (regional y local), conocido como desequilibrio (fiscal) 1 Este trabajo es una versión actualizada y mejorada del realizado por los mismos autores (Pedraja y Cordero, 2008). 3 vertical. El desequilibrio vertical puede corregirse ajustando competencias o ingresos y, en este último caso, acudiendo a mayores ingresos propios o aumentando las transferencias. Con independencia de la importancia del desequilibrio vertical, si se opta por cubrirlo mediante transferencias, la experiencia comparada aconseja que aquéllas sean flexibles y gocen de cierta estabilidad. Ello puede conseguirse asociando la transferencia, una vez determinada su cuantía, al conjunto de los recursos de la hacienda de la que procede y revisando su importe cada cierto tiempo. En la medida que las necesidades de gasto y las capacidades fiscales no se distribuyan uniformemente entre los municipios, habrá diferencias en los niveles de prestación de los servicios municipales aunque todos ellos realicen un mismo esfuerzo fiscal. Las transferencias pueden ser utilizadas para garantizar la igualación entre las necesidades de gasto y las capacidades fiscales en la esfera municipal. Son razones de eficiencia y, fundamentalmente, de equidad horizontal (interpersonal) las que justifican este objetivo de nivelación. Las transferencias deberían ser distribuidas entre los municipios siguiendo una fórmula sencilla, garantizándose así, no solo la transparencia del sistema, sino otorgando a estos ingresos una estabilidad que resulta imprescindible para una correcta labor presupuestaria. La fórmula puede diseñarse de manera que se alcance el objetivo de nivelación, eliminando las diferencias entre las capacidades fiscales municipales y permitiendo que municipios con esfuerzos impositivos similares puedan cubrir sus necesidades de gasto en proporciones equivalentes. Otra opción es una fórmula distributiva de factores múltiples con la que simplemente se pretende mejorar la suficiencia de los municipios sin un objetivo de nivelación; para ello la transferencia se divide en partes que se reparten en función de una serie de indicadores o factores 2 . 2 Una discusión sobre los distintos tipos de fórmulas y su aplicación al caso de la PIE en Pedraja y Pandiello (2004). 4 La elección entre un tipo de fórmula u otra e incluso la importancia de estas con respecto a los ingresos tributarios propios o las características de estos últimos dependerá del tipo de competencias, de la naturaleza de éstas. Lo que decimos tiene, no solo una base teórica sino que puede contrastarse con la experiencia comparada 3 . Una Hacienda local que tenga asignados unos servicios locales tradicionales normalmente podrá alcanzar la suficiencia con un sistema tributario en el que su figura fundamental sea la imposición sobre la propiedad inmobiliaria (con la que están relacionados esos servicios) y un conjunto de tasas e ingresos públicos junto con una transferencia general, como mecanismo de cierre de la financiación ordinaria, sin excesivas pretensiones, que mejore la suficiencia relativa. Si a esos servicios tradicionales típicos de la hacienda municipal, le añadimos otros de carácter más personal e incluso social, será necesario buscar bases amplias y más flexibles que las tradicionales lo que nos lleva a la renta y, en consecuencia, a la consideración del impuesto sobre la renta de las personas físicas. Por su parte, las transferencias, no solo serán relativamente más importantes, sino también más exigentes, acentuando su carácter nivelador e incorporando, en el índice de capacidad, las nuevas bases utilizadas en la tributación municipal 4 . La fórmula de distribución de las transferencias ha de contar, al margen de que tenga o no una pretensión niveladora, como ingredientes imprescindibles, con unos adecuados indicadores de las necesidades de gasto y de las capacidades fiscales municipales. Las necesidades de gasto dependerán también del tipo de competencias y aquellas serán diferentes, en términos generales, porque lo son tanto los costes por unidad de servicio, como las unidades de servicio requeridas por habitante. Las capacidades fiscales son los ingresos que los municipios pueden obtener si aplican un esfuerzo estándar a sus bases fiscales disponibles. En uno y en otro caso, existen diferentes alternativas de cálculo en las que la precisión de los resultados está directamente relacionada con los requerimientos de información y la complejidad del proceso. 3 En este sentido resulta ilustrativo el trabajo de McMillan (2008). Sobre esta especialización financiera en relación a la naturaleza de las competencias y sus consecuencias para la reforma local en España, véase Pedraja (2009). 4 5 En definitiva, de la exposición anterior es fácil deducir los elementos estructurales de un sistema apropiado de transferencias incondicionado 5 : Relacionado con el objetivo de equilibrio vertical, la determinación de su cuantía y los compromisos sobre su evolución y revisión con el fin de lograr un sistema estable y flexible. Relativo al equilibrio horizontal, la existencia de una fórmula para distribuir la transferencia cuyo tipo, más o menos nivelador, estará condicionado por la naturaleza de las competencias atribuidas Entre los criterios de distribución debe haber factores de necesidad y capacidad. Los primeros ajustados a las competencias y los segundos a las bases impositivas propias Por último, como recomendación general, las decisiones básicas sobre esos elementos estructurales deberían quedar al margen del comportamiento de las unidades que entregan y reciben las transferencias. CARACTERÍSTICAS Y VALORACIÓN DE LAS PICAS Los anteriores elementos estructurales que han de caracterizar un sistema apropiado de transferencias generales nos servirán de guía en análisis y valoración de la situación en la que se encuentran las PICAS en las distintas CCAA de régimen común (Cuadro 1). En primer lugar, se trata de un instrumento que se encuentra ausente en algunas CCAA, al menos si le exigimos la característica de un fondo incondicionado (Valencia, Madrid, Murcia y Asturias 6 ) o que, en su mayor parte, lo sea (Baleares y Rioja) 7 . 5 Un análisis actualizado de este instrumento tanto en su vertiente teórica como en la experiencia comparada se encuentra en Martinez-Vazquez y Searle (2007). 6 En esta comunidad se crea, a finales de 2008, un Fondo de Cooperación Municipal que, aunque se define como incondicionado, ha de destinarse a gastos de capital. 7 Canarias destina el 50% de su Fondo a saneamiento económico financiero o inversión; además, el carácter incondicionado del otro 50%, se supedita al logro de unos objetivos mínimos de gestión tributaria y esfuerzo fiscal por parte del municipio. 6 Tampoco es extraño que, en aquellas CCAA que lo tienen establecido, estos ingresos tengan una naturaleza mixta, en parte condicionada, a políticas específicas de inversiones, empleo o saneamiento financiero entre otras. No criticamos el que las CCAA, en el ámbito de sus competencias, puedan orientar las decisiones de gasto local al objeto de desarrollar políticas territoriales y sectoriales, sino que se utilicen las participaciones para esos objetivos específicos sin atender al principio de suficiencia limitando la autonomía del gasto de los municipios. Los objetivos específicos requieren instrumentos distintos y más eficaces como son las transferencias condicionadas. Con respecto a las cuestiones relativas al equilibrio vertical, cuantía y automatismo en su dotación, el juicio general tampoco es favorable. La importancia relativa de los fondos con respecto a los presupuestos autonómicos (descontamos la parte condicionada) es ciertamente reducida, superando el 1% solo en los casos de Canarias y Galicia. La misma conclusión sobre su mínima relevancia se obtiene si calculamos los valores en euros por habitante o en relación al PIB regional (ninguna comunidad supera los 50 euros ni el 0,25%) (Cuadro 2). Si la importancia de los fondos se mide en relación a los ingresos tributarios, como aproximación a los ingresos que deben financiar estos fondos, sus resultados siguen siendo pobres aunque ofrecen una notable variación como consecuencia del distinto grado de dependencia financiera de las CCAA de la Hacienda central, derivado de sus distintas capacidades fiscales. En definitiva, aunque el desequilibrio vertical debe referirse a la suficiencia relativa de la Hacienda local de la región con respecto a la de su comunidad autónoma, es difícil pensar que cantidades tan exiguas eliminen tal desequilibrio. Cosa distinta es que, en algún caso se establezca alguna dotación mínima (en Baleares, por ejemplo, un 0,7% de sus ingresos propios) o que al compás de la anterior fase expansiva del ciclo económico los fondos hayan crecido en términos absolutos. 7 Por otra parte, la falta de automatismo es evidente ya que, con alguna excepción, en la gran mayoría de CCAA, son las leyes de presupuestos las que fijan su cuantía. Entre las excepciones distinguimos dos casos, uno de automatismo directo y otro que podríamos calificar como indirecto. El primero es el de Galicia, donde se establece la dotación del fondo como porcentaje en la recaudación líquida de los capítulos I, II y III del Presupuesto de ingresos de la Administración general de la comunidad autónoma. Además de ser el único caso en el que se participa en los ingresos tributarios (cumpliendo lo establecido en la CE), al comprometerse a mantener ese porcentaje (para el Fondo Principal y Adicional) en una serie de años, la evolución del Fondo sigue automáticamente la de los ingresos que lo nutren. El segundo es el de Canarias, que hace evolucionar la cuantía del Fondo, previamente fijada, según lo haga la mayor de entre dos macromagnitudes regionales alternativas, el PIB nominal regional o IPC regional. En algunos casos se establecen garantías individuales (municipios) con respecto bien a sus dotaciones previas, bien en relación a la evolución general del fondo lo que favorece la planificación financiera de los municipios pero a costa de no hacer totalmente efectivos los criterios distributivos. Ejemplos de ello lo tenemos en Baleares, que garantiza una participación en el fondo al menos igual a la del año anterior o Galicia, cuya garantía se fija en un crecimiento mínimo igual al 30% crecimiento del conjunto del fondo. Sobre cuestiones relacionadas con el equilibrio horizontal, la primera se refiere a la existencia de una fórmula, lo que resulta clave para la transparencia y estabilidad de los criterios distributivos. Adicionalmente, podemos preguntarnos por el tipo de fórmula según esté o no diseñada para alcanzar la nivelación. Los criterios de distribución, al igual que sucedía con la determinación de la cuantía de los fondos, se establecen en las correspondientes leyes de presupuestos o 8 incluso en disposiciones reglamentarias por lo que no se puede afirmar que, en general, exista una fórmula. Los criterios de reparto del Fondo de Apoyo Municipal de Castilla La Mancha son fijados por el gobierno regional previo informe de la Federación Regional de Municipios y Provincias; algo similar sucede en Baleares. En Andalucía los criterios de distribución también se fijan en cada ejercicio mediante orden de la consejería correspondiente (Gobernación). La experiencia de esta comunidad es sumamente ilustrativa de los problemas que plantea una “fórmula” distributiva compleja 8 con algunos defectos técnicos en su configuración 9 ante un continuado aumento de la dotación del fondo. El resultado fue que, en una fase intermedia, los criterios distributivos solo se aplicaron a los incrementos hasta llegar a desaparecer tales criterios y convertirse el fondo en un mecanismo de reparto a la carta con garantías específicas de crecimiento. Con cierta benevolencia podría interpretarse que existe una fórmula en algún caso, como el de Cataluña, donde los criterios distributivos se mantienen estables en las leyes de presupuestos de los últimos años. La simplicidad de los criterios de reparto, a diferencia del ejemplo anterior, ha facilitado esta situación. Interpretada como fórmula la existencia de unos criterios de reparto, el tipo es claramente distributivo más que nivelador. Se trata de una distribución sobre la base de factores de necesidad exclusivamente o, caso de existir algún factor de capacidad, el peso asociado a él es muy reducido. Lo anterior no debe resultar extraño de acuerdo con el análisis teórico previo y el tipo de competencias tradicionales de la hacienda municipal española; sin ir más lejos, el otro instrumento de participación en ingresos de los municipios, el del Estado (PIE), ha respondido a una fórmula de carácter distributivo. 8 Nueve variables de necesidad para ajustar la población. Variables desconectadas de las competencias municipales (por ejemplo, tasa de paro, población en edad escolar,..) y/o con elevada variación a diferencia de lo que caracteriza a la financiación ordinaria de la que forma parte este instrumento; variables de capacidad para ajustar positivamente (a más capacidad más financiación) la población (por ejemplo, renta media declarada, viviendas por habitante,..); utilización de ponderaciones directamente obtenidas de procedimientos estadísticos; etc. 9 9 Antes de pasar a analizar los factores distributivos, es preciso destacar el tratamiento diferenciado que, en función de su tamaño, se aplica a los municipios y que adopta distintas modalidades. En general, a los municipios mayor tamaño se les asignan cantidades fijas, mientras que los criterios distributivos, son aplicados al resto de unidades (Andalucía, Cataluña, Cantabria, etc.). Incluso las ponderaciones de los factores distributivos varían con el tamaño (Galicia). Más interesante por sus implicaciones teóricas y consecuencias empíricas, es la existencia de cuotas fijas municipales en sus distintas versiones. La misma para todos los municipios (Extremadura, Aragón, Cataluña, Castilla La Mancha, Baleares), inversamente proporcionales al tamaño (Cantabria), destinar parte del fondo a los de menor población (Canarias 10 ) o establecer un fondo adicional específico para ellos (Galicia 11 ). Esas asignaciones fijas, en sus distintas versiones, se fundamentan en la existencia de gastos independientes de la población o, si se prefiere, en ciertas deseconomías de escala en la prestación de los servicios municipales. Con independencia de que puedan estar bien fundamentadas teóricamente no deberían despreciarse, en la medida que las cantidades sean relevantes, los desincentivos que puedan generar a la prestación mancomunada de servicios. En relación a ese problema, algunos fondos reservan una parte para incentivar la prestación supramunicipal de servicios (un 8% en Cataluña). Si desde un punto de vista normativo pasamos a un planteamiento más positivo buscando otras posibles explicaciones, el tratamiento dado a los municipios de menor población puede formar parte de una política regional encaminada a favorecer municipios pequeños de carácter rural o como un medio de compensar el tratamiento favorable que la Hacienda central proporciona a los municipios de mayor tamaño mediante la PIE. 10 11 Un 11% para municipios con menos de 11.000 habitantes y un 5% para el resto. Para los de menos de 15.000 habitantes con cantidades inversamente proporcionales al tamaño. 10 Entre los factores distributivos, los de necesidad son exclusivos o predominantes tanto por su número como por sus correspondientes ponderaciones. De ellos la población es, con diferencia, el más importante o incluso el único (Extremadura). Su disponibilidad, la ausencia de manipulación y su relevancia en la mayoría de los servicios municipales avalan su preeminencia. En algún caso (Cataluña), se afina, ponderando la población con pesos decrecientes por tramos de habitantes. El supuesto implícito, cuando además se añade el componente fijo por municipio, es el de existencia de costes decrecientes por habitante en la prestación de los servicios municipales 12 . Este supuesto es el contrario del asumido en la PIE (servicios adicionales al margen) donde la población ha venido ponderándose tradicionalmente de modo creciente con el tamaño del municipio. Los otros factores de necesidad que acompañan a la población son de tipo geográfico y tratan de recoger también diferencias en costes de prestación: superficie (Asturias, Canarias, Cantabria, Cataluña, Galicia), núcleos de población (Aragón, Cataluña, Galicia, Castilla La Mancha), dispersión (Asturias y Canarias), capitalidad comarcal (Cataluña). Más extraño resulta encontrar factores asociados a demandas diferenciadas derivados de la estructura demográfica: envejecimiento población (Andalucía y Asturias), población en edad escolar (Andalucía) o unidades escolares (Castilla La Mancha y Canarias). Ese predominio de factores de coste que se añaden al elemento poblacional, parece coherente con el tipo de competencias de la hacienda municipal española donde los servicios personales y sociales no son los fundamentales. Por último y en relación a las variables de necesidad puede apreciarse un cierto ajuste a las características propias de las distintas CCAA; así ocurre en factores como la dispersión, la orografía, la (doble) insularidad, los espacios naturales, las plazas hoteleras, etc. En cuanto a los factores de capacidad, son ciertamente excepcionales como criterios de distribución por lo que de existir diferencias significativas en capacidad 12 Lógicamente en casos como el de Cataluña el decrecimiento de los costes es más acusado que si utilizamos la población sin ponderar a igualdad de cuota fija por municipio. Como curiosidad en el caso de Cataluña y, a diferencia de los que ha venido sucediendo en el caso de la PIE, las ponderaciones se aplican por escalones y no por tramos con lo que se evita el correspondiente error de salto. 11 fiscal entre los municipios dentro de las distintas comunidades, como es evidente que ocurre, éstas no serán consideradas al distribuir las transferencias. Además, cuando aparecen lo normal es encontrarse con aproximaciones defectuosas al concepto de capacidad por su parcialidad y escasa representatividad, calculadas, por ejemplo, a partir de los ingresos patrimoniales (Castilla La Mancha) o, lo que es más grave, por estar erróneamente definidas a partir de recaudación por habitante de los ingresos tributarios (Castilla La Mancha y Baleares) mezclando capacidad con esfuerzo fiscal. Andalucía distribuyó, cuando los criterios de reparto fueron efectivos, parte de la transferencia (14%) de acuerdo con un indicador correcto de capacidad fiscal a partir de dos de los impuestos obligatorios municipales (IBI e IAE). En alguna ocasión (Canarias), la variable esfuerzo se utiliza como factor distributivo apareciendo bien definida como relación entre recaudación real y potencial aunque no podemos desconocer, por la experiencia de la PIE, los problemas derivados de los resultados que se obtienen 13 . EL FUTURO DE LAS PICAS Hasta la fecha, las PICAS de las CCAA de régimen común, no se han desarrollado con la generalidad e intensidad que le corresponde a este instrumento de acuerdo con el artículo 142 de la CE y la relevancia alcanzada por las CCAA en España. Sus dotaciones presentan una naturaleza mixta con elevada condicionalidad, son reducidas, carecen de automatismo y sus criterios distributivos además de discutibles no ofrecen la estabilidad necesaria. En su evolución reciente, sin embargo, es posible apreciar algunos aspectos positivos en el desarrollo de las PICAS de ciertas CCAA como, por ejemplo, el crecimiento en sus dotaciones y en el peso de la parte incondicionada, el automatismo en su determinación y evolución, la diversidad en los factores de necesidad ajustada a las peculiaridades de los territorios y la incorporación de algún factor de capacidad. En el futuro de este instrumento financiero es posible detectar diversos elementos cuya influencia en su consolidación tendrán signos opuestos. Comenzando por las luces, hay tres factores que tendrán (tienen) una influencia favorable, los nuevos 13 Sobre esta cuestión puede consultarse Pedraja (2005). 12 estatutos de autonomía, el desarrollo del Pacto Local y el reforzamiento del sistema fiscal autonómico. Frente a esas luces existen dos sombras principales que limitan un verdadero desarrollo de las PICAS; una transitoria, la crisis económica, otra permanente, la falta de una visión integradora de las esferas de la Hacienda pública y de sus procesos de reforma. Comentemos a continuación cada uno de ellos. Las luces La aprobación de los nuevos estatutos de autonomía (Valencia, Cataluña, Baleares, Andalucía, Aragón y Castilla León) constituye sin duda el elemento más favorable en la incorporación definitiva de este instrumento a la financiación local. También es cierto que el compromiso no es igual en todos ellos, siendo más o menos exigentes en la medida que reclamen o no, su regulación mediante ley, con un fondo de carácter incondicionado, a partir de los ingresos tributarios de la comunidad autónoma y que en esa ley se establezcan, además, los criterios de distribución (tanto de necesidad como de capacidad). En función de los anteriores compromisos los más exigentes son los de Andalucía, Cataluña y Aragón, los menos los de la Comunidad Valenciana y Castilla La Mancha, ocupando una posición intermedia el de Baleares 14 . Lo más probable es que esas situaciones se generalicen con la aprobación de los restantes estatutos y que acaben cristalizando en las versiones más exigentes 15 . En todo caso, el nuevo escenario creado por los estatutos de segunda generación comienza a dar sus frutos, Andalucía ha aprobado una ley específica sobre la materia (Ley/2010, de 11 de junio, reguladora de la participación de las entidades locales en los tributos de la 14 Sirva para ilustrar lo que decimos la comparación entre los artículos correspondientes de los nuevos estatutos andaluz y valenciano: Artículo 192.1: “Una ley regulará la participación de las entidades locales en los tributos de la comunidad autónoma, que se instrumentará a través de un fondo de nivelación municipal, de carácter incondicionado”. Ley Orgánica 2/2007, de 19 de marzo de reforma del Estatuto de Autonomía para Andalucía. Artículo 64.3: “Para potenciar la autonomía local sobre la base del principio de subsiedariedad, por ley de Corts, se creará el Fondo de Cooperación Municipal de la Comunidad Valenciana con los mismos criterios que el fondo estatal”. Ley Orgánica 1/2006, de 10 de abril de reforma del Estatuto de Autonomía de la Comunidad Valenciana. 15 Así sucede con la propuesta de reforma estatutaria remitida a las Cortes Generales que en su artículo 60.2 dice: “La Comunidad Autónoma de Extremadura velará por el equilibrio territorial y la realización efectiva del principio de solidaridad. Con esta finalidad mediante ley de la Asamblea, se establecerá un fondo de finalidad incondicionada, dotado a partir de los ingresos tributarios de la Comunidad y que se distribuirá entre los municipios teniendo en cuenta, entre otros factores, su población, sus necesidades de gasto y su capacidad fiscal”. 13 Comunidad Autónoma de Andalucía) cuya descripción y valoración realizamos de modo resumido en el Cuadro 4. Otro factor que favorecerá la consolidación de las PICAS será el desarrollo del Pacto Local. Esta segunda descentralización, como también se conoce, constituye una oportunidad para, una vez calculado convenientemente el coste de los servicios traspasados de la comunidad autónoma al ámbito local con el fin de garantizar la suficiencia, utilizar la participación en los tributos como un instrumento idóneo para lograr ese principio. Alguna prueba de lo que decimos existe en comunidades que han comenzado este proceso como sucede en Galicia donde una parte del actual Fondo de Cooperación Local, el denominado Fondo Complementario, se dedica a financiar el desarrollo del Pacto Local. Un último elemento positivo es el reforzamiento del sistema fiscal autonómico derivado de la ampliación y metamorfosis producida en los tributos cedidos a las CCAA desde el Acuerdo de 1996 (y reforzada en el de 2001), otorgando sobre ellos capacidad normativa e incorporando, a este grupo, alguna figura relevante como el IRPF. La situación actual es bien distinta si se la compara con la capacidad real (y potencial) de los tributos propios autonómicos que, teóricamente, deberían nutrir esas participaciones y cuya relevancia en términos recaudatorios ha sido siempre marginal, o incluso con la de unos tributos cedidos que, sus primeras etapas y hasta las mencionadas reformas, estaban más próximos a simples participaciones territorializadas que a verdaderos recursos tributarios propios 16 . Las sombras La experiencia descentralizadora en España nos ofrece una característica que ha limitado el efectivo desarrollo de instrumentos como el que analizamos. La ausencia de una visión integradora de los distintos niveles de la Hacienda pública donde lo 16 No entramos en cuestiones legales que escapan al ámbito de nuestra especialidad sobre la conveniencia de modificar el art 39.2 del TRLHL para ampliar el objeto de dicha participación de manera que junto a los tributos propios de las CCAA se integren los impuestos cedidos a las CCAA así como de la LOFCA de modo que, a efectos de las participaciones del artículo 142 de la CE, los impuestos cedidos se consideren ingresos tributarios de las CCAA. Sobre estas cuestiones puede consultarse el excelente trabajo de Ramos (2009). 14 municipal acaba siendo el elemento residual, lo que queda después de diseñar los otros niveles de la Hacienda pública, sin contemplarlo como una unidad más en la discusión. Un ejemplo de lo que decimos, repetido en el tiempo, son las sucesivas reformas en el sistema de financiación autonómica que se producen sin tener en cuenta su posible efecto sobre la financiación local e incluso se desarrollan al margen de la propia reforma de esta última. La reciente reforma de la financiación autonómica ha sido una prueba más de lo que decimos con el agravante de esta vez, desde distintas instancias, se apostaba por una reforma conjunta de la financiación autonómica y local. Derivada de esa posible reforma coordinada se había planteado, en un estudio promovido por la FEMP sobre la reforma local española, una propuesta de reforzamiento del sistema de PICAS en los siguientes términos: “Una forma de incentivar la creación de las PICAS en la futura revisión del modelo de financiación autonómica podría ser vincular una parte de la participación en los ingresos del Estado asignada a las Comunidades Autónomas a la creación de las PICAS, de manera que las propias Comunidades Autónomas puedan establecer parcialmente los criterios de distribución basados en necesidades y que deberían ser aplicados, de forma más ajustada, en su territorio” 17 La urgencia de acometer la reforma de la financiación autonómica, como consecuencia de las últimas reformas estatutarias (en especial, la del Estatuto catalán) y su carácter limitado a ese ámbito regional, ha provocado que esa propuesta, viable jurídicamente de articularse de manera adecuada 18 , se haya desaprovechado y con ella una vía de consolidar unos ingresos fundamentales en la financiación local como sucede con la participación en los tributos de las CCAA. La crisis económica está teniendo, en general, un efecto negativo en el desarrollo de las PICAS si comparamos esta fase del ciclo con la anterior expansiva en la que los ingresos de las CCAA crecieron de manera notable. En todo caso, la respuesta 17 18 Suárez et al. (2009), pág. 282. Lasarte y Ramos (2009). 15 cuantitativa y cualitativa de las CCAA no puede caracterizarse como homogénea (Cuadro 3). Comparado el importe de los fondos incondicionados del presente año con los recibidos en 2008 (presupuestados en 2007, año previo a la crisis) las comunidades que vinculan su financiación a la evolución de ingresos o macromagnitudes regionales (Canarias y Galicia), han visto reducidas sus dotaciones, aunque en algún caso (Galicia) la disminución haya procurado compensase con la creación de un fondo extraordinario. El descenso de ingresos otras veces es fruto de decisiones autónomas como ajuste a la situación de crisis (Aragón y Cataluña, por ejemplo). Sin embargo, también se encuentran respuestas contracíclicas de incremento de las dotaciones del fondo general (Andalucía) o creación de alguno extraordinario, se argumenta, para compensar la disminución de las transferencias corrientes procedentes del Estado (Murcia). Por último, pueden detectarse respuestas de tipo cualitativo en algunas comunidades que, aunque mantienen su dotación, amplían la parte incondicionada (Castilla-La Mancha y Extremadura). 16 Cuadro 1. Análisis comparado de los sistemas de transferencias por Comunidades Autónomas ANDALUCÍA Instrumento y Dotación Normativa reguladora Plan de Cooperación Municipal (incluye): Decreto 51/1989 de 14 de marzo Fondo para la nivelación de servicios municipales Orden de 19 de marzo de 2010 Dotación en 2010: 200.000.000 euros Ley 5/2009, de 28 de diciembre, del Presupuesto de la Comunidad Autónoma de Andalucía para el año 2010. Fondo Local de Aragón Ley 7/1999 de 9 de abril de Administración Local de Aragón (incluye): ARAGÓN Fondo de Cooperación Municipal Dotación en 2010: 19.235.000 euros ASTURIAS Fondo de Cooperación Municipal LEY 12/2009, de 30 de diciembre, de Presupuestos de la Comunidad Autónoma de Aragón para el ejercicio 2010 Ley del Principado de Asturias 4/2009, de 29 de diciembre, de Medidas Administrativas y Tributarias de Acompañamiento a los Presupuestos Generales para 2010 Criterios de distribución Reparto según fórmula distributiva: - 47,3 % partes iguales - 14 % según inversa de la capacidad fiscal - 38,7 % según población ponderada por un indicador de necesidades que incluye: Número de núcleos Población < 16 años Población > 65 años Incremento relativo de pob. Viviendas por habitante Plazas alojamiento Tasa de paro Renta media El Fondo se reparte entre todos los municipios, excepto Huesca, Teruel y Zaragoza, atendiendo a los siguientes criterios: - 40 % partes iguales - 45 % población - 15 % núcleos de población diferenciados. La fórmula de reparto tiene dos bloques diferenciados: - Una partida fija de 50.000 euros por concejo - Una variable, determinada por cinco parámetros: Población Envejecimiento Superficie Orografía (porcentaje de la superficie con pendiente superior a 20%) Dispersión 17 BALEARES Fondo de Cooperación Municipal Dotación en 2010: 16.241.442 euros Fondo Canario de Financiación Municipal CANARIAS Dotación en 2010: 198.512.978 euros Fondo de Cooperación Municipal CANTABRIA Dotación en 2010: 15.452.024 euros Decreto 22/2005, de 4 de marzo, de la Consellería de Interior del Gobierno Autónomo Balear Ley de la Comunidad Autónoma de las Islas Baleares 9/2009, de 21 de diciembre, de presupuestos generales para el año 2010 Ley autonómica 3/1999 de 4 de febrero, del Fondo Canario de Financiación Municipal Ley 13/2009, de 28 de diciembre, de Presupuestos Generales de la Comunidad Autónoma de Canarias para 2010 Decreto 109/2006, de 26 de octubre Ley de Cantabria 5/2009, de 28 de Diciembre, de Presupuestos Generales de la Comunidad Autónoma de Cantabria para el 2010 Palma de Mallorca: 4.231.459 euros. El resto de la cuantía se distribuye entre el resto de municipios según: Población Solidaridad (partes iguales) Insularidad Doble insularidad Incremento de población Protección del territorio Municipios de interior Municipios pequeños Municipios con diversos núcleos de población Renta municipal Presión fiscal municipal La distribución de los recursos del Fondo atiende a los siguientes criterios: Población (88%) Solidaridad (16%). Se asigna el 11 % a los municipios menores de 10.000 habitantes y el 5 % al resto. Insularidad periférica: pertenencia a una isla diferente a Tenerife o Gran Canaria (1%) Superficie (2%) Espacios naturales protegidos (2%) Plazas turísticas (2%) Dispersión territorial (5%) Unidades escolares (4%) Hay dos sistemas de distribución: - Sistema de asignación fija destinado a los municipios con más de 20.000 habitantes. - Sistema de asignación variable aplicado al resto de municipios que se reparten según la población relativa (85 %) y la extensión (15 %). 18 Ley 3/1991, de 14 de marzo, de Entidades Locales de Castilla-La Mancha CASTILLA LA MANCHA Fondo Regional de Cooperación Local Decreto 35/2009, de 28 de abril Dotación en 2010: 61.944.500 euros Ley 5/2009, de 17 de diciembre, de Presupuestos Generales de la Junta de Comunidades de Castilla La Mancha para el año 2010 Decreto 7/2010, de 16 de febrero Fondo de Cooperación Local Dotación en 2010: 57.454.186 euros Criterios de reparto: - 95 % municipios y entidades locales de ámbito inferior al municipal - 4 % para mancomunidades - 1 % se reserva para atender incidencias imprevisibles Criterios de reparto de la parte incondicionada del Fondo destinada a municipios y entes locales menores: Cuota fija Cuota variable: Nº habitantes x Coeficiente en función de: - Existencia de núcleos de población diferenciados dentro del municipio - Ingresos patrimoniales - Esfuerzo fiscal - Unidades escolares Decreto 57/1990, de 5 de abril, regulador de la gestión del Se incluye el Fondo de Apoyo Municipal CASTILLA Y LEÓN Dotación en 2010: 6.271.302 euros Fondo de Cooperación Local Fondo de Cooperación Local CATALUÑA (se distribuyen entre municipios, comarcas y entidades municipales descentralizadas) Dotación destinada a Ayuntamientos: 117.849.360 euros población igual o superior a 20.000 hab. Ley de la Comunidad Autónoma de Castilla y León 11/2009, de 22 de diciembre, de Presupuestos Generales para 2010 Dotación en 2010: 156.372.696 euros Se destina a los municipios con Ley autonómica 8/1987, de 15 de abril, Municipal y de Régimen Local de Cataluña Ley 25/2009, de 23 de diciembre, de presupuestos de la Generalidad de Cataluña para 2010 Los criterios para su distribución se acuerdan cada año El importe destinado a los ayuntamientos se distribuye del siguiente modo: - Libre disposición: 109.349.360 - Fomento de la prestación supramunicipal de servicios: 8.500.000 La participación de libre disposición se distribuye del siguiente modo: - Barcelona: cantidad fija (5.000.000 de euros) - Resto de municipios según: Población Existencia de núcleos de población diferenciados fuera de la entidad Capitalidad comarcal Superficie 19 No existe ningún instrumento específico de cooperación COMUNIDAD VALENCIANA Existe una propuesta de creación de un Fondo de Cooperación local Fondo Regional de Cooperación Municipal Dotación en 2010: 40.270.162 euros Anteproyecto de Ley de Régimen Local de la Comunidad Valenciana Ley 8/2009, de 28 de diciembre, de Presupuestos Generales de la Comunidad Autónoma de Extremadura para 2010 Criterios de reparto (según la propuesta establecida en el anteproyecto de Ley): Población (ponderada): 50 % Esfuerzo fiscal: 10 % Inversa de la capacidad recaudatoria en el ámbito tributario: 10 % Situación dotacional relativa de la entidad local: 20 % Prioridades de la política local: 10 % Criterios de reparto: - Una parte se dedica al fin concreto de creación de empleo (11.293.740,19 euros) en los municipios con población superior a los 2.000 habitantes. EXTREMADURA - Una cantidad fija por cada municipio o entidad local menor (17.000 euros) - Una cuantía adicional de 10.160 euros para cada municipio o entidad local menor con una población igual o menor de 2.000 habitantes - Resto según población Fondo de Cooperación Local Dotación en 2010: 126.500.000 euros GALICIA (2,8574 % de la recaudación líquida de los capítulos I, II y III del Presupuesto de ingresos) Fondo Extraordinario de apoyo a los ayuntamientos Dotación en 2010: 18.309.079 euros Real Decreto 373/1990 Ley 5/2000, de 28 de diciembre (Disposición Adicional Octava) Decreto 5/2004, de 8 de enero Decreto 197/2006, de 19 de octubre Ley 9/2009, de 23 de diciembre, de presupuestos generales de la Comunidad Autónoma de Galicia para el año 2010 El reparto de estos recursos se desglosa de la siguiente forma: - Un 1,8945 % se distribuye entre todos los municipios distinguiendo tres tramos de población (menos de 15.000 habitantes, entre 15.000 y 50.000 y más de 50.000) según: población, superficie, esfuerzo fiscal y núcleos de población. - Un 0,3599 % se reparte entre los municipios con población inferior a los 15.000 habitantes por cuotas fijas, distinguiendo varias escalas en función del número de habitantes. - 0,1641 % se destina a financiar las competencias transferidas en virtud del Pacto Local 20 Fondo Regional de Cooperación Municipal MADRID Dotación en 2010: 2.228.656 euros Ley 9/2009, de 23 de diciembre, de Presupuestos Generales de la Comunidad de Madrid para 2010 Plan de Cooperación Local (incluye varios bloques) Fondo de Cooperación Local (financiación incondicionada) MURCIA Ley 2/2003, de 11 de marzo, de Administración Local de la Comunidad Decreto 66/2003, de 22 de mayo Dotación en 2010: 13.398.345 Beneficiarios de las transferencias del Plan de Cooperación Local: Ley 14/2009, de 23 de diciembre, de Presupuestos Generales de la Comunidad Autónoma de la Región de Murcia para el ejercicio 2010 Fondo adicional que tiene por objeto ayudar a los municipios con dificultades Dotación en 2010: 25.000.703 euros Fondo de Cooperación Local RIOJA (LA) Dotación en 2010: 23.159.664 euros La Dirección General de Administración Local de la Consejería de Justicia y Administraciones Públicas, establece los criterios y variables de distribución a los efectos de la asignación máxima anual que corresponde a cada uno de los Ayuntamientos beneficiarios: - Población (60%) - Ingresos corrientes municipales (20%) - Medioambiente (20 %) Ley 1/2003 de la Administración Local de La Rioja (artículo 113) Ley 5/2009, de 15 de diciembre, de Presupuestos Generales de la Comunidad Autónoma de La Rioja para el año 2010 Municipios de más de 50.000 habitantes: Financiación de gastos corrientes mediante convenios singulares Municipios con población inferior a 50.000 habitantes: - Subvenciones condicionadas destinadas a disminuir los déficits en infraestructura y equipamientos básicos - Subvenciones con destino a la realización de toda clase de obras (Caja de Cooperación Municipal) - Subvenciones con destino a sufragar gastos corrientes (Fondo de Cooperación Municipal). Líneas de actuación: - Sección de capitalidad: Cantidad fija para Logroño. - Sección de cabeceras de comarca. Se destina una cantidad fija a los municipios considerados cabeceras de comarca. - Sección de municipios de población superior a 2.000 habitantes. Reparto según cuota fija y población. - Sección de pequeños municipios (Carácter finalista) - Sección de otras líneas finalistas (resto) 21 Cuadro 2. Importancia relativa de las transferencias en las distintas CCAA (2010) Importe Transferencias incondicionadas 20 Población 19 PIB (en miles de euros) Presupuesto Total Ingresos corrientes Ingresos Tributarios Importe por habitante % PIB % Ppto. % Ing. Corr. % Ing. Trib. Andalucía 200.000.000 8.302.923 142.874.209 33.737.698.011 26.303.142.633 10.072.917.629 24,09 0,14% 0,59% 0,76% 1,99% Aragón 19.235.000 1.345.473 32.473.353 5.560.217.395,71 4.349.718.024,61 2.298.038.120 14,30 0,06% 0,35% 0,44% 0,84% Asturias 8.500.000 1.085.289 22.736.137 4.428.303.000 3.377.082.065 1.802.663.702 7,83 0,04% 0,19% 0,25% 0,47% Baleares 16.241.442 1.095.426 26.327.368 1.966.597.484 14,83 0,06% 0,48% 0,62% 0,83% 99.256.489 2.103.992 41.411.271 3.384.430.275 7.741.117.421 2.639.232.613 Canarias 21 5.287.388.028 1.857.554.892 47,18 0,24% 1,58% 1,87% 5,35% Cantabria 15.452.024 589.235 13.479.588 2.457.374.277 1.936.167.800 1.037.147.600 26,22 0,11% 0,63% 0,80% 1,49% Castilla-La 22 Mancha 43.361.150 2.563.521 35.040.473 9.616.878.150 7.249.470.322 3.033.536.870 24,16 0,12% 0,45% 0,60% 1,43% 23 6.271.302 2.081.313 55.981.738 10.575.537.036 8.322.206.237 3.594.751.376 4,85 0,01% 0,06% 0,08% 0,17% Cataluña 156.372.696 7.475.420 195.402.673 39.699.266.067 25.912.075.809 15.651.734.693 20,92 0,08% 0,39% 0,60% 1,00% Com. Valenciana - 5.094.675 101.608.347 14.392.849.570 11.820.004.560 7.917.556.341 - - - - - 28.976.422 1.102.410 17.608.711 5.620.156.525 4.360.254.736 1.253.724.278 26,28 0,16% 0,52% 0,66% 2,31% Galicia 126.000.000 2.796.089 54.685.978 11.371.001.928 8.596.484.844 3.450.980.131 45,06 0,23% 1,11% 1,47% 3,65% Madrid - 6.386.932 189.059.610 21.441.553.433 17.993.444.452 12.393.473.697 - - - - - 38.399.048 1.446.520 27.017.880 5.067.293.622 3.967.410.267 2.125.986.016 0,76% 0,97% 1,81% 321.702 7.825.018 1.345.360.000 1.078.089.438 552.249.003 26,54 25,76 0,14% 8.287.758 0,11% 0,62% 0,77% 1,50% Castilla y León Extremadura Murcia Rioja (La) 25 24 19 Los datos de población proceden del Padrón Municipal a 1 de enero de 2009 (Fuente: Instituto Nacional de Estadística). Los datos sobre el PIB regional corresponden a la estimación realizada por el Instituto Nacional de Estadística para el año 2009. 21 El importe global del Fondo asciende a 198,5 millones de euros, pero sólo el 50 % tiene carácter incondicionado. 22 El importe a repartir representa la parte incondicionada (70%) de la cantidad total presupuestada para el Fondo, que asciende a 61,94 millones de euros. 23 El importe del Fondo incondicionado se reparte únicamente entre los municipios con población superior a los 20.000 habitantes, de modo que para calcular el importe por habitante sólo se ha tenido en cuenta la población de estos municipios. 24 Se recoge únicamente la parte del Fondo que corresponde a financiación incondicionada. 25 Se incluyen sólo los importes relativos a las líneas de actuación que reciben transferencias incondicionadas. 20 22 Cuadro 3. Evolución del importe de las participaciones en el período 2008-2010 2008 2008-2010 2010 Evol. TR Evol. TRpc Evol. TR/Ppto. Importe Importe por habitante % Presupuesto Importe Transferencias Importe por habitante % Presupuesto Andalucía 127.000.000 15,92 0,40% 200.000.000 24,09 0,59% 57,48% 51,32% 47,50% Aragón 24.040.485 18,82 0,43% 19.235.000 14,30 0,35% -19,99% -24,02% -18,60% Asturias - - - 8.500.000 7,83 0,19% Baleares - - - 16.241.442 14,83 0,48% Canarias 96.015.000 48,11 1,34% 99.256.489 47,18 1,28% 3,38% -1,93% -4,48% Cantabria 15.149.043 26,67 0,63% 15.452.024 26,22 0,63% 2,00% -1,69% 0,00% Castilla-La 26 Mancha 19.320.000 10,00 0,22% 43.361.150 24,16 0,45% 124,44% 141,60% 104,55% Castilla y León 27 6.271.302 4,85 0,06% 6.271.302 4,85 0,06% 0% 0% 0% Cataluña 167.561.191 23,49 0,48% 156.372.696 20,92 0,39% -6,68% -10,94% -18,75% C. Valenciana - - - - - - - - - Extremadura 17.500.000 16,11 0,32% 28.976.422 26,28 0,52% 65,58% 63,13% 62,50% Galicia 125.499.067 45,35 1,09% 126.000.000 45,06 1,11% 0,40% -0,64% 1,83% Madrid - - - - - - - - - Murcia - - - 38.399.048 26,54 0,76% - - - Rioja (La) 7.646.519 24,96 0,59% 8.287.758 25,76 0,62% 8,39% 3,21% 5,08% 26 27 El importe a repartir representa la parte incondicionada del Fondo, que asciende al 30 % en 2008 y al 70% en 2010. El importe del Fondo incondicionado se reparte únicamente entre los municipios con población superior a los 20.000 habitantes en los dos años considerados. 23 Cuadro 4. La nueva Participación de las entidades locales en los tributos de la Comunidad Autónoma de Andalucía (Ley 6/2010) Fondo: medio de instrumentar la participación de las entidades locales en los tributos de la Comunidad Autónoma de Andalucía (sustituye al anterior Fondo de nivelación de servicios municipales). Carácter incondicionado. Ámbito subjetivo: todos los municipios de Andalucía. Con distinción de grupos de municipios (cuatro 28 ) según tamaño de la población. Posibilidad, municipios < 20.000 habitantes, de asignar la participación a la provincia si los servicios de tales municipios se gestionan por ella. Los municipios han de solicitar la participación en el Fondo 29 . Dotación y evolución: Inicial (primer año aplicación: 2011): 420 millones € Incremento anual 60 M€ hasta 2014. A partir 2015: actualización según evolución de los Ingresos Tributarios de Andalucía (ITA) 30 . ITA = impuestos propios, tributos cedidos tradicionales e impuesto de matriculación y de ventas minoristas sobre determinados hidrocarburos. Distribución por grupos: Año inicial (2011): Cantidades específicas por grupos 31 . Resto años hasta 2014: El incremento de la cuantía se reparte entre los cuatro grupos de municipios según la evolución de la población de cada grupo respecto al total de Andalucía, aunque se establecen unos coeficientes correctores para evitar posibles desequilibrios que beneficien a los municipios de mayor tamaño 32 . Garantía (permanente) = cantidad recibida en 2009 Fórmula distributiva (variables y pesos: iguales para todos los grupos): Variables de necesidad: o Población (85%) o Superficie urbana (6%) o Dispersión 33 (5%) Variable de capacidad: o Estimación a partir del IBI 34 (4%). 28 Hasta 5.000, de 5.000 a 20.000, de 20.000 a 50.000 y más de 50.000. Si no lo hacen se le entrega (cada año que estén fuera del sistema) la cantidad percibida en 2009 por el anterior fondo. 30 La actualización se hace para la dotación de cada grupo y, en consecuencia, para el total del fondo. 31 En porcentajes la distribución del fondo por grupos en ese año es: 1 (26,6%), 2 (23,2%), 3 (14,9%) y 4 (35,4%). 32 La fórmula correspondiente al grupo 2 (G2) sería la siguiente: ∑ Importes F. Nivelación 2009 G2 + (Dotación global del Fondo - F. Nivelación 2009) x Población G2 Población total Andalucía La fórmula aplicable a los municipios del grupo 3 (G3) es la misma, pero multiplicando el segundo componente por 0,95, mientras que para los del grupo 4 (G4) el segundo bloque se multiplica por 0,90. Por último, a los municipios del grupo 1 (G1) les corresponde el remanente del Fondo, una vez aplicadas las operaciones anteriores. 33 Número entidades singulares. 29 24 Valoración: Previo: mejora significativa en relación al anterior Fondo. Importancia relativa en términos comparados (si se cumplen los compromisos de la ley) 35 . Respeta autonomía del gasto: carácter incondicionado. Automatismo en la evolución: asocia su evolución a la de un subconjunto de ingresos tributarios (ITA). No obstante, la base que nutre al fondo (ITA) es manifiestamente mejorable desde el punto de vista económico 36 . Reparto mediante fórmula distributiva (pocos factores y relevantes): sencillez y estabilidad + apropiada por tipo competencias municipales. o o Necesidades de gasto (preeminencia: 96%): Peso del pasado: statu quo (tratamiento preferente municipios menor población) + cambio: ajuste de incrementos hacia la proporcionalidad poblacional (no estricta). Población 37 (fundamental) con ajustes por costes de prestación asociados variables geográficas (superficie) y de aquellas en relación con la población (dispersión 38 ). Capacidad fiscal (peso muy reducido: 4%): bien definida y calculada pero limitada al principal impuesto municipal. 34 Al ser una fórmula aditiva se utiliza el inverso. La capacidad se estima a partir de la recaudación correspondiente de aplicar un tipo medio a la base liquidable del IBI del municipio; el tipo medio es el resultado, para cada grupo, del cociente entre la suma de cuotas líquidas y de bases liquidables de ese impuesto. 35 Claramente por encima del 1% del Presupuesto y próximo a los porcentajes de las CCAA con mayores valores (Canarias y Galicia). 36 La base parece bastante razonable en la medida que incluye tributos propios sobre los que no cabe discusión y parte de los cedidos en los que concurre que se encuentran cedidos al 100 por 100, sobre los que las CCAA poseen capacidad normativa y de gestión. El problema es que desde un punto de vista económico se excluye de la base aquellas figuras cuya recaudación más se ajusta al ciclo económico por lo que la recaudación de los seleccionados puede acabar siendo bastante errática. Desde esa perspectiva económica, lo más razonable sería incorporar a la base (y a su evolución) la totalidad de los impuestos cedidos. Lo anterior eliminaría la necesidad de hacer ajustes para obtener una recaudación homogeneizada que lo más probable es que no se lleve a cabo. 37 Sin ponderar pero no olvidar el efecto de la garantía de statu quo. 38 Con una variable poco sofisticada (número de entidades singulares). 25 Bibliografía Lasarte, J. y Ramos, J. (2009): Financiación local y participaciones en tributos autonómicos, Agencia Tributaria de Madrid. Martínez Vázquez, J. y Searle, B. (eds.) (2007): Challenges in the Design of of Fiscal Equalization and Intergovernmental Transfers, Springer. McMillan, M. L., (2008): “A local Perspective on Fiscal Federalism: Practices, Experiences, and Lessons from Industrial Countries”, Macro Federalism and Local Finance, Anwar Shah, ed. World Bank. Pedraja, F. (2005): “La nueva participación en los Tributos del Estado: una primera valoración”, Papeles y Memorias de la Real Academia de Ciencias Morales y Políticas, nº 13, pp. 98-109. Pedraja, F. (2009): “Algunas claves de la Hacienda municipal y del éxito de su reforma”, en Caramés, L., González-Páramo, J.M. Pedraja, F. (eds.): Siempre Hacienda Pública.”Ensayos en homenaje al profesor Enrique Fuentes Quintana”, Civitas Thomson Reuters. Pedraja, F. y Cordero, J.M. (2008): “Sobre las participaciones locales en las Comunidades Autónomas”, Papeles de Economía Española, 115, 108-188. Pedraja, F. y Suárez, J. (2004): “La última reforma de la participación municipal en los tributos del Estado: Un análisis cualitativo”, Papeles de Economía Española, nº 100 (II), pp. 77-89. Ramos, J. (2009): “La participación de las haciendas locales en los tributos de las Comunidades Autónomas”, Serie claves del gobierno local, 10, Fundación Democracia y Gobierno Local. Suárez Pandiello, J. (coord.), N. Bosch, F. Pedraja, J.J. Rubio, A. Utrilla (2008), La financiación local en España: Radiografía del presente y propuestas de futuro, FEMP. 26