Reestructurar o consolidar su deuda, ¿cuándo conviene

Anuncio

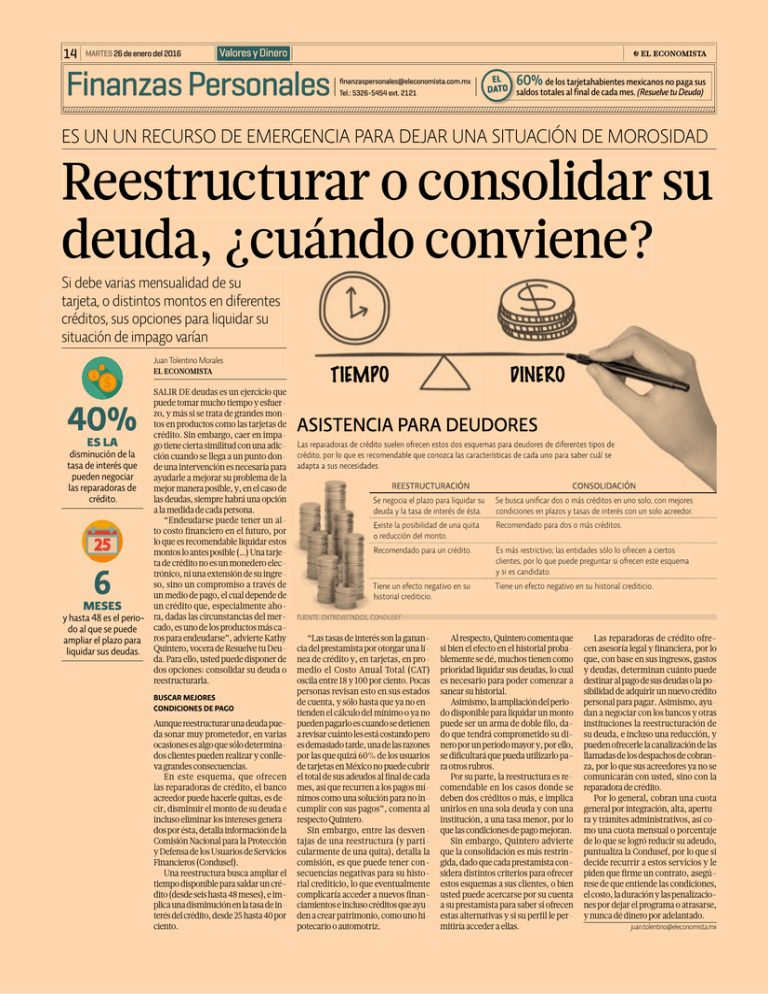

14 MARTES 26 de enero del 2016 Valores y Dinero Finanzas Personales finanzaspersonales@eleconomista.com.mx Tel.: 5326-5454 ext. 2121 60% de los tarjetahabientes mexicanos no paga sus saldos totales al final de cada mes. (Resuelve tu Deuda) ES UN UN RECURSO DE EMERGENCIA PARA DEJAR UNA SITUACIÓN DE MOROSIDAD Reestructurar o consolidar su deuda, ¿cuándo conviene? Si debe varias mensualidad de su tarjeta, o distintos montos en diferentes créditos, sus opciones para liquidar su situación de impago varían Juan Tolentino Morales EL ECONOMISTA 40% es la disminución de la tasa de interés que pueden negociar las reparadoras de crédito. 6 meses y hasta 48 es el periodo al que se puede ampliar el plazo para liquidar sus deudas. SALIR DE deudas es un ejercicio que puede tomar mucho tiempo y esfuerzo, y más si se trata de grandes montos en productos como las tarjetas de crédito. Sin embargo, caer en impago tiene cierta similitud con una adicción cuando se llega a un punto donde una intervención es necesaria para ayudarle a mejorar su problema de la mejor manera posible, y, en el caso de las deudas, siempre habrá una opción a la medida de cada persona. “Endeudarse puede tener un alto costo financiero en el futuro, por lo que es recomendable liquidar estos montos lo antes posible (…) Una tarjeta de crédito no es un monedero electrónico, ni una extensión de su ingreso, sino un compromiso a través de un medio de pago, el cual depende de un crédito que, especialmente ahora, dadas las circunstancias del mercado, es uno de los productos más caros para endeudarse”, advierte Kathy Quintero, vocera de Resuelve tu Deuda. Para ello, usted puede disponer de dos opciones: consolidar su deuda o reestructurarla. BUSCAR MEJORES CONDICIONES DE PAGO Aunque reestructurar una deuda pueda sonar muy prometedor, en varias ocasiones es algo que sólo determinados clientes pueden realizar y conlleva grandes consecuencias. En este esquema, que ofrecen las reparadoras de crédito, el banco acreedor puede hacerle quitas, es decir, disminuir el monto de su deuda e incluso eliminar los intereses generados por ésta, detalla información de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef). Una reestructura busca ampliar el tiempo disponible para saldar un crédito (desde seis hasta 48 meses), e implica una disminución en la tasa de interés del crédito, desde 25 hasta 40 por ciento. TIEMPO DINERO ASISTENCIA PARA DEUDORES Las reparadoras de crédito suelen ofrecen estos dos esquemas para deudores de diferentes tipos de crédito, por lo que es recomendable que conozca las características de cada uno para saber cuál se adapta a sus necesidades. REESTRUCTURACIÓN CONSOLIDACIÓN Se negocia el plazo para liquidar su deuda y la tasa de interés de ésta. Se busca unificar dos o más créditos en uno solo, con mejores condiciones en plazos y tasas de interés con un solo acreedor. Existe la posibilidad de una quita o reducción del monto. Recomendado para dos o más créditos. Recomendado para un crédito. Es más restrictivo; las entidades sólo lo ofrecen a ciertos clientes, por lo que puede preguntar si ofrecen este esquema y si es candidato. Tiene un efecto negativo en su historial crediticio. Tiene un efecto negativo en su historial crediticio. FUENTE: ENTREVISTADOS, CONDUSEF “Las tasas de interés son la ganancia del prestamista por otorgar una línea de crédito y, en tarjetas, en promedio el Costo Anual Total (CAT) oscila entre 18 y 100 por ciento. Pocas personas revisan esto en sus estados de cuenta, y sólo hasta que ya no entienden el cálculo del mínimo o ya no pueden pagarlo es cuando se detienen a revisar cuánto les está costando pero es demasiado tarde, una de las razones por las que quizá 60% de los usuarios de tarjetas en México no puede cubrir el total de sus adeudos al final de cada mes, así que recurren a los pagos mínimos como una solución para no incumplir con sus pagos”, comenta al respecto Quintero. Sin embargo, entre las desventajas de una reestructura (y particularmente de una quita), detalla la comisión, es que puede tener consecuencias negativas para su historial crediticio, lo que eventualmente complicaría acceder a nuevos financiamientos e incluso créditos que ayuden a crear patrimonio, como uno hipotecario o automotriz. Al respecto, Quintero comenta que si bien el efecto en el historial probablemente se dé, muchos tienen como prioridad liquidar sus deudas, lo cual es necesario para poder comenzar a sanear su historial. Asimismo, la ampliación del periodo disponible para liquidar un monto puede ser un arma de doble filo, dado que tendrá comprometido su dinero por un periodo mayor y, por ello, se dificultará que pueda utilizarlo para otros rubros. Por su parte, la reestructura es recomendable en los casos donde se deben dos créditos o más, e implica unirlos en una sola deuda y con una institución, a una tasa menor, por lo que las condiciones de pago mejoran. Sin embargo, Quintero advierte que la consolidación es más restringida, dado que cada prestamista considera distintos criterios para ofrecer estos esquemas a sus clientes, o bien usted puede acercarse por su cuenta a su prestamista para saber si ofrecen estas alternativas y si su perfil le permitiría acceder a ellas. Las reparadoras de crédito ofrecen asesoría legal y financiera, por lo que, con base en sus ingresos, gastos y deudas, determinan cuánto puede destinar al pago de sus deudas o la posibilidad de adquirir un nuevo crédito personal para pagar. Asimismo, ayudan a negociar con los bancos y otras instituciones la reestructuración de su deuda, e incluso una reducción, y pueden ofrecerle la canalización de las llamadas de los despachos de cobranza, por lo que sus acreedores ya no se comunicarán con usted, sino con la reparadora de crédito. Por lo general, cobran una cuota general por integración, alta, apertura y trámites administrativos, así como una cuota mensual o porcentaje de lo que se logró reducir su adeudo, puntualiza la Condusef, por lo que si decide recurrir a estos servicios y le piden que firme un contrato, asegúrese de que entiende las condiciones, el costo, la duración y las penalizaciones por dejar el programa o atrasarse, y nunca dé dinero por adelantado. juan.tolentino@eleconomista.mx