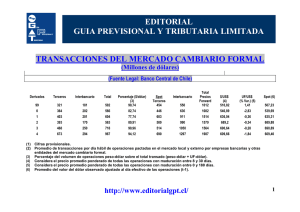

La Banca Central y los derivados financieros

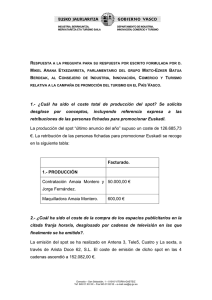

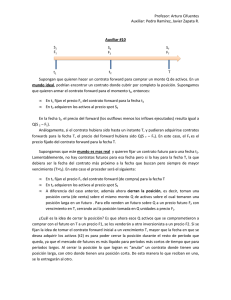

Anuncio