Capítulo 6: Financiera

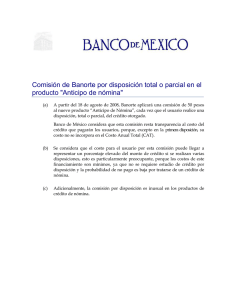

Anuncio