sin modificaciones

Anuncio

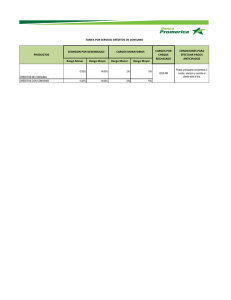

Modificaciones al Régimen de Protección de los usuarios financieros del Banco Central de la República Argentina Comunicación “A” 5388 del 24.01.2013, modificada por la Comunicación “A” 5460 del 17.07.2013. Jueves 15 de agosto de 2013. Definición de usuario de servicios financieros Art. 1.1.1. Normas de protección de los usuarios de servicios financieros. “A los efectos de la presente reglamentación, este concepto comprende a las personas físicas y jurídicas que en beneficio propio o de su grupo familiar o social y en carácter de destinatarios finales hacen uso de los servicios ofrecidos por los sujetos obligados que se enuncian en el punto 1.1.2., como a quienes de cualquier otra manera están expuestos a una relación de consumo con tales sujetos”. Forman también parte de esta categoría los deudores cedidos por las entidades financieras, independientemente de que hayan o no sido notificados de la cesión, así como los deudores de créditos adquiridos por entidades financieras por cesión. Sujetos Obligados (pequeña modificación) 1. Entidades financieras. 2. Casas, agencias y oficinas de cambio (excepto operaciones permitidas art. 3 Dec 62/71 Novedad). 3. Fiduciarios de fideicomisos acreedores de créditos cedidos por Entidades Financieras. 4. Empresas no financieras emisoras* de tarjetas de crédito y/o compra, excepto por las operaciones no comprendidas en la LTC (ej.: préstamos personales). Terceros: cuando un tercero desarrolle tareas relativas a servicios ofrecidos por los sujetos obligados o en su nombre, ambos serán responsables por el cumplimiento de las normas protección de usuarios financieros. Debe estar estipulado en los instrumentos que acuerden la realización de dichas tareas. *La LTC brinda la siguiente definición de emisor: “es la entidad financiera, comercial o bancaria que emita tarjetas de crédito, o que haga efectivo el pago.” Criterio General (sin cambios) Sujetos obligados deben considerar y resolver fundadamente los reclamos siguiendo los derechos básicos. Derechos básicos: Protección de su seguridad e intereses económicos. Recibir información adecuada y veraz (términos y condiciones + copia de los instrumentos que suscriban). Libertad de elección. Condiciones de trato equitativo y digno. Prohibición de trato discriminatorio (2.6). En particular, no corresponde el rechazo de solicitudes de financiación por el sólo dato de la edad, cuando el nivel de ingresos sea suficiente y sea posible contratar seguro de vida saldo deudor. Supervisión del BCRA sobre los sujetos obligados En caso de incumplimiento (sección 6 – sin modificar). Serán pasibles de sanciones: (i) sujeto obligado; (ii) responsable de atención al usuario (titular y/o suplente a cargo) y (iii) los miembros del directorio o autoridad equivalente. Sanciones modificar). art. 41 de la LEF (Sección 7 – sin Casos especiales (pequeña modificación) Atención prioritaria Personas con dificultades visuales • Personas con movilidad reducida (incluye embarazadas y personas que carguen niños en brazos hasta 2 años). • Eximidos de formar fila / proveer asientos si deben esperar. • ATM especiales 10% del total del parque al 30.09.2013. No se puede cobrar cargos adicionales por el uso de estos ATM. • Opción de obtener en sistema Braille a partir del 30.09.2013. La documentación asociada a los productos que contratan: contratos y resúmenes de cuenta – no alcanza a los comprobantes de depósito o extracción, ni compraventa moneda extranjera ni de pago - Novedad). Recaudos mínimos en la relación de consumo (2.3. – Novedad) (i) Contratos con redacción clara y tamaño de letra 1,8 mm (Res. 906/1998 de la Secretaría de Industria, Comercio y Minería). Entregar copia del contrato al usuario. Si son solicitudes sometidas a aprobación: entregar un ejemplar intervenido como constancia de recepción y copia del contrato con firma autorizada dentro de los 10 días de aprobado o de la disponibilidad del producto o servicio, lo que suceda último. Cláusulas comprensibles y autosuficientes: prohibición de remitir a textos o documentos no proporcionados. Contenido del contrato: descripción del producto o servicio, datos del sujeto obligado y del usuario; detalle de comisiones o cargos. Recaudos mínimos en la relación de consumo (2.3. – Novedad) (ii) La interpretación del contrato debe hacerse en el sentido más favorable al usuario. Cuando existan dudas sobre el alcance de su obligación se estará a la que sea menos gravosa (2.3.7.). Se establecen 8 clases de cláusulas abusivas (2.3.8), como por ejemplo aquellas que desnaturalicen las obligaciones del sujeto obligado, importen renuncia a los derechos del sujeto obligado, no guarden conexión con la naturaleza del contrato, impongan obstáculos onerosos para el ejercicio efectivo de los derechos, coloquen al usuario en una situación desigual o desventajosa, transfieran la responsabilidad del sujeto obligado a terceros, inviertan la carga de la prueba o permitan al sujeto obligado alterar el importe de las tasas, comisiones o cargos de manera unilateral apartándose del mecanismo previsto en estas normas. Obligación de exponer el CFT en los documentos (2.3.3 – Novedad) Obligación de exponer el CFT se hace extensiva a todos los sujetos alcanzados (extiende Comunicación “A” 4621). Si no lo hace, máximo CFT aplicable = tasa promedio que surja de la encuesta de tasas de interés de depósitos a plazo fijo de 30 a 59 días informada por el BCRA. CFT debe tener en cuenta la tasa de interés y las comisiones y cargos al momento de la contratación, indicando si esos conceptos podrán modificarse de conformidad con los criterios y parámetros indicados en el contrato. Contratos a distancia (2.3.1.3 - Novedad) Obligación de proporcionar al usuario un ejemplar del contrato con la firma autorizada del sujeto obligado, dentro de los 10 días hábiles de producida la contratación o la puesta a disponibilidad del producto o servicio, lo que suceda último. Cualquiera sea la modalidad de contratación a distancia: telefónica, por correspondencia, por medios electrónicos, etc. Se debe utilizar la documentación habitual que el sujeto obligado emplea en los contratos presenciales. Precancelaciones (2.3.1 –vi- y 2.3.2.1 - Novedad) Usuario puede pre-cancelar total o parcialmente comisiones. Sin embargo, en caso de pre-cancelación total, no se admitirá la aplicación de comisiones cuando al momento de efectuarla hubiere transcurrido al menos la cuarta parte del plazo original de financiación o 180 días corridos desde su otorgamiento, de ambos el mayor. Además se aplica punto 1.7 de las normas sobre tasas de interés en las operaciones de crédito. Cláusula de revocación: 2.3.1.1 –v– Novedad Usuario puede revocar la aceptación del servicio o producto contratado dentro de los 10 días hábiles de recibido el contrato o disponibilidad del producto o servicio, lo que suceda último, notificando de manera fehaciente por el mismo medio en que se contrató. Sin costo ni responsabilidad si no lo ha utilizado. Si lo utilizó sólo se cobrarán las comisiones o cargos previstos en forma proporcional al tiempo de utilización. Esta facultad de revocación se debe informar. No aplica a operaciones de captación de fondos. Contratos multiproducto (2.3 – sin modificaciones) Admitidos siempre que cada producto pueda escindirse en contratos autónomos, de tal manera que el usuario pueda adherir solamente al o a los servicios o productos que le interesen. Publicidad de información (2.4. – sin modificación) En forma personal: sujetos obligados deben entregar a los usuarios que lo soliciten un detalle con las características de los productos y servicios que ofrecen, precisando especialmente la totalidad de los cargos y comisiones asociados. Por Internet: los sujetos obligados deben publicar en un lugar destacado de la página de inicio de su sitio WEB institucional todas las comisiones, cargos, tasas de interés y CFT de la totalidad de los productos propios o de terceros que ofrezcan. Los conceptos no publicados en el sitio WEB no podrán ser cobrados. También deben ofrecer las promociones y bonificaciones ofrecidas, con indicación precisa de su fecha de comienzo y finalización, así como sus modalidades, condiciones y limitaciones. Comisiones y Cargos (2.3.2 – Novedad) Definiciones: Comisiones: obedecen a servicios que prestan los mismos sujetos obligados. Cargos: servicios prestados por terceros. Origen contractual: la aplicación de comisiones y/o cargos debe quedar circunscripta a la efectiva prestación de un servicio previamente solicitado, pactado y/o autorizado por el usuario. Principio general: todas las comisiones, cargos, costos, gastos, seguros y/o cualquier otro concepto (excepto las tasas de interés) deben: tener origen en un costo real, directo y demostrable. estar debidamente justificados desde un punto de vista técnico y económico. Comisiones y Cargos (2.3.2 – Novedad) Comisiones: Pueden incluir retribuciones a favor del sujeto obligado que excedan el costo de la prestación. En las operaciones de crédito es posible aplicar comisiones sobre los importes no utilizados de los acuerdos de asignación de fondos – se configura un servicio. Cargos: Deben ser transferidos al costo a los usuarios. El costo no puede superar el importe que el tercero prestador perciba de particulares. • Sin intermediarios. • En similares condiciones (servicios postales, compañías de seguro, escribanía, registros de propiedad, etc.). Comisiones y cargos prohibidos expresamente (Novedad) Cajero humano, cuando se trate de usuarios personas físicas. Contratación y administración de seguros. Por generación de resumen de cuenta o de envío de resumen de cuenta virtual (“esos servicios deben estar incluidos en la comisión por mantenimiento de cuenta”). [LTC –Art. 6 “h”: “…cargos de emisión, renovación, envío y confección de resúmenes...”] Evaluación, otorgamiento o administración de financiaciones. Seguros Contratación y administración de seguros (“dado que sólo es transferible la prima al usuario”): no afectaría lo que actualmente se cobra, puesto que la retribución al tomador/agente institorio está incluida en la prima de tarifa. La Res. 35.678 SSN prohíbe incorporar recargo alguno por este concepto en el débito por premio del seguro, pero aclara que el tomador o A.I. puede percibir cargos en concepto de gestión, que deben formar parte de sus honorarios, los cuales se incorporan a los “gastos” dentro de la prima de tarifa. Seguros como contratación accesoria a un servicio financiero (Novedad) Obligación de ofrecer tres compañías aseguradoras no vinculadas entre sí. Cargo que se aplique (el PREMIO) no puede ser superior al aplicado por la compañía de seguros en operaciones con particulares, sin intervención del sujeto obligado, en lugar de contratación o domicilio del asegurado. En caso de contratación de seguro de vida sobre saldo deudor el legajo deberá contener la constancia del ejercicio de la opción de compañía aseguradora y la identificación de la póliza contratada, debiendo mantenerse el original de la constancia de opción, que está inserta en el contrato de tarjeta de crédito / contrato de suscripción de auto-plan / contrato de préstamo, a disposición del usuario. Requerimientos para realizar cambios en las condiciones pactadas (Novedad) En el contrato deberán figurar aquellas condiciones que pudieran ser objeto de modificación necesidad de establecer parámetros o criterios objetivos. Los incrementos en las tasas de interés, comisiones y cargos deberán –además- ser justificados desde el punto de vista técnico y económico. Las modificaciones no podrán alterar el objeto del contrato ni importar un desmedro respecto de los productos o servicios contratados. Obligación de informar las comisiones y cargos cobrados al BCRA -así como cualquier modificación- a la Gerencia Principal de Protección al Usuario Financiero del BCRA con antelación mínima de 90 días corridos a la fecha de su efectiva aplicación. Las reducciones podrán aplicarse inmediatamente, sin perjuicio de informar al BCRA (ya existente). Consentimiento (Novedad) Incorporación: de nuevas comisiones y/o cargos no previstos contractualmente, o la reducción de prestaciones previstas contractualmente: se requiere el consentimiento expreso (TDC: sólo titular de la cuenta). Modificación: en los valores de las comisiones y/o cargos previstos contractualmente: se presume aceptado por la falta de objeción en el plazo de 60 días corridos de recibida la notificación (las modificaciones que beneficien al usuario no requieren notificación anticipada). Forma de notificar las modificaciones (Novedad) Por documento escrito dirigido al domicilio real o a su correo electrónico si hubiera aceptado expresamente esa forma de notificación (debe preverse en los contratos). No requiere que se trate de una comunicación fehaciente. Sin costo para el usuario de servicios financieros. En forma separada de cualquier otra información (por ejemplo resúmenes de cuenta). Puede formar parte de la misma remesa. Obligación reintegro importes cobrados sin seguir los procedimientos señalados (Novedad) Sujeto obligado debe reintegrar los montos cobrados indebidamente dentro de los 5 días hábiles de recibido un reclamo de un usuario, sin perjuicio de las sanciones que pudieran corresponder. Debe además: (i) reconocer los gastos incurridos para la obtención del reintegro, y (ii) pagar intereses compensatorios aplicando la tasa promedio del último mes disponible de la encuesta de tasas de interés de depósitos a plazo fijo de 30 a 59 días informada por el BCRA. Servicio de atención al usuario financiero (sección 3 – sin modificaciones) Los sujetos obligados deben establecer este servicio para dar tratamiento y resolver las consultas y reclamos de los usuarios Su existencia debe ser mencionada en la página WEB del sujeto obligado y en carteles en los puntos de atención al usuario y ATM. Directorio o autoridad equivalente debe nombrar un responsable (titular y suplente) de la atención a los usuarios financieros, que debe ser un funcionario se debe informar la designación al BCRA acompañando fotocopia certificada de las designaciones, e informar los datos de contacto. Obligación de designar un representante del responsable (por casa o por región) cuando la envergadura del sujeto obligado, sin que ello implique una delegación de sus responsabilidades. Consultas o reclamos de deudores no notificados fehacientemente de la cesión a un fideicomiso financiero deben ser atendidos por el responsable de la atención al usuario del cedente. Como mínimo una vez al año el servicio debe ser objeto de evaluación integral y reporte escrito por parte de la auditoría interna (a partir del 30.09.2013). Principales obligaciones del responsable del servicio de atención (sin modificaciones) El responsable del servicio debe –entre otras cosas-: Elaborar y elevar al directorio reportes como mínimo trimestrales sobre la cantidad de consultas y reclamos recibidos (a partir del 30.09.2013). Administrar y tener actualizado el registro centralizado de consultas (base de datos única y centralizada de todos los reclamos que se reciban por cualquier medio), cuyos datos deberán ser guardados por 10 años (a partir del 30.09.2013). Verificar que la publicidad del sujeto obligado se ajuste a la normativa vigente. Participar del diseño de nuevos productos y servicios, así como la modificación de los existentes para adecuarlos a la norma vigente en materia de protección de usuarios de servicios financieros. Aplicar las normas del BCRA en materia de protección de usuarios financieros y las normas del manual de procedimientos del sujeto obligado (que debe ser aprobado por el Directorio de la entidad y debe estar operativo antes del 30.09.2013). Recepción de presentaciones y tiempo de respuesta (sin modificaciones) Usuarios pueden realizar presentaciones por teléfono, internet, por escrito, fax, correo postal, e-mail, etc. Plazo para resolver: 20 días hábiles (excepto reintegro de importes = 5 días hábiles o cuando reglamentariamente se haya otorgado al sujeto obligado mayores plazos, o bien cuando medien causas ajenas al sujeto debidamente justificadas). Usuario puede solicitar se le extienda una constancia con la identificación de su consulta o reclamo y el estado actualizado de su trámite. A la finalización del trámite, tiene derecho a solicitar una nota escrita suscripta por el responsable del servicio de atención o por funcionario autorizado en la cual se transcriba íntegramente la resolución adoptada y sus fundamentos. Actuación del BCRA (Sección 5 – sin modificaciones) Centro de atención al usuario de servicios financieros: Atender consultas telefónicas. Brindar orientación sobre manera de canalizar los reclamos. Denuncias Individuales Usuario individual puede efectuar denuncias ante el BCRA . Actuación en defensa del interés general de los usuarios La Gerencia Principal de Protección al Usuario de Servicios Financieros tramitará las denuncias que presenten las asociaciones de consumidores reconocidas por las autoridades competentes. Actuación de oficio BCRA puede iniciar acciones correctivas en casos que revistan urgencia o gravedad, y que considere que puedan afectar a los usuarios en forma general. Muchas gracias Maximiliano D’Auro • José Puccinelli • Agustín Waisman Gloria Canseco • Daniel Levi • Carolina Del Pino