cedevis 11-u - Nacional Financiera

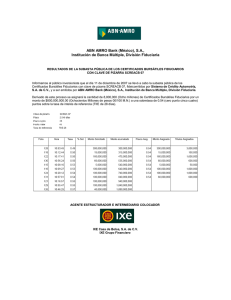

Anuncio