Alianzas para la Inclusión Financiera en América Latina y el Caribe

Anuncio

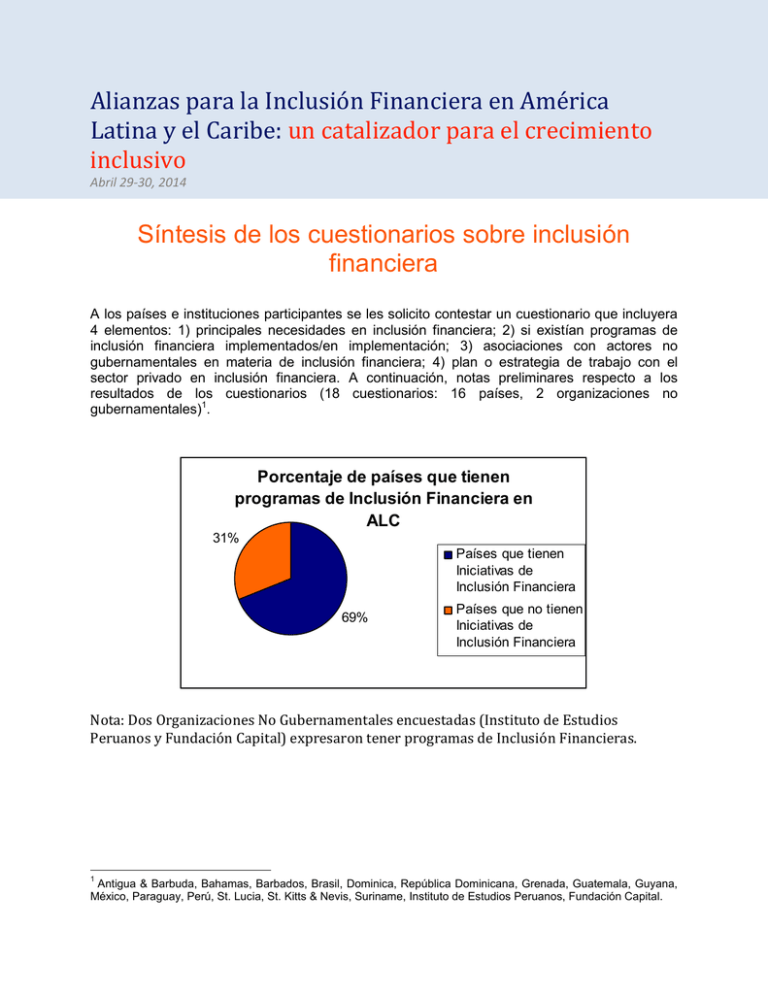

Alianzas para la Inclusión Financiera en América Latina y el Caribe: un catalizador para el crecimiento inclusivo Abril 29-30, 2014 Síntesis de los cuestionarios sobre inclusión financiera A los países e instituciones participantes se les solicito contestar un cuestionario que incluyera 4 elementos: 1) principales necesidades en inclusión financiera; 2) si existían programas de inclusión financiera implementados/en implementación; 3) asociaciones con actores no gubernamentales en materia de inclusión financiera; 4) plan o estrategia de trabajo con el sector privado en inclusión financiera. A continuación, notas preliminares respecto a los resultados de los cuestionarios (18 cuestionarios: 16 países, 2 organizaciones no gubernamentales)1. Porcentaje de países que tienen programas de Inclusión Financiera en ALC 31% Países que tienen Iniciativas de Inclusión Financiera 69% Países que no tienen Iniciativas de Inclusión Financiera Nota: Dos Organizaciones No Gubernamentales encuestadas (Instituto de Estudios Peruanos y Fundación Capital) expresaron tener programas de Inclusión Financieras. 1 Antigua & Barbuda, Bahamas, Barbados, Brasil, Dominica, República Dominicana, Grenada, Guatemala, Guyana, México, Paraguay, Perú, St. Lucia, St. Kitts & Nevis, Suriname, Instituto de Estudios Peruanos, Fundación Capital. Países/instituciones: asociaciones con actores no gubernamentales SI 44% 56% NO Nota: Dos Organizaciones No Gubernamentales encuestadas (Instituto de Estudios Peruanos y Fundación Capital) expresaron tener asociaciones con entidades no gubernamentales. Pais/Institucion: estrategias/planes de alianzas con sector privado 31% SI NO 69% Nota: Dos Organizaciones No Gubernamentales encuestadas (Instituto de Estudios Peruanos y Fundación Capital) expresaron tener planes para generar alianzas con el sector privado Las cifras en las tablas parecieran indicar que de los que han contestado que sí implementan o han implementado programas de inclusión financiera, en su mayoría se encuentran relacionados con los Programas de Transferencias Condicionadas (PTCs), algunas iniciativas de micro-crédito, y algunos programas de educación financiera como parte de programas de protección social (suman 13). Sin embargo, no todos los países que afirmaron tener iniciativas de inclusión financiera cuentan con asociaciones con actores no gubernamentales en su implementación (11), y menos países aún cuentan con estrategias o planes de articulación con el sector privado (solamente 9). Principales necesidades que se presentan para la inclusión financiera de las poblaciones más vulnerables en America Latina y el Caribe - Falta de bancarización y de uso de servicios financieros. En el caso de América Latina, el 69% de la población adulta, alrededor de 250 millones de personas, no está bancarizada. Ahora bien, el acceso no es uniforme pues conforme se desciende en la pirámide, el acceso del sistema financiero es cada vez menor. Por ejemplo, en América Latina y el Caribe el 61% del quintil por ingreso más alto tiene una cuenta de ahorro, mientras que este indicador representa solo el 21% para el quintil más bajo. Un alto porcentaje de la población adulta no interactúa con el sistema financiero, es decir, no cuenta con ningún producto dentro del sistema financiero formal (ahorro, crédito, seguros o previsión para el retiro). Asimismo, destaca que un gran porcentaje de los adultos no ahorran en instrumentos del mencionado sistema. - Oferta débil. En relación a la oferta, se encuentran instituciones financieras distantes o débiles, productos no adecuados o desinterés del mercado objetivo. La distancia puede ser geográfica, cultural, de lenguaje, entre otras y se relaciona con la calidad del servicio brindado a la población de bajos ingresos. La debilidad se refiere a la limitada capacidad de entregar productos adecuados a la demanda debido al costo en innovación que ello representa. La base de la pirámide es un público desconocido para la gran mayoría de instituciones financieras, por lo que se limita la inclusión financiera efectiva. Adicionalmente existe desinterés de algunas instituciones financieras pues su mercado objetivo es otro segmento y no la base de la pirámide. - Demanda. En relación a la demanda se encuentran la desconfianza hacia el sistema financiero, una institución financiera en particular o un producto, y el desconocimiento. La desconfianza hacia el sistema financiero es un elemento importante dado que mayor pobreza normalmente se vincula con mayor aversión al riesgo, por lo que se asume que una persona pobre tiene desincentivos para entregar sus escasos recursos a un tercero. El desconocimiento se relaciona con que la base de la pirámide desconoce casi en su integridad la operatividad de algunos productos que puedan tener las instituciones financieras, lo que profundiza su desconfianza. - La falta de acceso/cobertura. La principal barrera de acceso al sistema financiero son los ingresos: las personas que no participan afirman que no utilizan la banca porque no tienen ingresos suficientes o por que éstos son variables y ello no les permiten tener cuenta o crédito en una institución formal; la segunda razón por la que no participan es porque no les interesa o no sienten que necesitan ninguno de los productos bancarios. Una de las dimensiones de la privación a la que la parte más vulnerable de la población se somete es la falta o la dificultad de acceso a productos y servicios financieros. Desde una simple cuenta corriente o de ahorros hasta un seguro de vida, pasando por el acceso al microcrédito productivo orientado, son diversos los productos y servicios que podrían facilitar la vida de millones de familias, mejorando sus ingresos y protegiéndolas contra los choques. Sin embargo, varios tipos de barreras obstaculizan su acceso a los productos y servicios – baja educación, falta de documentación y falta de acceso a la información son sólo algunas de ellas. Existe una necesidad de acceso al crédito para facilitar el desarrollo de pequeñas empresas y para estimular la apropiación de activos mientras que al mismo tiempo se asegura una fuente sostenible de ingresos. También existe una necesidad de incrementar la promoción de servicios y productos de micro crédito y micro finanzas de parte por parte de instituciones financieras y de ofrecer mayor acceso para las personas en estado de vulnerabilidad. A su vez, se destaca la necesidad de fortalecer las micro empresas comunitarias de base para la resiliencia en la generación de activos y el crecimiento económico. - Demanda empoderada, educación financiera. Para fomentar la confianza en el sistema financiero y promover el uso libre y responsable de los servicios financieros es importante contar con programas de educación financiera. Las poblaciones vulnerables necesitan entender la importancia de los instrumentos financieros, como las cajas de ahorro y otros servicios como el crédito, para así demandar su utilización. La población más vulnerable puede beneficiarse del entrenamiento en el manejo de dinero, el asesoramiento sobre la reducción de la deuda y los planes de ahorro. Algunos países se han asociado con las instituciones financiera para ayudar con la capacitación y el intercambio de información, pero esto se hace sólo en una base ad hoc. Resulta necesario mejorar aún más las instituciones financieras informales/ tradicionales con base comunitaria para promover una mayor comprensión de la inclusión financiera de las personas vulnerables y contribuir al desarrollo nacional. La educación del cliente, la sensibilización, la concientización y la protección son cada vez más importantes, ya que los consumidores que han sido previamente excluidos de los servicios financieros son especialmente vulnerables a fraudes, estafas y el sobreendeudamiento. - Falta de una cultura financiera, que facilite y fomente el acceso a productos financieros de forma adecuada para dichas poblaciones. Tradicionalmente la población más vulnerable por su bajo nivel académico se resisten a la bancarización, y por otro lado, a las mismas entidades financieras tampoco les ha sido atractivo captar ese sector que tradicionalmente no le ha generado grandes beneficios. Es necesario un cambio en la mentalidad cultural en relación con el ahorro y la construcción de activos por parte de las instituciones financieras públicas y privadas y las personas vulnerables; este cambio puede dar lugar a la creación de nuevas políticas y el desarrollo de estrategias para promover la inclusión financiera de las personas vulnerables. - Entorno favorable. Para crear un entorno propicio para la inclusión financiera de las personas vulnerables, resulta clave una revisión de los términos del compromiso y el marco legal de las instituciones financieras privadas y públicas establecidas para proporcionar asistencia financiera. Se precisan modalidades para reducir los índices de delincuencia entre los prestatarios de microfinanzas y evitar la posibilidad de que estas personas, ya pobres, se hundan más en nuevas dificultades por un aumento en sus deudas de las que no podrán recuperarse; modalidades para la reducción del costo de las microfinanzas a los pobres y los desposeídos; un uso más juicioso de la legislación, como la Ley de Incentivos a la inversión, así como la búsqueda de diseños institucionales para incentivar una mayor participación del sector privado en la provisión de servicios financieros que están mejor alineados con las necesidades de los pobres y los desposeídos; políticas e incentivos para facilitar la entrega de remesas por parte de familiares, basadas en la diáspora. Por último las necesidades regulatorias se refieren a temas atribuibles a la regulación, entre las que se encuentran quiebras de instituciones financieras, requerimientos costosos para apertura y manejo de cuentas, controles a las tasas de interés y la creación de un ambiente poco conducente para la innovación. - Atención y cobertura en zonas rurales y distantes. Una de las necesidades de las personas que habitan en las zonas rurales, para acceder a servicios financieros, es encontrar la oferta cerca de su vivienda, ya que hay un alto costo de transacción, principalmente, por el desplazamiento hasta las cabeceras departamentales donde se encuentran las entidades financieras, sea por la falta de infraestructura vial, la distancia y/o el acceso a medios de transporte, situación que también afecta a los oferentes. Esta situación hace que, por un lado, las personas no tengan acceso a servicios, productos y canales financieros adecuados a sus necesidades y, por el otro, exista un desconocimiento del funcionamiento del sistema financiero formal, productos, uso de los canales, derechos y deberes de los clientes, y servicios financieros, que imposibilitan su uso y navegar por el sistema a su favor. Como por ejemplo la entrega de los beneficios de los PTC que se hacen a través de cuentas de ahorro en el sistema financiero formal. Sin embargo la aun baja capilaridad no solo implica un reto operativo para un Ministerio de Desarrollo Social, sino que también un costo importante para los usuarios lo que desincentiva el uso de sus cuentas de ahorro. - Necesidades institucionales de los Ministerios de Desarrollo Social. Falta de cobertura/financiamiento del Ministerio de Desarrollo Social para atender adecuadamente a la población vulnerable. - Acceso a servicios financieros de calidad: La poca presencia del sistema financiero, sumada a que los servicios financieros no responden a las necesidades o condiciones de la población rural y población en situación de pobreza son un reto importante para la Inclusión financiera de la población usuaria de los Programas Sociales.