Visión 2016 Ante la incertidumbre, consensos

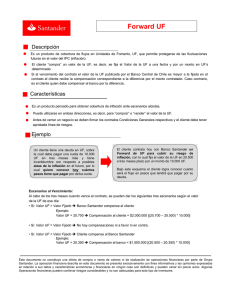

Anuncio