grupo palacio de hierro, sab de cv informe anual

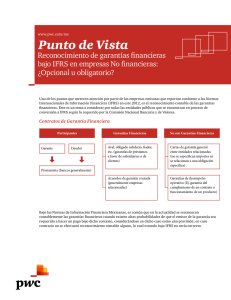

Anuncio