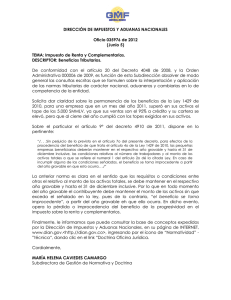

Gasto tributario 2010 19 nov 2010

Anuncio