"Cartera ideal", nueva temporada: estos son los bonos y acciones

Anuncio

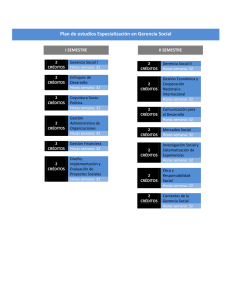

MEDIO: IPROFESIONAL – ECONOMÍA FECHA: 23 DE JULIO DE 2012 "Cartera ideal", nueva temporada: estos son los bonos y acciones que recomiendan desde la city para este semestre Los meses venideros seguirán agitados y el mercado se prepara para ello. En el plano local, el dólar informal será un actor protagónico y el contexto externo estará marcado por la crisis de deuda de países de Europa. La palabra cautela se impone entre inversores. ¿Qué papeles eligen analistas? Paola Quain Borrón y cuenta nueva. Esa es la frase que repiten los analistas de la city porteña a inversores y ahorristas que consultan sobre lo sucedido en el primer semestre y el panorama que vislumbran para esta segunda mitad del año. Es que los primeros seis meses no fueron de los mejores, habida cuenta de que la bolsa porteña retrocedió un 4 por ciento. Y el desafío de responder a ese interrogante no es fácil, si se considera todo lo que pasó desde el primero de enero a la fecha y lo que puede llegar a venir. En particular, por una gran cantidad de temas aún irresueltos, tanto en el plano local como en el internacional. "La incertidumbre y el riesgo fueron y siguen siendo los ejes centrales en la toma de decisiones", apunta el analista Agustín Cramo. Y agrega: "Desde un tiempo a esta parte, el horizonte de inversión se ha venido poblando de espesas nubes que preocupan al mercado". Su visión, al igual que la del resto de sus colegas es que la suma de factores que se presentan como inciertos -tanto internos como externos- hace que pensar a varios meses vista no sea una tarea sencilla. Aun así, el mercado local ofrece algunas alternativas que se presentan como interesantes. Para aquellos que buscan "huir" del riesgo argentino y se animan a apostar por papeles de compañías internacionales, el panorama es más amplio. "Así por ejemplo, quienes tengan en la mira acciones de empresas estadounidenses encontrarán buenas opciones en las tecnológicas, algunos bancos y firmas de consumo masivo", manifiesta Cramo. Y remarca que "a la hora de elegir Apple, Google, Bank of América, Walmart o McDonald´s, se perfilan como las más convenientes para tenerlas en cartera". Lo interesante en este punto es que no es necesario realizar sofisticadas operaciones para adquirirlas, pues todas ellas cotizan bajo la forma de CEDEARs en el mercado bursátil argentino. Su operatoria es similar a la de cualquier papel local y se canaliza a través de un agente de bolsa. Segundo semestre Los analistas de la city destacan que en esta segunda parte del año los inversores se enfrentarán a prácticamente los mismos riesgos que marcaron a fuego el primer semestre, ya que poco se avanzó en las soluciones de fondo. En el plano local, el tema dólar resulta excluyente y, asociado a él, lo que suceda con el blue y con el de "conta con liqui", que eleva los precios de varios papeles, al ser utilizados como un instrumento (legal) para fugar divisas. En el plano internacional la crisis de deuda de varios países europeos es lo que más ocupa -y preocupa- al mercado, que tiene un ojo puesto en el Viejo Continente y el otro en la evolución de la economía de Estados Unidos. En efecto, cuanto más temor genere la economía global más se revitaliza la divisa estadounidense frente al resto de las monedas, al ser mayor la demanda de inversores que se desprenden de activos riesgosos y van en busca de ella. Recomendaciones y cartera ideal Un escenario local e internacional tan complejo hace que los analistas se inclinen por inversiones más conservadoras. En este sentido, Andrés Nóbile, jefe de Research de Cohen, explica: "Por la incertidumbre, en el primer semestre del año los activos más operados fueron el Boden 2012 y el Boden 2015". En su visión "todo hace pensar que este último mantendrá el mismo protagonismo, de cara a los próximos meses". "En el escenario actual nos parece una opción interesante el Bocon 2024", puntualiza Nóbile. En tanto, Sabrina Corujo, jefa de Research de Portfolio Personal, apunta que el "Boden 2015 sigue siendo el preferido, al igual que el bono Par en dólares". "Con respecto a los cupones PBI mantenemos también nuestra recomendación de mediano plazo", agrega. Al momento de formular una sugerencia para el segundo semestre del año, Agustín Trella, analista de Puente, afirma: "Para un portfolio de perfil conservador nos inclinamos por los bonos soberanos y provinciales". ¿Cómo puede armarse una cartera ideal? Según la firma Puente, los títulos soberanos deben representar un 30% de la tenencia, seguidos de los bonos provinciales (20%). Así, entre ambos se debe constituir la mitad de la tenencia. ¿Por qué tanto protagonismo de los primeros? Trella remarca que "tienen un plazo de recupero de la inversión de entre 2 y 5 años. Y es en ese lapso (tramo medio de la curva) en el que se observan los rendimientos más atractivos, con una excelente relación riesgoretorno". En el caso de los bonos provinciales (20%), desde Puente destacan un plazo de recupero del monto invertido similar al anterior "con elevados pagos de intereses", apunta el especialista. El resto de la cartera se compone de otros papeles, tal como lo muestra la siguiente infografía: Un 20% de la cartera lo ocupan los llamados bonos "dólar-linked", que se emiten y pagan en pesos, pero están atados al dólar oficial. En este grupo desde Puente señalan los títulos emitidos por la Ciudad de Buenos Aires (2012) y los Provincia de Buenos Aires (2013), ambos con una duración menor al año. El resto de la cartera está integrada por bonos de empresas (15%) de mediano plazo en dólares, como los de Arcor y Petrobras, porque "ofrecen rendimientos atractivos si se compara con la exigua tasa de los plazos fijos en dólares". Los cheques de pago diferido a menos de 180 días y los fideicomisos financieros, con calificación "AAA", también ocupan un pedacito de la cartera ideal (15%). Qué acciones elegir La renta variable no tuvo un semestre fácil, de acuerdo con la mirada de los analistas locales. "Creemos que hay una ausencia importante de jugadores de peso en el mercado. Y si bien YPF es, por ejemplo, una acción que tiene buenos fundamentals, no creemos que sea un momento para entrar", opina Nóbile de la firma Cohen. En igual sentido Corujo, remarca: "Somos cautos en materia accionaria. En un escenario más tranquilo, podría darse un marco para un rebote más sostenido en algunos papeles". "Privilegiaría Telecom, Galicia, Macro, dentro del grupo de acciones comprendidas estrictamente bajo riesgo propio", apunta la analista de Portfolio Personal. Su colega, Sergio De Ilzarbe, asesor financiero de Invertir Online coincide: "Las acciones en general están mostrando valuaciones muy bajas, consecuencia de la incertidumbre. Creemos que actualmente son buenas alternativas las de Grupo Galicia, Macro y Telecom, siempre con la mira puesta en el mediano plazo.